В инвесткафе считают, что золото это пузырь. Вот такая статья есть на нашем сайте:

Вечно ли сияние чистого золота?

Процитирую несколько фрагментов этой статьи:

Полагаю, что на рынке золота мы воочию видим точно такой же «пузырь», созданный спекуляциями на фоне долговых проблем европейских стран. Если вопрос дефолтов будет все же решен, то цены на золото ждет коллапс и резкое падение, как минимум в район $1300 за унцию. Если же дефолты по ряду стран Евросоюза будут осуществлены, то это может привести к совершенно непредсказуемым последствиям для всех видов активов. Так, может произойти обвальное падение акций многих компаний (в частности, компаний финансового сектора), в результате чего на рынке появится огромное количество интереснейших активов по очень привлекательным ценам, что в свою очередь может привести к распродажам желтого металла с целью инвестирования в подешевевшие акции.

Или вот:

В новом тысячелетии ситуация повторяется. Из-за идущих подряд нескольких кризисов на фондовых рынках, цены на акции с начала 2000-х годов на текущий момент изменились не сильно, в то время как золото показало очень существенный рост: с $260 за унцию до текущего уровня в $1570. Причем, надо отметить, что на этот раз рост также продолжается уже почти 10 лет, как и в 1970-е годы. Как и 30 лет назад, сейчас со всех сторон наблюдается повышенный интерес к желтому металлу, гремят громкие слова о том, что золото якобы способно расти вечно. Однако подобные же призывы в прошлом привели лишь к 20-летним убыткам инвесторов, которых ослепил блеск вечного металла. Но, как известно, история учит лишь тому, что она ничему не учит.

На мой взгляд, при условии разрешения долговых проблем европейцев до конца этого 2011 года, мы уже осенью-зимой сможем увидеть разворот долгосрочного восходящего тренда по золоту с ближайшей целью в $1300 за унцию. Причем, если не случиться резкого обвала, то разоряющее и изматывающее падение может затянуться на многие годы, как уже происходило в не столь далеком прошлом.

Автор из Инвесткафе не понимает сути - причин роста золота – и поэтому делает неправильные выводы.

Фактически он делает свои выводы только на основании того, что золото 10 лет непрерывно растет и, следовательно, этот рост должен вот-вот закончиться.

Но почему он должен закончиться, если фундаментальные причины для роста сохраняются?

Не буду даже касаться вопроса, каковы шансы на разрешение долговых проблем европейцев до конца 2011 года, если разворот в золоте связывать именно с этим. Наверно автор статьи считает, что если Греции дать денег, то все проблемы в еврозоне будут решены.

Так есть ли пузырь в золоте?

В моей статье приведены 15 фундаментальных причин роста золота.

И я бы мог к ним добавить еще по крайней мере пять.

Но в этот раз я хочу привести тезисы Дэвида Розенберга, которые очень лаконичны и все объясняют.

Рози (так его называет ZH) считает, что даже если бы золото стоило 3000 долларов, с фундаментальной точки зрения все-равно нет оснований говорить о том, что возник пузырь.

Дэвид Розенберг пользуется большим уважением и я бы даже сказал симпатией на Zero Hedge, хотя это несколько странно, поскольку автор(ы) этого блога не долюбливают аналитиков его плана.

По-видимому, ZH ценит его за глубокое фундаментальное видение.

Розенберг о золоте

Нам нравится золото в течение уже очень долгого времени и мы продолжаем оставаться на наших позициях. Золото – это больше, чем просто хедж против возобновляющихся приступов рыночной волатильности.

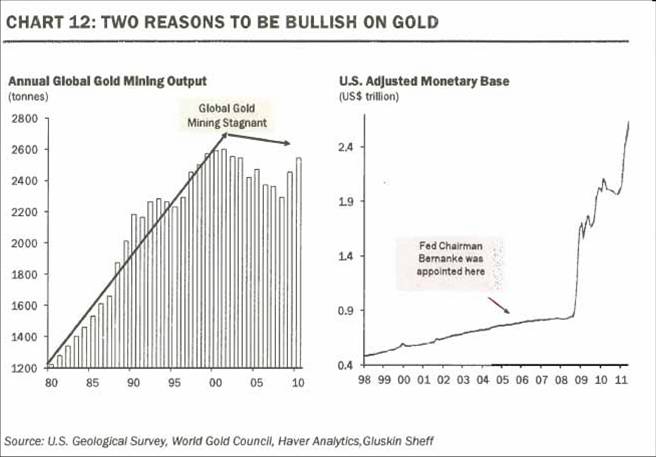

Темы роста производства золота стагнируют, в то время темпы роста поступления фиатвалют в разных концах мира продолжают увеличиваться.

Все дело в различии кривых предложения – кривая предложения для золота гораздо более неэластична, чем для бумажных денег. Все в действительности объясняется очень просто.

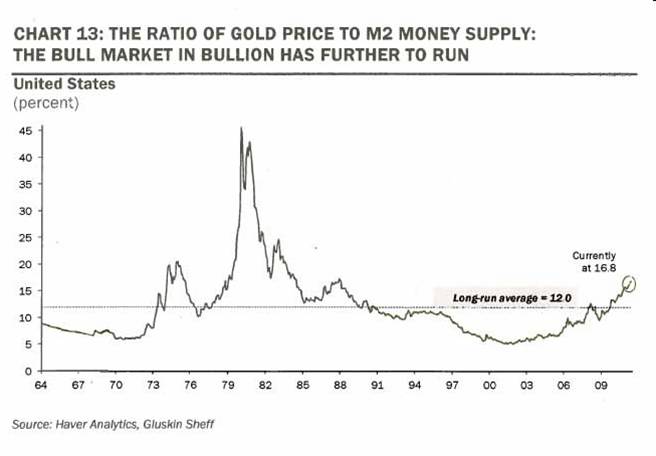

Свои тезисы Рози подкрепляет убедительными графиками.

На графике вверху показаны ежегодные объемы добычи золота (стагнируют) и объем денежной базы в США

На следующем графике показано отношение цены на золото к денежному агрегату M2

Из этих двух графиков хорошо видно, что цены на золото очень сильно не поспевают за ростом денежной массы.