Ключевая ставка, ЦБ РФ остается неизменной с августа, но, как только произойдет улучшение ситуации с инфляцией, регулятор продолжит двигать ее вниз. С 3 августа ставка составляет 11%, хотя еще в декабре 2014 года ее размер достигал 17%.

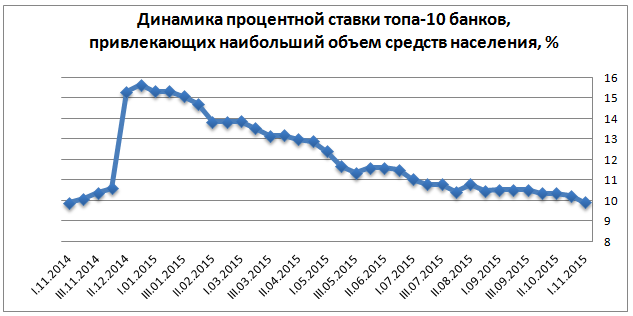

При этом кредитные организации, учитывая среднесрочный тренд по ключевой ставке, продолжают постепенно уменьшать ставки по депозитам. На представленном ниже графике отображена динамика ставок по первой десятке российских кредиторов, привлекших основной объем вкладов населения. К окончанию первой декады ноября ставка опустилась ниже 10% и составила 9,91%. Этот процесс стал одним из факторов замедления роста объема банковских вкладов физических лиц: с начала год показатель поднялся на 14,3%, а в октябре снизился на 0,1%. Общая сумма депозитов в отечественных банках равна 21,2 трлн руб.

Еще одним аргументом против депозитов выступает ухудшение гибкости условий по вкладам, в том числе ограничивающих возможности пополнить свой счет. В результате найти предложение по вкладу с высокой ставкой, интересными условиями пополнения и льготного изъятия крайне сложно. Некоторые банки пересматривают уже предложенные условия пополнения вкладов, например меняя ставку на те суммы, которые клиент дополнительно вносит на счет.

Несмотря на это, конечно, подушка безопасности в виде вклада в банке крайне необходимо в текущей нестабильной ситуации. Однако диверсификация инструментов в долгосрочной перспективе может принести дополнительные дивиденды.

Одним из таких альтернативных или дополнительных инструментов сохранения и приумножения сбережений может cтать рынок облигаций.

Если о том, что такое вклад в банке имеют представления практически все, то с облигациями дело обстоит иначе. Для начала необходимо понять бизнес-сущность инструмента. Облигация для эмитента — это инструмент получения финансирования. Если некая крупная корпорация не может привлечь деньги вкладчиков, она может организовать облигационный выпуск, тем самым предложив инвесторам, частным и корпоративным, стать ее кредиторами. Если инвесторы доверяют компании, они приобретут ее ценные бумаги. Компания в ответ может предложить обеспечивать по своим долговым бумагам так называемый купонный доход. Купон может выплачиваться раз в год, раз квартал или раз в полугодие. В конце срока обращения облигаций их эмитент должен полностью возвратить их стоимость, то есть погасить их. Также зачастую у инвестора есть возможность досрочно вернуть свои деньги в день, на который назначается оферта (обычно раз в год).

Одним из показателей интереса к долговому рынку служит индекс корпоративных облигаций. В октябре его значение выросло на 1,9%. С начала — на 16,24%. Конечно, иностранные инвесторы после введения санкций с большей осторожностью вкладываются в российские бумаги, в том числе и долговые. Однако ситуация постепенно стабилизируется, да и отечественные инвесторы сами активнее присутствуют на рынке корпоративного долга.

Для выбора инструмента для инвестиций среди корпоративных бондов предлагаю обратиться к банковскому сектору. Пусть в банковском секторе сегодня присутствует целый ряд проблем, среди которых рост просроченной задолженности, снижение прибыли, отзывы лицензий и так далее. Однако у отдельных представителей сектора дела идут вполне успешно, а в среднесрочном горизонте их бизнес может продемонстрировать тенденцию к улучшению. Несомненно, бонды самых крупных банков отличаются высокой надежностью, но их доходность оставляет желать лучшего. Интересные инструменты стоит поискать в топе-50 сектора, обращая при этом пристальное внимание на финансовое состояние эмитента.

Я бы предложил рассмотреть на предмет инвестиционной привлекательности бонды Совкомбанка, входящего в первую тридцатку кредитных организаций России. Согласно его отчетности по РСБУ, за девять месяцев текущего года банк смог заработать 7,1 млрд руб. Уровень просроченной задолженности находится на приемлемом уровне: по розничному портфелю менее 8%, по корпоративному — менее 1%. Банк привлек 119 млрд руб. от населения, а это косвенно свидетельствует о том, что в случае проблем регуляторы окажут ему необходимую помощь. Впрочем, пока Совкомбанк сам участвует в оздоровлении игроков сектора (Экспресс-Волга). Показатель достаточности капитала Совкомбанка на 1 октября находился на высоком уровне (14,11%). Соответственно, в среднесрочной перспективе существенных проблем у него возникнуть не должно.

Для инвестиций я предлагаю облигационный выпуск БО-01, размещенный в феврале 2014 года и планируемый к погашению 7 февраля 2019 года. При этом в феврале будущего года по нему предусмотрена оферта. Текущая доходность оценивается чуть больше 12%, что заметно выше средней ставки по вкладу. Вложение в эти бумаги стало бы хорошим дополнением к имеющемуся вкладу. Для начала советую вкладывать в рынок облигаций небольшие средства, постепенно наращивая портфель долговых бумаг по мере получения прибыли от них.

В целом рынок облигаций — это перспективное направление для среднесрочных и долгосрочных вложений, и частному инвестору стоит обращать внимание на некоторых его представителей.

За консультацией по покупке облигаций вы можете обратиться к одному из крупнейших брокеров российского рынка.