Братцы, всем привет!

upd Внимание! Блог Каракурта переехал на новый адрес: Акции Северстали (CHMF; SVST).

Новый год. В Питере вчера было +4, сегодня +1. Снега нет. Как любит говорить Фрост - от слова Совсем.

Завершился очередной год, и наступило время подведения итогов. Чем мне запомнился 2019-ый год, чем порадовал, а чем не очень. Предлагаю вспомнить вместе. Надеюсь, будет интересно. А в конце я расскажу в двух словах, чего жду от года уже наступившего - 2020.

Большой Новогодний Пост, поехали!

Так как сегодня 1 января, и, возможно, у кого-то болит голова или плывёт картинка, а цифр и графиков будет как никогда ранее, то постараюсь разъяснить ещё на берегу что к чему.

Условные обозначения, принятые в сводных таблицах:

Cl19 - закрытие последней сессии 2019-ого года (где-то это 30 декабря, а где-то 31 декабря);

1Y, 2Y, 3Y - изменение в процентах котировки относительно конца 2018-ого (за год), 2017-ого (за два года) и 2016-ого (за три года) года соответственно;

DoCy - изменение в процентах котировки с начала снижения в цикле металлургии (с 1К2018 примерно).

Все графики я привёл за три последних года. Да, это немного меняет восприятие картины именно 2019-ого года, но если бы я опубликовал дополнительно ещё и этот год отдельно, графиков бы было в два раза больше, и кого-то могло сташнить от обилия информации...

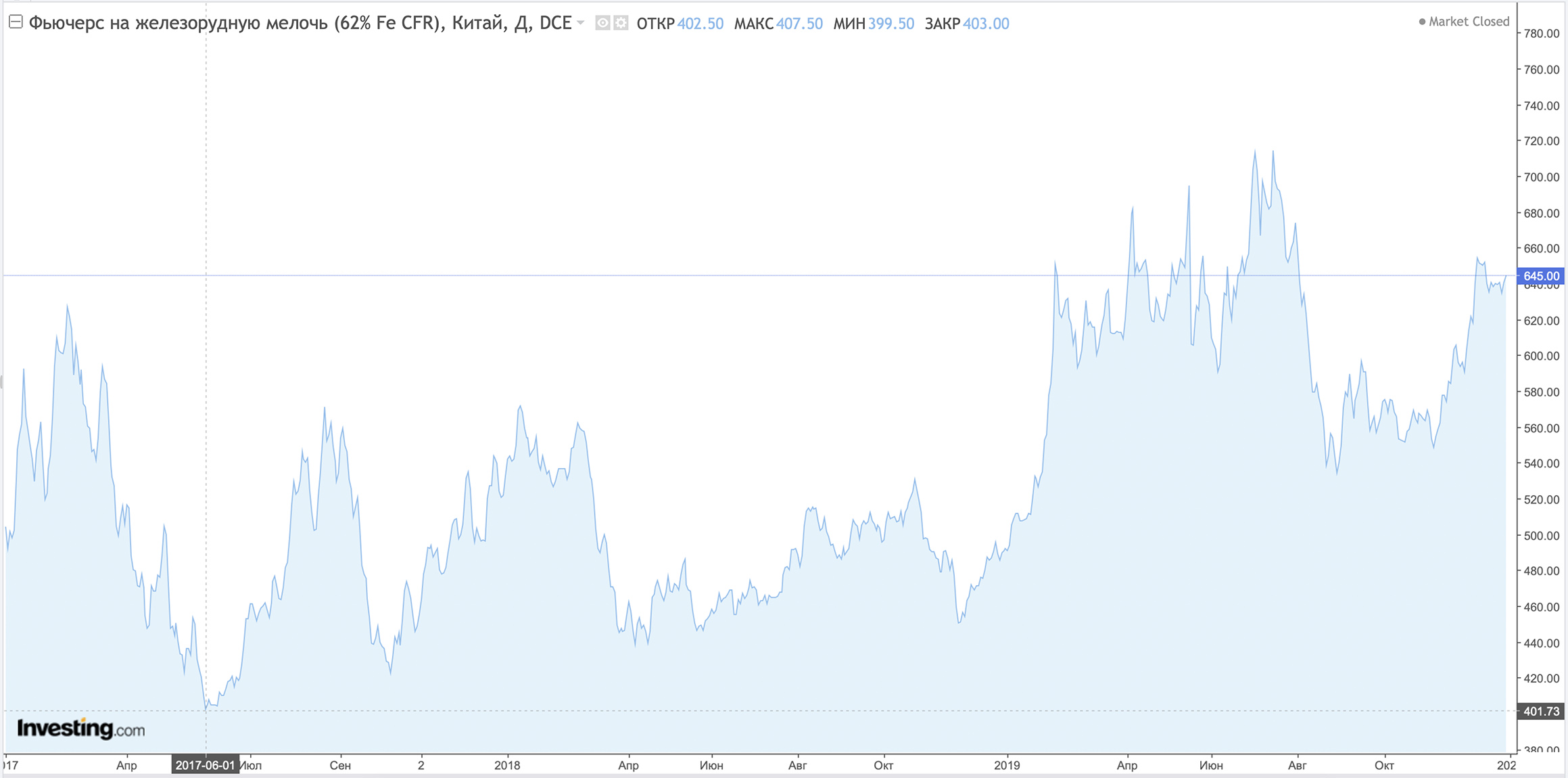

Основное событие 2019-ого года - однозначно, прорыв 25 января дамбы хвостохранилища принадлежащего корпорации Vale железорудного предприятия Corrego de Feijao в штате Минас-Жерайс. За 3,5 года до этого на совместном предприятии BHP Billiton и Vale Samarco произошла идентичная техногенная авария. Поэтому ГОКи Vale в Бразилии подверглись широкомасштабным проверкам. В результате предписаний о прекращении производства выработка одной из трёх крупнейших железорудных компаний в мире по итогу года составила, порядка, 310 млн тонн. Это всего на 10% больше, чем за 9 месяцев 2018 года. А в первоначальных планах на 2019 год было красивая цифра в 400 млн тонн.

Данное событие привело в итоге к тому, что к июлю фьючерс на железорудную мелочь с содержанием железа 62% вырос до 755 юаней на Даляньской бирже. Подорожание составило более 50% с начала года.

Не стоит забывать, что фьючерс на коксующийся уголь, который в начале 2017 года из-за природных катаклизмов в Австралии вырос в три с половиной раза (пользуясь случаем, передаю привет всем акционерам Распадской - они уж точно понимают, о чём идёт речь). Так вот в этом году в связи с ростом производства стали в Китае, в связи с экологическими ограничениями коксующийся уголь, конечно, опустился, но не достаточно. Уголь для Китая стоит дорого и сейчас - это надо осознавать.

Хотя на первый взгляд кажется странным, что фантастических масштабов рост на сырьевую корзину не отразился ровным счётом никак на котировках на сталь (тот же сортовой прокат на Лондонской бирже металлов подрос чуть более чем на 10% от локальных минимумов), но присмотревшись внимательнее, становится понятно - по другому и быть не могло. А всё дело в сокращении темпов роста мировой экономики на фоне продолжающегося противостояния США и Китая. В Европе так вообще всё очень плохо и не понятно, будет ли лучше.

Давайте смотреть рынки стали и ресурсов.

| Наименование | Валюта | Cl19 | 1Y, % | 2Y, % | 3Y, % | DoCy, % | ||

| Фьючерс на железорудную мелочь (62% Fe CFR) DCE - DCIOK9 | CNY | 646,50 | 31,27 | 21,29 | 27,01 | 14,93 | ||

| USD | 92,84 | |||||||

| Фьючерс на железорудную мелочь (62% Fe CFR) CME - TIOc1 | USD | 91,52 | 32,25 | 28,40 | 14,76 | 16,70 | ||

| Фьючерс на коксующийся уголь DCE - DJMc1 | CNY | 1207,00 | -16,47 | -7,62 | -23,12 | -10,69 | ||

| USD | 173,34 | |||||||

| Steel Rebar Futures LME - SRRc1 | USD | 441,93 | -5,43 | -20,94 | 3,19 | -26,47 | ||

| Steel Scrap Futures LME - SSCc1 | USD | 294,78 | -1,70 | -17,02 | 6,13 | -23,23 | ||

| Фьючерс на рулонную сталь США CME - HRCc1 | USD | 590,00 | -18,17 | -10,88 | -6,79 | -33,71 | ||

Фьючерс на арматуру на Лондонской бирже металлов:

Этот график мой любимый и показательный. Он даёт чёткое понимание о том, что творится в мире, хоть это и локальная история. Именно с конца 1К19 началось нисходящее движение в цене на сталь в ЕС.

Что такое Металлургический Цикл? Все говорят - чёрная металлургия циклична. Но понимают ли они, что за этим стоит?

Легче всего понять данное явление можно, обратив внимание на Презентацию компании Северсталь со Дня инвестора в Лондоне в ноябре 2019 года:

Steel making margin = Hot rolled coil Russian export (FOB Black sea) - raw material cost

Raw material cost = 1,6 x Iron ore (CFR China) + 0,6 x Coking coal (FOB Australia)

Проще говоря, Цикл - совокупность стадий роста и падения маржи отрасли на фоне изменения цен на стальную продукцию (в данном случае на горячекатаный лист) и сырьевую корзину.

Как видно из данных, предоставленных СС, в ноябре мы уже достигли уровня дна предыдущего цикла 2015-2016 года - >$150.

Но, как видно из графика маржинальности, тренд на понижение возник раньше 1К18.

Фьючерс на рулонную сталь (HRC) в США (Чикагская товарная биржа):

1 марта 2018 года президент США Дональд Трамп объявил о введении 25%-ой ввозной пошлины на сталь. Импорт стали, якобы, угрожал национальной безопасности США.

В результате данных событий цена фьючерса на HRC в конце мая достигла невероятных $942 за тонну. Наглядно картину тех времён описывает, опять же, Презентация компании Северсталь со Дня инвестора в 2018 году:

Можете показывать этот график всякий раз, когда вам начинают рассказывать о том, насколько конкурентноспособна отрасль чёрной металлургии в США. Заодно приведите в пример показатели EBITDA margin (об этом речь пойдёт в конце Поста).

Занятно, но на прошлой неделе, спустя почти два года, ФРС США заявила о том, что введение тарифов на сталь дало обратный эффект - американские компании потеряли рабочие места и понесли убытки.

Таким образом, надо понимать, что сложилась ситуация, когда цены на сталь глобально развернулись в период с 1К18 и пошли вниз. А рост затрат на основное сырьё - ЖРК - пошёл напротив вверх. Да ещё и не просто вверх, а до пятилетнего максимума.

Именно на фоне этих процессов мы и прожили 2019 год. А точнее, его первую половину.

Фьючерс на Лом на Лондонской бирже металлов:

Рост спроса, а так же цен на стальную продукцию подстёгивали рост цен на металлолом. Пик роста на скрап совпал в 2018 году с пиком цен на HRC. В 2019 году скрап, как альтернатива ЖРК и чугуну в конвертерном производстве и электродуговых печах, подскочил на 20% на фоне катастрофы в Бразилии.

Далее, по мере снижения производства стали во всём мире, кроме Китая, цены на лом медленно, но верно, шли на дно, которое было зафиксировано 1 октября. Именно с этой даты произошёл разворот тренда, а котировки на сегодня достигли $300 на фоне закупок Турции.

Рост цен на металлолом естественным образом позволяет металлургам поднимать цены на контракты на заготовку, а вместе с ней на сорт и плоский прокат.

ЖРК в Китае (Даляньская товарная биржа):

Этот график - боль металлургических компаний, не имеющих вертикальной интеграции в сырьё. Сырьевые ножницы на равне с замедлением региональных экономик являются причиной сокращения мощностей, ведь никто не хочет работать с отрицательной маржой. Про боль поговорим дальше, когда речь пойдёт об отдельных компаниях.

ЖРК в США (Чикагская товарная биржа):

В США сложилась аналогичная ситуация. Было бы странно, если было иначе.

Фьючерс на коксующийся уголь в Китае (Даляньская товарная биржа):

Когда речь идёт о рынке коксующегося угля в 2019 году, стоит вспомнить о введении ограничений со стороны Китая на импорт угля, в первую очередь - Австралийского. Причины политические.

Здесь интересно понимание того, на какой ноте мы закончили 2019 год. Уголь сильно упал, особенно в России. В связи с ограничениями Китая на рынке угля образовался профицит. Масло в огонь подливает сокращение мощностей в Европе, а так же закрытие украинского рынка по решению Правительства.

| Наименование | MCap, $m | Валюта | Cl19 | 1Y, % | 2Y, % | 3Y, % | DoCy, % | |

| ArcelorMittal Euronext - MT | 17.929 | EUR | 15,642 | -24,33 | -51,59 | -28,58 | -57,12 |

| Baoshan Iron & Steel SSE - 600019 | 18.362 | CNY | 5,642 | -13,20 | -34,70 | -11,15 | -47,02 |

| POSCO KSE - 005490 | 16.384 | KRW | 236500 | -2,67 | -28,87 | -8,16 | -40,13 |

| Nippon Steel Tokyo - 5401 | 13.440 | JPY | 1654,0 | -12,60 | -42,79 | -36,56 | -37,77 |

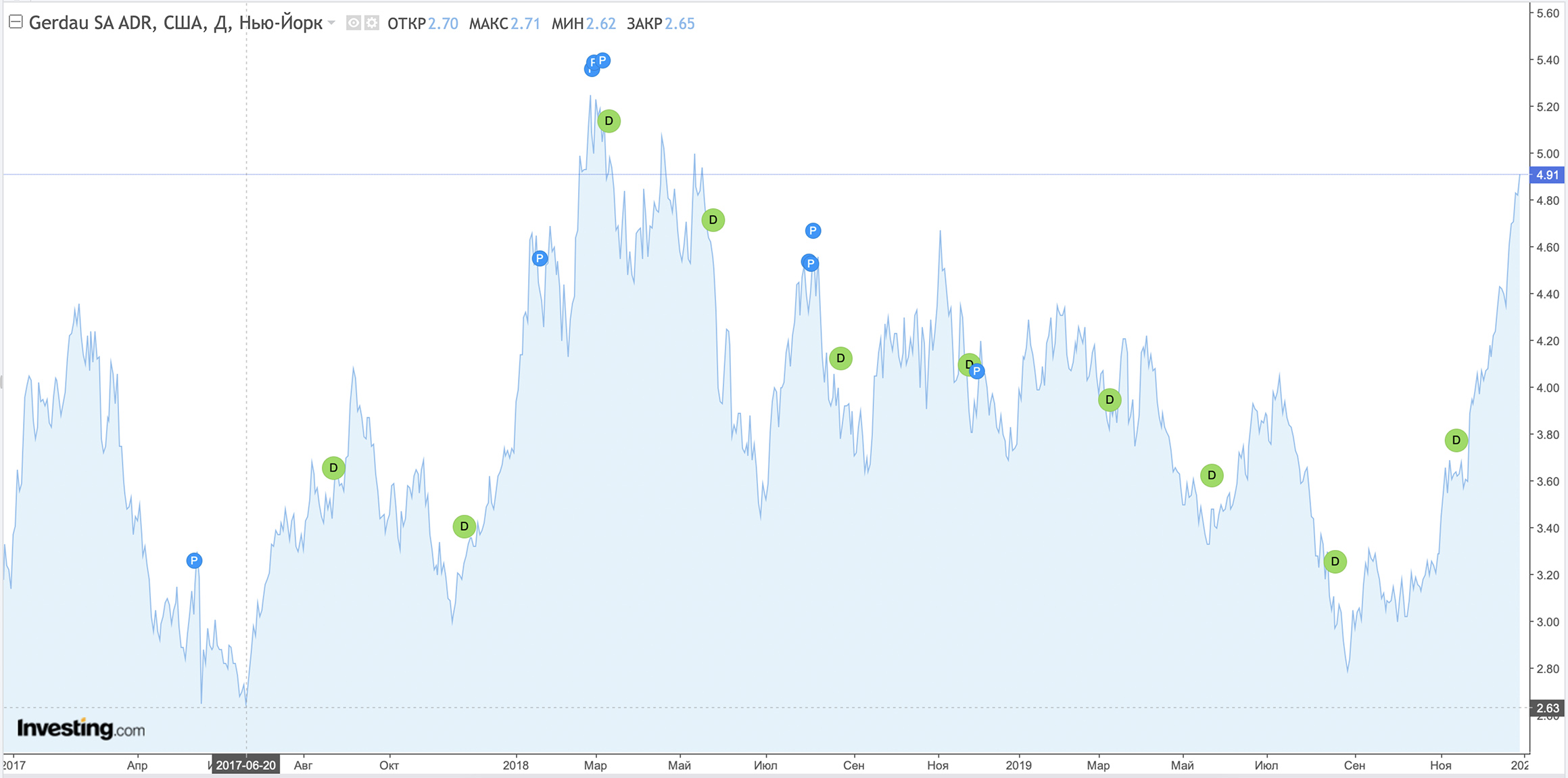

| Gerdau NYSE - GGB | 8.340 | USD | 4,90 | 30,32 | 31,72 | 56,05 | -6,67 |

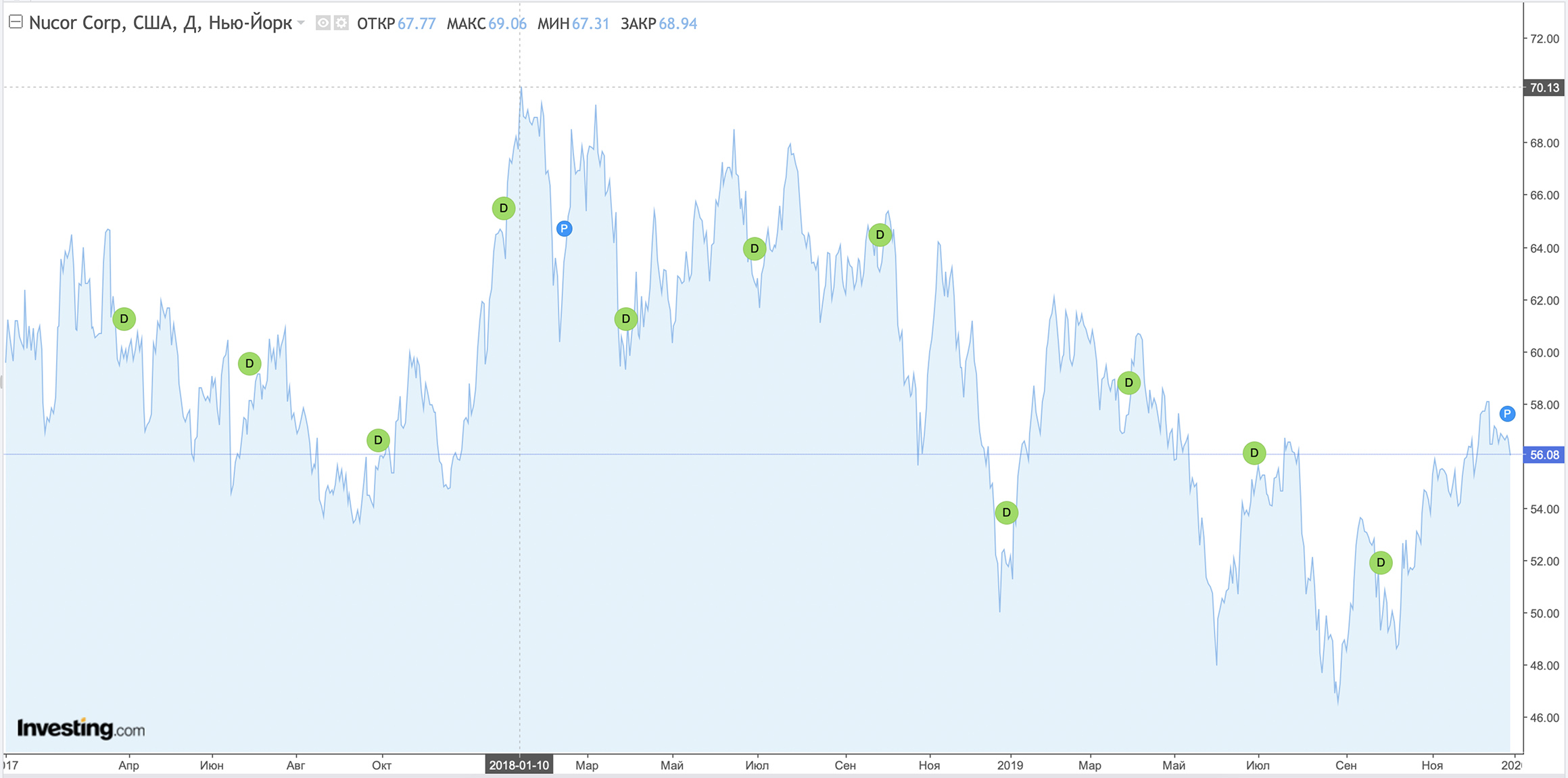

| Nucor NYSE - NUE | 17.198 | USD | 56,28 | 8,63 | -11,48 | -5,44 | -19,00 |

| ThyssenKrupp Xetra - TKAG | 8.407 | EUR | 12,040 | -19,63 | -50,28 | -46,82 | -45,67 |

| Voestalpine Vienna - VOES | 4.917 | EUR | 24,860 | -4,75 | -50,13 | -33,33 | -48,09 |

| US Steel NYSE - X | 2.022 | USD | 11,41 | -37,45 | -67,58 | -65,43 | -75,20 |

| Salzgitter Xetra - SZGG | 1.198 | EUR | 19,760 | -22,72 | -58,48 | -41,10 | -56,94 |

Из представленной десятки мировых металлургов, за которыми я слежу, лишь две компании показали рост по году: американский Nucor на 8,63% и бразильская Gerdau на 30,32%. За два года и вовсе в плюсе только Gerdau.

С вершин Цикла никто не смог сойти без потерь, даже Gerdau потеряла 6,67%. Следующий сразу за ним Nucor потерял много меньше - 19%.

Неудачник года - US Steel. В середине декабря компания заявила о сокращении работников, приостановке выкупа акций, а так же резкого уменьшения дивидендных выплат - сразу в 5 раз.

В общем и целом у всех дела плохо или очень плохо. Если компания европейская или имеет дочерние компании, замазанные на ЕС - ещё хуже. В той или иной степени графики компаний являются калькой с графика фьючерса на рулонную сталь в США или Steel Rebar в Европе.

Если кто-то собирается инвестировать в металлургию, но боится мол не хочет вкладываться на хаях, ведь впереди грядёт снижение, могу частично успокоить - снижение идёт уже два года минимум, что отражают графики крупнейших металлургических компаний мира.

Особо нечего сказать, остановлюсь лишь только на Gerdau, компании, которую, я уверен, никто не знает и никто всерьёз не воспринимает.

ArcellorMittal:

Baoshan Iron & Steel:

Posco:

Nippon Steel:

Gerdau:

Gerdau - самая крупная сталелитейная компания Южной Америки с активами в Бразилии, Аргентине, Канаде, Чили, Колумбии, Доминиканской Республике, Гватемале, Индии, Мексике, Перу, США, Уругвае, Венесуэле и Испании. Gerdau является ведущим производителем сортового проката в Америке и одним из крупнейших поставщиков специальной стали в мире.

Дивизионы Gerdau включают сырьевые активы и производство стали полного цикла. Доминирующая доля в выработке стали - электросталь.

С одной стороны, Gerdau отлично закрыла год. С другой стороны, мы можем обратиться к графику с 2007 года:

На данном таймфрейме видно, как компания ведёт победоносный поход с начала 2016 года от отметки в $0,75.

Gerdau имеет хорошую маржу по EBITDA на уровне 12,5%, а так же относительно низкий чистый долг.

Кроме всего прочего, Gerdau оказалась в максимально выгодном положении в свете заключения USMCA между США, Мексикой и Канадой - в этих странах находятся активы компании. А договорённость президента Болсонару с Трампом по поводу исключения ввода пошлин на ввоз стали вселяет оптимизм в инвесторов.

С другой стороны, до сентября график Gerdau не отличался ничем особенным.

Nucor:

ThyssenKrupp:

Voestalpine:

US Steel:

Salzgitter:

| Наименование | MCap, $m | Валюта | Cl19 | 1Y, % | 2Y, % | 3Y, % | DoCy, % | |

| BHP Billiton NYSE - BHP | 138.354 | USD | 54,71 | 18,16 | 18,96 | 52,91 | 19,40 |

| Rio Tinto LSE - RIO | 100.490 | GBP | 4503,00 | 20,72 | 14,23 | 42,57 | 10,80 |

| Vale NYSE - VALE | 68.119 | USD | 13,200 | 0,08 | 7,93 | 73,23 | -9,90 |

Австралийский экспорт в прекрасном состоянии. Экспорт сырья ставит рекорды на фоне ограниченного предложения железной руды из Бразилии, а так же роста производства стали в Китае. Об этом говорят графики BHP Billiton и Rio Tinto.

Ожидание снятия ограничений на импорт коксующегося угля в Китай в начале 2020 года придаёт инвесторам оптимизма.

BHP Billiton:

Rio Tinto:

Vale:

В свете известных событий в конце января акции бразильской компании Vale рухнули на 25%. При всей катастрофичности ситуации, но с учётом невероятного роста цен на железную руду, а так же отсутствия плохих новостей, акции Vale показывали смешанную динамику по году.

Год завершился на мажорной ноте благодаря локальному росту цен на руду до $90, с одной стороны, а так же выплате дивидендов в размере $0,35 в конце декабря.

В целом мы видим, что добытчики сырья показали в 2019 году отличную динамику. Даже Vale завершила год ростом на статистические 0,08%.

| Наименование | MCap, $m | Валюта | Cl19 | 1Y, % | 2Y, % | 3Y, % | DoCy, % | |

| Severstal LSE - SVST | 12.683 | USD | 15,14 | 10,92 | -1,56 | -0,39 | -9,88 |

| Novolipetsky MK LSE - NLMK | 13.808 | USD | 23,04 | 0,70 | -9,72 | 23,87 | -11,62 |

| EVRAZ LSE - EVR | 7.734 | GBP | 404,00 | -15,92 | 18,82 | 82,15 | -11,23 |

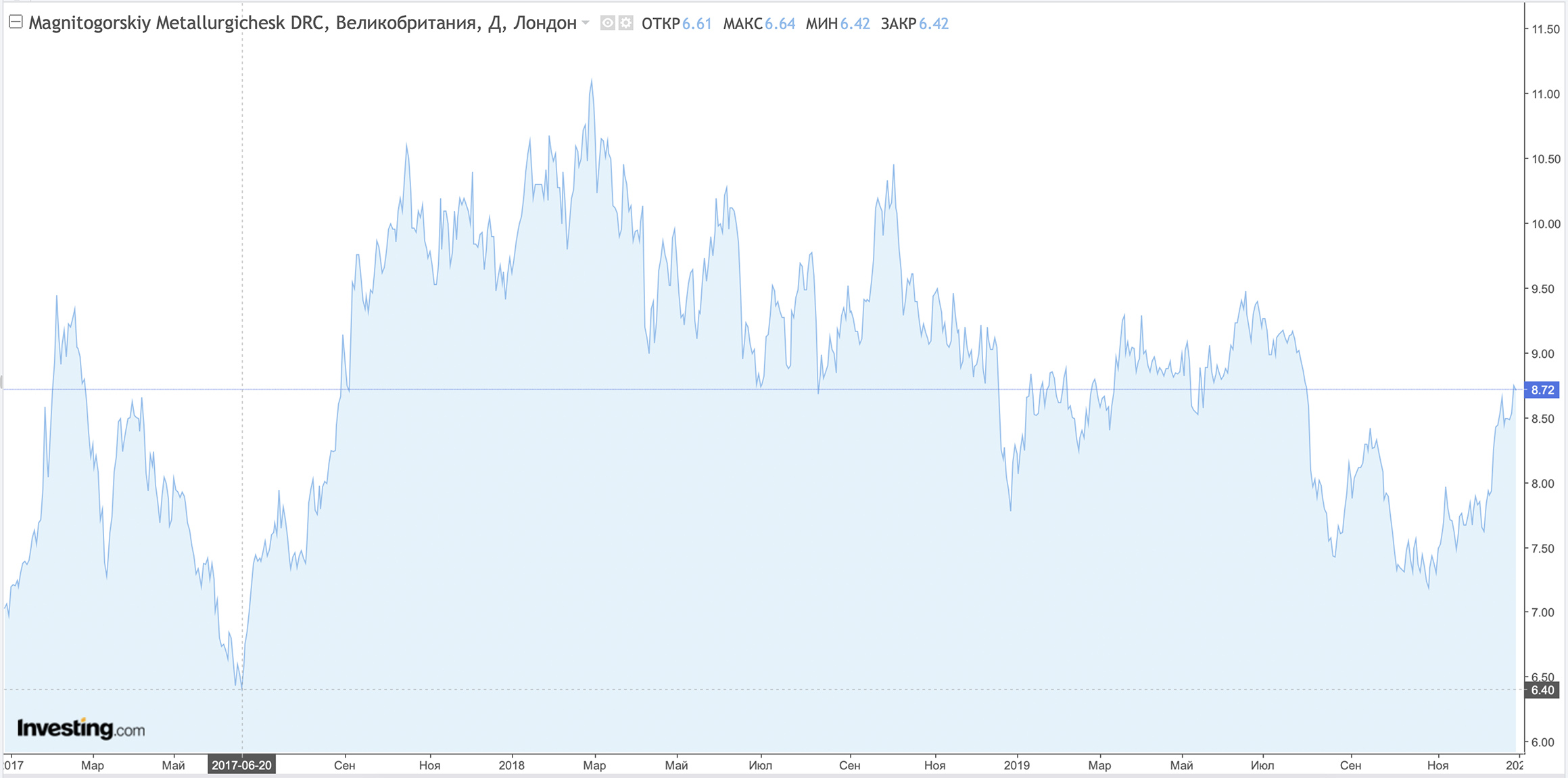

| Magnitogorsky MK LSE - MAGN | 7.443 | USD | 8,66 | 4,46 | -11,09 | 24,07 | -21,98 |

| Северсталь MOEX - CHMF | 12.671 | RUB | 937,60 | -0,56 | 5,66 | -0,49 | -1,29 |

| НЛМК MOEX - NLMK | 13.895 | RUB | 143,72 | -8,70 | -2,38 | 25,00 | -3,07 |

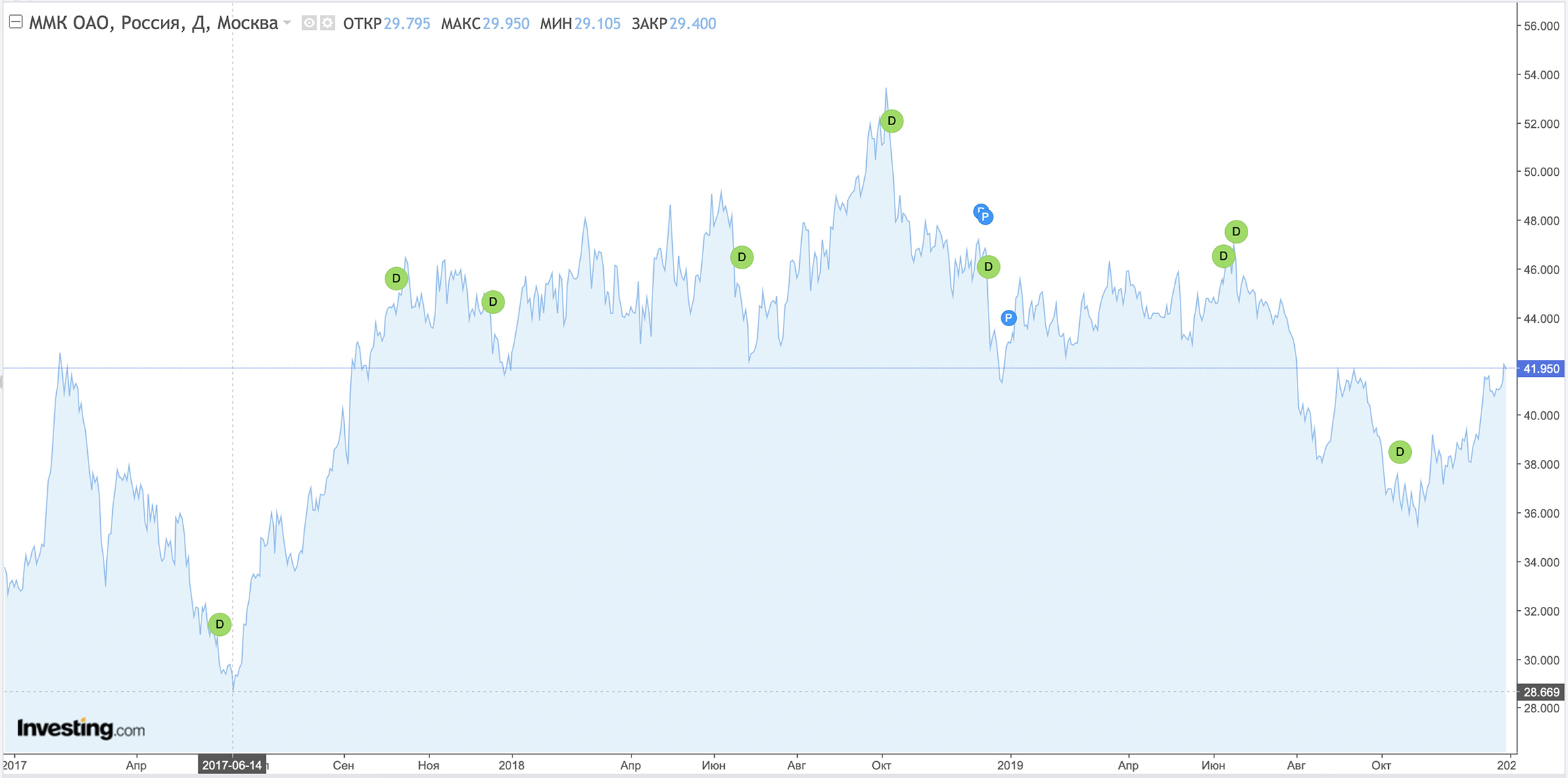

| ММК MOEX - MAGN | 7.562 | RUB | 41,950 | -2,53 | 0,22 | 26,11 | -9,38 |

Так как основные компании российской отрасли чёрной металлургии являются в большей или меньшей степени вертикально интегрированными, график динамики изменения их капитализации представляет нечто среднее между металлургом и сырьевиком.

Событие года на внутреннем рынке - введение эскроу счетов в жилищном строительстве с 1 июля 2019 года. В итоге, рост внутреннего спроса частично компенсировал потери в экспорте, поэтому снижение производства стали было сравнительно небольшим в январе-ноябре и составило в годовом сравнении всего 0,6%.

Ситуацию в какой-то мере поддержала череда капитальных ремонтов на крупнейших предприятиях отрасли.

Акции Евраз в Лондоне:

После публикации операционных результатов за 2К19 31 июля, акции ЕВРАЗА пошли вниз. Позднее, 8 августа, опасения инвесторов подтвердились: компания выпустила отчёт о финансовых результатах за 1П19. Результаты оказались откровенно слабыми. EBITDA упала сразу на 22,2% (1П19/1П18). Чистая прибыль сократилась на 70% (1П19/1П18).

Чем мне не нравится ЕВРАЗ? Большой общий долг, а ЧД/EBITDA>1,1. Основные инвестиционные проекты ещё впереди. Непрозрачная дивидендная политика. В 2018 и 2019 будут выплачены огромные дивиденды: рост в 2,5-3,5 раза к 2017 году, а минимальный уровень установлен ниже 2017-ого.

Ситуация на рынке коксующихся углей, сложившаяся к концу года в России, не добавляет радости инвесторам ЕВРАЗ.

Мажоритарии ЕВРАЗ не нравятся.

Акции ММК на Московской бирже:

ГДР ММК на Лондонской бирже:

Как известно, ММК является наименее интегрированной в сырьё среди Трёх Сестёр. Самообеспеченность в коксующемся угле порядка 40%, а в железной руде - всего 20%. В привлекательности инвесторов данный факт несколько нивелируется отрицательным чистым долгом. Хотя, как посмотреть. Иными словами, можно сказать, что отсутствие долга показывает неэффективность в развитии бизнеса - компания не знает, куда вкладывать деньги для дальнейшего роста.

ММК больше других пострадала от сырьевых ножниц, упав с 1К18 на 21,98% в Лондоне и на 9,38% в Москве.

С другой стороны, ММК за три года выросла сильнее всех.

Чем запомнилась компания в 2019 году? Да ни чем. В самом начале 2020 года ММК остановит стан 2500 на реконструкцию: это 1 месяц 1К20 и весь 2К20. Это минус, примерно, 330 тыс. тонн проката каждый месяц. Зато потом мощность стана увеличится до 5 млн тонн в год. Вырастут качественные характеристики. Но до этого ещё дожить надо.

Акции НЛМК на Московской бирже:

ГДР НЛМК в Лондоне:

Чем запомнилась НЛМК в 2019 году? Остановка доменной печи №6 и конвертера №2 на реконструкцию. Провал сроков. И, конечно же, разгоном акций под непомерно большие дивы за 2К19 (>EBITDA) и последующей продажей мажоритарным акционером Владимиром Лисиным 2,6% акций НЛМК.

Хотя Группа НЛМК и включает в себя европейские и американские активы, график котировок компании показал удовлетворительные результаты: с 1К18 года капитализация снизилась на 3,07% в Москве и на 11,62% в Лондоне.

Введение заградительных пошлин на импорт Липецкой заготовки на свои американские активы, порушило далеко идущие планы компании и утянуло рентабельность в отрицательную зону. В целом по Группе маржа по EBITDA остаётся одной из самых высоких в мире - 25,39% (3К19).

Акции Северстали в Москве:

ГДР Северстали в Лондоне:

Чем мне, как акционеру Северстали, запомнился 2019 год? Продажей завода в Балаково, созданием отраслевых команд, работой над сквозной эффективностью бизнес-единиц: создание ИПУС (инновационный продукт углесодержащий), ДЖО (дроблёный железорудный окатыш) и возобновление отгрузок концентрата Карельского окатыша в адрес ЧерМК.

В этом году Северсталь выросла больше всех. Однако, стоит отметить, что за три последних года капитализация компании не выросла вообще - нулевой эффект. С одной стороны это и хорошо - Северсталь имеет самую амбициозную Стратегию до 2023 года и апсайд у неё самый большой.

Ну да ладно, подведём итоги прошедшего года - посчитаем совокупный доход акционера (TSR) за 2019 год.

| Наименование | Div4K18 | Div1K19 | Div2K19 | Div3K19 | DivSum | Yield | Rate | TSR | |

| ММК MOEX - MAGN | 1,4 | 1,49 | 0,69 | 1,65 | 5,23 | 12,15% | -1,09 | 9,62% |

| НЛМК MOEX - NLMK | 5,8 | 7,34 | 3,68 | 3,22 | 20,04 | 12,73% | -13,70 | 4,03% |

| Северсталь MOEX - CHMF | 32,08 | 35,43 | 26,72 | 27,47 | 121,7 | 12,91% | -5,30 | 12,34% |

Северсталь показала лучший TSR в 2019 году среди Трёх Сестёр. 12,34% - много это или мало?

Все мы помним, как в этом году Газпром увеличил дивиденды, практически, в два раза: с 8,04 руб. до 16,61 руб. При этом акции Газпрома выросли со 153,50 руб. до 256,40 руб. При таком раскладе TSR Газпрома составляет 77,86%.

Завидую ли я акционерам Газпрома? Нет. Почему? Потому. Ничего объяснять не буду, а то скажут, что оправдываюсь.

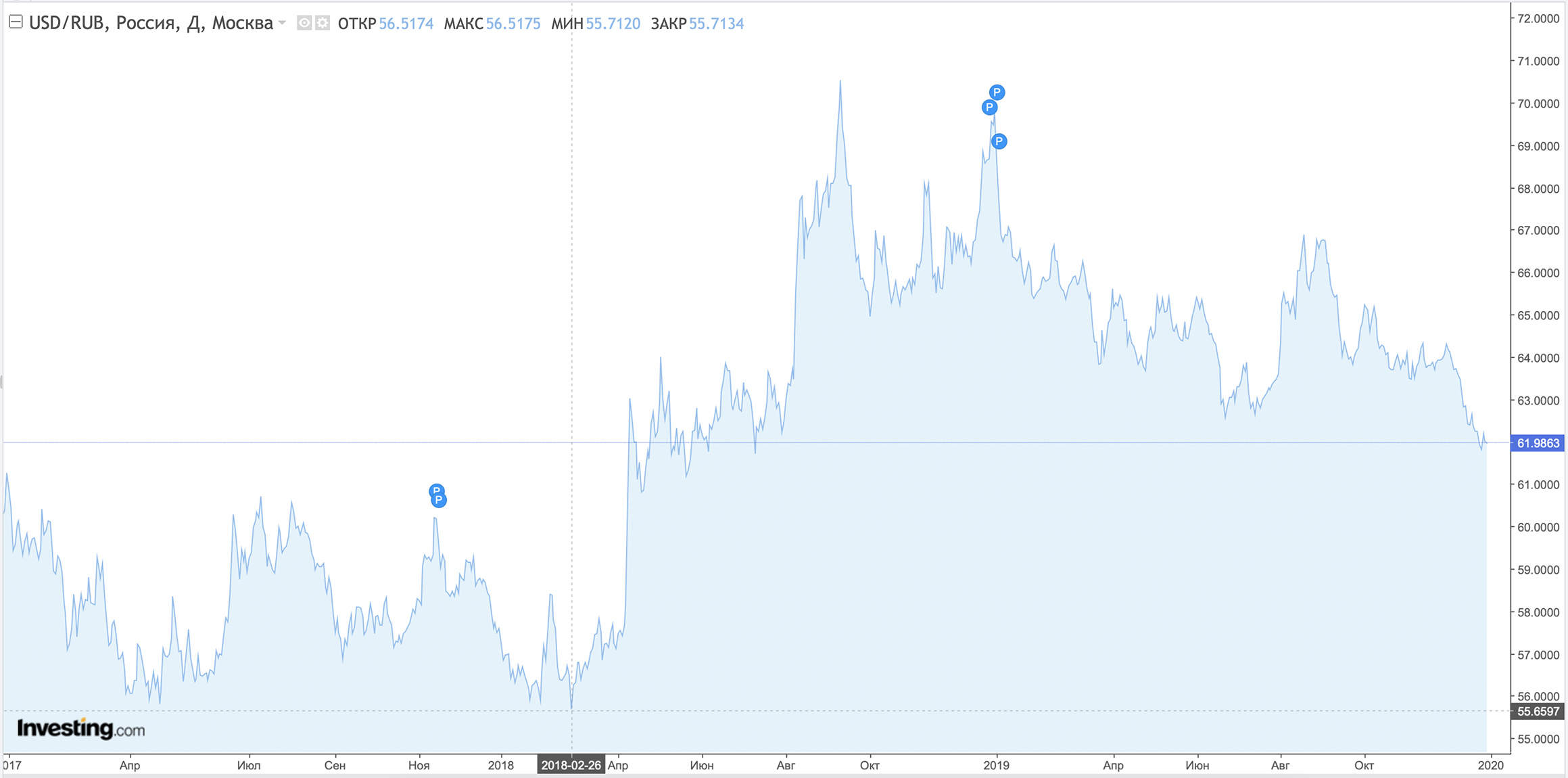

Единственное, что хотел подметить - укрепление рубля за год на 11,23% (об этом чуть ниже) и, в связи с этим, рост Индекса РТС а с ним и рост капитализации Трёх Сестёр. Капа Северстали в долларах выросла на Лондонской бирже на 11,14%. Да и если просто взять 942,90 руб. по 69,8319 за 1$ и 937,60 руб. по 61,9863 за 1$, то получится, что Северсталь выросла с $13,50 до $15,14 - на 12,04%.

Если считать TSR Северстали в долларах, то получим (дивы я считал по дате зачисления от ВТБ: 20 мая, 25 июня, 27 сентября и 12 декабря):

TSR$.CHMF = (15,14 - 13,50 + 1,91) * 100 / 13,50 = 26,30%

А если ещё учесть эффект от реинвестирования... Ладно, и так уже похоже на манипуляцию сознания =)

И инфляцию надо учитывать, которая, к слову, по итогам года составила всего 3%.

Идём дальше. Хотя можно подумать - куда уж там дальше? Вчера закончился 4К19. Но, естественно, данные за него будут ещё нескоро. Рассмотрим данные за 3К19 в сравнении со 2К19, тем более, что я их ещё не публиковал. Но в этот раз, дабы сэкономить время, приведу информацию только по тем компаниям, о которых шла речь в этом посте.

Посмотрите внимательно, как сказывается нисходящая стадия Цикла на мировые компании, и какие результаты при этом у российских эмитентов.

Данные за 3 квартал 2019 г. в сравнении со 2 кварталом 2019 г.: Revenues (Выручка)

| Revenues of | $ mln (3К19) | $ mln (2К19) | Изм. 3К19/2К19, % |

| ArcelorMittal | 16 634 | 19 279 | -13,72 |

| ThyssenKrupp | 16 259 | 12 111 | +34,25 |

| Nippon Steel | 14 207 | 13 849 | +2,58 |

| Posco | 13 391 | 13 995 | -4,32 |

| Baoshan | 10 852 | 11 085 | -2,10 |

| Nucor | 5 465 | 5 896 | -7,31 |

| Voestalpine | 3 565 | 3 748 | -4,88 |

| US Steel | 3 069 | 3 545 | -13,43 |

| NLMK | 2 576 | 2 797 | -7,90 |

| Gerdau | 2 506 | 2 591 | -3,28 |

| Salzgitter | 2 348 | 2 508 | -6,38 |

| Severstal | 2 111 | 2 177 | -3,03 |

| MMK | 2 009 | 1 999 | +0,50 |

Данные за 3 квартал 2019 г. в сравнении со 2 кварталом 2019 г.: EBITDA

| EBITDA of | $ mln (3К19) | $ mln (2К19) | Изм. 3К19/2К19, % |

| Posco | 1 585 | 1 652 | -4,05 |

| ArcelorMittal | 1 063 | 1 555 | -31,64 |

| Nippon Steel | 1 005 | 1 271 | -20,93 |

| Severstal | 787 | 753 | +4,52 |

| NLMK | 654 | 735 | -11,02 |

| Nucor | 597 | 757 | -21,14 |

| MMK | 525 | 497 | +5,63 |

| ThyssenKrupp | 425 | 536 | -20,71 |

| Voestalpine | 324 | 417 | -22,30 |

| Gerdau | 304 | 380 | -20,00 |

| US Steel | 85 | 269 | -68,40 |

| Salzgitter | -24 | 135 | -117,78 |

Данные за 3 квартал 2019 г. в сравнении со 2 кварталом 2019 г.: EBITDA Margin (рентабельность по EBITDA)

| EBITDA Margin of | % (3К19) | % (2К19) | Изм. 3К19/2К19, % |

| Severstal | 37,28 | 34,59 | +7,78 |

| MMK | 26,13 | 24,86 | +5,11 |

| NLMK | 25,39 | 26,28 | -3,39 |

| Gerdau | 12,12 | 14,68 | -17,44 |

| Posco | 11,84 | 11,80 | +0,34 |

| Nucor | 10,93 | 12,85 | -14,94 |

| Voestalpine | 9,09 | 11,13 | -18,33 |

| Nippon Steel | 7,07 | 9,18 | -22,98 |

| ArcelorMittal | 6,39 | 8,07 | -20,82 |

| US Steel | 2,77 | 7,59 | -63,50 |

| ThyssenKrupp | 2,61 | 4,43 | -41,08 |

| Salzgitter | -1,03 | 5,39 | -119,11 |

Данные за 3 квартал 2019 г. в сравнении со 2 кварталом 2019 г.: Net Debt (Чистый долг)

| Net Debt of | $ mln (3К19) | $ mln (2К19) | Изм. 3К19/2К19, % |

| Nippon Steel | 20 478 | 21 509 | -4,79 |

| ArcelorMittal | 10 658 | 10 174 | +4,76 |

| Posco | 8 210 | 8 485 | -3,24 |

| Baoshan | 5 479 | 9 763 | -43,88 |

| Voestalpine | 4 927 | 4 442 | +10,92 |

| ThyssenKrupp | 4 685 | 6 025 | -22,24 |

| Evraz | 3 594 | 3 594 | 0,00 |

| Gerdau | 3 043 | 3 461 | -12,08 |

| Nucor | 2 603 | 2 983 | -12,74 |

| US Steel | 2 336 | 2 006 | +16,45 |

| NLMK | 1 736 | 1 290 | +34,57 |

| Severstal | 1 300 | 1 469 | -11,50 |

| Salzgitter | 671 | 642 | +4,52 |

| MMK | -70 | -27 | -159,26 |

Данные за 3 квартал 2019 г. в сравнении со 2 кварталом 2019 г.: ROCE

| ROCE of | % (3К19) | % (2К19) | Изм. 3К19/2К19, % |

| Severstal | 47,78 | 47,28 | +1,06 |

| NLMK | 24,38 | 27,73 | -12,08 |

| MMK | 24,09 | 23,39 | +2,99 |

| Nucor | 10,64 | 14,89 | -28,54 |

| Baoshan | 7,47 | 8,71 | -14,24 |

| Posco | 6,48 | 6,86 | -5,54 |

| Gerdau | 6,31 | 8,50 | -25,76 |

| Voestalpine | 2,57 | 5,43 | -52,67 |

| ArcelorMittal | 1,82 | -0,95 | +291,58 |

| Nippon Steel | 0,04 | 2,46 | -98,37 |

| US Steel | -4,13 | 6,04 | -168,38 |

| ThyssenKrupp | -5,64 | 4,46 | -226,46 |

| Salzgitter | -6,44 | 1,83 | -451,91 |

Всего две компании показали рост EBITDA и рентабельности по EBITDA в 3К19 относительно 2К19 - это Северсталь и ММК.

| Наименование | Единица | Cl19 | 1Y, % | 2Y, % | 3Y, % | DoCy, % | ||

| USD/RUB Москва | RUB | 61,9863 | -11,23 | 7,59 | 1,16 | -1,67 | ||

| USD/CNY Шанхай | CNY | 6,9632 | 1,23 | 7,02 | 0,26 | 9,69 | ||

| Фьючерс на золото CFD - GC | USD | 1519,95 | 15,81 | 11,55 | 25,39 | 7,05 | ||

| Фьючерс на нефть Brent CFD - LCO | USD | 66,03 | 22,73 | -1,26 | 16,21 | -2,18 | ||

| Индекс S&P 500 CFD - US500 | пункт | 3230,78 | 29,97 | 20,84 | 44,31 | 16,83 | ||

| Индекс МосБиржы Москва - IMOEX | пункт | 3045,87 | 28,55 | 44,37 | 36,42 | 29,44 | ||

2019 год ознаменовался ростом всего, что только может расти в принципе: рисковые активы, золото, нефть. Доходность облигаций США снизилась на 30% - тем самым выросла их стоимость. Снижение ставок центральных банков в купе с политикой количественного смягчения...

Ситуация опасная =/

Но! Есть одно "Но". В конце года США и Китай всё же договорились подписать первую часть торговой сделки, тем самым обозначив переломный момент в торговой войне. Очень крупная и всеобъемлющая первая часть торговой сделки будет подписана 15 января в Белом доме.

Посмотрим. Во всяком случае, год начнётся на позитивной ноте.

Рубль в Москве:

Стоит отметить ослабление рубля во 2К18 года на 15% и на 10% в 3К18 года. Данный факт не мог не сказаться на прибыли наших компаний, что, в свою очередь, поддержало капитализацию в период начала разворота Цикла.

Юань:

Фьючерс на Золото:

Фьючерс на Нефть Brent:

S&P 500:

Индекс МосБиржи:

Итоги

Загадывая что-то на 2020 год, во-первых, предлагаю вернуться всё к той же Vale, с которой я начал этот Пост. А точнее не к ней, а к аварии. И не к аварии в 2019, а к катастрофе на ГОКе Samarco в ноябре 2015 г.

Летом 2018 г. в СМИ промелькнула новость о том, что BHP Billiton с Vale достигли соглашения с властями Бразилии отложить на два года рассмотрение дела о компенсации ущерба от прорыва дамбы на 155 млрд бразильских реалов, а это, на минутку, более $40 ярдов! И эти два года истекают как раз летом 2020 года.

Если учитывать, что уже имеющийся долг Vale находится на уровне $50 ярдов, а Vale, BHP Billiton и Rio Tinto вместе дают больше половины мирового экспорта, то нельзя ни в коем случае уничижать финансовые проблемы такого гиганта.

Если Vale "пойдёт по бороде", то размотает всю металлургию. Всех, у кого нет своей руды.

Ожидается, что эффект национальных проектов в России окажет влияние на отрасль чермета, а потребление вырастет в 2020 году: ЕВРАЗ говорит, что на 4%, а Северсталь даёт более скромный прогноз - всего +1,5%.

Северсталь продолжит придерживаться своей амбициозной Стратегии.

Я считаю, что рост капитализации Северстали в 2020 году составит 10%. Дивиденды будут на уровне 80 рублей, т. е. 20 рублей в квартал в среднем.

Мой Портфель на сегодня составляет 5 430 акций Северстали со средней 1 005 рублей.

В 2019 году я получил 399 180 рублей и 10 копеек дивидендов (чистыми).

В 2020 году планирую нарастить пакет акций до 8 500 штук. Покупать начну, скорее всего, в феврале.

Всем пока и удачи в торговле!

Прежде, чем принимать какие-либо инвестиционные решения, внимательно ознакомьтесь с ограничениями по Раскрытию информации в блоге Каракурта.

Будь ближе к Северстали: подписывайся на YuoTube-канал и Instagram!

Читай другие мои посты блога "Акции Северстали (CHMF; SVST)", к примеру:

"Северсталь: анализ денежных потоков, прогноз дивидендов за 4К19 и куда делись Балаковские деньги",

"Операционные результаты Северстали за 3К19 сквозь призму Стратегии (продажи и цены)",

"Операционные результаты Северстали за 3К19 сквозь призму Стратегии (коксующийся уголь)",

"Операционные результаты Северстали за 3К19 сквозь призму Стратегии (железная руда)",

"Операционные результаты Северстали за 3К19 сквозь призму Стратегии (чугун и сталь)",

"Привет Сергею Елисееву (SAE United)",

"Данные по глобальной чёрной металлургии: 2К19/1К19 (+ROCE)",

"Про экономику, Кризис, Циклы и Куда катится Северсталь",