Вложения в акции подразумевают существенный рыночный риск: возможен большой рост, но и есть и угроза серьезной просадки. Возвратность средств не гарантирована. В отличие от инвестирования в акции, вложения в облигации считаются менее рискованными и подразумевают, что вы получите назад инвестированные средства и дополнительный процентный (купонный) доход. Облигации относятся к классу активов с фиксированным доходом (fixed income).

При этом особенно стоит выделить рынок еврооблигаций, доступ к которому для частного инвестора практически закрыт. Причин здесь несколько: основная — это высокий порог входа (так, на покупку всего одной еврооблигации может понадобиться не одна сотня тысяч долларов), требуется получить статус квалифицированного инвестора, да и риски вложений лишь в одну облигацию довольно велики.

Инвесторы не зря формируют портфель бондов. Вложения только в одну облигацию, пусть и являющуюся евробондом, сопряжены со всеми рисками отдельно взятого эмитента. Именно эта компания должна не разориться и не объявить дефолт, пока облигация у вас на руках. Соответственно, погоня за высокой доходностью по единой еврооблигации может и не увенчаться успехом.

Напомню, что еврооблигациями принято называть долговые бумаги, которые выпущены в валюте, отличной от национальной валюты эмитента. Естественно «евро» в названии облигаций не означает, что валюта выпускаемых ценных бумаг является лишь европейской. Евробонды выпускаются и в долларах, в евро, в фунтах стерлингах и иных ведущих валютах.

Конечно, частному инвестору также хотелось бы вложиться в этот инструмент. И осуществить такую возможность можно с помощью инструментов ETF. Напомню, что ETF является биржевым индексным инструментом. Фонд FXRU следует за индексом Barclays EMRUS ликвидных корпоративных еврооблигаций и инвестирует в корзину из 28 еврооблигаций. На выбор есть два инструмента: долларовый (FXRU) и рублевый ETF (FXRB) на корпоративные облигации российских эмитентов.

В первом случае стоимость акции фонда — долларовая, хоть котировка на бирже пока и выставляется в рублях. Соответственно, этот продукт сравним с долларовым депозитом, с той разницей, что используя ETF, есть возможность в любой момент продать акцию, без потери процентов, что неизбежно в случае с досрочным расторжением договора о банковском депозите. Да и ожидаемая доходность в текущем году составляет 7,7% в долларах.

Во втором случае ETF приносят доход в рублях, который в процентном отношении, естественно, значительно выше. Так, в текущем году ожидается доходность в 16,4% в рублях.

Конечно, нельзя не упомянуть и о валютном аспекте инвестирования: в случае вложения в долларовые активы есть возможность получить дополнительную доходность при девальвации рубля. Вместе с тем стоимость вложенных активов может претерпеть изменения и в меньшую сторону, если рубль будет укрепляться.

Для снижения данных валютных рисков в фонде FXRB (рублевый класс акций) присутствует такой дополнительный элемент, как рублевое хеджирование. Пример хеджирования отображен на рисунке ниже. С помощью такой защиты рублевая доходность не зависит от движений валютного курса, а исключительно от разницы между процентными ставками по рублю и доллару (в последнее время она выросла до 8-9%). Это позволит инвестору получить высокую доходность и не допустить потерь в случае значительных колебаний валюты, что в текущей обстановке является важным аспектом.

BARCLAYS EM TRADABLE RUSSIAN CORPORATE BOND INDEX (EMRUS) ЗАХЕДЖИРОВАННАЯ ВЕРСИЯ

Наконец, для наглядности сравним рассматриваемый способ инвестирования в ETF с банковским депозитом. Инструменты это, безусловно, разные, с разными характеристиками, но частный инвестор как раз зачастую и выбирает из большого перечня вариантов и использует тот, который подходит именно ему.

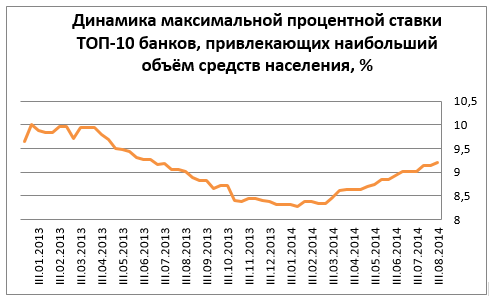

Итак, напомню, что Банк России рассчитывает максимальную ставку по рублевым депозитам первой десятки банков, привлекающих наибольший объем средств населения. И банкам не рекомендуется отклоняться от этой ставки более чем на 2 п.п. На конец августа ставка составила 9,2%, и в целом в текущем году она имеет тенденцию к росту, что во многом обусловлено повышением ключевой ставки ЦБ.

Однако все равно спред доходности между инвестированием в рублевый ETF на российские еврооблигации и банковским депозитом остается в пользу ETF. Даже несмотря на то, что на рынке можно найти ставки по рублевым депозитам в районе 10,5-11,5% все равно первенство остается за ETF. При этом основной плюс депозита — это банковская гарантия возврата суммы вклада до 700 тыс. рублей в случае банкротства. С другой стороны, и опасаться, что по еврооблигациям, входящим в индекс ETF, наступит дефолт, тоже не стоит: в корзину фонда отобраны наиболее надежные и крупные эмитенты, которым государство просто не позволит упасть.

В итоге, используя инструмент ETF, частному инвестору удается обойти сложные барьеры выхода на рынок еврооблигаций и получить ряд преимуществ, а именно:

Порог входа в случае использования ETF будет минимальным (от 1000 рублей);

Благодаря наличию в структуре индекса нескольких эмитентов, инвестор получает диверсифицированный портфель, что снижает возможные риски;

Используя либо долларовый, либо рублевый фонд инвестор, исходя из своих предпочтений и прогнозов, может выбрать инструмент, который сможет обеспечить наибольшую доходность на основе предпосылок по изменению курса национальной валюты.

Соответственно, выбор самого инструмента остается за инвестором.

Владимир Крейндель, исполнительный директор УК «ФинЭкс Плюс».