Недавно «большая тройка» российских сотовых операторов, а также формирующие СП Теле2 и Ростелеком представили консолидированную отчетность за 2-й квартал. Полученная информация дает основания оглянуться на прошедшие 12 месяцев и проанализировать рыночные тенденции за этот период.

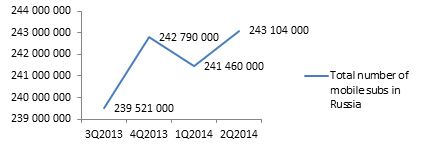

В первую очередь стоит рассмотреть темпы роста всего российского сегмента сотовой связи в разрезе динамики мобильной абонентской базы. За последние 12 месяцев она увеличилась на 1,5%, до 243,1 млн.

Источник: данные Advanced Communications & Media, инфографика Инвесткафе.

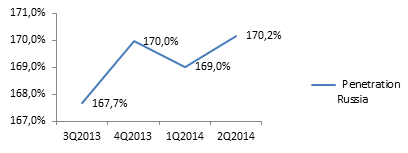

При этом степень проникновения мобильной связи на российском рынке взлетела до рекордных 170,2%. Согласно данным исследования WEF, по данному показателю Россия еще в конце 2013 года вошла в первую мировую двадцатку.

Источник: данные Advanced Communications & Media, инфографика Инвесткафе.

Несмотря на достаточно высокую доступность услуг, рынок сохраняет положительную динамику. Я связываю это с поступлением в розницу дешевых мобильных гаджетов (модемы, планшеты, навигаторы и т.д.) с возможностью подключения услуг по передаче мобильных данных. В целом это позитивно для всех крупных игроков, так как способно несколько уменьшить шок от усиления конкуренции при полноценном выходе на рынок СП Теле2 и Ростелекома (Т2 РТК Холдинг). Как я уже ранее отмечал, данный оператор обладает почти полным федеральным набором лицензий 2G/3G/4G и частично отстроенной инфраструктурой, что, конечно, несет в себе определенные риски для «большой тройки» в долгосрочной перспективе.

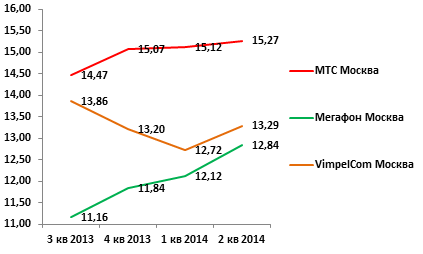

Для того чтобы оценить влияние расширения бизнеса Т2 РТК Холдинга, на деятельность каждого конкретного оператора «большой тройки», нужно учесть два ключевых фактора — позиции на рынке столичного региона и качество абонентской базы. Что касается рынка Москвы, то он является основным для «большой тройки» и формирует примерно 25-35% их совокупной выручки. Московский рынок стабильно растет темпами, вдвое опережающими весь российский.

Даже несмотря на проникновение, составившее 220,4% на 2-й квартал 2014 года, рост абонентской базы за 12 месяцев оказался равен 3,26%, достигнув 40,9 млн за счет высокой покупательной способности населения. Более того, на этом рынке пока фактически не представлено ни одного игрока, кроме МТС, Мегафона и VimpelCom. Собственно, неудивительно, что в ожидании прихода Т2 РТК Холдинга его конкуренты стали активно инвестировать в инфраструктуру и больше тратить на маркетинг.

Динамика мобильной абонентской базы операторов в Москве за последние 12 месяцев

Источник: данные Advanced Communications & Media, инфографика Инвесткафе.

Судя по динамике, лучше других представителей «большой тройки» чувствует себя Мегафон. Впрочем, дьявол, как известно, кроется в деталях. Если посмотреть на квартальные данные сhurn rate (отток абонентской базы), которые некоторые операторы так не любят раскрывать, то получается несколько иная картина.

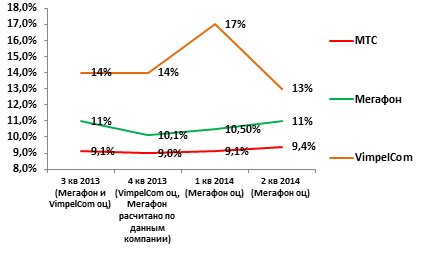

Динамика квартального сhurn rate по России, %

Источник: данные компаний, инфографика Инвесткафе.

Видно, что у операторов несколько различаются подходы к привлечению новых абонентов. Одни игроки сектора в первую очередь жертвуют оттоком в пользу более высоких темпов роста, другие сокращают отток, зато и абонентская база у них расширяется более скромными темпами. Я думаю, что с учетом прихода нового игрока инвесторам стоит делать ставку на оператора с меньшим оттоком, так как его абонентская база должна оказаться более устойчивой при усилении ценовой конкуренции.

Итак, при формировании портфеля из бумаг телекомов на перспективу от года до двух лет я отдавал бы приоритет МТС, характеризующимся низким churn rate, а на второе место поставил бы Мегафон, который отличается относительно высокими темпами роста абонентской базы, но с учетом предполагаемого несколько более высокого оттока. У VimpelCom же довольно слабыми выглядят показатели и оттока, и прироста абонентской базы, так что для него риск пострадать от усиления конкуренции остается самым большим.

Целевая цена по обыкновенным акциям МТС составляет 382,9 руб., консенсус-прогноз Инвесткафе: F344.7183 , таргет по бумагам Мегафона — 1167,9 руб., консенсус-прогноз Инвесткафе: F1029.9735 . Цель по VimpelCom ltd находится на пересмотре.