Любит все-таки рынок наказывать за самоуверенность. Выступление Джанет Йеллен в Джексон-Хоуле представлялось многими аналитиками ключевым событием недели, если не всего месяца. Однако в итоге евро утопила вовсе не она, а Марио Драги. Да, находившийся под давлением в преддверии выступления главы ФРС доллар США, сумел сбросить с себя оковы и расправить крылья, однако отсутствие чего-то нового в речи «сельской учительницы», как окрестили Йеллен СМИ за способность все разжевывать и раскладывать по полочкам, вероятнее всего, привело бы EUR/USD к стабилизации на вершине 32-й фигуры. Реальность оказалось более суровой, чем ожидания: основная валютная пара вплотную подобралась к годовому минимуму. В последний раз котировки блуждали в этой области в сентябре 2013 года.

Позитивные нотки в спиче главы Федерального резерва могли найти как «быки», так и «медведи». Слова о том, что индикаторы рынка труда улучшаются более быстрыми темпами, чем ожидал регулятор, а денежно-кредитная политика должна быть прагматичной и ориентироваться на модели (инвесторы сразу же вспомнили модель Тейлора, увязывающую безработицу и инфляцию, в соответствии с которой процентные ставки нужно повышать уже сейчас) говорили в пользу скорой монетарной рестрикции. В то же время в пользу сохранения «голубиного» настроя Йеллен свидетельствовали фразы о трудностях оценки слабости экономики из-за динамики экономически активного населения, частичной занятости, заработных плат и других показателей.

Драги был более конкретен. Замедление ВВП во 2-м квартале подтверждает хрупкость восстановления еврозоны, а дальнейшее сокращение темпов роста инфляции вынудит ЕЦБ действовать, тем более что подготовка к программе выкупа активов, обеспеченных кредитами, идет ускоренными темпами. Не забыл Супермарио и про валютный курс. По его мнению, расхождение векторов денежно-кредитной политики Европейского центробанка и ФРС должно поддерживать существующий тренд по EUR/USD. Полагаю, что именно последняя фраза стала катализатором обвала котировок основной валютной пары. Одно дело, когда о подобных вещах говорят аналитики, другое – когда на них обращает внимание глава одного из крупнейших регуляторов мира.

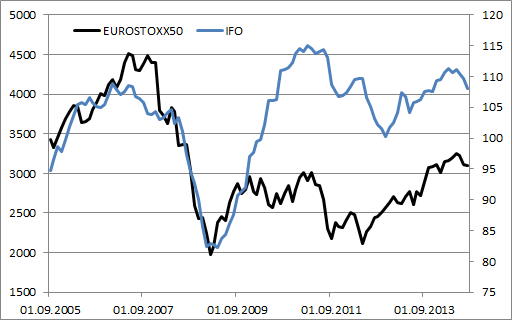

Несмотря на стремительное пике в мае-августе, говорить о стабилизации котировок EUR/USD пока не приходится. Евро просто не за что зацепиться. Предстоящая неделя несет очередные факторы риска для региональной валюты в виде релизов данных по немецкому IFO (25 августа) и европейской инфляции (29 августа). В последнем случае обвал цен на рынке нефти, слабость банковского кредитования и проблемы на рынке труда стран валютного блока могут отправить CPI к отметке 0,3%г/г, что станет поводом для активизации ЕЦБ, заседание которого пройдет в начале сентября. Что касается индикатора условий деловой среды Германии, то его изменения напрямую влияют на динамику европейских фондовых индексов, в частности, EUROSTOXX-50.

Источник: Bloomberg.

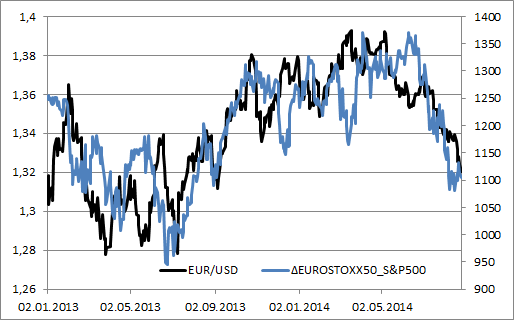

Сомнения Меркель в результативности встречи президентов России и Украины в Минске, вероятность новых санкций и трудности немецкой экономики, импортирующей почти 40% газа из РФ, позволяют экспертам выдавать негативные прогнозы по IFO за август. Если оценка в 107,1 подтвердится, то пике индикатора продолжится четвертый месяц. При этом дальнейшая коррекция EUROSTOXX50 чревата сужением дифференциала фондового индекса с S&P500 и девальвацией евро.

Источник: Bloomberg.

В то же время доллар США имеет все шансы продолжить укрепление из-за позитивных релизов по продажам домов на первичном рынке (25-го числа), по изменению объема заказов на товары долгосрочного использования и индикатору потребительской уверенности (26-го числа), а также в случае подтверждения сильной оценки ВВП за 2-й квартал, выданной в первом чтении (28 августа). Джанет Йеллен не смогла остановить наступление «медведей» по EUR/USD, тренд по паре определен, так что оптимальной стратегией является продажа на откатах. Таргеты следует пересмотреть в сторону понижения до 1,3.

По мнению аналитика ГК TeleTrade, Михаила Поддубского, в результате выступления Йеллен, американский доллар продолжает свое укрепление. Наиболее важная статистика будет опубликована в конце недели: вторая оценка американского ВВП в четверг и данные по европейской инфляции в пятницу. Среднесрочно покупать доллар по текущим ценам рискованно - можно попасть в продолжительную просадку, соответственно среднесрочные покупки станут интересны только после ощутимой коррекции. Однако при соответствующем новостном фоне внутридневные покупки доллара вполне возможны в течение недели. В случае продолжения снижения для единой европейской валюты в качестве цели выступит диапазон 1.3090-1.3110 долл.