Как я и ожидал, более «ястребиный», чем рассчитывал рынок, протокол июльского заседания FOMC стал катализатором покупок американского доллара против основных мировых валют. Его индекс достиг максимальной отметки с июля 2013 года, пользуясь попутным ветром в виде роста доходности казначейских бондов. Что же увидели инвесторы в опубликованном документе, что заставило их с таким ажиотажем покупать гринбек?

Во-первых, сдержанность «быков» в преддверии важного события была обусловлена фразой о значительном недоиспользовании трудовых ресурсов, содержащейся в сопроводительном заявлении. На поверку черт оказался не таким страшным, как его малевали. По мнению многих членов комитета, формулировку можно будет изменить в ближайшее время, если прогресс на рынке труда по-прежнему будет опережать прогнозы.

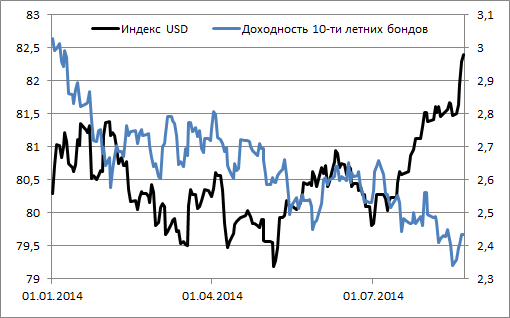

Во-вторых, большое внимание было уделено процессу разгрузки баланса ФРС, раздутого до рекордной величины в $4430 млрд. Большинство полпредов FOMC высказалось в пользу прекращения реинвестирования после повышения ставки по федеральным фондам, при этом обсуждался вопрос продаж ранее приобретенных бумаг. Рынок сразу же вспомнил, что уход крупнейшего покупателя чреват ростом доходности облигаций и стоимости заимствований, что в конечном итоге будет способствовать репатриации капитала. Основной сценарий укрепления доллара США, который начал реализовываться только сейчас. Корреляция между индексом USD и доходностью 10-летних бондов была нарушена в августе в связи с геополитическим фактором, однако ее постепенное восстановление будет способствовать дальнейшей ревальвации «американца».

Источник: Bloomberg.

В-третьих, многие представители Комитета по открытым рынкам уверены, что дальнейший рост занятости может ускорить процесс монетарной рестрикции, при этом быстрое повышение процентных ставок оправданно. «Голуби» ФРС явно сникли, а инициатива полностью перешла к их оппонентам. Вопрос долгосрочного укрепления доллара США практически решен, и теперь главной интригой будет вопрос, что именно может его сдержать. Первые палки в колеса «быкам» по гринбеку способна поставить Джанет Йеллен, от которой участники рынка ждут не менее «ястребиной» риторики, чем от протокола последнего заседания FOMC.

Вся проблема в том, что приближение к полной занятости в 5,5% не вызывает роста заработной платы, что в конечном итоге отражается на замедлении потребительской активности и роста цен. Наниматели занимают сильную позицию, расценивая временно выбывших работников как потенциальных сотрудников, что позволяет занижать стоимость трудовых контрактов. Нет инфляции — нет необходимости повышать ставки. Напротив, можно спокойно разобраться со «значительным недоиспользованием трудовых ресурсов» и только затем думать об ужесточении денежно-кредитной политики. Полагаю, именно такова позиция «голубей» ФРС, к числу которых до сих пор относится Джанет Йеллен. Тон ее выступления в Джексон-Хоуле может оказаться более мягким, чем рассчитывает рынок, что станет сигналом для коррекции.

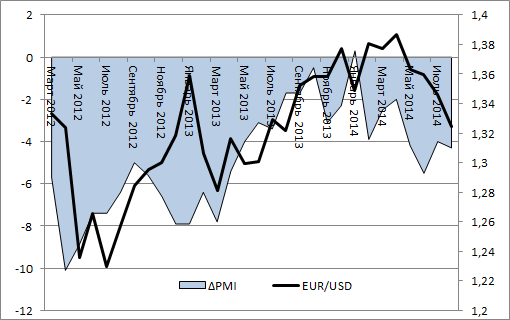

Однако главное препятствие для «медведей» по EUR/USD лежит в области макроэкономики. Июльский отчет по рынку труда показал, что не все так гладко, как хотелось бы, очередь за опережающими индикаторами. Релиз по деловой активности в еврозоне и в США, намеченный на 21 августа, способен подтвердить идею о стабилизации курса евро вблизи 32-й фигуры.

Источник: Trading Economics.

На мой взгляд, разочарование инвесторов от выступления Джанет Йеллен спровоцирует отскок с последующей консолидацией EUR/USD. Таргет по паре на 1,32 уже близок, однако если американский PMI за август не оправдает надежд, то риск коррекции возрастет. В таких условиях прибыль по шортам в преддверии выступления главы ФРС рекомендую либо частично фиксировать, либо строить по ним хедж.

По мнению аналитика ГК TeleTrade, Михаила Поддубского, выступление г-жи Йеллен в Джексон-Хоул, вероятно, задаст тон на валютном и большинстве фондовых площадок на ближайшие дни, а возможно и недели. На данный момент индекс доллара забрался достаточно высоко, и увидеть некоторую коррекцию по большинству долларовых пар вполне реально. Если же говорить исключительно про перспективы евро, то ключевым событием здесь видится заседание ЕЦБ 4 сентября, от которого, по всей видимости, рынки получат более детальное представление о востребованности европейскими банками кредитов в рамках программы TLTRO.