Основная валютная пара провела неделю, завершившуюся 15 августа, в узком торговом диапазоне, явно не стремясь форсировать события в преддверии насыщенной на важные релизы макроэкономической статистики и выступления представителей ФРС и ЕЦБ предпоследней пятидневки месяца. Движение EUR/USD на торгах 18-22 числа вполне может напомнить американские горки, однако вряд ли «медведи» уступят инициативу своим оппонентам.

Важнейшими событиями новой недели станут релиз данных по потребительским ценам в США за июль, публикация протокола последнего заседания FOMC и выступления глав ведущих центробанков мира на встрече в Джексон-Хоуле. В понедельник-вторник доллар, вероятнее всего, окажется под давлением в связи с опасениями замедления инфляции, однако явно «ястребиный» протокол ФРС и надежды на расстановку точек над i от Джанет Йеллен станут своеобразным кнутом для «быков» по гринбеку, заставляющим их ускориться.

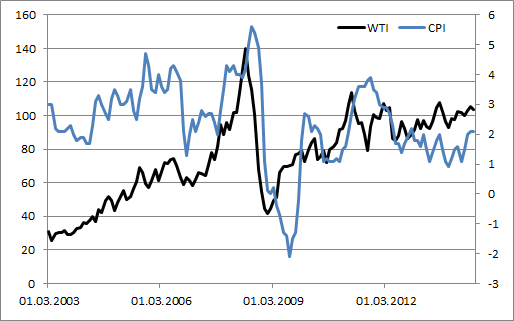

Замедление потребительских цен является чуть ли не единственным аргументом «голубей» Федрезерва в пользу сохранения мягкой денежно-кредитной политики. Если в таких условиях повышать ставку по федеральным фондам, то Штаты рискуют пойти по пути еврозоны, вот-вот готовой окунуться в дефляцию. Прогноз по июльскому CPI составляет +2% после 2,1% г/г в мае-июне, однако окончательная цифра вполне способна оказаться ниже, что создаст дополнительное давление на доллар США. Главными аргументами сторонников замедления инфляции в середине лета являются снижение темпов роста заработной платы и пике цен на нефть. Динамика американских потребительских цен и техасского черного золота действительно имеет много общего, при этом серьезные проблемы котировки WTI испытывали в июле-августе, что позволяет прогнозировать замедление инфляционного давления.

Источник: Bloomberg.

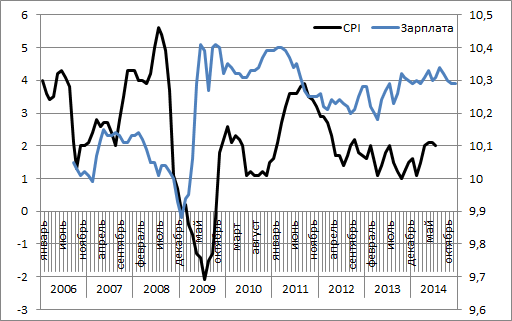

Вместе с тем изменения средней заработной платы, опережающего индикатора для CPI, с временным лагом в полгода убеждают скорее в стабилизации потребительских цен, чем в стремительном сокращении темпов их роста. Последний сценарий вероятен в 4-м квартале, однако к тому времени все может измениться как на рынке нефти, так и на рынке труда США.

Источник: Trading Economics.

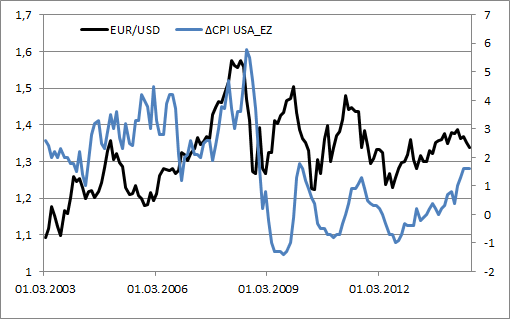

Стабилизация инфляции в Штатах в условиях постепенного роста европейского CPI, воодушевленного предстоящим запуском программы целевого LTRO, сузит дифференциал показателей, что станет еще одним веским аргументом в пользу продолжения нисходящего тренда по EUR/USD.

Источник: Trading Economics.

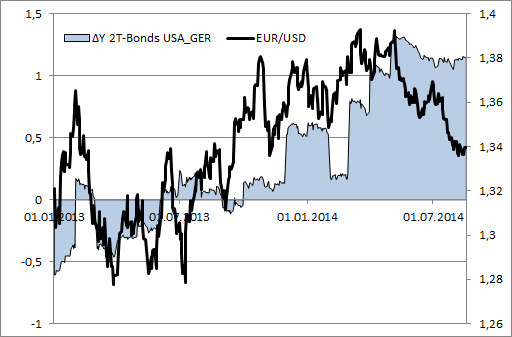

В настоящее время высокая покупательная способность евро является камнем преткновения, не позволяющим «медведям» по основной валютной паре проявить себя, однако смещение акцентов в пользу доллара США придаст котировкам новый импульс. Наиболее ярко данный процесс способен проявиться на долговом рынке, где динамика спреда реальной доходности облигаций пока еще удерживает региональную валюту на плаву.

Источник: Bloomberg.

На мой взгляд, рынок переоценивает влияние фактора замедления инфляции в Штатах. Стабильная динамика средней заработной платы и рост реальной доходности казначейских бондов США играют на стороне гринбека. В связи с этим попытки восстановления котировок EUR/USD в преддверии и после релиза данных по июльскому CPI, намеченного на 19 августа, стоит использовать для продаж. Важными уровнями сопротивления представляются области 1,342-1,344, а также 1,3475-1,3495.

Актуальность шортов подтверждается последующий публикацией протокола заседания FOMC, после которого в выступлениях представителей ФРС превалировала «ястребиная» риторика, в частности фразы о значительном прогрессе американской экономики и о более скором, чем того ожидает рынок, старте процесса повышения ставки по федеральном фондам. Кроме того, как обычно, знаковым для гринбек способен стать спич Джанетт Йеллен в Джексон-Хоуле. От преемницы Бернанке можно ожидать анонса дальнейших действий ФРС. Лишь бы не нашлось места разочарованию.

По мнению аналитика ГК TeleTrade, Михаила Поддубского, одним из основных факторов, определяющих среднесрочную динамику пары, станет заседание ЕЦБ 4 сентября. По всей видимости, в сентябре будет решаться какой объем кредитов потребуется европейским банкам в рамках программы LTRO. В случае существенного увеличения евроликвидности давление на единую европейскую валюту будет продолжено.