|

|

|

МРСК Урала раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2022 г. См. таблицу: МРСК Урала (MRKU) Итоги 1 п/г 2022 г.: рост операционных расходов тормозит рост прибыли (arsagera.ru) Выручка компании возросла на 3,9% до 49,6 млрд руб. При этом доходы от передачи электроэнергии увеличились на 3,3% до 37,9 млрд руб. Это произошло на фоне роста среднего расчетного тарифа на 2,6%. Объем полезного отпуска при этом увеличился на 0,8%. Отметим, снижение прочих операционных доходов на 47,0% до 449 млн руб. по причине отражения меньших поступлений по штрафам, пеням, неустойкам, а также более низких доходов от компенсации потерь в связи с выбытием электросетевого имущества. Операционные расходы компании увеличились на 4,9%, составив 45,4 млрд руб. на фоне роста расходов на приобретение электроэнергии для компенсации потерь до 5,8 млрд руб. (+5,7%), а также расходов на персонал до 7,8 млрд руб. (+7,8%). Из важных моментов стоит отметить восстановление резерва под обесценение дебиторской задолженности в сумме 528,4 млн руб. против 1,4 млрд руб. годом ранее. В итоге операционная прибыль компании составила 4,7 млрд руб., что на 12,7% ниже прошлогоднего результата. Финансовые доходы компании увеличились на 17,7% до 711 млн руб., а финансовые расходы - на 43,1%, составив 1,3 млрд руб. на фоне возросших процентных ставок. В итоге чистая прибыль МРСК Урала сократилась на 24,3%, составив 3 млрд руб. По итогам вышедшей отчетности и обновленного проекта инвестиционных программ мы понизили прогноз финансовых показателей текущего года на фоне снижения ожидаемого объема полезного отпуска а также меньшей индексации тарифов. Прогноз прибыли на последующие годы был повышен на фоне ожидаемого улучшения операционной рентабельности. В результате потенциальная доходность акций МРСК Урала увеличилась. См. таблицу: МРСК Урала (MRKU) Итоги 1 п/г 2022 г.: рост операционных расходов тормозит рост прибыли (arsagera.ru) В настоящий момент акции компании МРСК Урала торгуются с P/BV 2022 порядка 0,3 и пока продолжают входить в наши диверсифицированные портфели акций «второго эшелона». ___________________________________________

|

|

Доброе утро! Актуальная информация по позициям: Акции Норникель SELL @: 15492 Date: 2022-08-30 at 17:00 Stop Loss: 15766 (-274.00) Target_1: 15415 Target_2: 15319 Target_3: 15164 Target_4: 14812 Акрон SELL @: 17612 Date: 2022-08-30 at 18:00 Stop Loss: 18300 (-688.00) Target_1: 17524 — исполнено Target_2: 17415 - исполнено Target_3: 17239 Target_4: 16839 Новатек SELL @: 1144.4 Date: 2022-08-30 at 14:00 Stop Loss: 1164 (-19.60) Target_1: 1139 — исполнено Target_2: 1132 Target_3: 1121 Target_4: 1095 Мечел BUY @: 127.34 Date: 2022-08-30 at 11:00 Stop Loss: 123.76 (-3.58) Target_1: 127 — исполнено Target_2: 128 Target_3: 129 Target_4: 131 Фьючерсы Лукойл SELL @: 41480 Date: 2022-08-30 at 16:00 Stop Loss: 42390 (-910.00) Target_1: 41273 Target_2: 41016 Target_3: 40601 Target_4: 39660 Х5-retail SELL @: 14070 Date: 2022-08-30 at 17:00 Stop Loss: 14948 (-878.00) Target_1: 14000 — исполнено Target_2: 13913 - исполнено Target_3: 13772 - исполнено Target_4: 13453 Дисклеймер Информация не является индивидуальной рекомендацией; носит исключительно информационно-аналитический характер и не должна рассматриваться как предложение либо рекомендация к инвестированию, покупке, продаже какого-либо актива, торговых операций по финансовым инструментам. Телега

|

|

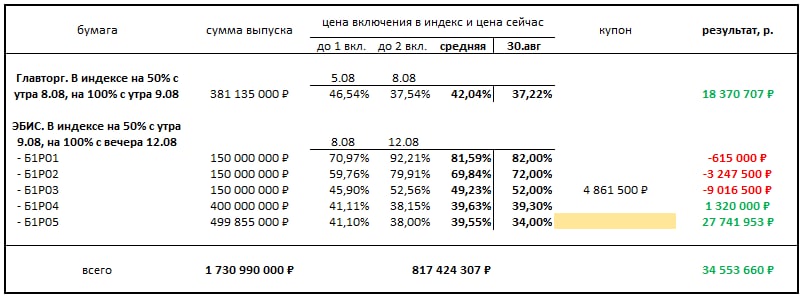

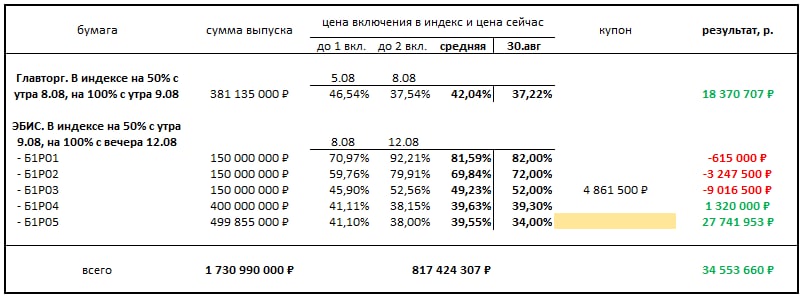

Индекс потенциальных дефолтов (наш мысленный эксперимент) с момента последней публикации 19 августа не изменился по составу. Изменение – в динамике. 19 августа результат индекса (разница между текущими ценами облигаций и ценами включения в индекс, а также выплаченными купонами по ним) превышал 113 млн.р., а вчера составляла только 34 млн.р. В индексе 6 бумаг, одна – дебютная облигация Главторга, 5 – выпуски ЭБИСа. За это время в полный дефолт ни одна из них не ушла. Но вчера по 5-му выпуску ЭБИСа не было выплаты купона (по меньшей мере, нет раскрытия соответствующей информации от эмитента). Ближайший купон Главторга — 15 сентября. У обоих эмитентов сохранились неизменными и статусы блокировок банковских счетов. У ЭБИСа они действуют с 17 августа, у Главторга – с 26 июля. Индекс в конце нынешней или в начале следующей недели, вероятно, пополнится новыми именами. От практики публикации кандидатов в индекс уходим, чтобы не задавать ненужных дискуссий. Зато и тянуть с расширением индекса смысла нет. Времена на облигационном рынке интересные, а в сегменте ВДО особенно. Индекс потенциальных дефолтов – возможно, не вполне удачное название нашего эксперимента по оценке шансов на облигационных дефолт. Индекс не обладает статистическими подтверждениями и строится на предположениях аналитического блока ИК Иволга Капитал. Поэтому его можно рассматривать исключительно как информационный материал, не претендующий на любые формы рекомендаций. Телеграм-канал: https://t.me/probonds Чат для инвесторов: https://t.me/%20UHsfqmxEquGnkhA6

|

|

События, на которые следует обратить внимание сегодня: 12.00 мск. Еврозона: инфляция за август. 17.30 мск. США: запасы сырой нефти. EURUSD: На ход торгов сильное влияние будут оказывать два фактора. С одной стороны, можно ожидать снижения котировок евро после публикации релиза по инфляции в еврозоне за август. В большинстве стран Евросоюза уже двузначная инфляция и на этом фоне можно ожидать сегодня негативной статистики. Резкий рост цен на природный газ и электроэнергию способствует сильному росту инфляции и пока не видно причин для изменения этого тренда. Я думаю, что высокие цены на европейском энергетическом рынке сохранятся до середины октября, когда начнется зимний отопительный сезон. С другой стороны, на товарном рынке наблюдается неплохой спрос на промышленные и драгоценные металлы, что может оказать негативное влияние на стоимость доллара, поскольку сырье и американская валюта имеют обратную корреляцию. Торговая рекомендация: флэт 0.9960 -1.0040. GBPUSD: Рост котировок к ближайшим уровням сопротивления целесообразно использовать для открытия позиций Sell в расчете на продолжение нисходящего тренда. Во-первых, на межбанке в Лондоне эталонная долларовая ставка Libor уверенно закрепилась выше отметки 3%. Таким образом, банкиры ждут от ФРС США повышения ставки на 0,75 п.п. на сентябрьском заседании, что будет способствовать спросу на доллар. Во-вторых, сегодня вечером Минфин США проведет аукционы по размещению казначейских облигаций в объеме $57,1 млрд, что приведёт к сокращению долларовой ликвидности в банковской системе и тем самым окажет благоприятное влияние на курс американской валюты. Торговая рекомендация: sell 1.1700/1.1745 и take profit 1.1645. USDJPY: Минфин США сегодня проведет серию аукционов по размещению казначейских облигаций, в рамках которых будет изымать долларовую ликвидность из банковской системы в объеме $57,1 млрд. Для данной валютной пары это смешанный сигнал. С одной стороны, сокращение ликвидности всегда приводит к увеличению спроса на доллар и оказывает благоприятное влияние на курс американской валюты. С другой стороны, дефицит ликвидности приводит к распродажам на американском фондовом рынке, что может вызвать снижение котировок USDJPY, поскольку валютная пара исторически сильно коррелирует сс индексом SP500. Торговая рекомендация: флэт 138.30 -139.50.

|

|

Мировые цены на нефть слабо восстанавливаются во вторник после падения ниже уровня $100 за баррель. Днем ранее Brent торговалась по $103,25 за баррель. К увеличению цен вчера привели возможные перспективы сокращения нефтяного предложения и увлечения спроса на рынках. Опасения инвесторов усилились после заявления министра энергетики Саудовской Аравии о том, что ОПЕК может сократить добычу. В то же время ожидания увеличения спроса появились после заявления известного предпринимателя Илона Маска о том, что в скором времени человечеству может понадобиться больше нефти и газа, так как без ископаемых энергоносителей «цивилизация рухнет». Помимо этого, на динамику нефтяного рынка влияет ситуация в Ливии. В минувшие выходные в Триполи произошли столкновения между двумя вооруженными формированиями, в результате которых погибли более 30 человек. Это вызвало опасения, что Ливию ждет очередной полномасштабный конфликт, в результате которого поставки нефти на мировой рынок сократятся. Пока же объем добычи в стране остается на прежнем уровне в 1,2 млн баррелей в сутки, о чем сообщила государственная ливийская нефтекомпания National Oil Corp.

|

|

Crypto Punks, Axie Infinity, Moonbirds NFT и BAYC стали лидерами и зарекомендовали себя в пространстве NFT. Вместе с тем, в настоящее время разрабатывается внушительное количество других проектов, некоторые из которых наверняка станут популярными. Собрали Топ 5 NFT проектов, которые в настоящее время находятся на финальной стадии разработки: Dribble

Dribble — это футбольный менеджер, в котором игроки из разных галактик участвуют в матчах. Четыре типа рас, Титаны, Пришельцы, Роботы и Гуманоиды, сражаются за кристалл Квазара, который даёт бесконечную энергию. Расы столетиями враждуют друг с другом и наконец решают провести футбольное состязание, победитель которого получает кристалл Квазара, а на планете Дриббли устанавливается мир. В игре будет собственная внутриигровая экономика, а первые пользователи проекта получат ряд преимуществ, в том числе: - Возможность контролировать предложения, в том числе предпродажи и airdrop, что в дальнейшем позволит эффективно развивать своих игроков за счет стейкинга или прямых продаж.

- Доступ к монете DRBL, основному игровому токену.

- Возможность стать участником белого списка для планируемых аирдропов

- Возможность попасть в более высокие дивизионы, что обеспечит более высокие цены на открытом рынке.

Детали проекта Дата запуска: уточняется Инстаграм: dribblie Дискорд: https://discord.com/invite/dribblie Твиттер: @DribblieGame Сайт: https://www.dribblie.com/ The Peace Society

Этот NFT-проект имеет цель помочь каждому осознать важность мира во всем мире. Дословно название проекта переводится как “Сообщество Мира”. Владельцы NFT получат доступ к ежемесячным аирдропам, которые будут финансироваться по следующей схеме: до 20% от дохода, полученного от вторичных продаж и до 40% от стоимости биткойнов, добытых майнерами проекта. Кроме того, владельцы NFT проекта получат бесплатный доступ к метавселенной SandBox. На первоначальном этапе в белом списке предусмотрено 2000 мест для пользователей, которым будет предоставлено по 2 NFT. Детали проекта Дата запуска: ноябрь 2022 г. Инстаграм: thepeacesociety_nft Твиттер: @TPS_NFT Сайт: https://www.thepeacesociety.com/ Origin Heroes

Эта P2E-игра представляет собой стратегию, позволяющая игрокам сражаться, строить и развиваться, а также общаться друг с другом. Игроки зарабатывают токены Эликсира отваги (The Elixir of Courage), которые затем можно использовать для развития Героев. Всего будет выпущено 8888 NFT Origin Hero с уникальными атрибутами. "Эликсир отваги" в виде токенов позволит игрокам строить и развивать земельные участки, приобретать различные редкости и материалы, чтобы использовать их для крафтинга. В игре предусмотрена возможность создавать сообщества. Детали проекта Дата запуска: октябрь 2022 г. Твиттер: @OriginHeroes Сайт: https://www.originheroes.com/ Дискорд: https://discord.com/invite/F4pk29Zu2e Masta Koda Street Club (MKSC) NFT

Слово Masta — это латинское слово, означающее «выше Мастера», а Koda — это японское слово, означающее «друг» или «медведь». Этот проект представляет собой набор из 10 000 уникальных NFT Masta Koda, построенных на блокчейне Ethereum. Владельцы NFT Masta Koda также становятся членами Street Club, с предоставлением доступа к эксклюзивным мерчам. Владельцы MKSC будут получать до 20% от доходов и гонораров в качестве поощрений за события в экосистеме, а также новые NFT или мерч проекта. Детали проекта Дата: октябрь 2022 г. Твиттер: @MastaKodaSC Сайт: http://www.mastakodastreetclub.com/ Дискорд: https://discord.com/invite/2AwzC8SHuT Инстаграм: mastakodasc Club Crypto Bulls NFT

Crypto Bulls — это уникальная коллекция из 10 000 быков, которая предоставляет доступ к влиятельному бизнес-сообществу, Рассматривая каждого члена как основателя или, если угодно, созидателя, Crypto Bulls NFT Club намеревается использовать силу сообщества для развития проекта. Владельцы, которые соберут полную коллекцию атрибутов Crypto Bulls NFT, будут вознаграждены токенами Crypto Bulls, аирдропами и увеличенной доходностью стейкинга. Проект предполагает создание DAO, что в свою очередь, даст преимущества в стейкинге держателям NFT. Детали проекта Дата: октябрь 2022 г. Твиттер: @nft_cryptobulls Сайт: https://www.cryptobullsnftclub.io/ Дискорд: https://discord.com/invite/cryptobullsnftclub Инстаграм: nft_cryptobulls Рынок NFT расширяется и прогрессирует, и потому можно ожидать, что в ближайшем будущем будет запущено еще больше инновационных проектов. Представленные в этой статье NFT-проекты не обязательно выйдут на сверхпопулярный уровень, но, безусловно, имеют свой потенциал развития. А кроме того, есть немало других, о которых вероятно знаете вы. Поэтому мы просим вас поделиться ими в комментариях. Больше свежих новостей, а также бонусы и конкурсы в Telegram Счастливая лотерея — выиграйте легко 50 USDT!⌛️ Кампания активна до 6 сентября.

|

|

JPY: завтра будет хуже, чем вчера На старте недели японскую валюту накрыла очередная волна распродаж. На этом фоне аналитики снова заговорили о неминуемом падении иены против доллара до критической отметки 140 и даже ниже. С начала августа японская валюта подешевела относительно американского доллара почти на 4%. Главная причина ослабления иены – это большая разница в процентных ставках Японии и США. Вчера JPY продемонстрировал самое сильное за уходящий месяц падение. За день «японец» просел в паре с гринбеком на 0,6%. Минимумом понедельника стала отметка 139,00. На таком уровне в последний раз иена торговалась 7 недель назад. Очередной скачок пары USD/JPY был спровоцирован резким ростом доходности казначейских облигаций США. Показатель взлетел на ястребиных комментариях главы Центробанка США. Напомним, что в минувшую пятницу Джером Пауэлл выступил с речью на ежегодном симпозиуме ФРС в Джексон-Хоуле. Как и ожидалось, чиновник указал на продолжение цикла повышения процентных ставок, даже несмотря на растущие опасения по поводу рецессии. Председатель Федрезерва заявил, что главным приоритетом в экономике по-прежнему является обеспечение ценовой стабильности. По последним данным, годовая инфляция в Америке превышает 8%, тогда как целевой уровень составляет 2%. Выступление Дж. Пауэлла в Джексон-Хоуле свело на нет спекуляции на тему более мягкого курса ФРС, в результате чего индекс доллара взлетел вчера до 20-летнего максимума 109,40. Агрессивная позиция американского центробанка по отношению к процентным ставкам резко контрастирует с голубиным тоном Банка Японии. На симпозиуме ФРС председатель BOJ Харухико Курода подчеркнул, что японский регулятор сохранит свою приверженность ультрамягкой денежно-кредитной политике. После комментариев Дж. Пауэлла и Х. Куроды стало очевидным, что разрыв в процентных ставках США и Японии будет продолжать расти. Это очень сильно омрачает дальнейшие перспективы иены. Сейчас японская валюта находится на волоске от нового 24-летнего минимума – уровня 140. По мнению многих аналитиков, иена пробьет вниз ключевую отметку, как только у доллара появится очередной сильный импульс роста. Согласно данным, собранным агентством Bloomberg, индикатор предполагаемой волатильности иены на рынке опционов сигнализирует о более чем 50% вероятности того, что актив достигнет отметки 140 в течение недели. По мнению аналитика Дэвида Лу, приближение пары USD/JPY к этому ключевому уровню вынудит японское правительство вмешаться, чтобы поддержать японскую валюту. Однако, скорее всего, это будет словесное вмешательство, а не фактическая валютная интервенция, которая абсолютно бесполезна на данном этапе, когда Америка продолжает повышать ставки и доллар растет. Напомним, что в последний раз Япония поддерживала иену во время азиатского финансового кризиса 1998 года, когда ее курс упал до 146 долларов. А ранее власти вмешивались на уровнях около 130. Сейчас большинство аналитиков склоняются к тому, что японское правительство не пойдет на прямую валютную интервенцию. Если власти и решат спасать иену, то сделают это, вероятно, через изменение политики BOJ. Однако этого не произойдет, пока у руля Банка Японии остается Харухико Курода. Ожидается, что он уйдет в отставку лишь в апреле следующего года. До этих пор японский регулятор, по-видимому, будет придерживаться голубиного маршрута. Это указывает на дальнейшее развитие сильного нисходящего тренда по иене. Аналитики BBH прогнозируют, что в текущем году на фоне сохраняющейся монетарной дивергенции японская валюта рискует упасть в паре с долларом до минимального с августа 1998 года уровня 147,65. Евро окутан газовым шоком и высокими ставками Газовый кризис в Европе нарастает, высокие ставки угрожают экономике. Евро на этом фоне чувствует себя крайне подавленно, тем более что все больше экспертов верят в его дальнейшее ослабление. Европейская валюта по отношению к доллару США упала более чем на 14% с начала этого года, а на прошлой неделе и вовсе обновила 20-летний минимум из-за резкого взлета цен на природный газ в Европе. Сегодня, 30 августа, евро по отношению к доллару США торгуется на 0,24% выше значения предыдущего торгового дня, на отметке 1,0022. Колоссальное давление на евро на фоне непомерно высоких цен на газ привело к тому, что число чистых открытых позиций на его продажу достигло максимума с начала пандемии коронавируса. Так, согласно данным Комиссии по торговле товарными фьючерсами (CFTC), число чистых открытых позиций на продажу евро за неделю до 23 августа включительно составило 44,1 тыс., при этом неделей ранее этот показатель был 42,8 тыс. Подобные показатели являются пиковыми с первой недели марта 2020 года, когда число открытых коротких позиций в евро было 86,7 тыс. Очевидно, что любые сообщения, касающиеся российского газопровода «Северный поток» и движения котировок газа в еврорегионе, будут определять стоимость евро в ближайшие пару недель. К слову, цены фьючерсов на газ в Европе сегодня опускаются более чем на 5%, отступая от значения $2 700 за 1 тыс. куб.м. В ближайшие дни волатильность на газовом рынке останется высочайшей, так как с 31 августа по 2 сентября прокачка газа по «Северному потоку» будет полностью остановлена из-за ремонтных работ. Сегодня же курс EUR/USD определит также статистика по инфляции в Германии, которая будет опубликована позднее в ходе торгов. Согласно предварительной оценке, ожидается, что годовая инфляция в стране в августе ускорилась до 7,8% с 7,5%, отмеченных месяцем ранее. Сильно укрепившийся доллар США, который общепризнанно считается тихой гаванью при шторме, немало давит на европейскую валюту. Днем ранее индекс доллара на фоне сообщений о дальнейшем ужесточении денежно-кредитной политики в Соединенных Штатах взлетел на графиках до 109,48 пункта – самого высокого с сентября 2002 года уровня. Сегодня в утренние часы по московскому времени стоимость доллара по отношению к основным мировым валютам несколько опускается, так как участники торгов находятся в ожидании макростатистики, публикация которой состоится сегодня позднее в ходе торгов. Данные по безработице в США будут обнародованы в пятницу. Очевидно, что ФРС готова повышать ставку в стране на 50 базисных пунктов, ведь для этого есть все основания. Согласно ранее опубликованному отчету Core PCE Price Index, ценовой индекс базовых расходов на личное потребление вырос в июле только на 0,1% м/м, и это после взлета в июне на 0,6%. Именно этот индикатор является ориентиром для ФРС в принятии решений по ставке. В данном случае показатель этот демонстрирует сокращение темпов роста цен. А это говорит о том, что хотя бы точечно, но стратегия американского регулятора работает. Поднятие ставок на 75 базисных пунктов возможна лишь в том случае, если августовские цены после локальной стабилизации вновь начнут расти. Правда, до публикации этих отчетов еще достаточно времени. А в Европе из-за очередного резкого роста цен на газ невозможно предсказать дальнейшее движение инфляции, оттого прогнозы относительно ближайшего будущего экономики еврорегиона были все же пересмотрены. Член исполнительного комитета Европейского центрального банка (ЕЦБ) Изабель Шнабель и глава Банка Франции Франсуа Вильруа де Гало заявили на экономическом симпозиуме в Джексон-Хоуле, прошедшем на прошлой неделе, что монетарная политика ЕЦБ должна и будет оставаться жесткой на протяжении довольно длительного периода времени, так как это крайне важно для обуздания инфляции в Европейском союзе. Европейский центральный банк готовится повысить ключевые ставки как минимум еще на 50 базисных пунктов, а некоторые представители руководства европейского регулятора готовы рассмотреть вопрос о повышении ставок сразу на 75 базисных пунктов уже на заседании 8 сентября. Поскольку ЕЦБ будет поднимать ключевые процентные ставки, то вполне логично, что европейские активы автоматически станут более привлекательными для инвесторов. А это значит, что в следующие 6-12 месяцев может произойти разворот "потока денег", который на сегодняшний день движется из Европы в США и другие регионы.

|

|

Компания «Россети Московский регион» раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2022 г. См. таблицу: Россети Московский регион (MSRS) Итоги 1 п/г 2022 г.: роспуск резервов способствовал росту прибыли (arsagera.ru) Общая выручка компании увеличилась на 5,2%, составив 96,2 млрд руб. При этом выручка от передачи электроэнергии выросла на 3,6% на фоне увеличения среднего расчетного тарифа на 1,7% и роста полезного отпуска электроэнергии на 1,8%. Величина прочих операционных доходов снизилась на 3,9% до 2,7 млрд руб. вследствие падения доходов от компенсации потерь в связи с ликвидацией электросетевого имущества. Операционные расходы компании увеличились на 0,9%, составив 79,7 млрд руб., на фоне роста затрат на передачу электроэнергии, занимающих весомую долю в структуре себестоимости, на 9,1% до 39 млрд, а также увеличения расходов на выплату заработной платы до 11,9 млрд руб. (+7,2%). Кроме того, отметим роспуск резерва под обесценение дебиторской задолженности на сумму 129,9 млн руб., а также резерва для покрытия расходов по судебным искам в размере 1,4 млрд руб., против созданных резервов на сумму 472,9 млн руб. и 1,1 млрд руб. соответственно годом ранее. В итоге операционная прибыль компании увеличилась на четверть, составив 19,2 млрд руб. Финансовые доходы компании увеличились в 6,5 раз до 934 млн руб. на фоне прироста свободных денежных средств на счетах компании, а финансовые расходы компании увеличились на 8,1%, составив 2,1 млрд руб. на фоне возросших процентных ставок. В итоге чистая прибыль компании увеличилась на 35,1%, составив 14,7 млрд руб. По итогам вышедшей отчетности и обновленного проекта инвестиционных программ мы повысили прогноз по чистой прибыли текущего года на фоне улучшения операционной рентабельности. В результате потенциальная доходность акций Россетей Московский регион увеличилась. См. таблицу: Россети Московский регион (MSRS) Итоги 1 п/г 2022 г.: роспуск резервов способствовал росту прибыли (arsagera.ru) В настоящий момент акции компании торгуются с P/BV 2022 около 0,2 и потенциально могут претендовать на попадание в наши диверсифицированные портфели акций «второго эшелона». ___________________________________________

|

|

|

|