|

|

|

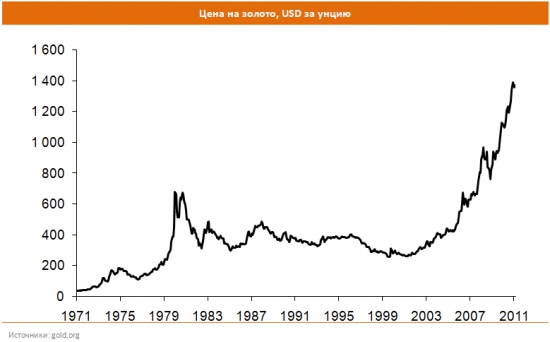

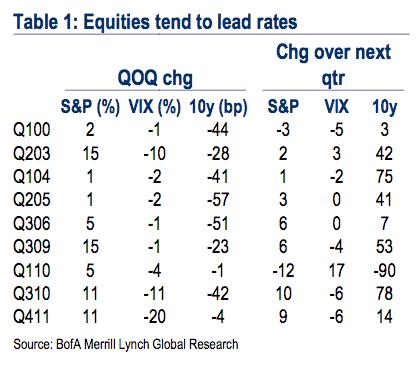

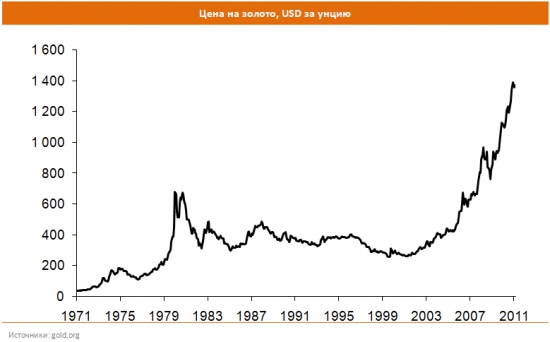

LINKS-ДАЙДЖЕСТ 17 марта 2012 г. BlackRock's Bob Doll: Expect A Monster Rally If Europe And The Middle East Behave Главный стратег по рынку акций BlackRock ожидает 1550 пунктов по индексу S&P500 в этом году "We're not changing our target. We could see 1550, and our target will still be accurate. I Относительно влияния доходности US Treasuries на рынок акций For me, it's about the pace of increase rather than the level. If we go up 10 basis points per day, as we did early this week, I'm going to get scared fast, but if it's slow but steady as I'm expecting, not a problem at all. Stocks are still cheap relative to bonds." "In a zero interest rate environment, at the short-end, 2 percent for a 10-year Treasury and very little inflation, 14 times growth for the S&P is cheap." "We're up 30% since the low of October 1st- for six months, that seems pretty quick for me. I think some people are just praying for a pull-back so they can put some money in." Относительно QE3 "I don't think we're going to get QE3 if the U.S. economy is growing anywhere close to 3% and unemployment is falling. That's hardly the condition for an emergency, and QE3 is for emergencies. We don't have one, so I think it's on the back burner... The Fed's been a little bit more forward about that and markets have hung in there. For the bears among you, we're appreciating at a slower rate. We're a little overbought. We'll get a correction, but a correction could just be time without much change in price." Bank Of America: It's Time To Buy Insurance Against A Market Disaster Настало время покупать страховку от рыночного расстройства. The market doesn't seem worried by anything, which is why, according to BofA's Ralph Axel, it's time to go long on volatility as a hedge against a tail risk disaster. It's not that a disaster is likely, it's just that this insurance is extraordinarily cheap right now. Не потому, что рыночное бедствие вероятно, а потому, что страховка очень дешево стоит. VIX вблизи исторических минимумов.  The VIX, a measure of implied volatility of the S&P 500, is also near historical lows. At 15.8 (as of Wednesday afternoon) it is a point above its low of 14.6 going back to the beginning of 2008. The VIX fell to these levels 3 times since the beginning of 2008: in August (before the crisis of September 2008), in April 2010 (before the first euro sovereign crisis), and in May 2011 (before the US debt limit crisis and second euro crisis; see chart). We do not mean to imply that the VIX is signaling a crisis, but we do mean to point out that options are cheap. And history tells us that if one is interested in hedging tail risks, the best time to buy is not in the midst of a crisis or a strong recovery, but at times like now when the market is lulled into a belief that the future holds neither large upside nor large downside shocks. Перечисляются последние рыночные истории, когда VIX был на столь низком уровне. Такая же низкая волатильность наблюдается и на рынке опционов на американские US Treasuries. He also notes that the same lack of volatility is seen in options on US Treasuries... there's still a general belief that the market isn't going anywhere. Furthermore, history suggests that a surge in equities (like what we've seen so far in Q1) will be followed by both a rise in yields, and a rise in volatility. This table shows that going back over the last decade, quarters which saw a rise in stocks tended to see a decline in yields and the VIX, but that in subsequent quarters, 10-year yields tended to jump, and the VIX arrested its fall. Следующая таблица показывает, что за кварталом рост акций следовал не снижение, а повышение доходности US Treasuries в следующем квартале и VIX препятствовал их падению.  Не очень убедительная закономерность. И какой сейчас считать квартал в этой последовательности – первый или второй? Why A Jump In Interest Rates Could Lead To A Generational Rally In Stocks Так выглядят на одном графике индекс Dow Jones и долгосрочные доходности за столетие  What it finds is that 3 times in the past, a period of sideways stock market action (denoted by the dashed boxes) finally ended when the Treasury market made a turn. In the early 20s, 50s, and 80s, it was a major reversal in yields that caused the market to jut higher. The market's currently in another box, still below its highs of 2007, which of course were right around the highs made in 2000. Думаю, что в этот раз этого не произойдет, потому что уровень долга Америки таков, что даже доходность 4% по 10-year US T-notes ведет к краху американской экономики. GUNDLACH: Rates Will Keep Rising, But Then They'll Start Killing The Recove Gundlach ожидает роста доходности по 10-year US Treasuries в район 3,25, что пагубно скажется на американской экономике Now that Treasuries have broken out to higher yields after six months of mind-numbingly low volatility, it is logical to expect the move to higher rates to last more than one week," Gundlach said. "The way things look today I think a move toward 3.25 percent would weaken the economy noticeably." Speculative Positioning Update: Commitment of Traders Marc Chandler комментирует последний COT There were two significant shifts in net speculative positioning it the week ending March 13, according to the latest Commitment of Traders report. The first is an acceleration of the short covering in the euro. The second is the extension of short yen positions. Спекулятивный шорт по EURO уменьшается, а по JPY растет. There were two significant shifts in net speculative positioning it the week ending March 13, according to the latest Commitment of Traders report. The first is an acceleration of the short covering in the euro. The second is the extension of short yen positions. The fact that the euro held support near $1.30 is important. That is the bottom of the $1.30 to $1.35 trading range that has confined the euro through most of the first quarter. There is scope for the euro to test the $1.3250-$1.3300 area in the days ahead. The dollar may fare a bit better against the yen, but is more likely to consoldiate then trend higher. In the week through March 13, the net speculative short euro position was cut from 116.4k contracts to 99.3k. It is the first time the net shorts have few than 100k contracts since early December. The change is almost solely the function of shorts being reduced (16.k) than new longs being established (382). The net short yen position jumped from 19.4k to 42.4k contracts in the most recent reporting week. This is the largest net short position since April 2011. Since the financial crisis began in the second half of 2007, the net short yen position has been only rarely and briefly larger than it is now. The shift in positioning reflects almost in equal measure longs capitulating (11k) and shorts being established (12k). Net short sterling edged higher to 41.8k contracts from 37.1k. This is the largest net short position since early December. It was largely a function of new shorts entering the market, but these were in week hands and the fact that $1.56 support held in the spot market suggests that some of these short may have been forced out. Sterling looks poised to re-test the upper end of its range in the $1.59-$1.60 area. For the most part, Swiss franc, Canadian dollar and Australian dollar positions were little changed. The net short Swiss franc position was cut by about 5k to 14.8k contracts, which is the smallest net short position since in a little more than a month. The net long Canadian dollar position edged higher by less than 1000 contracts, but it was the sixth consecutive weekly build and the largest since July 2011. Nevertheless, the Canadian dollar appears poised to suffer on the crosses in the days ahead, especially against the euro, sterling and Australian dollars. The net long Australian dollar position rose to 66.8k from 61.7k, due to an increase in longs and a reduction of short positions are roughly the same amount. The Aussie held key support near $1.04 and can recover toward $1.0650-$1.07 in the period ahead. И про облигации Lastly, given the sharp jump in US yields recently, we took a look at the Commitment of Traders for the futures on the 10-year Treasury note.. The net short position leaped to 77.3k from 23.3k and is the largest short position in five months. Longs were cuts by 30.5k and and shorts added about 23.4k contracts. Максимальная шортпозиция за 5 месяцев ........................................................................................... “We Are This Far From A Turnkey Totalitarian State" - Big Brother Goes Live September 2013 В 2013 году возможно наступит момент тотального контроля за информацией Chris Martenson And Marc Faber: The Perils of Money Printing's Unintended Consequences Интервью Криса Мортенсена с Марком Фабером Ugly = Beautiful; Beautiful = Ugly: Ray Dalio On Deleveraging Ссылка на статью Ray Dalio: Dalio's article, "An In-Depth Look at Deleveragings" is apparently authored by him

|

|

Бумаги РНТ имеют потенциал роста около 30% Компания РНТ опубликовала некоторые операционные результаты по итогам 2011 года, в том числе показатель неаудированной выручки. Темпы роста выручки довольно высоки, однако большая ее часть по-прежнему генерируется за счет реализации оборудования. Перевыполнение инвестиционного меморандума, о котором говорил генеральный директор компании Иван Нечаев в интервью Инвесткафе, также нашло свое подтверждение в результатах компании. Напомню, что согласно инвестиционному меморандуму, плановый объем выручки на 2011 года должен был составить 542 млн рублей, тогда как фактически он оказался равен 679,6 млн рублей (показатель включает в себя выручку дочерней компании ООО «Новатех»). Консолидированная выручка в 2010 году достигла 440,3 млн рублей, таким образом, темп прироста составил 51%. Системы мониторинга АвтоТрекер (торговая марка РНТ) установлены в общей сложности на 143 тысячи автотранспортных средств. В 2011 году системами АвтоТрекерами было оборудовано 42 тысячи единиц автотранспорта. Общее количество произведенных комплектов оборудования накопленным итогом равно 157 тысяч, что на 55% выше, чем в 2010 году. Из них в 2011 году было произведено 56 тысяч единиц. Рассмотрим структуру выручки и динамику компании:

Большую часть выручки приносит продажа оборудования, тогда как абонентская плата за услуги компании и платежи за сервис, включающий внедрение, монтаж, установку оборудования, а также обучение персонала, в сумме составили лишь 15,6%.

При этом компания продолжает реализовывать стратегию перехода к операторской (абонентской) модели, подразумевающей обслуживание установленного бортового оборудования со стороны РНТ, а не самого клиента. Такая модель является наиболее маржинальной и перспективной. В 2012 году доля данного сегмента выручки должна показать серьезное увеличение под влиянием распоряжения правительства, согласно которому все организации, осуществляющие пассажирские автоперевозки в России, будут обязаны до 1 января 2012 года оборудовать свои транспортные средства устройствами спутникового мониторинга транспорта. Как я писал ранее, после продажи бортового оборудования сотрудничество не заканчивается: логическим продолжением сотрудничества становится использование появляющихся возможностей, например по абонентской модели. В 2007-2011 годах выручка компании росла с CAGR в 44%. Для того чтобы достичь плановых показателей по выручке в 2012 году, компании нужно будет увеличить данный показатель на 27,3%, что, на мой взгляд, вполне реально, учитывая фактор распоряжения правительства по оснащению транспорта системами спутникового мониторинга. Напомню, что генеральный директор РНТ Иван Нечаев в качестве цели компании упоминал результаты не хуже инвестиционного меморандума. Рассмотрим географическую разбивку выручки:

Пока основным рынком РНТ остается Россия, однако хороший рост демонстрируют продажи за рубежом, что, впрочем, обусловлено эффектом низкой базы. В этом свете положительным событием является рост регионального охвата в России: 54 региона на конец 2011 года против 46 по итогам 2010-го. Общее количество компаний, являющихся клиентами РНТ, по итогам прошлого года составило около 4 тысяч. Показатель средней выручки с абонента в 2011 году был на уровне 5 тысяч рублей, средняя цена установки оборудования — 16 тысяч против 10 тысяч годом ранее. Рост данных показателей означает наличие спроса со стороны клиентов на новые возможности систем мониторинга транспорта, что будет положительно влиять на показатели рентабельности РНТ. Выручка компании уложилась в мой более ранний прогноз, поэтому я подтверждаю свою целевую цену по бумагам компании на уровне 64,37 рубля

|

|

Наш прогноз индекса ММВБ на конец года мы регулярно представляем в программе «макромониторинг». При прогнозе индекса мы отталкиваемся от уровня процентных ставок в экономике и показателя Р/Е для российского фондового рынка. Коэффициент Р/Е (а точнее обратный коэффициент Е/Р) характеризует уровень реальной (!), подчеркиваю реальной, а не номинальной доходности. Т.е доходности бизнеса «очищенной» от инфляции. Текущее значение Р/Е для российского фондового рынка находится на уровне 5. Иначе говоря – это означает реальную доходность на уровне 20%. Мы считаем, что адекватным значением Р/Е для российского рынка 9 – 9,2 или 11% в терминах реальной доходности. Исходя из этого, текущее значение индекса ММВБ должно составлять – 2 120, а значение индекса на конец года – 2 550. Мы регулярно рассчитываем разницу между текущим значением индекса ММВБ и значением, рассчитанным исходя из фундаментальной оценки стоимости. Этот показатель называется – индекс Арсагеры и он представлен у нас на сайте (на главной странице). Отмечу, что мы не занимаемся краткосрочными прогнозами колебания индекса ММВБ, так как считаем это бессмысленным и бесполезным занятием. Статистика показывает: в долгосрочной перспективе акции обеспечивают максимальный прирост благосостояния. Поэтому мы видим свою задачу в сравнении акций между собой и выборе наиболее интересных с точки зрения соотношения их стоимости и экономических показателей деятельности. Мы считаем, что только решив эту задачу, сможем обеспечить нашим клиентам более быстрое увеличение благосостояния, а игрой на колебаниях мы не занимаемся. Что касается влияния выборов, их исход был вполне предсказуем, и мы делали свои экономические прогнозы, исходя из этого. Мы считаем, что гораздо большее влияние на стоимость российских акций будут влиять конкретные шаги властей по борьбе с коррупцией, улучшению инвестиционного климата, создания условий для нормального ведения бизнеса и развитию в России класса долгосрочных инвесторов. Сейчас столь аномально низкое значение индекса ММВБ объясняется в первую очередь непониманием людей сути фондового рынка и нежеланием владеть бизнесом, работающим в нашей стране.

|

|

В покупке по стоп-лимит заявкам акции: ВТБ ао, ГАЗПРОМ ао, НЛМК ао, ПолюсЗолото, Уркалий-ао фьючерсы: GDM2, GMM2, GZM2, EuM2, RNM2, VBM2 В продаже по стоп-лимит заявкам акции: нет фьючерсы: GDM2, LKM2, RIM2, SRM2 Вне рынка акции: ГАЗПРОМ ао, ГМКНорНик, ИнтерРАОао, ЛУКОЙЛ, Новатэк ао, Роснефть, Ростел-ао, РусГидро, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз, Сургнфгз-п, Татнфт 3ао, ФСК ЕЭС ао, ХолМРСК фьючерсы: EDM2, SiM2

|

|

Российский рынок сегодня 20 марта 2011 года ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Apple закрылся выше 600 долларов после того, как объявил о квартальных дивидендах в $2.65 и байбэке в 10 млрд. долларов – это было в общем-то ожидаемо. Банковский сектор, который вчера начал сильно сессию (+1,5%), к середине «поплыл», но остался +0,5%. Но многие акции этого сектора выглядят очень перекупленными – на прошлой неделе сектор вырос на 7,4%, и фикс уже начался. BAC нарисовал разворотную свечную картинку при очень высоких объемах.

В понедельник часто продолжается тенденция предыдущей недели, и американский рынок казначейских обязательств вопреки моим ожиданиям вчера продолжил распродаваться. Возможно, что причиной распродаж стала еще одна волна ослабления USD; главным образом относительно EURO, явных поводов для которого не просматривается. Сегодня я ожидаю, что все-таки тенденция здесь изменится, и она повлияет негативным образом на рынок акций. Массированные продажи на рынке облигаций на прошлой неделе начались именно во вторник. И я продолжаю считать, что теперь настала очередь акций... Более всего меня удивляет, что распродажи US Treasuries начались именно на заключительной стадии ралли в рискованных активах – после почти полугода роста. Это наводит на мысли об искусственном характере этого процесса... чтобы пробудить интерес к рынкам акций на заключительном этапе ралли. Но интерес дальше Apple и акций банков не распространяется. Коррекция уже маячит на горизонте...и может оказать очень внезапной и резкой. ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Пока что амеры обновили немного хаи года, поднявшись к 1408 по фсипу, выкупив снижение к 1393. Отчаянные выкупы, искусственное прерывание откатов ликвидируют спрос на нижних уровнях поддержки, на которые многие рассчитывают обычно. Люди тратят лонги выше чем могли и хотели купить, ставят короткие стопы. В итоге образуются "бермудовы зоны падения", когда все летит со свистом и встретить некому, так получаются обвалы. Так что опять вынуждены констатировать, на очередном витке амерского тренда, что бычки перестарались со своим желанием купить банки и эппл по хаям, и в итоге фсип может пролететь все поддержки за день-два, потеряв спокойно и уверенно -80-100 пунктов. Когда имеются такие предпосылки, играть от лонга - безумие. Наши понимают это, и поэтому уверенно отминусовали вчера -2% по мамбе, фактически вернувшись к уровню начала февраля. Новички и патологические бычки думают, что раз мы выросли на +10% за 50 дней (+0.2% в сессию) в этом году, то это у нас мощный тренд такой, раз новые минимумы и максимумы были все выше и выше (определение тренда от книжных теоретиков). Но на самом деле после падения на -30% тоже идет движение в +10+15%, формально имеющее последовательно повышающиеся экстремумы, но это движение все называют отскоком , а не трендом. Тренд в реальности - это прежде всего САМОСТОЯТЕЛЬНОЕ УСТОЙЧИВОЕ движение, с преобладающим игроком в главном роли, выкупающим все проливы, заставляющего свежие деньги покупать все выше и выше. У нас нет ни самостоятельности, ни устойчивости восходящего движения, кроме как в отдельных папирках, типа сберпреф и сурпреф, и сбероб и татнефти. У амеров есть, у нас ни разу. Наш "тренд" НЕЛЬЗЯ играть вверх, он убивается ЗА НЕДЕЛЮ ПОЛНОСТЬЮ, думаю, что бычки еще испытают это на своей шкурке, что такое когда обвальным образом прекращается отскок к падению, начавшемуся в июле 2011 года. Тогда тоже стояли перед обвальным августом выше 1700 по мамбе и хорохорились, ситуация сейчас хуже, чем была тогда. Нельзя играть в лонги подъем в +10%, когда маячит -20-30%. Поэтому кто думает, что мои прогнозы вопреки имеющемуся подъему неверны, надеюсь убедятся, что это простожопыт, а не упертость. В общем посыл очевиден, до среды следующей недели играем шорты, которые могут оказаться слаще, чем когда бы то ни было. Любые отскоки - для шорта. Не понял, почему именно до среды играем шорты. Может Ванута в следующий раз объяснит. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU В ходе торгов в понедельник фондовые индексы S&P-500 и Nasdaqопять обновили свои годовые максимумы. Подъем котировок был достаточно ровным и шел по всем секторам рынка акций. Наибольший подъем вчера продемонстрировал индекс высокотехнологичного сектора, по сути, благодаря лишь одной компании Apple (+2,65%), которая объявила вчера о том, что впервые с 1995 года она направит на выплату годовых дивидендов $2,65/акция (дивидендная доходность около 1,8%). Так же, начиная с 30 сентября 2012 года, Appleнамерена провести выкуп своих акций на сумму $10 млрд. На этом фоне выходившая вчера статистика осталась за кадром биржевых настроений: в марте индекс рынка жилья NAHB снизился до 28 п. против прогноза 30 п. Ближайший сильный уровень поддержки по индексу S&P-500 проходит возле отметки 1390 п., а о сломе растущего тренда можно будет говорить, если индекс уйдет ниже 1360 п. В понедельник вечером валютная пара EUR/USDбез явных новостных причин поднялась до отметки 1,3250. Сейчас на дневном графике отчетливо видно желание игроков переставить котировки опять выше 1,33. По мере ослабления позиций доллара, постепенно восстанавливаются цены на золото ($1656/унц), но довольно неуверенно и волатильно. Котировки нефти марки Brent все еще остаются ниже важного рубежа сопротивления на $126,2/барр. Bank of America Merrill Lynch повысил прогноз роста цен на нефть в текущем году до $118/барр. Во вторник мы ожидаем открытия торгов на наших биржах в умеренно-позитивной зоне. В ходе вчерашней сессии мы видели продажи почти по всему спектру бумаг в первой половине торгов. В итоге индекс ММВБ уже третью сессию подряд закрыл снижением. Сколько еще падать? С учетом того, что вечером продажи на наших биржах постепенно сошли на нет, а внешний фон во вторник не ухудшился, сегодня стоит ждать частичного восстановления котировок. Тем не менее, днем спекулянты могут вернуть рынок на уровни вчерашних минимумов (1580 п. по индексу ММВБ и 166 тыс. п. по фьючерсу РТС). На стороне «медведей» сегодня играет слабая динамика торгов в Азии и неуверенная динамика торгов на Уолл-стрит вчера под закрытие сессии. Ближе к вечеру мы ожидаем увидеть восстановления нашего рынка на утренние уровни.

|

|

Европейский долговой кризис не закончился, это, я думаю, понятно. Чиновники не сидят сложа руки, так как временное снятие напряжённости после греческих событий не даёт надежды на то, что подобное не может повториться в любой другой стране. EFSF продолжает наращивать объёмы продаваемых облигаций, так как на подходе помощь Португалии, например сегодня на полтора ярда евро было продано 20-леток, доходность несколько повысилась, поэтому бумажки уходят нарасхват. 192 ярда намечено направить на помощь Ирландии, Португалии и Греции. Европейский долговой кризис не закончился, это, я думаю, понятно. Чиновники не сидят сложа руки, так как временное снятие напряжённости после греческих событий не даёт надежды на то, что подобное не может повториться в любой другой стране. EFSF продолжает наращивать объёмы продаваемых облигаций, так как на подходе помощь Португалии, например сегодня на полтора ярда евро было продано 20-леток, доходность несколько повысилась, поэтому бумажки уходят нарасхват. 192 ярда намечено направить на помощь Ирландии, Португалии и Греции.

Еврокомиссия занялась так называемым "теневым банкингом". Таковым, по определению Еврокомиссии, является система предприятий, ведущих операции, сродни банковским, но не подпадающая под банковское регулирование. Такие предприятия могут, в частности, проводить секьюритизации активов, операции РЕПО, принимать депозиты, предоставлять фондирование. Объем операций теневого банкинга в глобальном масштабе оценивался примерно в 46 триллионов евро в 2010 году против 21 триллиона евро в 2002 году. "Это составляет 25-30% всей мировой финансовой системы и половину активов банков", - говорится в сообщении ЕК. Комиссия отмечает, что теневой банкинг может быть хорошей альтернативой банковскому финансированию, однако таит в себе ряд рисков, поэтому регулятор и решил лучше прояснить ситуацию в этом секторе. Короче, ЕК не желает упускать нити управления финансовыми потоками и, по-видимому, считает, что взятие под контроль теневого банкинга поможет улучшить экономическую и финансовую ситуацию в Европе. Идея, в общем-то неплохая, но я вижу в этих действиях регуляторов не только попытку централизации, но и возможность ужесточения финансовой политики для многих, имеющих некоторую свободу. Одновременно Базельский Комитет по Банковскому Надзору рассматривает дополнительные резервные требования и ужесточение контроля за мелкими финансовыми организациями, которые не настолько хорошо защищены от потрясений, как крупные банки. Возможные меры защиты будут обсуждаться на двухдневном заседании группы, которое начинается завтра. По словам нескольких человек, знакомых с ходом обсуждений, вероятно будет также рассмотрены изменения в проекте правил предоставления ликвидности для банков. Всё это говорит о том, что регуляторы всерьёз взялись перетряхивать банковскую систему Европы и мира. К чему это приведёт, пока не ясно, но все последние действия, в том числе жёсткое тестирование ФРС своих банков, говорит о том, что кому-то из Базеля сильно надоело видеть весь этот бардак и в картеле решили немного протереть пыль со шкафов. Есть несколько предположений по поводу сегодняшнего роста евро. Во-первых, вчерашняя и сегодняшняя коррекция в доллар/йене могли привести к продажам доллара вообще. Во-вторых, заключение ISDA по выплатам греческих страховок не стало неожиданностью для рынков, а совпало с ожиданиями большинства участников. И в-третьих, ЕЦБ, похоже, уменьшил количество выкупаемых облигаций проблемных стран, по крайней мере на прошлой неделе он этим не занимался вообще. Так что у евро остались хорошие перспективы на рост. По торговле. Вчерашние предположения о дальнейшем росте евро выше 1.3165 пошли впрок. Практически на уровне пробоя была открыта позиция. Так что объём потихоньку набирается, хотя я не собирался заходить в среднесрок. Так чаще всего и получается, прощупывание рынка мелкими входами выливается в достаточно объёмную пирамиду. Цена остановилась на сильном препятствии 1.3260, за которым следует не менее сильная шпала 1.3330. Ну а выше уже будет только поход на 1.38.

Евро/йена, как видно, стремится к 113.60. Покупки закрыты в плюс. Уже не моя эта пара и я испытываю дискомфорт при торговле на ней. Надо заново привыкать.

А для фунт/йены можно определить дальней целью верх одного из диапазонов, нарисованных очень давно, ещё в прошлом году. В январе я этот рисунок привел для подтверждения возможного существования валютного коридора, оказалось, что коридор реально существует и верхней границей его, по крайней мере для этой валютной пары является 140 этаж. В текущий момент цена стремится к границе локальной консолидации где-то на 134.55.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

Сохраняю длинную позицию по акциям ВТБ, ГАЗПРОМ ао, ЛУКОЙЛ, Новатэк ао, ПолюсЗолото, Сбербанк, Сбербанк-п, Сургнфгз, Сургнфгз-п, Татнфт 3ао, ХолМРСК ао. Продаю на открытии акции Роснефть. Сделок на покупку не запланировано.

|

|

19.03.2012. В ожидании перемен. Движения цен на прошлой неделе, возможно, содержат в себе предпосылки достаточно важных изменений во взаимной зависимости направлений этих движений. Другими словами, есть признаки того, что привычные корреляции направлений движения цен могут поменяться. Самым заметным было то, что на прошлой неделе обновили свои текущие максимумы американские фондовые индексы, но рост рынка акций в США произошел одновременно с не менее заметным снижением цен на золото. Необычно было и то, что при росте фондовых индексов снижалась валютная пара Евро/Доллар. Отметим и снижение цен на американские облигации, которое было рекордным за последние 8 месяцев. Все это происходит на относительно новом информационном фоне. Прежде всего, отметим довольно устойчивый рост американских экономических показателей, а также тех значений, которые для них прогнозируют специалисты. Для этого достаточно посмотреть на данные экономического календаря на эту неделю и сравнить их с такими же данными за прошлую неделю. Трудно не заметить устойчивую тенденцию роста прогнозов экономистов и соответствие этих ожиданий с фактическими значениями. Если прогнозисты и ошибались, то не в самых значимых показателях, и это тоже довольно важная характеристика текущей ситуации. Есть высокая вероятность, что эта тенденция сохранится и на этой неделе. С другой стороны, все больше нагнетается обстановка вокруг возможной «жесткой посадки» китайской экономики. Об этом, как-то удивительно в унисон заговорило большинство аналитиков и китайское руководство. На прошлой неделе китайский премьер Вэнь Цзибао связал рост экономики Китая с европейским кризисом, заявив, что долговые и фискальные проблемы в Еврозоне, вместе со структурными реформами в самом Китае, могут затормозить экономический рост. Пока тревогу специалистов вызывает ситуация на китайском рынке недвижимости. Там факты говорят о неадекватной ситуации с ценами и о том, что власти не собираются в эту ситуацию вмешиваться. Если вспомнить о том, что начался весь текущий экономический и финансовый кризис с американского рынка недвижимости, и экстраполировать ситуацию на текущее положение в этом секторе экономики Китая, вполне реально предполагать существенное замедление китайского роста. Это, прежде всего, может отразиться на сырьевых и товарных рынках (commodities) и на рынках акций самого Китая и других развивающихся стран, цены на которых могут упасть. В самой Еврозоне ничего нового не происходит. Греция получит обещанную ей помощь, какие бы страсти вокруг этого не нагнетались, более того, и Греция, и Франция сейчас все больше погружаются в свои предвыборные страсти. Экономическая напряженность сейчас исходит, пожалуй, только от Португалии, но это пока не так остро, поэтому Евро сумел воспользоваться в пятницу даже самым малым греческим позитивом для коррекционного роста против Доллара. Более того, падение цен на товарных рынках, особенно, на рынке нефти, которое возможно в связи с китайским замедлением, может временно поддержать рост экономики западных стран, включая Еврозону. Это может быть позитивом и для Евро. Сильные экономические данные из США, а также оптимистичные оценки ситуации со стороны руководства ФРС вызвали увеличение дифференциала доходности между облигациями США, Японии и Европы. Это может усилить восходящую тенденцию в паре Доллар/Йена, и восстановить рост в паре Доллар/Франк. Мы уже говорили о такой возможности на прошлой неделе. Вообще, пока все складывается в пользу Доллара, который может вырасти и против Евро, и против Фунта, и против «товарных» валют, особенно, против австралийского Доллара, поскольку тот сильнее других может отреагировать на разговоры о замедлении в Китае и снижении цен на товарных рынках. В такой ситуации любой аналитик не упустит возможности лишний раз обратить внимание своих читателей на изменения в ожиданиях того, что будет дальше делать и говорить ФРС США. И все уже говорят, что QE3 если не отменяется, то значительно отдаляется, и что ФРС может начать повышать процентные ставки гораздо раньше обещанного ранее конца 2014 года. В частности, динамика фьючерсов на ставку по федеральным фондам США показывает, что рынок оценивает возможность повышения ставок уже осенью 2013 года. Безусловно, никто не станет спорить с тем, что ФРС повысит ставки в любой момент в случае необходимости. Но, с другой стороны, обещание держать ее близкой к нулю до конца 2014 года звучало из уст первых лиц ФРС так уверенно и твердо, что сама необходимость ее повышения, на наш взгляд, будет оцениваться весьма жестко. Пока же, на сегодняшний день, наилучшую динамику в смысле роста показывает британский Фунт относительно Доллара США, Евро и Йены, но это может измениться, если потенциальные фундаментальные преимущества американской валюты получат фактические подтверждения в американских экономических показателях и в реальных признаках замедления в Китае или ухудшения дел в Европе, либо в самой Великобритании. Аналитика компании My Trade Markets http://mytrademarkets.com/ee/rus

|

|

В этом материале приводятся результаты сравнения вложений в акции золотодобывающих компаний и в золото. Сегодня вложение в золото является очень популярной инвестиционной идеей. Золото растет в цене, несмотря на то, что объем его добычи покрывает нужды ювелирного производства и нужды центральных банков государств. Следовательно, главный вопрос, который должен задать себе инвестор при вложении в золото: а что с ним будет через 10 лет, останется ли золото ценностью и почему? Формы вложений в золото Основные формы приобретения драгоценных металлов: - Покупка золотых изделий. Такие изделия не слишком ликвидны, то есть их непросто продать, к тому же, в стоимости ювелирных изделий велика доля труда ювелира, которая может быть не оценена по достоинству, в случае если Вы решите продать изделие (хранение сбережений в виде золота (в слитках или драгоценных изделиях) называется – тезаврация).

- Золото в слитках. Существенный недостаток — продажа слитков облагается НДС (18%). Также литое золото необходимо где-то хранить. Например, в банках, где за хранение придется также платить.

- Обезличенный металлический счет (ОМС). Если вы выбрали ОМС, то физически вы золото не покупаете. Просто вносите деньги в банк, который пересчитывает средства в граммы золота. Они учитываются и меняются в цене в зависимости от мировых цен на металл. Если они растут — ваш счет становится больше, но если падают — вы теряете деньги. Главным недостатком данного способа вложения в золото является то, что в рамках ОМС Вы принимаете на себя риски банка, да и не факт, что на Ваши средства будет приобретаться материальное золото.

- Инвестиционные и коллекционные монеты. Последние являются более дорогими, выпускаются меньшим тиражом. Инвестиционные монеты хороши тем, что их продажа не облагается НДС. В остальном это вложение мало отличается от покупки слитков. А продажа коллекционных монет налогом облагается. Стоимость монет зависит от многих факторов, а любая царапина приведет к значительному уменьшению стоимости монеты.

Недостатки вложений в золото Некоторые недостатки вложений в золото в зависимости от формы вложений были изложены выше. Далее остановимся на общих моментах вложения в золото. В случае, когда Вы приобретаете золото в банке, тем или иным способом, то недостатком будет являться большой спрэд (то есть разница между тем по какой цене банк продает Вам золото, и по какой будет покупать). Зачастую эта разница составляет несколько процентов. Золото это непроизводительный актив, то есть, вкладывая средства в золото, Вы надеетесь на рост его стоимости, если его не будет, то не будет и дохода. Золото не является предметом первой необходимости (как, например, недвижимость), спрос на него может изменяться довольно резко, к тому же, если какое-либо государство начнет активно распродавать свои резервы (пока цены высоки), то цена на него, ввиду большого объема предложения упадет. Может лучше золотодобывающие компании? Прибыль от роста цен на золото получают не только спекулянты, а в первую очередь компании, которые занимаются добычей золота. Для них золото – это не спекуляции, а бизнес. Безусловно, изменение цен на золото влияет и на прибыль золотодобывающих компаний. Однако зависимость здесь нелинейная. Увеличение цен на золото увеличивает разницу между себестоимостью добычи золота и ценой его продажи, что, в свою очередь, может привести к увеличению прибыли компании. Возникнет вопрос: «А что мне до этой прибыли? Ведь ее получает компания и ее владельцы, а не я?» Здесь стоит вспомнить, что каждый может стать владельцем золотодобывающей компании и иметь право на часть (пусть и небольшую) ее прибыли. Сделать это можно посредством приобретения акций компании. Здесь стоит отметить, что по нашим оценкам акции золотодобывающих компаний обладают низким уровнем потенциальной доходности, поэтому мы рекомендуем обратить внимание на акции, обладающие более высоким потенциалом. Владея акциями, Вы надеетесь на рост их стоимости, но, в данном случае, даже если роста не будет, то существуют дивидендные выплаты. В данном случае золотодобывающие компании были приведены исключительно в качестве примера. Используя акции, инвесторы могут стать владельцами (пусть и с маленькой долей) любых публичных компаний. Если Вы считаете, что цены на недвижимость будут расти, а строительные компании получат на этом некую «сверхприбыль», то почему бы не поучаствовать в их деятельности путем покупки акций? Приведем график сравнения эффективности вложения 100 рублей в золото, депозиты и фондовый рынок. (Мы уже приводили подобные графики в статьях: ПИФ + банковский депозит = ♥, ПИФ vs накопительное страхование жизни)

Как видно из графика, вложение в золото в период с 1998 по 2010 годы значительно уступает по результату инвестициям на фондовом рынке и лишь немного превосходит банковские депозиты. Кроме того, стоит учесть, что результат вложения в золото приведен без учета различных издержек при вложениях в данный металл (о которых упоминается выше). Данные издержки сократили бы итоговый результат. Будущее вложений в золото Как написано в начале статьи, инвестору (именно инвестору, а не спекулянту) при совершении инвестиций стоит задуматься о том, что же будет с его вложениями через 10 лет. Со стопроцентной вероятностью на этот вопрос не может ответить никто. Однако стоит отметить, что спрос на золото среди производителей ювелирных изделий и компьютерной техники значительно меньше добычи (источник: www.gold.org). Поэтому фундаментальных основ для роста цены на золото нет, однако она растет, но как долго это еще будет продолжаться? Ведь в истории стоимости золота были и значительные падения.

Падение спроса на акции конкретного эмитента также возможно, но, как показывает статистика, в долгосрочной перспективе стоимость акций растет. Это связано с тем, что компании каждый день работают и зарабатывают прибыль для себя и акционеров, что, в конечном счете, сказывается на стоимости акций. В тоже время стоимость золота – это, по сути, виртуальная договоренность, которая обусловлена не столько нуждами реального производства, сколько взглядом отдельных участников рынка на его стоимость. Выводы: - Существуют различные варианты вложений в золото, каждый из которых имеет свои плюсы и минусы.

- Золото не является производительным активом. Инвестируя в него средства, можно надеяться только на рост стоимости золота, которого может и не быть, ведь потребности производителей, использующих золото, полностью удовлетворяются добычей.

- Выгоду от роста стоимости на золото получают компании, занимающиеся его добычей. Если Вы хотите принять участие в этом бизнесе, то можете приобретать их акции.

- График сравнения эффективности инвестиций за период с 1998 по 2010 года, который мы привели в материале, показывает, что инвестиции на фондовом рынке могут значительно превосходить по результату остальные инструменты.

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 19 МАРТА 2012 ГОДА. После полугодового стояния в боковике на прошлой неделе мы увидели мощный всплеск волатильности на рынке американских казначейских облигаций. Следующий на очереди – рынок акций. Возможно, что всплеск волатильности произойдет уже на этой неделе и естественно это будет коррекция рынка. Сперва поговорим о рынках облигаций. По всему спектру рынка облигаций, относящемуся к категории низкодоходных (супернадежных) и находящемуся на противоположной чашке весов по отношению к рискованным активам мы увидели рост доходности. В то же время огромный гэп на открытии и последующие распродажи в среду имели совершенно беспрецедентный характер и совпали с выступлением китайского премьера... Но в пятницу его политический оппонент Bo Xilai был снят со своего поста (не будет ли он назначен на новыйболее ответственный пост?) и как пищет профессор Patrick Chovanec (What The Downfall Of Bo Xilai Means For China) – его политическая карьера закончена (в чем я, правда, сомневаюсь – такие заметные политические фигуры так просто не уходят) Все-таки ИМХО геополитические причины (политическое противостояние в Китае) сыграли определенную роль, хотя никто из аналитиков, кого я читал, не признает этот факт. Графики доходности US Treasuries говорят нам о высокой перепроданности трежерей, но не говорят о намечающемся развороте.

В то же время анализ ETF облигаций дает нам четкую картину, указывающую на высокую вероятность разворота. Вот, например, крупнейший фонд: TLT – фонд, инвестирующий в облигации со сроком погашения свыше 20 лет.

ETF – это конкретные денежные потоки. Поэтому им стоит доверять. В пятницу последовало касание 200-дневной скользящей средней, объемы за последние 3 дня примерно в два раза выше средних, разворотная свечная картина. Все эти технические сигналы указывают на разворот. Еще более отчетливая разворотная картина в SHY (1-3 year Bond fund). У меня большие сомнения, что в ближайшие месяцы доходность US Treasuries будет расти. Даже если предположить, что на Ближнем Востоке начнется война, и цены на нефть взлетят до небес, скорее всего это вызовет укрепление доллара и уход инвесторов в облигации. Полагаю, что в отношении рынка облигаций имели место определенные манипуляции; с тем, чтобы возбудить аппетит к риску. См. воскресный вью рынка. Там я также подробно рассмотрел не только американский рынок облигаций, но и другие рынки. С фундаментальной точки зрения нет оснований для смены тренда на американском рынке облигаций. На рынке слишком много ликвидности, чтобы рискованные активы, включая периферийный долг еврозоны, могли ее усвоить, притом преобладает EURO-ликвидность. Нет нигде в мире более емкого сегмента активов чем US Treasuries. Избыточная ликвидность в EURO-валюте является важным долгоиграющим фактором укрепления доллара и это тоже в пользу US Treasuries. Я абсолютно не верю в разговоры о том, что уже в апреле ФОМС примет решение о начале программы QE3 – абсолютно нет оснований. С технической точки зрения вероятность разворота по рынку облигаций сейчас составляет - ну так процентов 90. Что я и показал в воскресном вью рынка. И это окажет влияние на рынок акций! Месяц назад я предсказывал рост волатильности по разным рынкам, поскольку ликвидности много и деньги будут метаться из актива в актив. Сперва мы увидели абсолютно ничем не обоснованную мощную распродажу в драгоценных металлах, на прошлой неделе устроили такую же мощную фиксацию на рынке облигаций, теперь пришла очередь рынка акций. Уж слишком спокойно здесь стало и слишком позитивны комментарии от аналитиков крупных инвестдомов. На рисунке внизу показаны основные индекс S&P500 и несколько индикаторов, за которыми, как вы успели заметить, я постоянно наблюдаю: put/call –коэффициент, ATR, VIX.

Put/call и VIX имеют не просто бычьи, а экстремально бычьи значения. VIX, - так тот находится на многолетних, если не исторических минимумах. Все уверены в росте, но покупать никто не хочет. ATR составил в пятницу 4.5 пункта. Такой торговый диапазон бывает только в предпраздничные дни, когда трейдеры отсутствуют на торгах, но не в обычный день, каким была пятница. Это свидетельствует о том, что институциональная покупка отсутствует. Я придумал название такому рынку: РЫНОК-СОМНАМБУЛА. В то же время маркетмейкеры не хотят продавать, поскольку они сидят по уши в лонгах и им надо кому-то сбыть свои лонги. И они боятся распугать своими продажами тех немногих, кто еще желает что-то купить. При абсолютном, экстремально бычьем настроении покупатели отсутствуют на рынке. Слишком уж некомфортная ситуация – наращивать лонги, когда рынок растет на 1,5% за месяц и в любой момент может обвалиться на 3%. Это создает благоприятную ситуацию не просто коррекции, а мини-крэша на рынке. На мой взгляд, естественной для коррекции выглядит цель 1320 пунктов по индексу S&P500. Пока я не вижу поводов для снижения ниже. Денег на рынке предостаточно, американская статистика пока позитивна – поэтому есть шансы, что после коррекции рынок продолжит рост. Теоретически есть некоторая вероятность, что вплоть до 1500 пунктов, хотя это будет зависеть от макроэкономических данных и от того, насколько быстро будет укрепляться курс доллара. ИМХО риски разворота в полной мере проявятся только после 15 апреля. Банковский сектор на базе положительных результатов стресстестов вырос на прошлой неделе на 8,79% и обеспечил львиную долю роста рынков. Очень сильная перекупленность, и на этой неделе очень вероятна коррекция. Если посмотреть на недельный график, то такой рост банковского сектора редко внезапно обрывается. И он еще не достиг уровней 2010 и 2011 года. До выхода квартальной отчетности еще есть возможность порасти - на мой взгляд, у банковского сектора есть потенциал роста до 52-54 пунктов.

Но это потом, а на этой неделе очень маловероятно, что он будет продолжать тащить рынок вверх.

|

|

|

|

Европейский долговой кризис не закончился, это, я думаю, понятно. Чиновники не сидят сложа руки, так как временное снятие напряжённости после греческих событий не даёт надежды на то, что подобное не может повториться в любой другой стране. EFSF продолжает наращивать объёмы продаваемых облигаций, так как на подходе помощь Португалии, например сегодня на полтора ярда евро было продано

Европейский долговой кризис не закончился, это, я думаю, понятно. Чиновники не сидят сложа руки, так как временное снятие напряжённости после греческих событий не даёт надежды на то, что подобное не может повториться в любой другой стране. EFSF продолжает наращивать объёмы продаваемых облигаций, так как на подходе помощь Португалии, например сегодня на полтора ярда евро было продано