|

|

|

Многие считают, что технический анализ субъективен по своей сути. Каждый рисует как хочет линии поддержки и сопротивления, один видит клин, другой треугольник, а волновой анализ вообще простор для фантазии. И при этом считается, что фундаментальный анализ это удел профессионалов, это серьезно и основательно, не каждому дано. Но фундаментальный анализ так же субъективен, как и технический. Даже более. Одни и те же факторы аналитики расценивают противоположно. Итак, яркий тому пример был вчера. США готовили очередной пакет санкций против России. Это была реакция на продолжение напряжения в восточной Украине. Классический анализ предполагает негативную реакцию рынков на санкции. Усиливается отток средств с российской экономики, понижается рейтинг страны, а тут еще дополнительный пакет санкций. Вывод — шорт на все. Многие ли аналитик предсказали что, после выходя санкций, рынок стремительно вырастит, а рубль укрепится? Думаю единицы и то случайно. Логика не просматривается между санкциями и ростом рынка. Но рынок всегда более сложный механизм, чем мы может представить. Рынок резко вырос на фактах, что санкции коснулись узкого круга приближенных к Путину властьимущих. А ожидали санкций против целых секторов экономики России. Это было анонсировано ранее самими США. Но этого не случилось, для экономики в целом санкции оказались гораздо мягче. В итоге реакция резко позитивная.

Читать далее на tradernet.ru

|

|

Евро и фунт в понедельник предприняли попытки укрепиться по отношению к доллару. Но впоследствии все же сдали часть завоеванного. Иена продемонстрировала в течение дня умеренное ослабление, но USDJPY так и не добралась до ключевого сопротивления. Евро/доллар удерживается в районе сопротивления 1,3860. Но сегодня е валюты есть фактор риска в виде данных индексу потребительских цен в Германии. В последнее время руководство ЕЦБ неоднократно говорило о том, что дорогая национальная валюта несет в себе дефляционные риски. Поэтому сегодняшний отчет CPI в этом смысле будет довольно показательным. Евро в течение апреля удерживался на довольно высоких уровнях. Поэтому, если отчет подтвердит снижение инфляционного давления в стране, пара может отдать большую часть заработанного и, возможно, вернется в район поддержки 1,38, так как слабые цифры в очередной раз могут вызвать опасения вмешательства ЕЦБ с целью смягчения монетарной политики. Попытка фунта пройти сопротивление на 1,6850 пока не удалась и цены вернулись к поддержке 1,68, от которой снова пытаются возобновить рост. Сегодня внимание стоит сосредоточить на данных по ВВП за 1 квартал. Если отчет и в самом деле подтвердит, что темпы роста британской экономики ускоряются, пара может получить хороший стимул для роста и еще раз попытается преодолеть уровень 1,6850, что позволит ждать подъема к 1,69. USDJPY сегодня также может получить катализаторы для движения. Будут опубликованы данные по потребительскому доверию. В принципе, можно ждать, что показатель продемонстрирует неплохие цифры, поскольку в последнее время рынок труда демонстрирует хоть и достаточно вялый, но рост. Это сможет оказать доллару умеренную поддержку, вызвав движение к сопротивлению 102,73 и, далее, к 103,00 в случае его прорыва. Андрей Диргин, руководитель отдела аналитики Альфа-Форекс

|

|

EUR/USD Месячный график: двоякая ситуация. Пара одновременно находится как в зоне нормальной отработки медвежьего пинбара, так и в восходящем потоке от конвертов Боллинджера (и активном ADX). Сопротивлением является верхняя линия Боллинджера (1.4082). В случае её прорыва, северный потенциал станет огромным, со среднесрочным прицелом на 1.4964. Если же продавцы сумеют навязать откат вниз, то магнитом станет средняя полоса (1.3269). .png)

Недельный график: еще более локализованное сопротивление 1.3932 и две поддержки - 1.3718 (средняя полоса) и 1.3504 (восходящая нижняя). Чем от более высокой поддержки сумеют оттолкнуться быки - тем весомее будет обозначен северный потенциал. Дневной график: здесь пара вошла в боковой канал 1.3703-1.3892. Есть вероятность, что неделя пройдет внутри данного коридора, т.к. ADX неактивен. Вывод: основной сценарий - боковая торговля в канале 1.3703-1.3892. Альтернатива - рост к 1.4082 через 1.3932. GBP/USD Месячный график: итак, видим существенный северный потенциал от ADX плюс быки достаточно агрессивно пробивают мартовский ИБ. Впереди сильный пивот 1.7059, и если он будет сломлен, то мы получим перспективу роста к 1.9383 (!). .png)

Недельный график: поддержка 1.6544 (средняя полоса Боллинджера), сопротивление 1.6857 (верхняя). Между этими уровнями создана "пружина", которая и выплеснет в ту или иную сторону накопленный потенциал. Пока преимущество, очевидно, у покупателей. Дневной график: важнейшая поддержка на 1.6717 (средняя полоса). Ее уничтожение может привести к формированию разворотного паттерна Over&Under, с траекторией, показанной малиновой стрелкой. До того будем исходить из трендового сценария, с отскоком от 1.6717 и ростом к 1.6857 и 1.7059 Вывод: основной сценарий - рост к 1.7059, через возможное касание поддержки 1.6717. Альтернатива - пробой 1.6717, снижение к 1.6514 и затем начало отката вверх, к точке среднесрочных продаж на 1.68. AUD/USD Месячный график: итак, практически достигнуто сопротивление от средней линии Боллинджера (0.9693), плюс уже полностью сформирован ап-свинг (что позволяет начинать новую волну вниз). Так же у медведей есть возможность закрыть месяц пинбаром. Поэтому основными среднесрочными ожиданиями является начало движения вниз к 0.8402 (нижняя полоса Боллинджера) .png)

Недельный график: начало отработки ИБ вниз, движение можно ждать минимум к средней (0.9030), с потенциалом 0.8625 (нижняя). Помним, что разворот пока подтвержден мощной конвергенцией, поэтому, скорее всего, после касания указанных поддержек, пара продолжит рост к 0.9693. Дневной график: как видим, снижение к 0.9030 (что очевидно с недельного фрейма) приведет к рождению разворотного локального Over&Under (малиновая стрелка), с потенциалом снижения к 1.87. Если же покупатели смогут оттолкнуть цену с уровня 0.9277 (средняя Боллинджера), то появится прямой потенциал для роста к 0.9693. Вывод: основной сценарий - снижение к 0.9030, затем начало отката к 0.93, где находится среднесрочная точка продаж к цели 0.87. Альтернатива - отскок вверх от 0.9277 с целью 0.9693. Читать свежий анализ по Определению Потенциала Тренда. Смотреть другие прогнозы.

|

|

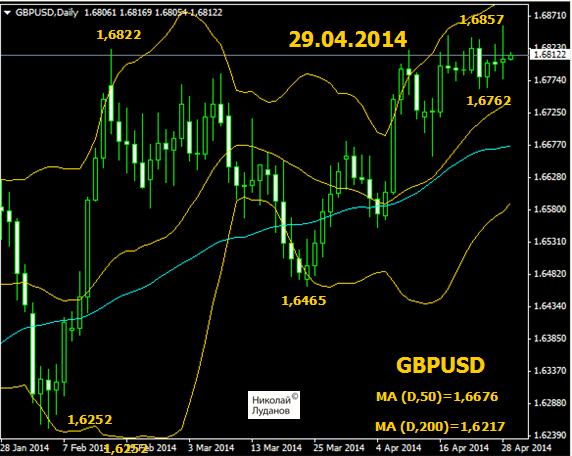

Центральным событием сегодня станет публикация данных ВВП Великобритании за первый квартал. В то время, как экономисты ожидают позитивных данных, существенное замедление роста розничных продаж означает, что может быть и негативный сюрприз, что приведет к тестированию парой уровня 1,6762. Уже почти две недели GBPUSD консолидируется на максимальных за последние четыре года уровнях. Движение потеряло импульс, и на этих уровнях появилось очень много продавцов.

Имеет значение также экстремальная длинная диспозиция некоммерческих трейдеров по GBP, о которой я писал 23 апреля. Отчет COT о британском фунте Это также снижает потенциальное число новых покупателей. Для дальнейшего движения вверх GBP нужны не просто хорошие, а очень хорошие экономические данные, чтобы участники рынка стали делать ставку на переоценку монетарной позиции Банка Англии. В целом, я считаю, что даже в случае очень позитивных данных по ВВП GBPUSD сумеет лишь на время остаться в диапазоне 1,68-1,71, и я в этом плане полностью согласен с оценкой, данной Bank of America Merrill Lynch, согласно которой GBPUSD находится в процессе вырисовывания среднесрочного или долгосрочного максимума. Тактическая рекомендация Bank of America Merrill Lynch по GBPUSD Имеет значение и вторая часть валютной пары GBPUSD, связанная с американским долларом. Позитивные для USD факторы должны в ближайшие недели усилить свое влияние, а исходя из дифференциала процентных ставок GBPUSD уже сейчас должен быть на 200-300 пунктов ниже текущего уровня. Резюме: с точки зрения позиционной торговли уже сейчас можно иметь шорт по GBPUSD, и активно продавать GBPUSD при движении выше 1,69.

|

|

Минувшую неделю ключевые пары валютного рынка Forex торговались во флэте. EUR/USD завершила торговую неделю символическим ростом котировок на 0.15%. Несмотря на позитивную американскую статистику по заказам на товары долгосрочного пользования и потребительской уверенности от института Мичигана – инвесторы не спешили открывать длинные позиции по доллару. Негативный отчет по продажам жилья на первичном рынке в Штатах за март указывает на умеренные темпы восстановления после зимнего спада. Локомотив Еврозоны – Германия напротив порадовала участников рынка хорошими отчетами по PMI производственного сектора и делового оптимизма от института IFO. Позитивной настрой в отношении перспектив развития экономики вселяет надежду на то, что не всё так плохо у ведущей экономики региона. На этом фоне котировки пары евро/доллар в моменте достигали отметки 1.3854, завершив неделю на уровне 1.3834. Позитивные отчеты из Великобритании не смогли поддержать спрос на пару GBP/USD в течение недели. В среду 23 апреля был опубликован протокол последнего заседания Банка Англии, где было объявлено о позитивных ожидания в отношении перспектив экономического роста, а так же рынка труда. Стоит отметить, что инвесторы проигнорировали данный посыл рынку со стороны монетарного регулятора и британская валюта попала под волну распродаж. В моменте котировки опускались до отметки 1.6761. Релиз по розничным продажам в марте приободрил “быков” на открытие длинных позиций. В первый весенний месяц продажи в ритейл-секторе выросла на 0.1%, что подтверждает усиление потребительской уверенности на фоне роста занятости на Туманном Альбионе. В итоге, пара фунт/доллар смогла восстановить утраченные позиции и торговая неделя завершилась на отметке 1.6796. Усиление геополитической напряженности в мире на фоне эскалации конфликта на Украине продолжает оказывать негативное влияние на ведущие мировые фондовые площадки, что оказывает давление на пару USD/JPY. Даже позитивные отчеты из Штатов по объему заказов на товары долгосрочного пользования и потребительской уверенности не смогли приободрить “быков” на прорыв сильного уровня сопротивления 102.82. В последний торговый день недели участники рынка получили отчет по инфляции в Японии за первый весенний месяц. Март был последним месяцем до повышения ставки налога с продаж, что повысило потребительскую активность в Стране восходящего солнца и благоприятно отразилось на росте показателя CPI. Итоговое значение составило 1.6% в годовом исчислении и приблизилось к целевому уровню Банка Японии в 2%. На этом фоне наблюдалось плавное укрепление японской валюты в течение недели и торги по паре доллар/йена завершились на отметке 102.18. Прогноз на неделю 28 апреля -2 мая: EUR/USD: Геополитическая напряженность в мире будет выступать сдерживающим фактором для роста котировок пары евро/доллар. Центральным днём недели станет среда 30 апреля – именно в этот день участники рынка получат сразу три важных макроэкономических релиза: CPI Еврозоны, ВВП США за 1 квартал текущего года и завершать день будет ФРС, которая объявит итоги своего заседания по денежно-кредитной политике. Первый показатель должен продемонстрировать рост по сравнению с предыдущем месяцем на фоне активности европейских потребителей в Пасхальные праздники, однако данные могут выйти чуть хуже медианы прогнозов, что окажет давление на единую европейскую валюту. Зимний спад в американской экономике не позволяет рассчитывать на выход данных по ВВП за 1 квартал лучше консенсус – прогноза. Только один месяц из трех - март, показал заметный прирост в экономике. Однако этого явно мало для уверенного экономического роста и можно ожидать выхода итогового показателя на уровне ожиданий участников рынка с небольшими отклонениями. От Федрезерва в последний день апреля можно ожидать продолжения сворачивания стимулирующих мер на 10 млрд. $ с 1 мая, что поддержит спрос на американский доллар во второй половине недели. Для более агрессивного выхода из программы QE-3 сейчас просто нет предпосылок. В целом, по итогам недели можно ожидать умеренного снижения пары EUR/USD, где ближайшей поддержкой выступит отметка 1.3749. .jpg)

GBP/USD: Во вторник 29 апреля будет опубликован релиз по ВВП Великобритании за 1 квартал. В первые три месяца текущего года мы получали противоречивые отчеты из Соединенного Королевства: рост занятости, промышленного производства и позитивная динамика в секторе розничных продаж с одной стороны и сжатие инфляционного давления и негативные отчеты по индексам PMI от Markit Economics с другой стороны. Британский монетарный регулятор заявил об ожидания 1% прироста показателя ВВП в 1 квартале, что чуть лучше консенсус – прогноза экономистов, опрошенных агентством Bloomberg. Если мы всё же увидим итоговое значение выше 0.9% - спрос на британскую валюту усилится и можно ожидать роста котировок в область 69 фигуры. В противном случае нас ждет консолидация возле 68 фигуры. Затем внимание инвесторов переключится на американскую макроэкономическую статистику. И если от ФРС США не стоит ожидать сюрпризов – программа стимулирования экономики QE-3 будет вновь сокращена на 10 млдр. $, то отчет по рынку труда за апрель может преподнести приятный сюрприз, что в совокупности с нестабильностью на фондовых площадках окажет поддержку американскому доллару. В целом, в первой половине недели можно ожидать развития боковой тенденции, затем преобладание “медвежьих” настроений. .jpg)

USD/JPY: Напряженность на юго-востоке Украины повысит градус геополитической напряженности, что будет выступать негативным фактором для ведущих мировых фондовых площадок и пары доллар/йена соответственно. В первый день новой торговой недели будет опубликован отчет по розничной торговле в Стране восходящего солнца за март. Рост показателя CPI в совокупности с эффектом пониженной налоговой нагрузки на корпорации (ставка налога с продаж в размере 5%) указывает на рост ритейл-сектора, что благоприятно для курса национальной валюты. На этом фоне можно ожидать плавного снижения укрепления японской йены по отношению к американскому конкуренту. В среду 30 апреля будут оглашены итоги двухдневного заседания Банка Японии. От монетарного регулятора сейчас не стоит ожидать изменений в денежно-кредитной политике и реакция рынка на это событие будет незначительной. Решения ФРС США продолжитm планомерный выход из программы QE-3 окажет поддержку американскому доллару и от грядущей недели можно ожидать развития боковой тенденции в паре доллар/йена в рамках диапазона 101.00 -103.00. .jpg)

Читать свежий фундаментальный анализ. Вероятность данного прогноза можно оценить в сравнении с другими видами.

|

|

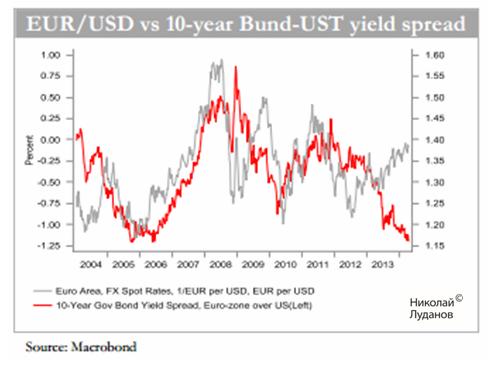

EUROUSD остается примечательно стабильным в этом году, торгуясь с начала года в диапазоне 1,35-1,39, -отмечает Bank of Tokyo-Mitsubishi UFJ (BTMU). EUR/USD: Tight Range, Low Vol, & Positive Flows But For How Long? - BTMU Более того, волатильность снизилась до уровней, которых мы не видели с момента финансового кризиса. 3-хмесячная волатильность опционов «в деньгах» побила уровень 5,89% - минимальный уровень с августа 2007 года. Снижение волатильности сопровождается продолжением оттока капитала из долларовых активов. В январе был зафиксирован максимальный чистый отток капитала из US за все время учета данных TIC с 1977 года. Но впереди маячит перспектива смены тенденции. Как считает BTMU, есть две причины для сдвига в картине движения капитала. 1.Возможно еще есть потенциал для продолжения спроса на периферийный долг, но аспект стоимости уже начинает довлеть на этой стадии. Ирландия, которой была оказана три года назад помощь примерно на 40% ВВП, теперь имеет доходность 30-летних бумаг всего на 15 базисных пунктов выше, чем US Treasuries. Премия итальянских облигаций всего лишь 40 пунктов, а испанских 37 пунктов. Очевидно, что облигации периферии стоят дорого. Во-вторых, завершение taper влечет за собой рассмотрение первых стадий повышения ставок. В связи с этим BTMU отмечает: Данные TIC показывают, что четыре крупнейших скачка доходности в 10-летних US Treasuries (сентябрь 1993 г.- ноябрь 1884 г.; январь 1996г. – август 1996 г.; июнь 2005г. – июнь 2006 г.; сентябрь 98г. – январь 2000г.) влекли за собой существенный приток капитала из-за рубежа. Из всего этого можно сделать вывод, что в обозримом будущем мы увидим рост ставок доходности US Treasuries, который будет сопровождаться ростом USD. На рисунке видно, какая сильная раскорреляция образовалась между EUROUSD и дифференциалом доходности между 10-летними US Tresuries и бундами.

Рост USD последует, вопрос только – Когда? В плане позиционной торговли это означает, что можно очень активно продавать любое ралли EUROUSD выше 1,39.

|

|

Скоро надо будет покупать JPY Покупать выше уровня 102,30с целями102,70 и 103,00. Stop-Loss = 101,90. Причина сформированной стратегии. 03.50 МСК. Розничные продажи в Японии в марте выросли на 11,0% (г./г.) при прогнозе +10,9% (г./г.), предыдущее значение +3,6% (г./г.).Рост данного показателя свидетельствует о росте потребительских расходов в стране, являющихся составной частью ВВП Японии. Опубликованная статистика может поспособствовать увеличению сделок «carrytrade»с участием японской валюты. Рисунок 1. Годовое изменение объема розничных продаж в Японии.

Отметим, что японская йена, как защитный актив, проявляет повышенную волатильность к изменению геополитической ситуации на Украине. Недавнее понижение кредитного рейтинга России, а также угрозы введения очередных санкций к крупнейшему экспортеру энергоресурсов в мире со стороны западных стран, уже привели к росту премий за риск при вложении средств в высокорискованные активы, укрепив в моменте японскую валюту. Между тем, поддержку мировой резервной валюте на этой неделе могут оказать важнейшие макроэкономические события в США – заседание ФРС США по денежно-кредитной политике 30 апреля в 22.00 МСК, а также данные по рынку труда, которые будут опубликованы 2 мая в 16.30 МСК. С технической точки зрения, возвращение пары USD/JPYвыше уровня 102,30 предполагает ее дальнейший рост к недавнему максимуму 102,70. Рисунок 2.USD/JPY-H4

Иван Кивин, эксперт Forex4You

|

|

Для вас - предпраздничный дайджест iLearney на неделю!

|

|

Завершилась шестая неделя конкурса «Алгоритмус 2014». В корпоративных бумагах лидерство удерживает управляющий компанииАлор, чья стратегия на акциях ФСК вышла на первое место с доходностью 34,27% . На срочном рынке позиции лидирующих стратегий не изменились: стратегия «Свинг торговля на фьючерсах без страховки и стопов» продолжает занимать первое место с доходностью 290,8%.

Информационная справка: «Алгоритмус-2014» - ежегодный биржевой конкурс торговых роботов. В этом году проходит как турнир управляющих EasyMANi с 15 марта по 13 июня. В конкурсе принимают участие профессиональные управляющие и частные инвесторы. Московская биржа и ИК «Ай Ти Инвест» являются партнерами турнира. В программе предусмотрено соревнование торговых стратегий в секциях фондового и срочного рынка Московской биржи (Подробная информация о конкурсе: http://mfd.ru/tradingsignals/contest) МФД-ИнфоЦентр - крупный российский поставщик финансовой информации, разработчик ИТ-решений для банков, инвестиционных компаний, корпоративных и частных инвесторов. Программные продукты МФД-ИнфоЦентр предназначены для автоматизации брокерского и инвестиционного бизнеса; трансляции финансовой информации; торговли ценными бумагами на российских биржах. (Официальный сайт МФД-ИнфоЦентр: www.mfd.ru) Инвестиционная компания ITinvest – один из лидеров технологий интернет-трейдинга в России. Компания имеет рейтинг надежности АА+ по версии Национального Рейтингового Агентства, входит в ТОП-5 лидеров по оборотам на рынке деривативов Московской Биржи, и ТОП-10 по оборотам на рынке акций. МФД-ИнфоЦентр Тел.: (495)921-15-50, доб.643 Email: service@mfd.ru

|

|

Фармстандарт представил отчетность за 2013 г. по МСФО. Выручка возросла на 10% г/г до 55,9 млрд руб. Среди сегментов продажа товаров сторонних производителей (ТСП) несмотря на запаздывающую динамику внутри 2013, по итогам отчетного периода все же превысила результаты 2012 года, составив 30,5 млрд рублей (+8%). Это стало следствием как переноса аукционов в рамках федеральной программы «7 нозологий» на 4 кв. 2013 г., так и ростом продаж ТСП по коммерческим каналам. Наилучшую динамику продемонстрировал сегмент продажи рецептурных препаратов собственного производства, доход которого составил 6,8 млрд руб.(+15%). Выручка сегмента продажи безрецептурных препаратов собственного производства составила 16,5 млрд руб., показав рост 11%. В представленной отчетности пока еще учитывалась выручка от направления безрецептурных брендированных препаратов, которое в конце отчетного года было выделено в отдельную компанию Отисифарм. До лета Отисифарм планирует получить листинг в России, а во 2-м полугодии — реализовать GDR. Выручка данного направления по итогам отчетного года составила 14 млрд руб. против 12,6 млрд руб. годом ранее. Себестоимость компании выросла на 2%, составив 32,5 млрд руб. Доля себестоимости в процентном соотношении от выручки снизилась с 63,1% до 58,1%, что в основном связано с увеличением доходности по препаратам сторонних производителей. В итоге валовая прибыль показала 25-процентный рост и составила 23,4 млрд руб. Доля коммерческих расходов в выручке увеличилась с 9,9% до 11,1%, управленческих - с 2,9% до 3,5%. Ключевым фактором их роста стали возросшие расходы на рекламу, а также затраты на оплату труда. Прочие доходы компании в отчетном году составили 1 509 млн. рублей, по сравнению с 430 млн. рублей за 2012 год. Рост прочих доходов в основном обусловлен ростом агентского вознаграждения по контрактам на дистрибуцию препаратов и наличием дохода от курсовых разниц. Прочие расходы компании в отчетном году составили 986 млн. рублей, по сравнению с 252 млн. рублей за 2012 год. Рост прочих расходов связан с сопровождением сделок по приобретению новых компаний, а также признанием в 2013 году обесценения нематериального актива в размере 100 млн. рублей. В итоге прибыль от продаж компании выросла на 26%, составив 15,8 млрд руб. Чистая прибыль увеличилась на 20% до 11,2 млрд руб. Отметим, что по мере замедления роста фармацевтического рынка, снижается и динамика доходов ведущих игроков. Что касается наших прогнозов, то мы ожидаем, что средний темп роста продаж в сегментах компании ближайшие пару лет составит порядка 10%. Также в свою очередь мы продолжаем следить за процессом реорганизации, происходящем в Фармстандарте. На данный момент акции не входят в число наших приоритетов. Мы видим более интересные возможности как на рынке в целом, так и в рамках потребительского сектора.

|

|

|

|

.png)

.png)

.png)

.jpg)

.jpg)

.jpg)