|

|

|

24 октября 2023 года крупнейший производитель и экспортер входных металлических дверей — ООО «Феррони» — раскрыл информацию о проведении безотзывной оферты по выпуску серии Феррони-БО-01. Инвесторы могут подать заявку на выкуп с 3 ноября по 10 ноября 2023 года. Владельцы облигаций ООО «Феррони» серии Феррони-БО-01 (№ 4B02-01-00626-R от 09.08.2022. ISIN: RU000A1053R3), принявшие решение участвовать в оферте смогут подать уведомления через своего брокера в период с 3 ноября по 10 ноября 2023 года. Дата исполнения поданных заявок — 21 ноября 2023 года. Эмитент примет решение по размеру ставки на 16-36 купонные периоды не позднее 2 ноября, информация будет раскрыта на странице «Интерфакс». Данная оферта является безотзывной — эмитент обязан приобрести биржевые облигации, заявленные инвесторами, по 100% от номинала + НКД, рассчитанный на дату приобретения по требованию владельцев. Ранее эмитент реализовал четыре добровольных оферты по данному выпуску за период с ноября 2022 года по август 2023 года, по одной из оферт ни одной заявки не поступило, по остальным в совокупности было подано 5882 бумаг, на сумму 5 882 тыс. рублей и накопленный купонный доход. Эмитент удовлетворял поданные заявки в полном объеме. Объем выпуска составляет 200 млн руб., срок обращения — 3 года, номинал одной облигации — 1000 руб., выплата купонов ежемесячная, ставка — 16,5% годовых на первые 15 месяцев обращения. Напомним, что несмотря на непростую ситуацию, связанную с пожаром в мае 2023 года, эмитент добросовестно выполняет свои обязательства перед инвесторами, выплачивая купонный доход по трем выпускам согласно графику и в полном объеме. Предприятие следует антикризисному плану: наращивает объемы производства, вышло на операционную прибыль, ведет переговоры с кредиторами — подписаны большинство соглашений, меньшая часть в работе — кредиторы идут на встречу, о чем писали ранее. В целом ситуация в компании стабильна: «Феррони» удалось выйти на прогнозируемые финансовые потоки, которые позволяют продолжить финансово-хозяйственную деятельность компании в штатном режиме и гасить долговые обязательства. В отношении графиков обслуживания выпусков облигаций в обращении, никаких изменений не предполагается.

|

Итоги недели 16-20.10.2023: ММВБ2: +7751р (0.99%). Индекс ММВБ 2.41% РТС2: +817р (0.53%) Итого: +8568р (0.91%) Все привыкли к тому, что рубль постоянно падает. На этой неделе состоялся разворот, теперь рубль растёт, сегодня курс рубля достиг 93р за доллар. Снова идём на 60, как в прошлом году?

|

|

Буду выкладывать сюда свои прогнозы по мере их исполнения, постепенно,ждите мои верные адепты))

|

|

💡Позитив. 😉Ну что Друзья, вспоминаете о чëм толковал Хомяк, что бы не радовались, что поймали разворот. Классический отскок и если вам хватило духу взять и бумага полетела выше, имейте привычку фиксить профит! Ведь негатив никуда не ушëл и с чего бы бумаге так взять и развернуться, конечно же это отскок и о них я вам писал. 🥜Я проявляю интерес к бумаге, но пока просто жду и периодически заглядываю на график. 🥜Певые уровни, которые указывал ранее бумага прошла и не заметила. Сейчас подходит к зоне стабилизации, если и еë пройдëт, то ниже железобетонная зона покупателей, ниже пройти будет крайне сложно. 🥜Поймите, такие истории так просто не разворачивается, только если не выйдут супер позитивные новости. А так ждëм для начала хотя бы стабилизации падения! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+XWbrY21tmsFmNGMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

💡Новатэк. 🥜Спрашивали, почему купил Новатэк? Отвечаю! 🥜Чуть ранее и сейчас в этом диапазоне был и есть покупатеть. 🥜Сформировалось подобие двойного донышка. 🥜Зону прокололи, но пошëл откуп и была мысль о начале слома движения. 🥜Нисходящее движение начало ускоряться, что является предвестником скорого изменения движения, а тут ещё как раз и те пункты, которые описал выше. 🥜Ну и благоприятный новостной фон по компании. Всё это вместе взятое убедили купить именно сейчас, так как бумага была на карандаше и я ждал момента покупки. Почему бы и нет, если что огрехи поправит ТС Среднесрок!) Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+XWbrY21tmsFmNGMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

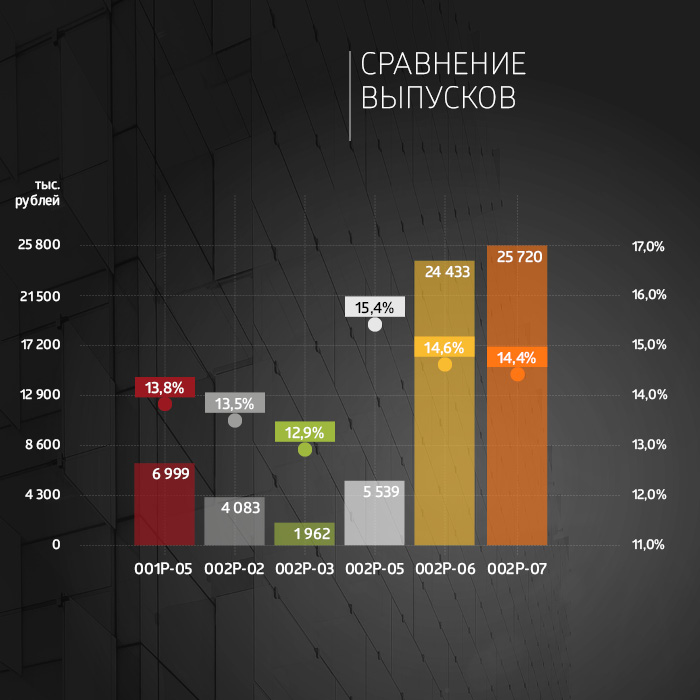

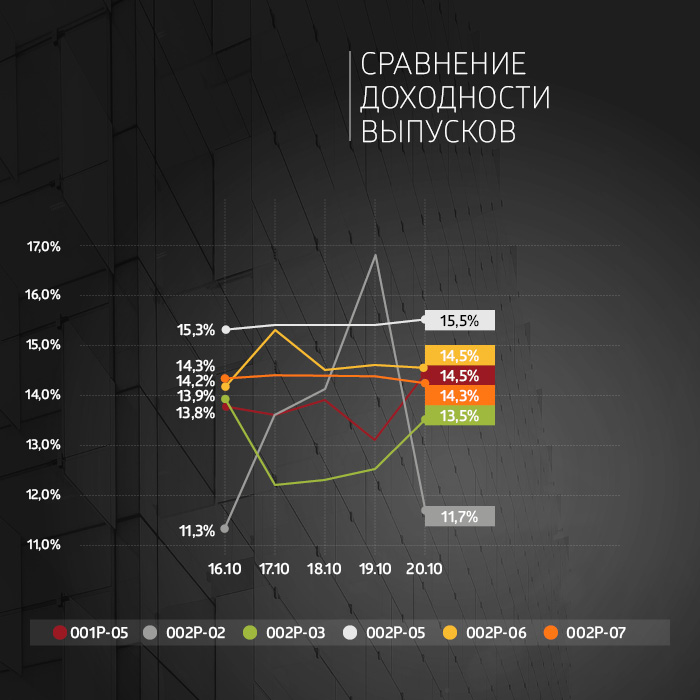

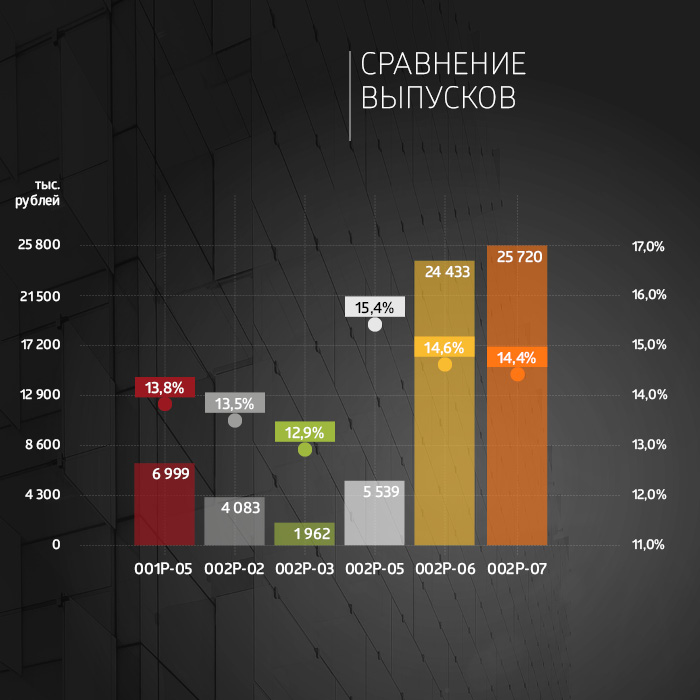

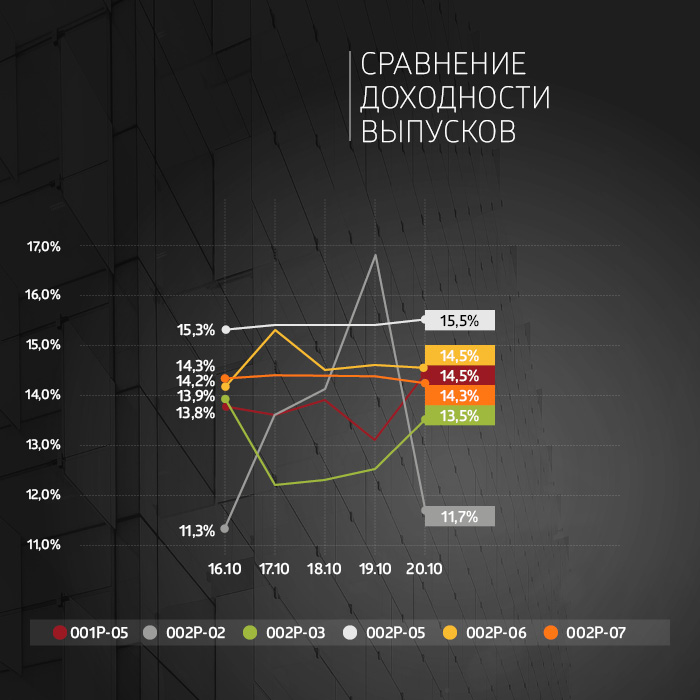

Суммарный объем торгов по шести биржевым выпускам эмитента составил 69 млн рублей. Сравнение выпусков за неделю

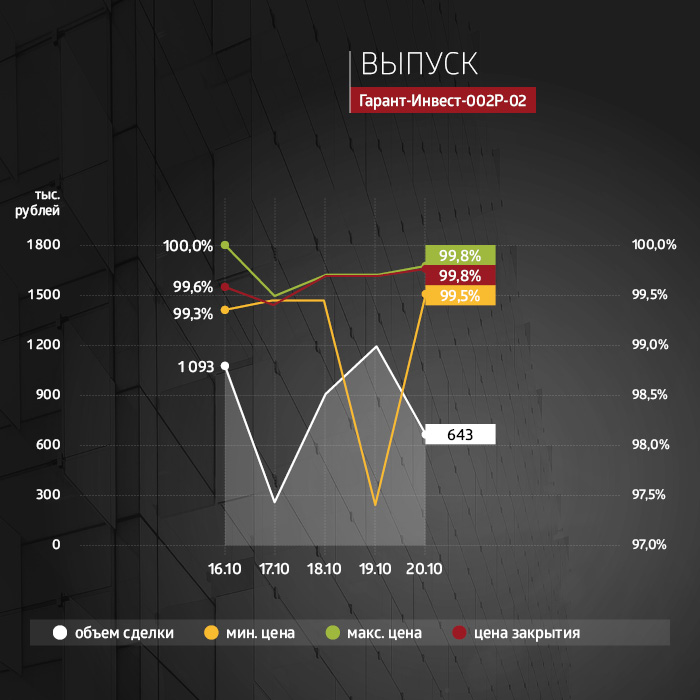

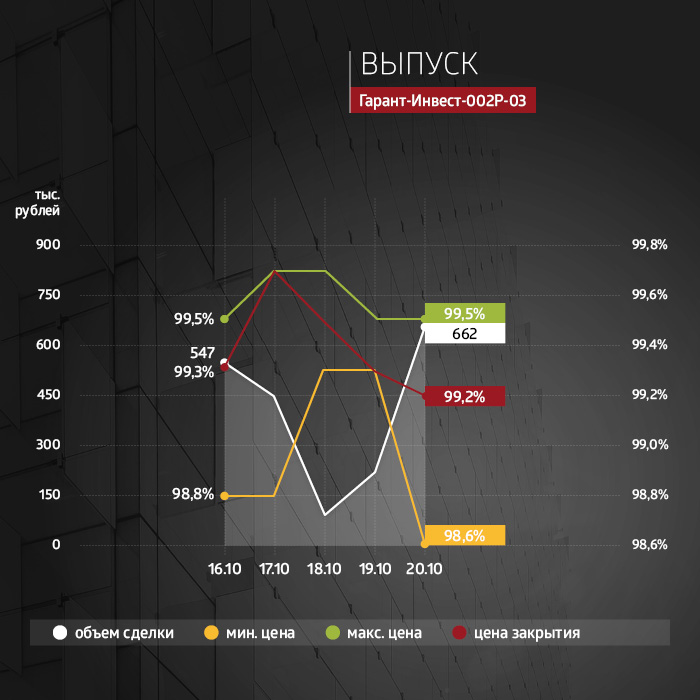

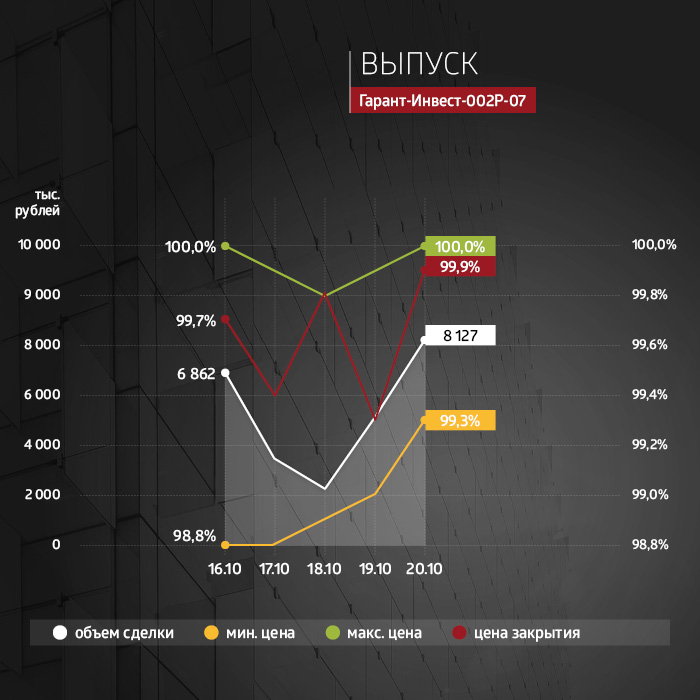

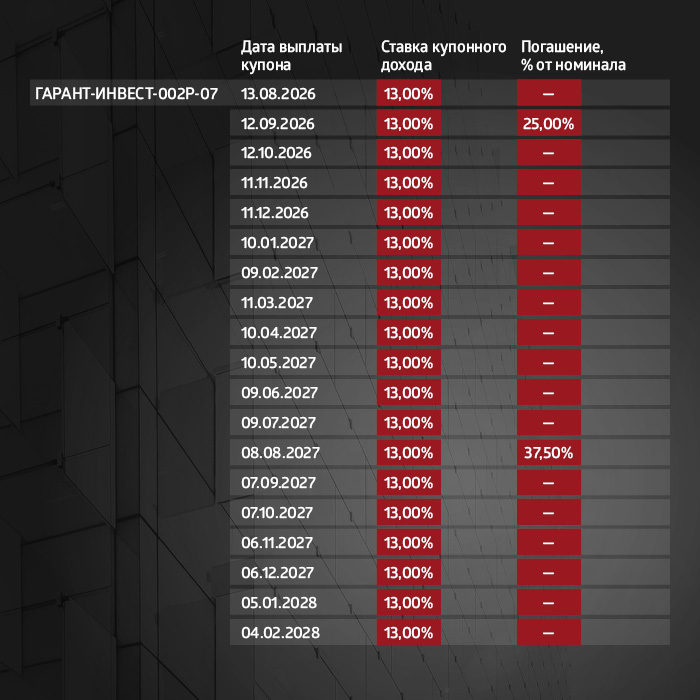

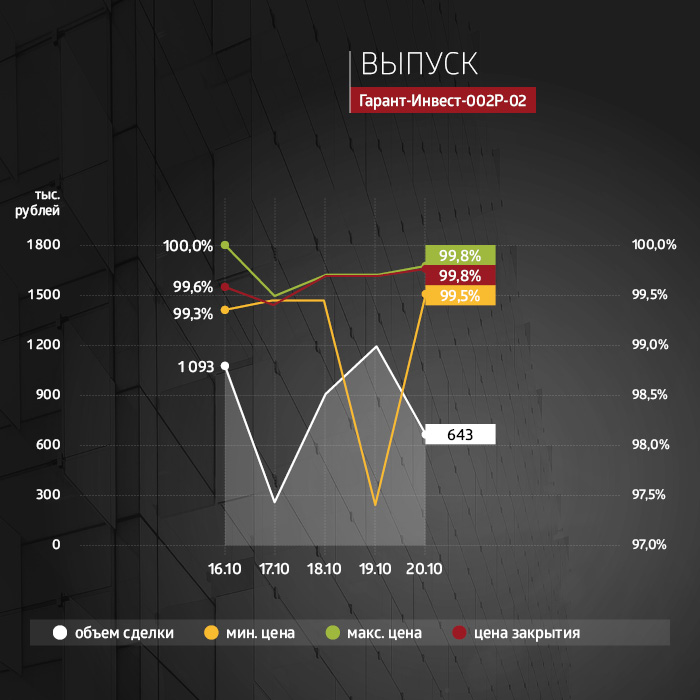

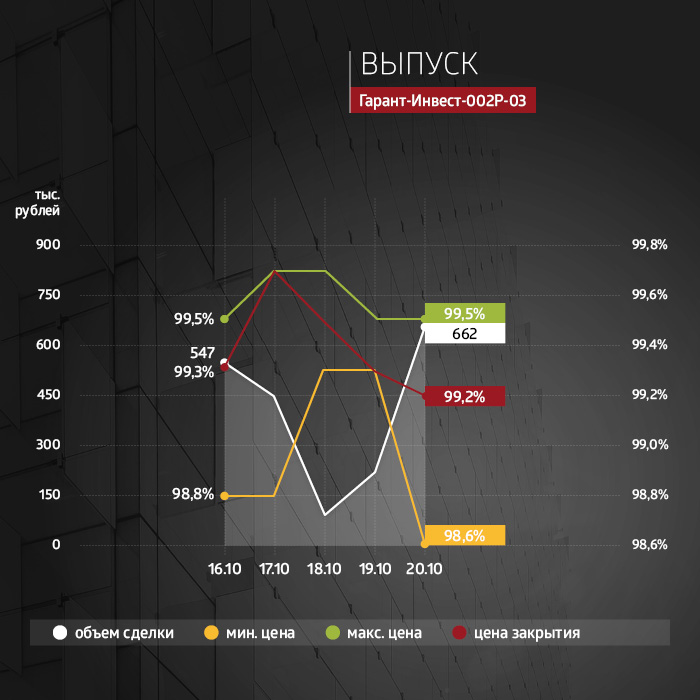

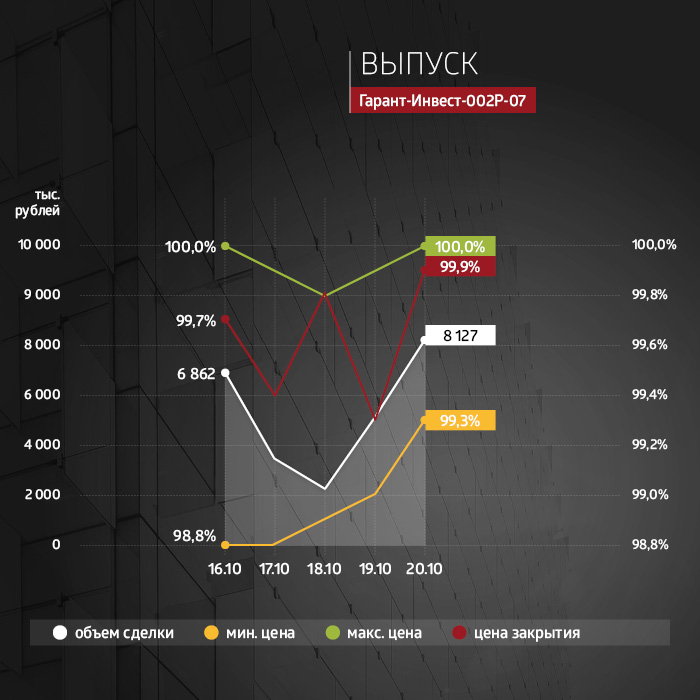

Несмотря на выход новых облигаций на биржу, недельный объем выкупа (23 млн рублей) облигаций АО «Коммерческая недвижимость ФПК «Гарант-Инвест» серии 002Р-07 остается невысоким. Максимальный дневной объем торгов за неделю был зафиксирован в среду — 16,3 млн рублей. Доля выкупленных облигаций составляет 69% от общего объема эмиссии в 4 млрд рублей. Напомним, что дополнительные 0,5% от объема покупки можно получить через систему Boomerang. На вторичном рынке по выпуску серии 002Р-07 недельная ликвидность выросла с 20,5 до 25,7 млн рублей. Дневные объемы торгов не опускаются ниже 2 млн рублей. Облигации продолжат торговаться вблизи номинала. Средняя доходность по бумагам увеличилась до 14,37%. Напомним, кроме свежего выпуска в Сектор Роста вошли еще два облигационных займа эмитента. По одному из них — серии 002Р-06 — ликвидность за неделю составила 24,4 млн рублей. По итогам пятницы цена выросла до 99,2% (рост за неделю 0,5%). Средняя доходность — 14,61% годовых, что всё еще выгодней банковских депозитов. Максимальная средняя доходность (15,38%) среди всех выпусков эмитента оказалась у облигаций серии 002Р-05. По трехлетним бумагам с датой погашения в ноябре 2025 г. недельный объем торгов составил 5,5 млн рублей. С 16 по 20 октября цена не опускалась ниже номинального значения, в пятницу торги были закрыты с котировкой 100,1%. Остальные выпуски компании будут погашены в течении полугода. Котировки бумаг находятся вблизи номинала, а показатели средней доходности не выходят за пределы диапазона 12,8–13,8% годовых. Свежий выпуск серии 002Р-07, как и прежде, дает премию к более коротким бумагам, а высокая ликвидность выпуска на вторичном рынке позволяет использовать инвестиции в бумагу как аналог краткосрочным депозитам.

Пятилетний выпуск биржевых облигаций серии 001Р-05 (4B02-01-00073-L) объемом 6 млрд рублей был размещен эмитентом в марте 2019 г. По выпуску предусмотрен 21 ежеквартальный купон. Номинальная стоимость одной облигации — 1000 рублей.

Трехлетний выпуск биржевых облигаций серии 002Р-02 (4B02-02-71794-H-002P) объемом 500 млн рублей был размещен эмитентом в январе 2021 г. По выпуску предусмотрено 12 ежеквартальных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

Трехлетний выпуск биржевых облигаций серии 002Р-03 (4B02-03-71794-H-002P) объемом 1,5 млрд рублей был размещен эмитентом в апреле 2021 г. По выпуску предусмотрено 12 ежеквартальных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

Трехлетний выпуск биржевых облигаций серии 002Р-05 (4B02-05-71794-H-002P) объемом 1,5 млрд рублей был размещен эмитентом в декабре 2022 г. По выпуску предусмотрено 12 ежеквартальных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

Двухлетний выпуск биржевых облигаций серии 002Р-06 (4B02-06-71794-H-002P) номинальным объемом 2 млрд рублей был размещен эмитентом в июне 2023 г. По выпуску предусмотрено 24 ежемесячных купона. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

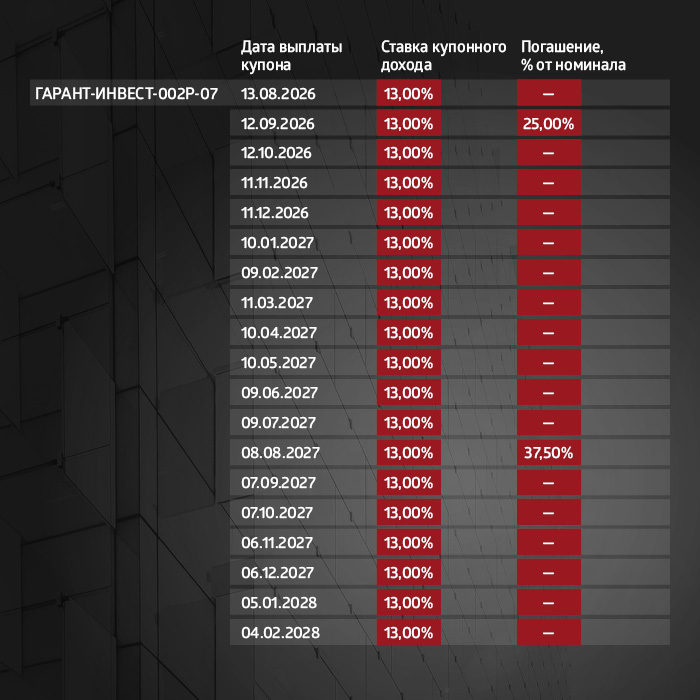

С пятилетним выпуском биржевых облигаций серии 002Р-07 (4B02-07-71794-H-002P) номинальным объемом 4 млрд рублей эмитент вышел на биржу 29 августа 2023 г. По выпуску предусмотрено 60 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения. Календарь будущих выплат

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.

|

|

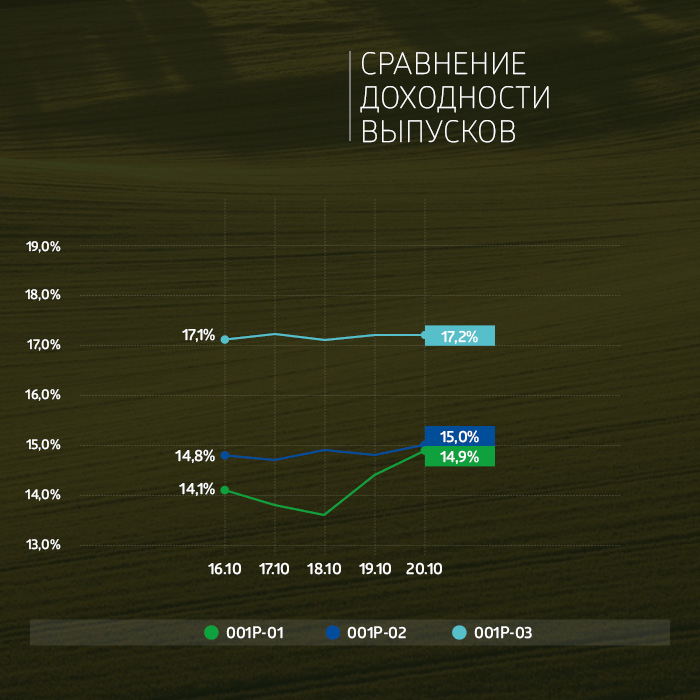

Суммарный объем торгов по трем биржевым выпускам эмитента составил 11 млн рублей. Сравнение выпусков за неделю

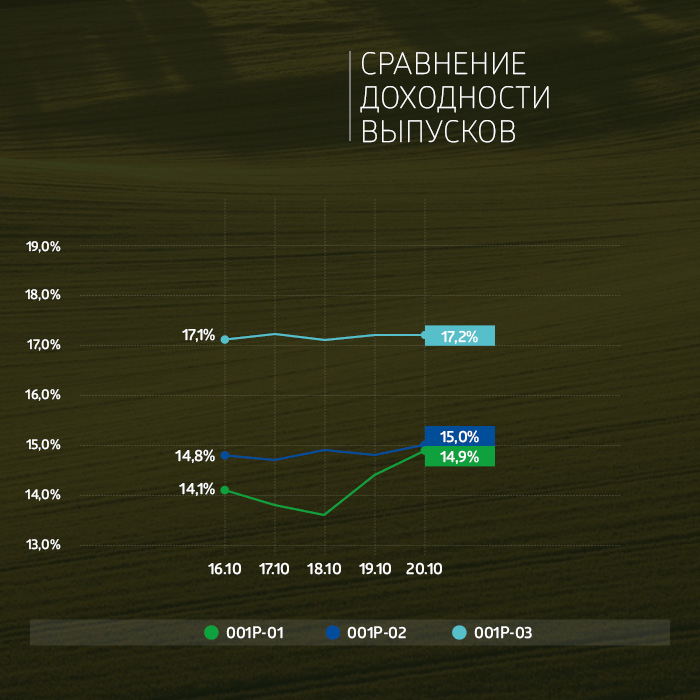

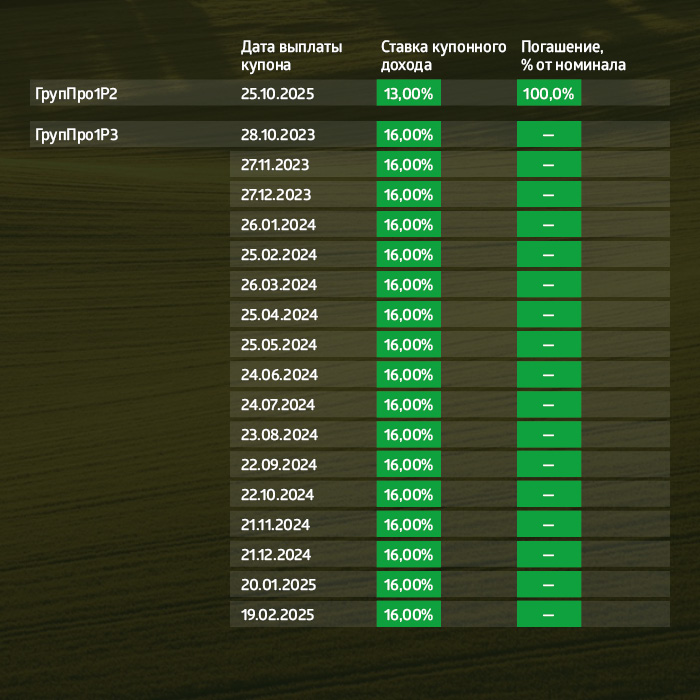

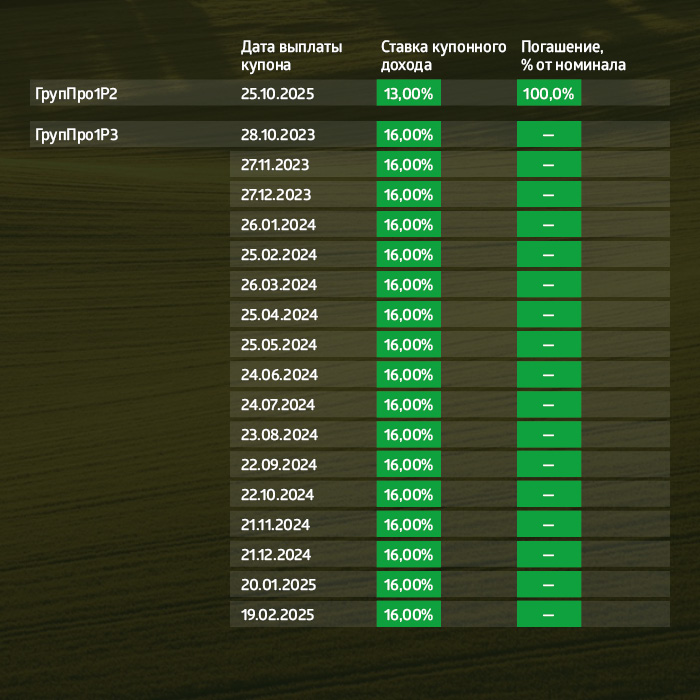

На прошлой неделе интерес инвесторов был перераспределен на свежие выпуски эмитентов, которые начали размещение на прошлой неделе. Однако это никак не сказалось на ликвидности выпусков ООО «Группа «Продовольствие». На первичном рынке ликвидность по выпуску эмитента серии 001P-03 сохранилась на стабильно хорошем уровне. За неделю было выкуплено облигаций на 9 млн рублей. Выпуск объемом 300 млн рублей размещен на 23%. На вторичном рынке спрос на бумаги серии 001Р-03 оказался выше предыдущей недели, объем торгов составил 6,1, млн рублей (+200 тыс. рублей). Котировки продолжают сохраняться выше номинала, в пятницу торги были закрыты по цене 100,15%. Доходность остальных выпусков эмитента остается на уровне 14-15% годовых, однако они более короткие, будут погашены в начале 2024-го и в 2025 гг. Их можно использовать как аналог краткосрочного депозита. Новый же выпуск дает премию к сроку до погашения. У трехлетних облигаций серии 001P-02 средний показатель доходности составил 14,84%. Недельный объем торгов по выпуску за пять сессий достиг 4 млн рублей. За неделю цена выросла до 100,5%. По выпуску серии 001P-01 за период с 16 по 20 октября объем торгов составил почти 1,2 млн рублей, по отношению к предыдущей неделе ликвидность снизилась на 200 тыс. рублей. Средняя цена составила 99,3% от номинала. По словам представителей компании, которые прозвучали на онлайн-встрече, компания всё больше развивается в сторону азиатского рынка. Так, партнер «Группы «Продовольствие» — «ТЭКС» — получил право на экспорт рапсового жмыха в Китай.

Пятилетний выпуск биржевых облигаций серии 001Р-01 (4B02-01-00013-L-001P) объемом 100 млн рублей был размещен эмитентом в мае 2021 г. По выпуску предусмотрено 36 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

Трехлетний выпуск биржевых облигаций серии 001Р-02 (4B02-02-00013-L-001P) объемом 170 млн рублей был размещен эмитентом в ноябре 2022 г. По выпуску предусмотрено 36 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей.

Трехлетний выпуск биржевых облигаций серии 001Р-03 (4B02-03-00013-L-001P) объемом 300 млн рублей начато размещение эмитентом в сентябре 2023 г. По выпуску предусмотрено 36 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения. Календарь выплат

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.

|

|

Напоминаем, до окончания приема заявок на оферту Шевченк1Р4 осталось два дня, сбор продлится до 26 октября включительно! Агентом по оферте выступает ЗАО СБЦ (Финансовое Ателье Grottbjorn) АО им. Т.Г. Шевченко установило ставку 6-16 купонов по данному выпуску на уровне 0,01% годовых Пошаговая инструкция участия в оферте: 1. Биржевая заявка: Период выставления адресных заявок с 20.10.2023 до 26.10.2023 включительно Дата исполнения 31.10.2023 Для подачи заявки нужно воспользоваться торговым терминалом, приложением брокера или подать голосовую заявку. Всё зависит от требований Вашего брокера. Основные параметры сделки: — Режим торгов: «Выкуп: Адресные заявки» — Код расчетов: T0 — Цена приобретения Облигаций: сумма 100% — Идентификатор Агента в системе торгов: EC0276600000 — Краткое наименование в системе торгов: СБЦ Пример выставления заявки через QUIK: 1. В торговом терминале QUIK, в поиске нужно ввести «Выкуп» 2. Из списка выбрать интересующее размещение Шевченк1Р4 3. Выставить заявку. 2. Подача заявки через НРД: Период направления инструкций с 20.10.2023 до 26.10.2023 включительно Дата исполнения инструкций: 31.10.2023 Владелец Облигации может в соответствии с действующем законодательством требовать приобретения принадлежащих ему Облигаций путем дачи Инструкции НРД (с кодом формы СА331) с блокированием ценных бумаг. Технически заявка подаётся через депозитарий Вашего брокера. В некоторых брокерских компаниях требуется Ваше присутствие в офисе/депозитарии, лучше уточнять у брокера так как этот процесс везде настроен по-разному. Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности. Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

|

|

24 октября 2023 года ООО «Сибстекло» (крупнейший производитель тарного стекла за Уралом, актив РАТМ Холдинга) раскрыло на сайте «Интерфакс» итоги четвертой добровольной оферты по выпуску биржевых облигаций серии Сибстекло-БО-П03. Эмитент удовлетворил все заявки в полном объеме. Проведение данной оферты эмитент предусмотрел еще на этапе размещения второго выпуска № 4B02-03-00373-R-001P. Инвесторы могли как принять в ней участие, так и воздержаться от него. Требования на приобретение облигаций принимались с 9 по 13 октября 2023 года. По условиям оферты максимальный объем приобретения — до 75 тыс. штук или 25% от эмиссии в 300 млн рублей, цена выкупа — 100% от номинальной стоимости и накопленный купонный доход. Выкуп состоялся 23 октября 2023 года. Общее количество бумаг, поданных владельцами облигаций на выкуп, составило 5 159 штук. Сумма выкупа — 5 159 тыс. рублей и накопленный купонный доход. Напомним, что данный выпуск облигаций (№ 4B02-03-00373-R-001P, ISIN: RU000A105C93) был размещен 28 октября в 2022 году, объемом в 300 млн рублей и сроком обращения 3 года. Ставка купонного дохода на первые 15 месяцев — 17% годовых, далее безотзывная оферта. На этапе размещения было предусмотрено 4 добровольных оферты, последняя из которых завершилась. По первым двум офертам не поступило ни одной заявки, по третьей эмитент приобрел 475 бумаг, удовлетворив заявки в полном объеме.

|

|

🔔Анализ рынка 24 октября! В среднесроке: Жду индекс МосБиржи вниз на 3025 пунктов! - Рисуем разворот! Рубль укрепился как и ждал. Жду рост серебра и золота! - Выросли уже прилично! Видео: 👉Телеграм: https://t.me/bogdanoffinvest ☺️Доброе утро! 🇺🇸 Вчера вечером были сообщения о взрывах на нефтяном месторождении Аль-Омар в Сирии, где размещены американские войска. База США Аш-Шаддади в Сирии также подверглась обстрелу. В настоящее время обстрелу подверглись три отдельные американские базы. 🟢Нефти и драгметаллам такие заголовки не дают пойти в коррекцию. 🇷🇺 Российские нефтекомпании пожаловались на увеличение налогов на отрасль, в результате чего их бизнес по продаже топлива находится в убытках. 🟢Высокая ставка + высокие налоги = негатив для всех компаний, не только связанных с нефтью. Рынок при этом на хаях. 🇨🇳Чистый отток капитала из Китая в сентябре достиг $75 млрд — максимум за 16 лет ©️Основная часть оттока приходится на банковские переводы средств клиентов за рубеж. ©️Глобальные фонды продают материковые акции «беспрецедентными» темпами. 🟢Китай продают что есть сил, но не стоит забывать, что когда что-то сильно перепродают, то возможен сильный отскок. И намеки на такой отскок уже зреют. Но не стоит забывать в то же время, что проблемы с девелоперами никуда не делись и в любой момент могут дать о себе. На графике мои ожидания по Китайскому индексу HSI, посмотрим, оправдаются ли они... 👉Телеграм: https://t.me/bogdanoffinvest

|

|

|

|