|

|

|

После пресс-конференции риторика ЦБ стала довольно понятна, и можно с уверенностью сказать, что жесткая ДКП останется с нами еще на долго. ❎ Скажу больше, исходя из намерений регулятора любой ценой побороть инфляцию, скорее всего на следующем заседании мы увидим ставку уже в 20%. Но почему же при всем это я все равно считаю, что текущие обстоятельства являются одной из лучших возможностей для покупок? 🚀 Да все очевидно, ведь практически весь негатив уже был заложен заранее, что отлично подтверждается сегодняшним ростом. И несмотря на то, что в ближайшее время роста от рынка я бы все же не ожидал, покупка сильных активов по текущим ценам все равно будет отличным решением. ❗️ Поймите, что текущие обстоятельства просто отсрочивают неизбежный рост всего рынка, который мы определенно увидим на горизонте 2-3 лет. Такие возможности появляются очень редко, и я лично я ими пользуюсь, ваше дело за вами! И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам! Список таких бумаг уже опубликован в моем tg: https://t.me/%20I04KOMGJK6RlOGMy Переходите скорее, пока идеи еще актуальны ❤️

|

|

Компания Корпоративный центр ИКС 5 представила отчетность за 1 п/г 2024 г. См. таблицу: https://bf.arsagera.ru/x5_retail_group_nv/itogi... В отчетном периоде количество магазинов увеличилось на 12,3% до 25 466 штук, главным образом за счет магазинов «Пятёрочка» (+689 шт.) и «Чижик» (+285 шт.). Общая торговая площадь увеличилась на 10,5%, достигнув 10 539 тыс. м2. Компания продолжает развивать каналы онлайн-продаж в виде сервисов «5Post», «Vprok.ru Перекресток», «Много Лосося» и экспресс-доставки – продажи в диджитал-сегменте увеличились на 77,5% до 93,4 млрд руб. и составили 5,1% от совокупной выручки X5 (3,6% годом ранее). Общие доходы компании выросли на 26,1% до 1 851,7 млрд руб. на фоне роста числа магазинов и сопоставимых продаж на 14,9% за счет увеличения трафика на 2,9% и среднего чека на 11,6%. Отдельно отметим кратный рост выручки жестких дискаунтеров «Чижик» до 102,4 млрд руб. на фоне активного развития этого формата магазинов. Валовая прибыль увеличилась на 26,9% и составила 451,2 млрд руб., при этом валовая маржа увеличилась с 24,2% до 24,4%. Увеличение расходов на логистику и транспортных расходов было компенсировано ростом коммерческой рентабельности на фоне оптимизации ассортимента и промоакций. Коммерческие и общехозяйственные расходы показали рост на 25,1% до 354,4 млрд руб., при этом их доля в выручке сократилась, в основном, на фоне скромного роста амортизационных отчислений. В итоге операционная прибыль возросла на треть, составив 111,3 млрд руб., при этом ее рентабельность выросла с 5,7% до 6,0%. Чистые финансовые расходы увеличились на 60,9% и составили 53,1 млрд руб. на фоне удорожания стоимости обслуживания возросшего долга (815,6 млрд руб.). Положительные курсовые разницы в отчетном периоде составили 693 млн руб. против отрицательных 3,5 млрд руб. годом ранее. В итоге чистая прибыль увеличилась на 49% до 53,6 млрд руб. По итогам вышедшей отчетности мы повысили прогноз выручки на текущий и будущие годы, отразив высокие темпы роста развития бизнеса, при этом ожидаемая чистая прибыль текущего года незначительно снизилась на фоне более высоких роста финансовых расходов. В последующие годы размер чистой прибыли увеличился вместе с выручкой. В настоящий момент мы не приводим значения потенциальной доходности, в связи с приостановкой торгов расписками и ожиданием старта торгов акциями компании. См. таблицу: https://bf.arsagera.ru/x5_retail_group_nv/itogi... Ключевыми событиями, определяющими инвестиционную привлекательность бумаг компании, являются начало торгов локальными акциями, а также возобновление дивидендных выплат. В начале сентября текущего года X5 Retail Group N.V. объявила о намерении провести делистинг своих ГДР с Лондонской фондовой биржи. Сейчас российская компания ПАО Корпоративный центр ИКС 5, управляющая активами Группы продолжает сбор заявок от держателей ГДР X5 Retail Group N.V. на распределение своих акций. На данный момент бумаги компании не входят в состав наших портфелей. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Холдинговая компания ФСК-Россети опубликовала консолидированную финансовую отчетность по МСФО за 1 п/г 2024 г. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... Совокупная выручка компании выросла на 6,6% до 746,1 млрд руб. При этом доходы от передачи электроэнергии увеличились на 6,9% до 617,6 млрд руб. Это произошло на фоне увеличения полезного отпуска дочерними организациями холдинга. Выручка от технологического присоединения увеличилась почти в полтора раза и составила 47,8 млрд руб. Отметим небольшое снижение прочих операционных доходов, составивших 20,7 млрд руб. а также сокращение доходов от продажи электроэнергии в связи с прекращением сбытовой деятельности некоторыми дочерними компаниями. Операционные расходы выросли на 14,5%, составив 615,3 млрд руб. Причинами роста стало увеличение расходов на персонал до 149,8 млрд руб. (+15,2%), а также амортизационных отчислений на 11,0% до 82,9 млрд руб. Помимо этого компания отразила резерв под ожидаемые кредитные убытки в размере 4,0 млрд руб. В итоге операционная прибыль сократилась на 19,4%, составив 130,8 млрд руб. Финансовые доходы компании увеличились на 56,6% до 23,6 млрд руб. на фоне роста процентных ставок и свободных денежных средств на счетах компании. Финансовые расходы компании выросли сопоставимыми темпами, составив 27,9 млрд руб., на фоне увеличения долгового портфеля и удорожания стоимости его обслуживания. В итоге чистая прибыль компании сократилась на 37,2%, составив 62,5 млрд руб. В разрезе отдельных сегментов обращает на себя внимание операционный результат сегмента ФСК-Россети, чей показатель EBITDA составил 122,2 млрд руб. (свыше 40% всего консолидированного показателя холдинга). Помимо этого, весомый вклад на уровне EBITDA холдинга внесли дочерние компании Россети Московский регион (33,7 млрд руб.), Россети Ленэнерго (33,3 млрд руб.), Россети Центр и Приволжье (21,6 млрд руб.). По линии балансовых показателей отметим величину собственного капитала в размере 1,6 трлн руб. (около 0,77 руб. на акцию без учета размещаемой допэмиссии). Совокупный долг холдинга на конец отчетного периода составил 632,6 млрд руб. По итогам вышедшей отчетности мы не стали вносить в модель компании серьезных изменений, ограничившись небольшим снижением прибыли на фоне растущих финансовых расходов холдинга. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... В настоящий момент акции компании торгуются с P/BV 2024 порядка 0,11 и продолжают входить в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

😉Друзья, как видите ничего страшного не произошло! Рынок ждёт в любом случае окончание жёсткой КДП и конец где-то близко!!! Реакцию рынка вы видите сами!!! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

ЦБ поднял ключевую ставку до 19% годовых, а значит рынок акций скорректируется еще сильнее, а облигации с плавающем купоном будут еще более востребованы. Пора покупать активы.

|

|

🐹Казаньоргсинтез. 🥜Спекулятивно на карандаш! 🥜Среднесрочно есть интерес набора позиции. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+pNkSXIKZq7ViOTMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Буквально пол часа назад стало известно, что регулятор принял решение о поднятии ключевой ставки до уровня в 19%. 💡 Это было объяснено тем, что экономика России по-прежнему замедляется, а инфляция не демонстрирует ожидаемые темпы снижения. К этому добавляется отсутствие безработицы, опережающий предложение спрос и ухудшение условий внешней торговли. 💬 Так что Банк России не может исключить вариант и с дальнейшим повышением ставки на следующем заседании 25 октября. Но выводы делать еще рано, сейчас стоит дождаться пресс-конференции, которая пройдет в 15:00 и разъяснит сегодняшнее решение и дальнейшую риторику. ❗️ Пока же я продолжаю наблюдать за рынком и держу все свои позиции дальше. Уже после комментариев со стороны ЦБ постараюсь разобрать ближайшие перспективы нашего рынка! И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам! Список таких бумаг уже опубликован в моем tg: https://t.me/%20I04KOMGJK6RlOGMy Переходите скорее, пока идеи еще актуальны ❤️

|

|

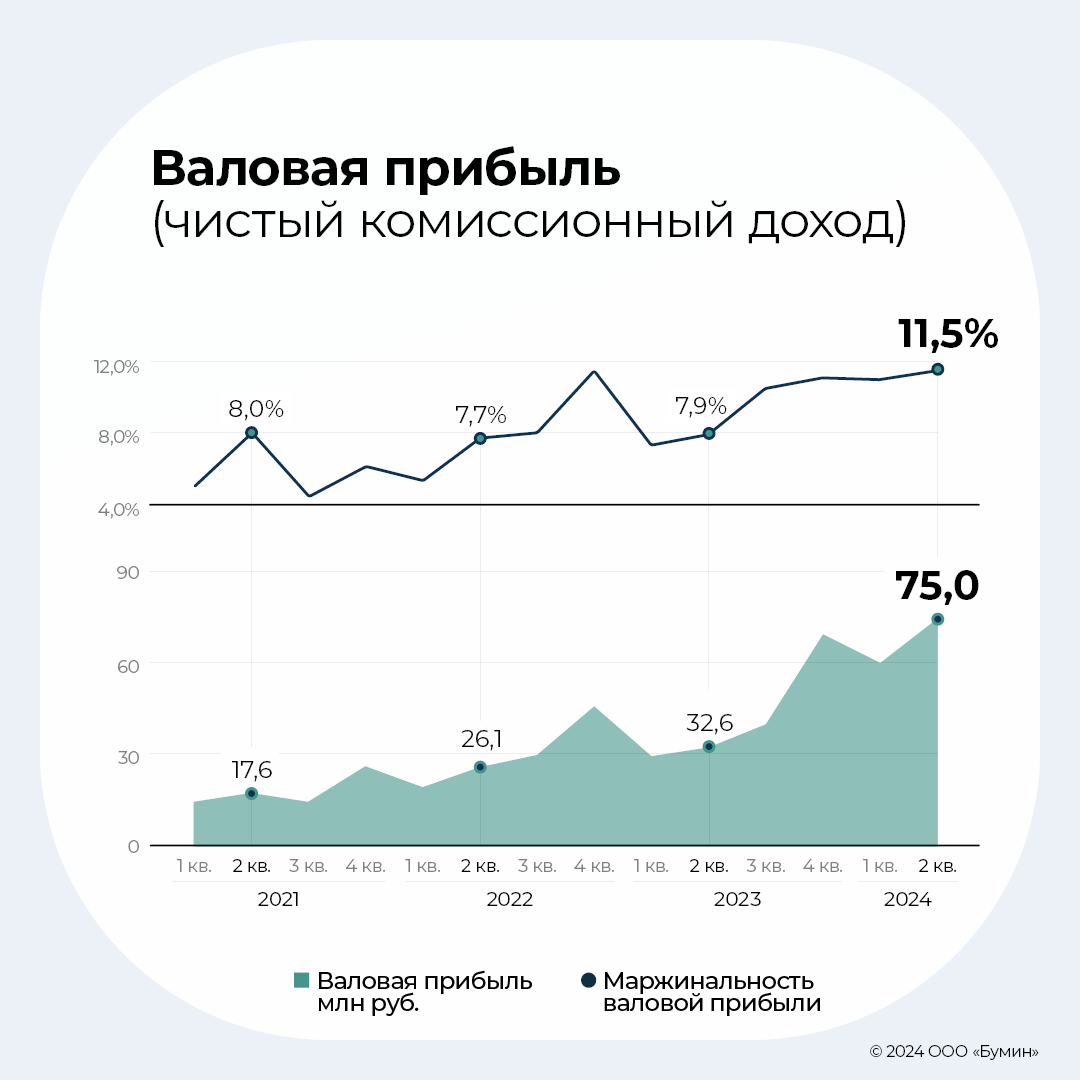

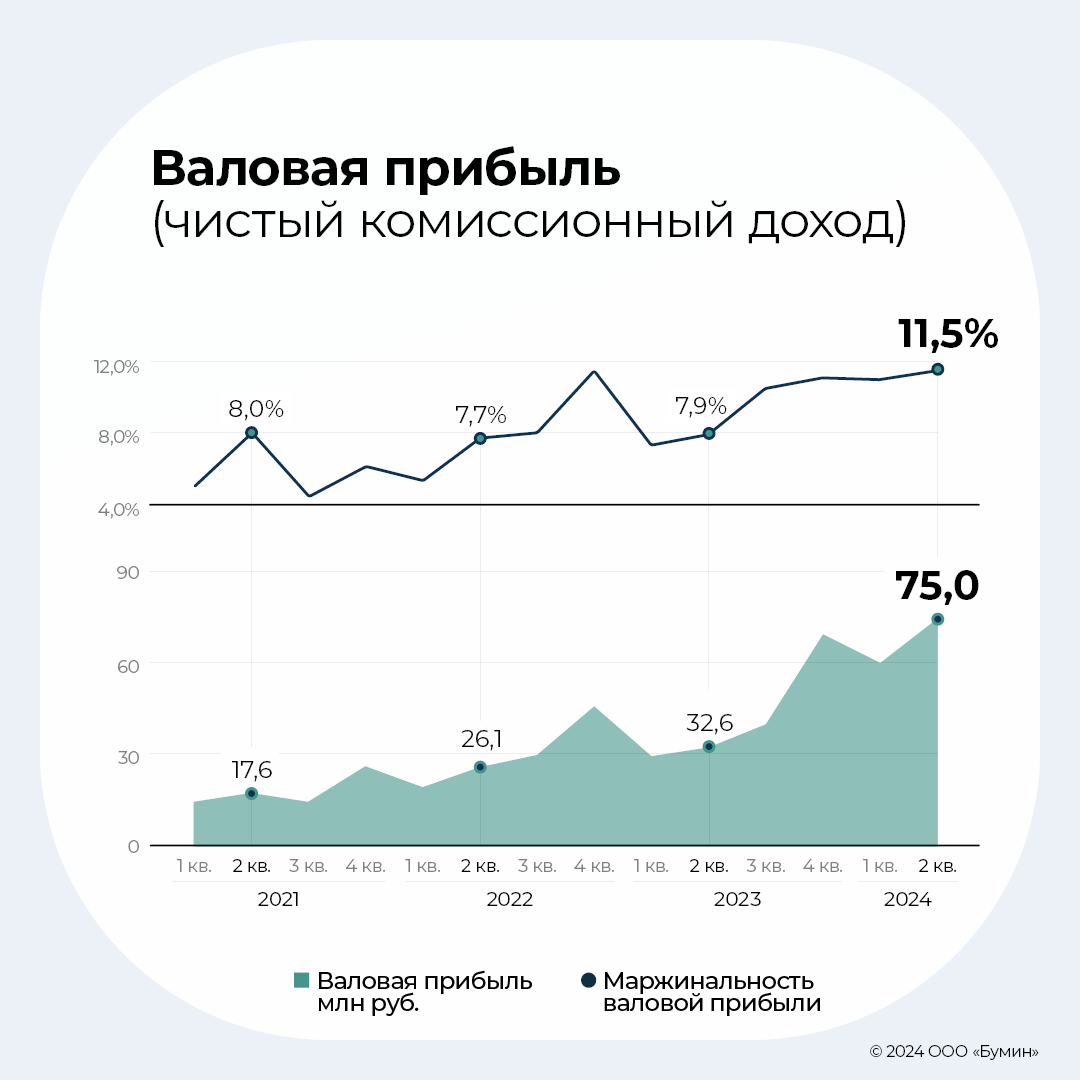

Компания демонстрирует стабильно высокие темпы роста бизнеса, опережающие среднеотраслевые. Так, к 1 июля 2024 г. факторинговый портфель компании достиг 1,6 млрд рублей, рост за шесть месяцев составил 20,1%. Аналитический разбор финансовых показателей эмитента за первое полугодие 2024 г. — в обзоре Boomin. Ключевые финансовые показатели «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» — факторинговая компания, сфокусированная на предоставлении услуг электронного регрессного факторинга производственным и торговым компаниям из сегмента МСБ. Работает преимущественно в Центральном, Уральском и Приволжском федеральных округах. Основана в 2015 г., в 2018 г. вышла на рынок облигаций. Портфель компании за шесть месяцев 2024 г. вырос на 20,1% и превысил 1,6 млрд рублей. Темпы роста сопоставимы с первым полугодием 2023 г. По кварталам темпы роста были сопоставимы, с небольшим перевесом в пользу II квартала. Для сравнения, по данным Ассоциации факторинговых компаний (АФК), в целом по отрасли портфель с начала года вырос всего на 4,2%. Компания опережает рынок и продолжает расти прежними темпами, которые были характерны для периода низких ставок. Оборот компании за шесть месяцев 2024 г. вырос на 46% год к году и составил 1,2 млрд рублей. Компания с начала года увеличила базу активных клиентов до 92 (+9) и расширила базу дебиторов до 355 (+13). Количество переданных поставок — 11 502 против 8 863 в первом полугодии 2023 г. Валовая прибыль в отчетном периоде увеличилась на 40% год к году. Маржа валовой прибыли в данном случае отражает ценовую политику компании — средний процент, который компания зарабатывает от объема выплаченного финансирования. Три квартала подряд она держится выше 11% — эффект высоких ставок. Во II квартале 2024 г. зафиксирован рекордный показатель на уровне 11,5%.

Прибыль от продаж в отчетном периоде выросла на 149% год к году и составила 116,5 млн рублей. Чистая прибыль выросла на 60%, до 12,1 млн рублей. Это рекордный полугодовой показатель, не считая второго полугодия 2023 г.

Долговая нагрузка и структура долга Собственный капитал «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» в первом полугодии 2024 г. вырос на 9,7% против роста активов на 18,7%. В результате доля собственного капитала в активах сократилась с 8,77% до 8,11%. Это минимум с конца 2021 г.

В целом для факторинговых компаний характерна высокая доля заемных средств в структуре пассивов, которая покрывается ликвидными оборотными активами. В то же время, чем выше доля собственного капитала, тем выше способность эмитента абсорбировать убытки по портфелю в случае ухудшения платежеспособности дебиторов. Поэтому при прочих равных дальнейшее снижение доли собственного капитала может быть негативным фактором. Чистый долг с начала года вырос на 18,6% (+239,1 млн), до 1,5 млрд рублей. Компания привлекала новый короткий долг (ЦФА), что привело к росту доли краткосрочной задолженности с 25% до 38,7%. В структуре долга почти 96% занимают облигационные выпуски и ЦФА общим объемом 1,47 млрд рублей. Средневзвешенная ставка по облигационному долгу равна 17,7%. В 2024 г. компании предстоит погасить два выпуска ЦФА общим объемом 150 млн рублей. Отношение чистого долга к EBIT за 12 месяцев снизилось с 9,1х в начале года до 7,2х. Покрытие процентных платежей прибылью от продаж в формате LTM (последние 12 месяцев) составило 1,24 против 1,33 в начале года. Выводы Компания активно растет, используя эффективную конъюнктуру. За счет высокой оборачиваемости высокие процентные ставки сразу нашли отражение в росте доходов, а вот средневзвешенная стоимость фондирования еще далека от рыночных уровней. Средняя ставка 17,7% — ниже ключевой и намного ниже тех ставок, по которым кредитуются компании с аналогичным рейтингом. Между тем, стоимость фондирования неминуемо будет расти, что может приводить к снижению маржинальности и еще больше замедлять темпы генерации собственного капитала, которые и так существенно отстают от темпов роста активов. Логичным выглядит замедление роста кредитного портфеля, а вместе с ним — и бизнеса в целом. Если мы увидим такую тенденцию во втором полугодии, это нельзя будет назвать негативным фактором. Скорее — адекватной реакцией бизнеса на рыночную конъюнктуру. Альтернативой может быть внесение добавочного капитала. Это не является необходимой мерой, но могло бы укрепить компанию и позволить продолжать расти двузначными темпами.

|

|

|

|