|

|

|

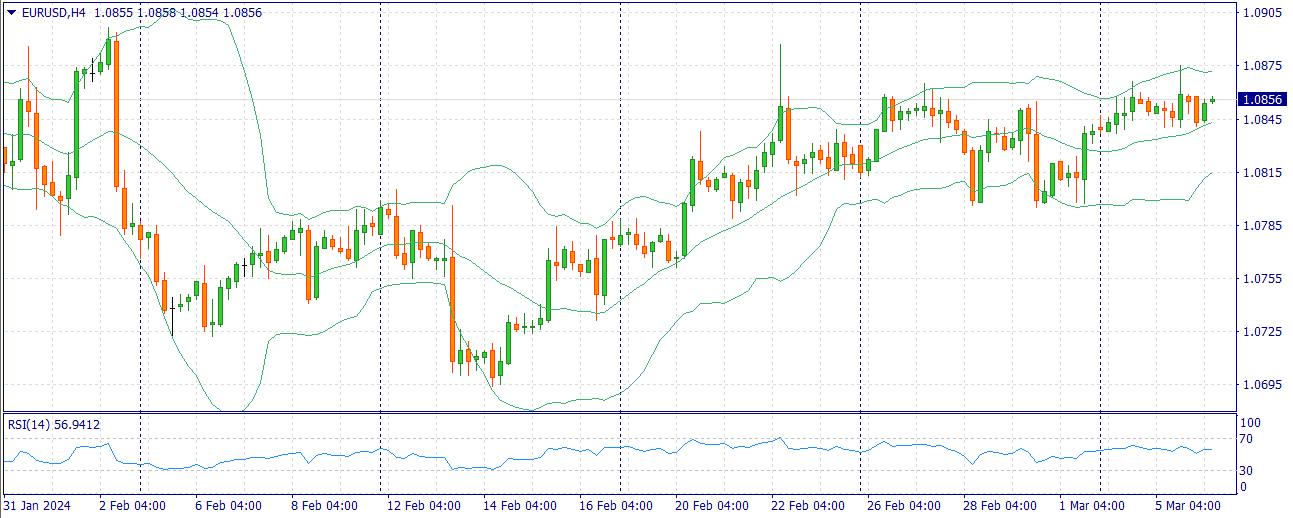

События, на которые следует обратить внимание сегодня: 15:30 МСК. GBP - Отчет по бюджету Великобритании 16:15 МСК. USD - Изменение числа занятых от ADP 18:00 МСК. USD - Председатель совета управляющих ФРС Джером Пауэлл выступит с речью EURUSD:

Пара EUR/USD продолжает консолидированное движение цен второй день подряд в среду и остается в узком диапазоне около середины 1,0800 в течение азиатской сессии. Во вторник спотовые цены получили небольшой подъем на фоне умеренного ослабления доллара США, вызванного разочаровывающим выходом индекса PMI для сферы услуг ISM США, однако импульс ослаб вблизи области 1,0875, или выше недельного максимума. Трейдеры, похоже, не хотят делать агрессивные "медвежьи" ставки по доллару и предпочитают дождаться большей ясности в отношении курса Федеральной резервной системы (ФРС) на снижение ставок. Таким образом, показания председателя ФРС Джерома Пауэлла в Конгрессе сыграют ключевую роль в влиянии на динамику цен на доллар и придадут новый импульс паре Евро-доллар. Тем временем снижение ставок на более агрессивную политику смягчения со стороны Европейского центрального банка (ЕЦБ) может продолжить поддерживать общую валюту и помочь ограничить любое коррекционное снижение пары EURUSD. Торговая рекомендация: Торгуем в канале 1.0830-1.0875, приоритет на покупку GBPUSD:

Фунт-доллар откатывается от дневных потерь и, похоже, продолжает свою победную серию, зависнув около 1,2700 в ходе азиатской торговой сессии перед бюджетным отчетом канцлера Великобритании Джереми Ханта в среду. Хант должен представить фискальную программу правительства, изложив планы по налогам и расходам в преддверии всеобщих выборов. Предполагается, что он может снизить взносы на национальное страхование для работников, после того как в осеннем заявлении было объявлено о снижении на 2 пенса. Индекс менеджеров по закупкам (PMI) ISM для сферы услуг США упал до 52,6 в феврале, что ниже ожидаемого снижения до 53,0 с 53,4. Кроме того, объем фабричных заказов (м/м) в январе снизился на 3,6%, превысив ожидаемое падение на 2,9%. Бывший экономист ФРС Нью-Йорка Стивен Фридман предположил, что политики ФРС, скорее всего, будут осторожно подходить к снижению процентных ставок в 2024 году из-за роста и нестабильной инфляции. Он намекнул на возможность меньшего количества сокращений ставок, чем три, которые первоначально ожидались на 2024 год. Торговая рекомендация: Торговля ордерами Buy от уровня текущих цен USDJPY:

Японская иена (JPY) получила некоторую положительную динамику и прервала двухдневную полосу неудач против своего американского коллеги во вторник, хотя импульсу не хватило сильного продолжения. Рост потребительских цен в Токио - столице Японии - происходит на фоне предположений о том, что еще один существенный раунд повышения зарплат японскими компаниями может подстегнуть потребительские расходы и инфляцию, обусловленную спросом. Это сохраняет дверь открытой для скорого изменения политики Банка Японии (BoJ), что, наряду с ночным падением на американских фондовых рынках, обеспечило хороший подъем для безопасной иены. Понижательные тенденции остаются сдержанными на фоне низкого спроса на доллар США (USD), подорванного разочаровывающими макроэкономическими данными из США во вторник. В центре внимания остается двухдневное выступление председателя ФРС Джерома Пауэлла в Конгрессе, которое начнется в эту среду в 18:00 МСК. Торговая рекомендация: Следим за уровнем 150.00, набираем Sell ордера на отскоке Больше аналитической информации Вы можете найти на нашем сайте

|

|

Внушительное сокращение долга на фоне сильных операционных результатов Сельскохозяйственный холдинг ROS AGRO PLC опубликовал отчетность по МСФО за 2023 г. См. таблицу: https://bf.arsagera.ru/gruppa_kompanij_rusagro_... В отчетном периоде совокупная выручка компании выросла на 15,4%, составив 277,3 млрд руб. Для анализа причин снижения выручки обратимся к посегментным результатам отчетности. Выручка в сегменте «Сахар» возросла на 30,6% до 64,8 млрд руб. счет увеличения объема продаж сахара при одновременном росте рыночных цен. При этом увеличение объемов продаж было обусловлено как повышением объемов производства, так и ростом экспорта. На фоне увеличения прочих доходов по причине получения положительных курсовых разниц и переоценки срочных инструментов операционная прибыль сегмента прибавила 31,1%, составив 17,1 млрд руб. Выручка в сегменте «Мясо» выросла на 10,9% до 48,5 млрд руб. благодаря увеличению цен на продукцию мясопереработки. Затраты сегмента сократились на 3,0% вслед за снижением объема продаж. Чистая прибыль от переоценки биологических активов и сельскохозяйственной продукции, составившая 2,7 млрд руб., сформировалась по причине роста справедливой стоимости и одновременном снижении расходов на товарное стадо. В результате на операционном уровне сегмент зафиксировал прибыль 3,7 млрд руб. против убытка годом ранее. Выручка в сегменте «Сельское хозяйство» выросла на сразу на 77,9% до 56,9 млрд руб., что, основном связано с увеличением объемов реализации по всем культурам и ростом цены сахарной свеклы, компенсированного снижением цены на сою, пшеницу и подсолнечник. Чистый убыток от переоценки биологических активов и сельскохозяйственной продукции сократился с 4,3 млрд руб. до 2,0 млрд руб., что связано с реализацией прибыли от переоценки урожая; при этом входящее сальдо переоценки на начало 2022 г. оказалось выше, чем на начало 2023 г. Себестоимость продаж при этом выросла на 79% до 36,7 млрд руб. на фоне роста объемов реализации продукции. В итоге операционная прибыль сегмента подскочила более чем в три раза, составив 11,6 млрд руб. В сегменте «Масло и жиры» выручка упала на 18,5% до 108,7 млрд руб. в результате сокращения объемов продаж почти всех категорий продукции, а также снижения цен реализации масложировой продукции, что частично было компенсировано ростом объемов реализации промышленных жиров. При этом себестоимость продемонстрировала еще большие темпы падения, снизившись на 20,0% до 87,5 млрд руб., по причине падения цен на сырье. В результате операционная прибыль сегмента прибавила 0,9%, составив 9,2 млрд руб. Новый сегмент компании - НМЖК, контроль над которым был установлен в конце первого полугодия, принес холдингу 31,2 млрд руб. выручки, а его операционная прибыль составила 3,6 млрд руб. В итоге консолидированная операционная прибыль компании выросла в два с половиной раза до 47,9 млрд руб. Чистые финансовые доходы составили 8,9 млрд руб. против расходов в размере 10,7 млрд руб. годом ранее вследствие положительной динамики курсовых разниц. Среди прочих моментов отметим существенное снижение долга компании (с 233,4 млрд руб. до 127,5 млрд руб.), обслуживание которого обошлось эмитенту в 7,2 млрд руб. В итоге чистая прибыль компании продемонстрировала существенный рост и составила 46,5 млрд руб. Из прочих корпоративных новостей отметим включение холдинга в список компаний, которым разрешено поставлять свинину в Китай. Расценивая это обстоятельство как благоприятное в долгосрочной перспективе, мы считаем, что в ближайшие годы серьезного влияния на консолидированные финансовые результаты эти поставки не окажут. Ключевым вопросом, определяющим инвестиционную привлекательность ценных бумаг компании остается изменение листинга своих расписок, одновременно с возможной редомициляцией холдинговой компании в Россию, окончательного решения по которой пока не принято. После выхода отчетности мы повысили прогноз финансовых показателей компании, учтя более высокие цены реализации продукции по большинству сегментов. Также мы заложили в модель возобновление дивидендных выплат, начиная с текущего года. В результате потенциальная доходность расписок компании возросла. См. таблицу: https://bf.arsagera.ru/gruppa_kompanij_rusagro_... На данный момент бумаги компании торгуются исходя из P/BV 2024 около 0,8 и P/E 2024 около 4,0 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

🐹Так, ну что, пришло время наверное заняться и основной позицией в этой бумаге, просела хорошо, пора подтянуть среднюю. 🥜Бумага забуксовала в зеркальной зоне поддержки. Сейчас был ретест, ретест удачный и получилось локальное двойное донышко. Решил пробовать, глядишь и нащупала бумага донышко! 🔓Выполнил усреднение 1к1 в Новатэке по 1346,4р. 🥜Средняя - 1464,7р. 🥜Стадия - второе усреднение. 🥜ТС Среднесрок. 🥜Выкупил 8% просадки. Теперь если не пойдёт в гору, смотреть буду уже в диапазоне 1000-1200р. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🔥 Цена на золото обновила исторический максимум — 2 131,5 $ за унцию. Я смотрю помимо текущей цены еще фьючерсы на следующие месяцы: май — 2 144,2 $ за унцию июнь — 2 151,8 $ за унцию август — 2 170,8 $ за унцию Таким образом, глобальный рынок закладывает рост цен на золото в этом году на фоне снижения ключевых ставок мировыми ЦБ (в первую очередь, США). Я не прогнозирую цену золота и только слежу за ней, потому что от нее зависит прибыль золотодобывающих компаний. И сейчас цена золота в рублях превысила 193 000 руб.(!), что очень хорошо для Полюса. Составил табличку и посчитал чистую прибыль и справедливую цену акций Полюса в зависимости от разной цены золота в рублях (прогноз достаточно консервативный). Справедливая цена акций Полюса При цене 193 000 + руб. за унцию золота, справедливая цена Полюса выше 15 000 руб. за 1 акцию, при этом пока я сохраняю базовый сценарий и целевую цену в 13 900 – 14 000 руб. Полюс за вчера по делу прибавил 5% и стал лидером роста в индексе Мосбиржи. Мой обзор Полюса читайте вот тут: t.me/Vlad_pro_dengi/794 Акции компании у меня есть. Друзья, поддержите пост лайком, если вам полезно! Подпишитесь на мой канал и читайте более 50 обзоров российских компаний! t.me/Vlad_pro_dengi

|

|

Распадская представила отчетность по МСФО и выборочные операционные показатели за 2023 год. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... Общая выручка компании снизилась на 22,2%, составив $2,2 млрд, а операционная прибыль упала почти в в два раза до $519 млн. Снижение выручки было вызвано значительным падением мировых цен на угольную продукцию, что привело к снижению экспортных цен. Внутренние цены на коксующийся уголь также показали отрицательную динамику и следовали за рынком стали на фоне трудностей со сбытом в металлургической отрасли. В итоге средняя расчетная цена на продукцию компании по итогам 2023 года составила $152 за тонну (-23,5%). Помимо этого, суммарный объем добычи рядового угля снизился на 12,1% до 18 900 тыс. тонн, в основном на фоне ухудшения горногеологических условий, а также из-за перемонтажей на ряде шахт компании. Падение цен реализации продукции было частично компенсировано увеличением продаж на 1,7% до 14 500 тыс. тонн. По линии затрат отметим снижение денежной себестоимости тонны концентрата с $66 до $60 на фоне снижения курса рубля, а также усилий менеджмента по сокращению издержек. При этом коммерческие расходы компании увеличились (с $542 млн до $612 млн) в связи изменением базиса поставки. Среди прочих моментов отметим появление положительных курсовых разниц ($36 млн против $51 млн отрицательных годом ранее), связанных с переоценкой финансовых активов (денежных средств, выданных займов, дебиторской задолженности), а также полное погашение долга Распадской. В итоге чистая прибыль компании уменьшилась на 43,7%, составив $440 млн. Отметим, что совет директоров Распадской рекомендовал не выплачивать дивиденды по итогам 2023 года. По итогам вышедшей отчетности мы снизили наши ожидания по ключевым финансовым показателям на текущий и последующие годы, отразив снижение добычи, операционной рентабельности и цен на уголь. В результате потенциальная доходность акций сократилась. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... На данный момент акции Распадской торгуются с P/E 2024 около 6,3 и P/BV 2024 1,0 и пока продолжают входить в состав наших портфелей акций. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

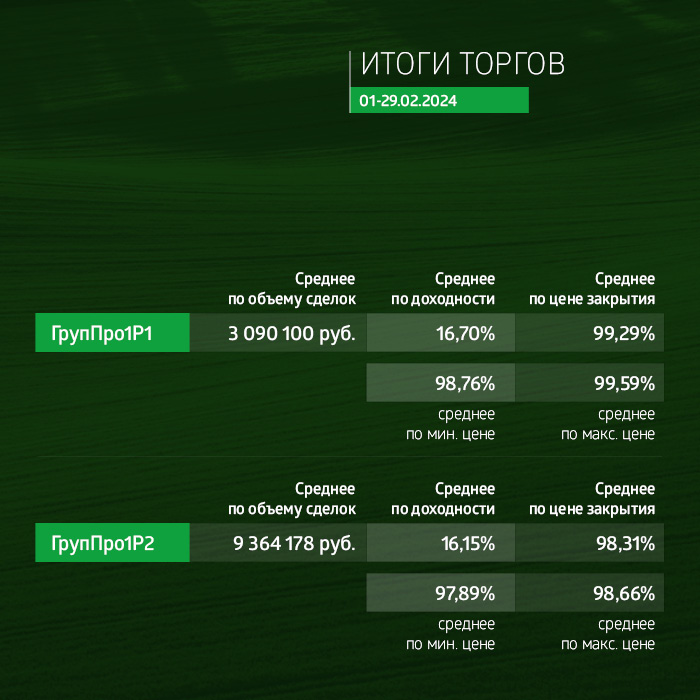

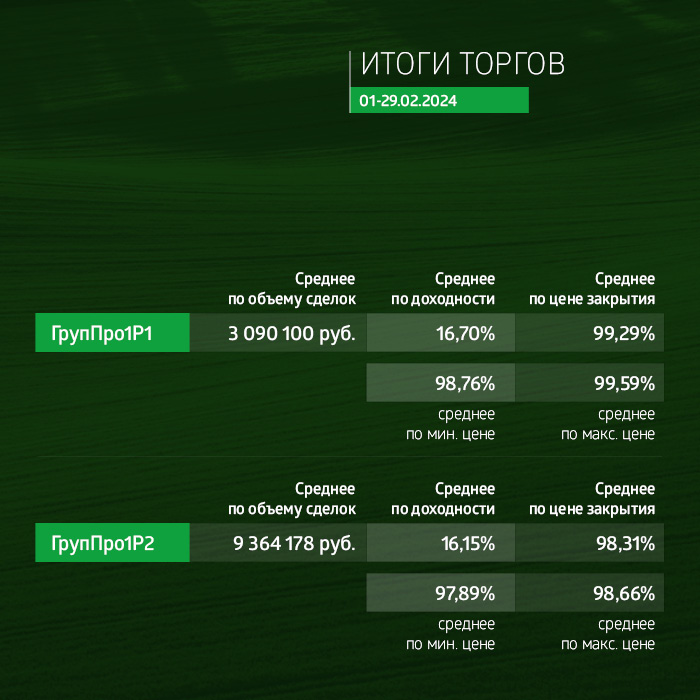

Об основных результатах операционной деятельности компании, итогах торгов на вторичном рынке по трем биржевым выпускам облигаций и выплате купонов за прошедший месяц — в обзоре Boomin. Ключевые события «Группа «Продовольствие» увеличила экспорт сельхозпродукции, произведенной в Алтайском крае, в Китай. В период с января по февраль компания поставила в Поднебесную 2 тыс. тонн гороха и 1,5 тыс. тонн льна. Для поставки груза была использована мультимодальная перевозка — сначала сырье было доставлено по железной дороге до порта Восточный во Владивостоке. Затем контейнеры были перегружены на судно и отправлены по морю в порты Циндао и Тяньцзинь. По словам директора «Группы «Продовольствие» Дементия Глухова, китайское направление — одно из ключевых для бизнеса алтайского зернотрейдера. Начав в 2022 г. с формирования одного поезда с продукцией в месяц, экспортер нарастил поставки до двух-трех железнодорожных составов. И объемы продолжают расти. «Конкурентные преимущества компаниям Сибири дает близость китайского рынка», — подчеркнул глава компании. В феврале «Группа «Продовольствие» приняли участие в международной выставке продуктов питания, оборудования для гостинично-ресторанного бизнеса и кулинарии стран Персидского Залива Gulfood-2024 в Дубае. В работе выставки приняли участие более 5,5 тыс. компаний из 127 стран и свыше 130 тыс. посетителей из 195 стран. Специалисты алтайской компании провели более 150 встреч с действующими и потенциальными партнерами из Турции, ОАЭ, Ирана, Сербии, Индии, Китая, Пакистана, Афганистана, Ирака, Канады, Аргентины, Судана, Чехии. Их итогом стало заключение контрактов на поставку сельхозпродукции, отметили в группе. Итоги торгов На первичном рынке продолжается размещение выпуска серии 001P-03. За февраль бумаги были выкуплены на 39,1 млн рублей. В настоящее время выпуск размещен на 71,2% (213,5 из 300 млн рублей). Напомним, доходность погашения по облигациям выросла до 18,3%, поскольку с декабря 2023 г. инвесторы могут получить дополнительное вознаграждение в виде кешбэка в размере 2% через систему Boomerang. На вторичном рынке в феврале объем торгов по выпуску серии 001P-03 достиг почти 63 млн рублей, что на 128% выше показателя предыдущего месяца. Среднедневная ликвидность составила 3,1 млн рублей. Средняя доходность бумаг за месяц выросла 17,3 до 18,2% годовых. .jpg)

Объем торгов по выпуску серии 001P-01 в феврале составил 3,1 млн рублей. По итогу месяца цена бумаг достигла отметки 99,3% от номинала. Средняя доходность за месяц составила 16,7% годовых. 1 марта цена облигаций опустилась до значения 99,44%, и с учетом погашения выпуска 24 мая у инвесторов есть возможность получить дополнительную выгоду 2,2% годовых от ценовой разницы. .jpg)

Средняя доходность по выпуску серии 001P-02 за месяц подросла с 15,52 до 16,15% годовых. Месячный объем торгов немного вырос с 9 до 9,4 млн рублей. 29 февраля торги бумагой были закрыты по цене 97,3% от номинала. .jpg)

.jpg)

Купонные выплаты

Купонные выплаты по выпуску серии 001P-01 объемом 100 млн рублей начислены из расчета 12% годовых. Общая сумма выплат по выпуску составила 986 тыс. рублей (33-й купон), по одной бумаге — 9,86 рублей. Номинальная стоимость одной бумаги — 1000 рублей.

Купонные выплаты по выпуску серии 001P-02 объемом 170 млн рублей начислены из расчета 15% годовых. Общая сумма выплат по выпуску составила 2 млн 96 тыс. 100 рублей (15-й купон), по одной бумаге — 12,33 рублей. Номинальная стоимость одной бумаги — 1000 рублей.

Купонные выплаты по выпуску серии 001P-03 номинальным объемом 300 млн рублей начислены из расчета 16% годовых. Общая сумма выплат по выпуску составила 2 млн 618 тыс. 60 рублей (5-й купон), по одной бумаге — 13,15 рублей. Номинальная стоимость одной бумаги — 1000 рублей. Выпуск находится в процессе размещения. Таким образом, общая сумма выплат по трем выпускам составила 5,7 млн рублей. В обращении находится три выпуска биржевых облигаций ООО «Группа Продовольствие» на общую сумму 480,8 млн рублей. Выпуск серии 001P-03 продолжает размещаться. Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.

|

|

💡Кристалл. 🥜Итак, бумага после импульса пошла на стабилизацию. Стабилизация достаточно волатильная. И на двух днях из трёх, на открытии образуется фитиль. 🥜Идея простая, повезёт не повезёт, но и рисков то особых нет. Можно пробовать на аукционе открытия ставить лимитки ниже цены закрытия на 0,3-0,4р. Недавние два пролива давали на максимумах до 6% прибыли в кратчайший срок. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Факторинговая компания подвела основные итоги работы за 2023 г. Портфель ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» на 1 января 2024 г. составил 1,36 млрд рублей. Это на 50,3% больше, чем годом ранее. Число переданных поставок в период с января по декабрь превысило 19,5 тыс. единиц. По итогам года средняя сумма профинансированной сделки составила 112 тыс. рублей. Активными клиентами факторинговой компании стали 86 компаний (включая 14 новых), активными дебиторами — 342. Global Factoring Network суммарно выплатил своим клиентам 2,19 млрд рублей. Как рассказал Boomin управляющий партнер Global Factoring Network Алексей Примаченко, по итогам 2023 г. выручка компании выросла на 24% и достигла 1,84 млрд рублей. Валовая прибыль составила 172,3 млн рублей (+41,5%), чистая прибыль — 25,9 млн рублей (+58%). В 2023 г. GFN расширил привычную линейку инструментов фондирования. Наряду с биржевыми и коммерческими облигациями и банковскими кредитами компания стала эмитентом рынка Цифровых финансовых активов (ЦФА). «На сегодня мы разместили четыре выпуска ЦФА суммарным объемом 208 млн рублей — три на платформе «Атомайз» и один на «А-Токен». Работаем над пятым, — говорит Алексей Примаченко. — С биржевыми облигациями, согласно нашей стратегии, планируем продолжать выходить раз в три-четыре месяца. В качестве источника привлечения дополнительного капитала также рассматриваем фандрайзинг и краудинвестинг». По данным Ассоциации факторинговых компаний (АФК), 2023 г. оказался очень удачным для факторинговой отрасли. Портфель российского рынка на 1 января 2024 г. составил 2,26 трлн, что на 57% больше, чем годом ранее. Объем выплаченного финансирования достиг 7,73 трлн рублей (+33%). Клиентская база рынка увеличилась на 20%. В течение 2023 г. факторинг использовали 15 тыс. компаний-клиентов. На 1 января 2024 г. факторы аккумулировали задолженность 12,5 тыс. дебиторов, в том числе 3,65 тыс. Число дебиторов год к году выросло на 5%. «В 2023 г. рынок факторинга восстановил традиционную динамику роста от квартала к кварталу, а благодаря устойчивому спросу на оборотный капитал и повышению его стоимости вслед за ключевой ставкой Банка России в IV квартале год завершился новыми рекордами по основным показателям», — отметили в АФК. В ассоциации ожидают, что в текущем году рынок факторинга вернется на траекторию устойчивого роста, наблюдавшуюся в 2016-2020 гг. — около 40% в год. По прогнозам АФК, в 2024 г. портфель российского рынка достигнет 2,8–2,9 трлн рублей.

|

|

🐹Лента. 🥜Бумага давала движение после последней покупки около +3%, не хочу мельчить в этой бумаге. Вариант взять хорошее движение присутствует на фоне роста ритейла и налаживании дел у самой компании. 🥜А спекулятивно и среднесрочно бумага даёт точку входа. Цена вновь приблизилась к нижней точки восходящего канала. Пока при приходе цены к зоне прошлых хаёв продавцы активизируются. Это уже третья попытка. Зона крайне не приятная и пройти её не просто. 🥜Что касается спекулятивных целей, это верхняя граница канала. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Правительство утвердило перечень из 6 экономически значимых организаций. В него вошли бенефициары Альфа-Банка, АльфаСтрахования, Акрона, Азбуки Вкуса, угольной компании из Хакасии и X5. 🔍 Что дает X5 вхождение в список ЭЗО? Статус ЭЗО позволяет российским бенефициарам через суд получить акции и доли таких компаний в прямое владение, исключив из цепочки собственников иностранные холдинговые структуры (ИХК), либо передать право на них кому-то другому. Документ позволяет через суд временно приостановить в отношении ЭЗО корпоративные права ИХК, например, голосовать на собраниях, получать дивиденды, распоряжаться акциями и долями. Я понимаю закон так — владельцы X5 придут в российский суд и потребуют передать владение компанией с голландского юридического лица на российское (раньше для этого не было оснований). Суд разрешит передачу владения по закону об ЭЗО. И это, в свою очередь, откроет путь для выплат дивидендов (потому что владельцем будет российское юридическое лицо). В структуре собственников при этом ничего не поменяется, владельцы бизнеса будут те же. Прецедентов переезда по ЭЗО пока не было, посмотрим, как эта практика будет реализована. 📊 Финансовые результаты X5 X5 уже опубликовала операционные результаты за 2023 год, и они рекордные — хорошие темпы роста кол-ва магазинов, торговых площадей, неплохая динамика LFL-продаж (вот тут разбирал подробно) Выручка X5, в млрд руб. за 2023 год = 3 143 млрд руб. (мой прогноз был 3 019 млрд руб., его перебили; в 2022 году выручка была 2 602 млрд руб., в 2021 – 2 205 млрд руб.) — хорошие темпы роста Прибыль X5 пока неизвестна, мы с вами ждем отчета по МСФО, чтобы увидеть цифры. За 9 мес. 2023 года прибыль X5 составила 71,3 млрд руб. (за весь прошлый год она была 52,2 млрд руб.). Прогнозы по прибыли Я ожидаю прибыль в размере 81,3 млрд руб. по итогам 2023 года (4-й квартал последние 4 года слабее первых трех), в 2024 году прогнозирую рост прибыли до 93,5 млрд руб. 💸 Дивиденды Дивидендная политика X5 подразумевает выплату дивидендов на основе операционного денежного потока компании при условии, что показатель чистый долг / EBITDA меньше 2, сейчас он 0,83. X5 платила большие дивиденды с 2017 по 2021 годы – больше 80% от ЧП. X5 не выплатила итоговые дивиденды за 2021 год, не заплатила за 2022 и 2023 годы. В лучшем сценарии, после принудительного переезда, компания может выплатить большой накопленный дивиденд. Вот мой расчет по payout = 80% от прибыли. 2021 – 69,2 руб. 2022 – 153,8 руб. 2023 – 239,5 руб. Итого: 462,5 руб. на 1 бумагу или 17,1% доходности. Эти дивиденды не гарантированы, во-первых, компании нужно еще переехать, во-вторых, когда она переедет, далеко не факт, что она выплатит все пропущенные дивиденды, хотя финансы и позволяют это сделать. Мой базовый сценарий – 239,5 руб. на 1 бумагу (8,9%), но вероятность повышенной выплаты, на мой взгляд, есть. 📈 Справедливая цена Справедливая цена расписок X5 (по P/E = 10 и прибыли 81,3 млрд руб.) составляет 2 993 руб. за 1 штуку. При прибыли в 93,5 млрд руб. в 2024 году – 3 442 руб. за 1 расписку. Плюс есть запас в оценке, потому что средний P/E X5 = 12. И теперь мы знаем, что компания принудительно переедет. Я держу X5 в личном портфеле, 3-я позиция по объему. С момента моей покупки 28 декабря расписки X5 прибавили 29,15%, в то время как динамика iMOEX составила 6,51%, компания выглядит гораздо лучше рынка. Мой обзор X5 был вот тут Держу дальше — позитивный сценарий пока реализуется. Поздравляю всех инвесторов в компанию с важными новостями! Поставьте лайк, если полезно! Сегодня до конца дня постараюсь выпустить незапланированный обзор одной интересной компании, подпишитесь на канал, чтобы не пропустить! 👍 Вам также могут быть интересны мои обзоры других ритейлеров (обе компании есть в моем портфеле, в обзорах объясняю, почему): Обзор Магнита Обзор Ленты

|

|

|

|

.jpg)

.jpg)

.jpg)

.jpg)