|

|

|

Россия переживает эпоху ренессанса IPO: по итогам 2023 г. состоялось восемь первичных размещений акций — такой активности отечественный рынок акционерного капитала не видел с начала десятых. В 2024 г. число IPO может вырасти уже до 15-ти. И это только начало долгосрочного тренда, считают участники форума «Стратегическая сессия финансового рынка: год IPO», который по инициативе «Эксперта РА» состоялся в Москве на прошлой неделе. О перспективах российского рынка IPO после ухода западных инвесторов, «нездоровом балансе спроса» на первичные размещения и доступности этого инструмента привлечения финансирования для компаний малой и средней капитализации — в обзоре Boomin.

Назад в будущее 27 марта 2024 г. в Москве прошел форум «Стратегическая сессия финансового рынка: год IPO». Его организаторами традиционно выступили рейтинговое агентство «Эксперт РА» и аналитическая компания «Эксперт Бизнес-решения». Участниками мероприятия стали 350 человек: корпоративные заемщики, институциональные и частные инвесторы, представители бирж, инвестбанков и эмитентов.

Гульназ Галиева, управляющий директор по корпоративным рейтингам «Эксперт РА» Как отметила в своем выступлении управляющий директор по корпоративным рейтингам «Эксперта РА» Гульназ Галиева, российский рынок IPO сейчас переживает эпоху ренессанса. За прошедший год на Московской бирже состоялось восемь размещений, такой активности компаний не было с 2011 г. Для сравнения в относительно спокойном 2021-м было всего три первичных публичных размещений акций. Объем привлеченных средств в ходе IPO в прошлом году составил 40,4 млрд рублей. «Ландшафт рынка IPO состоит из многих отраслей — ритейла, шеринга, транспорта, медицины, девелопмента, но безусловное преобладание на нем имеет IT-сектор из-за ухода иностранных вендоров и борьбы за суверенитет в области разработки программного обеспечения», — отметила Гульназ Галиева. Больше всего капитала в ходе IPO в прошлом году привлекли «ЕвроТранс» (13,5 млрд рублей), Совкомбанк (11,5 млрд), ЮГК (7 млрд), Henderson (3,8 млрд) и «Астра» (3,5 млрд рублей). Основными драйверами рынка IPO, по словам представителя «Эксперта РА», стали изменение инвестиционной среды после закрытия западных рынков для российских эмитентов и инвесторов, поддержка со стороны государства, а также высокая спекулятивная составляющая в связи с активностью розничных инвесторов.

Алексей Яковлев, и.о. директора Департамента финансовой политики Минфина России По мнению и.о. директора Департамента финансовой политики Минфина России Алексея Яковлева, «наконец произошел разворот» и стало понятно, что основной источник для финансирования экономики находится внутри России, что видно по росту облигационного рынка и портфеля корпоративных кредитов у банков. По словам представителя министерства, Минфин России видит большой потенциал развития публичного рынка в случае, если будет запущен процесс выхода на IPO компаний, которые попали под санкции. Свою задачу министерство видит в создании необходимой инфраструктуры и снятии барьеров, препятствующих развитию рынка акционерного капитала в стране. «В прошлом году мы увидели большое количество розничных инвесторов, которые пришли на рынок. Это связано в том числе с тем, что ушли якорные иностранные инвесторы. С другой стороны, это добавило определенную волатильность на рынке, поэтому можно посмотреть и в сторону более активного вовлечения НПФ», — рассказал Алексей Яковлев. Старший управляющий директор по взаимодействию с эмитентами и органами власти Московской биржи Елена Курицына в своем докладе отметила колоссальный прирост не только счетов физлиц, но и клиентов, которые совершают активные операции.

Елена Курицына, старший управляющий директор по взаимодействию с эмитентами и органами власти Московской биржи «Физлица обеспечивают 80% торгового оборота на рынке акций. На срочном рынке их доля составляет 65%, на рынке облигаций — 16%. Стоимость активов частных инвесторов по итогам 2023 г. достигла 11 трлн рублей, однако размер банковских депозитов физлиц составляет 42 трлн рублей, и рынок капитала должен дотянуться до этого показателя. Только тогда мы сможем сказать, что рынок капитала является движущей силой финансирования модернизации и трансформации экономики», — подчеркнула она. Розничная доминанта По оценке заместителя председателя правления Совкомбанка Михаила Автухова, рынок IPO в России всё еще находится на раннем этапе эволюции. «Еще недавно это был рынок с фокусом на международных инвесторов, роль локального инвестора была совершенно вторична. Но в 2022 г. эта парадигма оказалась сломана. В стране появился и начал быстро расти новый локальный рынок акционерного капитала. И меня это эволюция радует», — констатировал он.

Михаил Автухов, заместитель председателя правления Совкомбанка Одним из фундаментальных факторов на рынке IPO, по словам Михаила Автухова, стало появление нового класса инвесторов — розничных игроков, ищущих новые инструменты для инвестиций. В прошлом году было закрыто несколько сделок, в которых участвовали десятки тысяч розничных инвесторов. «Вместе с этим на рынок IPO вернулись и институциональные инвесторы. Если первые сделки проходили с небольшим их участием, то в настоящий момент фиксируем всё бо́льшую их вовлеченность, усиление их роли и количества. Растет и объем их заявок. Это очень позитивно с точки зрения правильного ценообразования сделки, устойчивости вторичных торгов и крайне ценно для самих эмитентов», — считает предправления Совкомбанка. Заместитель директора департамента долгового капитала ИБ «Синара» Олег Карпеев отметил, что розничные инвесторы покупают акции только тех эмитентов, которых они знают. «Это видно по тому, что среди инвесторов в компании с рейтингами ААА, АА, А гораздо больше институциональных инвесторов, чем розницы. В рейтинговых категориях BBB и ниже — розница составляет практически 100%. Это говорит о том, что «физик» действует все-таки с позиции «верю — не верю», — отметил он.

Олег Карпеев, заместитель директора департамента долгового капитала ИБ «Синара» Поэтому для участников рынка, организаторов сделок, важно проводить свою экспертизу потенциальных эмитентов, доносить до инвесторского сообщества основные риски, связанные с ними, считает спикер. «У инвестора в облигации есть два основных права — получение купонного дохода и получение номинала при погашении облигаций. Какие основные права есть у инвестора в акции? Их тоже два. Это голосовать на общем собрании участников и получить часть стоимости компании при ее ликвидации», — заключил под общий смех зала Олег Карпеев. Вице-президент, начальник департамента рынков фондового капитала Газпромбанка Татьяна Капустина считает, что эволюция на рынке IPO могла бы быть динамичнее, если бы не ряд сдерживающих факторов. «Первый фактор — это спрос. Вроде как спрос есть, но его баланс нездоровый, потому что розница доминирует, а это неправильно. Это не функция розницы — заниматься ценообразованием в таком рискованном активе как новый эмитент. Этим должны заниматься институциональные инвесторы», — убеждена она. Было бы хорошо, по мнению спикера, если бы розница инвестировала через ПИФы за спиной у профессионального управляющего, но не самостоятельно принимала решение. И хорошо бы, чтобы системно значимых институциональных инвесторов на рынке IPO было не пять-шесть, как сейчас, а 15-20. При этом, подчеркнула Татьяна Капустина, «розница — важнейший элемент рынка капитала, который обеспечивает ликвидность».

Татьяна Капустина, начальник департамента рынков фондового капитала Газпромбанка Второй фактор, препятствующий бурному развитию рынка первичных размещений, на который указала представитель Газпромбанка, — инфраструктурный. «Банков-организаторов IPO можно посчитать по пальцам одной руки, может быть, чуть больше. Юристов примерно столько же. PR-консультантов и людей, которые могут создать отраслевой отчет и поддержать этим сделку информационно, еще меньше. То есть справедливости ради — этот рынок, конечно, развивается, и нас всех становится больше, но пока мы просто не можем себе позволить готовить больше, чем две сделки в месяц. Пара десятков IPO — это пока наш предел», — считает Татьяна Капустина. По мнению генерального директора компании «Автодом» (планирует выйти на IPO) Андрея Ольховского, на рынке капитала должны быть и розничные, и институциональные инвесторы. «Да, розничный инвестор больше подвержен влиянию телеграм-каналов, новостей и так далее, но при этом с ним легче дискутировать, объяснять какую-то позицию компании, какие-то долгосрочные вещи». Первым делом — облигации Как рассказала Гульназ Галиева из «Эксперта РА», большинство российских компаний, выходивших на IPO с начала 2020 г., имели опыт выпуска биржевых облигаций и обладали хотя бы одним кредитным рейтингом. Облигаций на момент размещения не имели лишь «Астра» и «Диасофт» — представители IT-сектора, а рейтинга кредитоспособности не было у Центра генетики и репродуктивной медицины «Генетико». Правда, рейтинг имела материнская структура — «Институт стволовых клеток человека», после IPO «дочки» сменившая название на «Артген биотех». «Мы как агентство считаем, что путь на IPO должен быть планомерный и публичный. Поэтому компаниям важно иметь кредитный рейтинг и сделать облигационный выпуск, чтобы заявить о себе и получить доверие инвесторов», — отметила Гульназ Галиева.

Екатерина Нагаева, директор департамента листинга Московской биржи На желательность получения опыта эмитента облигаций к моменту выхода компании на рынок IPO указала и директор департамента листинга Московской биржи Екатерина Нагаева: «Выпустив облигации, компания учится публичности — раскрытию информации, выстраиванию внутренних процессов, взаимодействию с инвесторами. Эмитент проходит важный психологический этап: готов он стать публичной компанией или нет. Ведь чем хороши облигации — они конечны. Не понравилось быть публичной компанией, погасил бумаги и ушел с фондового рынка. С акциями так не получается». Российский рынок знает примеры, когда компания выходила на публичный долговой рынок не с целью привлечения заемных средств, а чтобы повысить свою узнаваемость среди инвесторов. По этому пути, например, в 2020 г. пошел Positive Technologies, специализируясь на разработке решений в сфере информационной безопасности. Один из последних примеров — компания «Каршеринг Руссия» (оператор «Делимобиль»).

Лидия Бельченко, руководитель направления по работе с эмитентами ИБ «Синара» «Сначала «Делимобиль» в августе 2022 г. вышел на фондовый рынок с относительно небольшим облигационным займом на 676 млн рублей, ярко заявив о себе. Затем в прошлом году разместил еще два биржевых выпуска суммарным объемом 9 млрд рублей. Оба займа вызвали высокий спрос со стороны розничных инвесторов: доля «физиков» в майском выпуске составила почти 80%, в сентябрьском — почти 60%. И в феврале 2024 г. «Делимобиль» успешно провел IPO. Размещение позволило привлечь в капитал компании средства более 45 тыс. розничных инвесторов, их доля в размещении составила 50%. Благодаря широкому спросу со стороны частных инвесторов объем IPO был увеличен с 3 млрд до 4,2 млрд рублей», — рассказала руководитель направления по работе с эмитентами ИБ «Синара» (соорганизатор размещений ПАО «Каршеринг Руссия») Лидия Бельченко. Но если путь «Делимобиля» к IPO занял полтора года, то для «Мосгорломбарда» он растянулся на три года и девять месяцев, именно столько времени прошло с первого выпуска облигаций. Как рассказал на форуме генеральный директор группы «Мосгорломбард» (эмитент — АО «МГКЛ») Алексей Лазутин, его команда начала готовиться к IPO еще двумя годами ранее, когда выкупила компанию у группы ВТБ весной 2018 г.

Алексей Лазутин, генеральный директор ГК «Мосгорломбард» «Начали мы с выпуска коммерческих облигаций, потому что на биржу нас с первого раза не пустили. Но в какой-то момент мы показали хорошую динамику, и нам дали зеленый свет. На сегодня мы разместили уже пять биржевых выпусков суммарным объемом 1,35 млрд рублей. Еще в 2020 г. мы получили первый кредитный рейтинг в «Эксперте РА», который в 2023 г. был улучшен до BB-. Тогда же подготовка к IPO потребовала составления консолидированной отчетности по МСФО. Мы понимали, что без прохождения различного рода внешнего фейс-контроля успешно выйти на рынок акционерного капитала нереально. Казалось, чем больше шагов делаешь в направлении цели, тем проще идти. Но проще нам не становилось, постоянно приходилось делать что-то такое, чего до нас на рынке никто не совершал», — говорит Алексей Лазутин. «Мосгорломбард» провел IPO в конце декабря 2023 г., размещение прошло по нижней границе ценового диапазона. Компания смогла привлечь 303 млн рублей. Снижение стоимости акций в ходе IPO с 3,5 до 2,5 рублей дало инвесторам дисконт в 30% от справедливой цены, отметил тогда Алексей Лазутин. В первичном публичном предложении акций эмитента приняли участие более 3 тыс. инвесторов. Текущая капитализация компании составляет около 3 млрд рублей.

Наталья Виноградова, заместитель руководителя департамента рынков долгового капитала БКС КИБ По словам заместителя руководителя департамента рынков долгового капитала БКС КИБ Натальи Виноградовой, если бизнес компании, претендующий на первичное размещение акций, не является крупным игроком финансовой отрасли (лизинг или банк) или IT-сектора, то ее путь на рынок IPO будет тернист и сложен. Даже при условии, что компания успешно разместила несколько выпусков биржевых облигаций и исправно исполняет обязательства перед инвесторами. «Итоги размещения и дальнейшее поведение акций таких компаний какой-то феерии, к сожалению, на рынке не вызывают. К тому же нужно понимать, что облигации и акции — это два разных инструмента. И я бы не рассматривала их как какие-то последовательные этапы. Да, инвесторы в облигации и акции могут быть одними и теми же людьми, но далеко не всегда. Акции — очень непростой инструмент. Если в облигациях мы продаем настоящее, компанию можно рассмотреть, понять, на что она привлекает инвестиции и как планирует обслуживать долг, то в акциях коэффициент непредсказуемости взлетает до бесконечности. Большая проблема — в оценке компании. Никому не понятно, сколько на самом деле она стоит», — заключила Наталья Виноградова. «Нерв» рынка Когда стоимость компании в момент IPO — это компромисс между желаниями эмитента и веры в его бизнес инвесторов, то без PR, а точнее IR на этом рынке не обойтись. Как отметила в своем выступлении руководитель IR-проектов департамента корпоративных финансов ООО «Цифра брокер» Анастасия Пузанова, если IPO — это инвестиционный лифт, то IR — это трос, который, как минимум, способен удержать кабину от падения.

Анастасия Пузанова, руководитель IR-проектов департамента корпоративных финансов ООО «Цифра брокер» Если облигации и призваны научить бизнес быть открытым по отношению к инвесторам и неуклонно совершенствовать модель корпоративного управления, то на практике делать это получается далеко не у всех. «На деле только 35% эмитентов не допускают нарушений при раскрытии информации, а значит 65% — допускают. Это и опоздания в сдаче отчетности, и неточности при вводе данных. Мы много говорим про корпоративное управление, про то, что правильно выстроенная система управления и контроля деятельности компании помогает эмитентам развивать бизнес, дисциплинирует их. Но, как сообщила Московская биржа, многие эмитенты воспринимают требования к корпоративному управлению как формальные и формируют советы директоров и комитеты буквально в ночь перед получением листинга», — отмечает спикер. Екатерина Нагаева (Московская биржа) считает, что создать структуру бизнеса, подходящую под правила листинга для выхода на IPO, мало вероятно и за четыре месяца. По данным Михаила Автухова (Совкомбанк), подготовка к IPO занимает от шести до девяти месяцев. Как рассказал на форуме финансовый директор ЮГК («Южуралзолото Группа Компаний») Артем Клёцкин, в случае его компании этот путь занял более полугода. По словам Анастасии Пузановой, цель IR состоит в том, чтобы выстроить такую коммуникацию с инвесторами, чтобы в процессе вторичных торгов капитализация компании стремилась к справедливой величине, отражающей воздействие на бизнес внешних и внутренних факторов. При этом эмитент должен четко понимать, кто его целевая аудитория на фондовом рынке и что она от него ждет. «Дружить со всеми одновременно невозможно», — подчеркнула эксперт.

Константин Гедымин, IR-директор Henderson IR-директор Henderson Константин Гедымин рассказал, что владельцы акций требуют совершенно иного уровня раскрытия информации, чем держатели долговых бумаг. «Инвесторы принимают решение о покупке бондов, основываясь на текущих финансовых показателях компании, долговой нагрузке, ее кредитном рейтинге. Акции же — это история про «завтра». Помимо знания того, как компания чувствует себя сегодня, инвестор при покупке акций должен понимать, что с ней будет в будущем — через месяц, год или три», — говорит представитель Henderson. Важности IR-политики в своем выступлении коснулся и Артем Клёцкин: «У ЮГК сейчас 100 тыс. инвесторов, когда выходили на IPO, их было 70 тыс. И с ними нужно как-то правильно общаться. С точки зрения эмитента это важный момент, потому что никто точно не понимает, что такое «правильно общаться», каждый делает это по-своему. У нас это в основном работа с блогерами, работа в соцсетях, в прошлом году мы даже вывезли группу блогеров на наши активы, всё им показали, они всё сфотографировали, запостили. Сейчас мы ищем новый формат, пытаемся сделать так, чтобы это был не просто какой-то сухой пресс-релиз. IR — это «нерв» текущего рынка, это о том, как правильно, эффективно общаться с «физиком», который крайне пуглив и крайне эмоционально настроен. То есть иногда какая-то новость, которую неправильно трактуют, может привести к тому, что котировки упадут на 3% либо вырастут на 5%. И мы это равновесие находим». Это надолго По прогнозу «Эксперта РА», в 2024 г. число IPO может достигнуть двузначных значений, — до 15 размещений. С начала года состоялось уже четыре, последним стало IPO лизинговой компании «Европлан» (рейтинг — АА). Ей удалось привлечь 13,1 млрд рублей. Доля институциональных инвесторов составила 43% в объеме размещения, физлиц — 57%. О планах выйти на рынок IPO, в частности, заявили «Селектел» (кредитный рейтинг — АА-), «Медси» (АА-), «Биннофарм Групп» (А), Sokolov (А-), МФК «Займер» (ВВ+), JetLend (ВВ+), ГК «Элемент» (без рейтинга), Skillbox (без рейтинга). В более отдаленной перспективе возможность проведения IPO рассматривают «Автодом» и «Интерлизинг». По словам генерального директора компании «Автодом» Андрея Ольховского, планы компании по выходу на IPO станут возможными только при стабильности рынка: «С учетом последних двух турбулентых лет, безусловно, нам важно иметь стабильность на ближайшие несколько лет. Как только мы получим примерно два года стабильного рынка, мы точно можем сказать, что наши инвесторы, наши будущие инвесторы получат гарантированный финансовый результат в будущем при нашем IPO. Это правда, потому что рынок автомобилей на текущий момент очень сильно болтает».

Сергей Савинов, генеральный директор компании «Интерлизинг» В свою очередь генеральный директор компании «Интерлизинг» Сергей Савинов считает, что капитализация компании в 30 млрд рублей не дотягивает до планки IPO и нужно еще подрасти, провести ряд корпоративных действий. «Если мы говорим о настоящей реорганизации в АО, с чем мы сейчас столкнулись, то это очень непростая задача для большой компании, у которой несколько тысяч клиентов, много зарегистрированной техники и прочее. Это требует времени», — подчеркнул глава «Интерлизинга». «Тренд на IPO — это надолго, это новая реальность. В ближайшем будущем будут проходить десятки сделок IPO каждый год. Эта будет такая в хорошем смысле позитивная обыденность», — убежден Михаил Автухов из Совкомбанка. Алексей Лазутин («Мосгорломбард») считает возможным выход на IPO не двух десятков, а сотен компаний в год. Причем компаний малой и средней капитализации. То, что это возможно, на практике показал сам «Мосгорломбард». «Потенциальных эмитентов в России много. Ликвидность на фондовом рынке хорошая. Рынок капитала пусть и медленно, но все-таки становится более доступным для малого и среднего бизнеса», — говорит глава «Мосгорломбарда». По словам управляющего директора по макроэкономическому анализу и прогнозированию «Эксперта РА» Антона Табаха, рост числа IPO никак не повлияет на темпы развития рынка публичного долга, они останутся высокими. «IPO и бонды не взаимоисключают, а дополняют друг друга», — констатировал эксперт. Как рассказал директор департамента DCM Инвестиционной компании «Юнисервис Капитал» Александр Павлов, объем первичного размещения корпоративных высокодоходных облигаций в 2023 г. достиг рекордных 57,9 млрд рублей, что 20,2 млрд рублей больше, чем в мирном 2021-м. Ожидается, что по итогам 2024 г. на первичном рынке ВДО будет размещено бумаг не менее, чем на 100 млрд рублей.

Александр Павлов, директор департамента DCM Инвестиционной компании «Юнисервис Капитал» «Мы видим сразу несколько факторов, побуждающих компании выходить на фондовый рынок. Это и высвобождение рыночных ниш вследствие ухода зарубежных игроков, и потребность в средствах при заключении M&A сделок, и необходимость в дополнительном оборотном капитале из-за нарушения логистических цепочек, и высокая стоимость банковского фондирования. В результате бизнес стал больше интересоваться альтернативными источниками финансирования — облигациями, цифровыми финансовыми активами, краудлендингом, краудинвестингом и, конечно, IPO», — заключил Александр Павлов.

|

|

Эмитент заключил эксклюзивное дистрибьютерское соглашение с одним из крупнейших гипермаркетов в России. Также компания готовится к экспортным поставкам фасованной продукции в Узбекистан и Казахстан. В 2023 году ООО «Чистая Планета» открыло первый фирменный магазин на территории гипермаркета «Ашан». Сегодня компании заключили эксклюзивное дистрибьютерское соглашение на развитие сети подобных точек на три года. Уже работают два магазина в Барнауле, один в Омске и два в Новосибирске. В ближайшее время расширение будет происходить в Сибирском Федеральном округе, далее перейдет на Екатеринбург, Тюмень, Санкт-Петербург и Москву. В 2024 году «Чистая Планета» планирует открыть как минимум 20 — 30 магазинов на территории «Ашана»: по 2 — 3 точки за месяц. Предположительно, поставки продукции в магазины, расположенные в европейской части России, будут осуществляться через партнера эмитента ООО «ПРОЭКОПАРК», который изготавливает продукцию на собственной производственной площадке, приобретя у «Чистой Планеты» право на использование товарного знака и производственных карт. ООО «ПРОЭКОПАРК» сможет выступить в роли производителя, получая фиксированную прибыль от данных продаж. А ООО «Чистая Планета» сэкономит на логистике. Отметим, что договор «Ашан» заключил именно с эмитентом — ООО «Чистая Планета». «Сотрудничество с „Ашаном“ интересно по ряду причин. Реализация продукции через точки в гипермаркетах приносит повышенную маржинальность. Также мы ожидаем и позитивный рекламный эффект от коллаборации, и рост узнаваемости», — поделился финансовый директор ООО «Чистая Планета» Константин Макиенко. Дополнительно эмитент планирует поставки фасованной продукции в Узбекистан и Казахстан. В Узбекистане уже найден партнер, с которым сейчас согласовывается дистрибьюторский договор. Параллельно идет анализ местного рынка, по предварительным оценкам, продукция «Чистой Планеты» будет пользоваться широким спросом, поскольку соответствует запросам потребителя и позволяет существующим сетям дополнить ассортиментные матрицы FMCG сегмента конкурентоспособным и высоко оборачиваемым продуктом. Эмитент планирует применить технологию подобную сотрудничеству с «Ашан», первоначально наладить работу с крупными торговыми сетями. Предварительно первые поставки запланированы на апрель 2024 года. «Дополнительно наши торговые марки сейчас проходят регистрацию в Узбекистане. До её завершения у нас будет дистрибьюторский договор, после коммерческой концессии. Есть вероятность того, что если рынок позитивно встретит наши товары, то мы откроем в Узбекистане небольшое производство на 100 — 200 тонн продукции в месяц», — прокомментировал Константин Макиенко. Также компания планирует начать поставки фасованной продукции в Казахстан и сейчас ждет предложение от дистрибьютера.

|

|

🐹Генетико. 🥜Бумага задачу минимум выполнила и я вчера закрывался, но если контролировать спекуль, то можно было придержать и не торопиться. 🥜Продолжаю держать бумагу на карандаше, смотрится интересно и запас хода есть приличный. 🥜Что меня интересует что бы вновь перезайти? Если не улетит выше, то напрашивается стабилизация, вот как была ранее. Если поймали такую тенденцию в зародыше, то будет очень здорово. А если такая стабилизация будет, то все цели вновь повторяются, но уже с текущей стабилизации. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Росгосстрах. 🥜Свежая идея, пока не отработала по настоящему. Пока только дала стандартный профит внутри стабилизации +3%. 🥜У меня позиция взята не по самым её лоям, так что пока около +1%. 🥜Позицию держу, не размениваюсь на мелочь, так как крайне позитивно закрылись на хае дня и под хай стабилизации. 🥜Готов поставить на кон мелкий профит и даже риск ухода ниже. Бумага готова и к импульсу и к началу волны роста, итогом которой будет кульминация в виде импульса! Так что жду развязку этой стабилизации! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🇷🇺 GMKN - Приостановка торгов акциями ГМК Норникель из-за их дробления в пропорции 1 к 100. 🖥 ASTR - Группа Астра опубликует финансовые результаты по МСФО за 2023 год. День инвестора Группы Астра. 🔌 ELFV - ЭЛ5-Энерго опубликует финансовые результаты по МСФО за 2023 год. 🏦 MOEX - Московская биржа отчитается об оборотах за март. 🥜Друзья, великолепный понедельник мы вчера получили, всё по заветам Хомяка. И стоило чутка порадоваться днём, что не все идеи отработали, как тут как тут полетели обе Науки, стрельнул Белон, ещё дальше стрельнул ГлобалТранс, короче жесть!) Но всё же ещё не всё отработало, но те спекули, которые зарвались, придётся какое-то время ждать. Так уж устроена биржевая спекулятивная возня. По этой причине полезно иметь среднесрочно-долгосрочный портфель, где можно попредержать коней и дать прибыли течь, реализовав более глобальную идею, нежели играться волнами. Конечно волны это круто и интересно, но рано или поздно бумага от тебя убежит, стоит только ошибиться с ранним выходом, а ошибиться дело не сложное!) 🥜Нужно понимать, что такие праздники не могут длиться вечно, да и не так часто они бывают, а после таких дней как правило в бумагах наступает поиск баланса. Понятно, что не во всех, тут ещё играет важную роль жадность, а точнее уровень этой жадности. Но в большей части заракетивших вчера бумаг, жду сегодня именно поиск баланса. 🥜Из событий сегодня очень интересен отчёт Астры. Бумагу продолжаю удерживать в долгосрочном портфеле. А вот спекулятивно всё никак не решался на покупку. Столько раз присматривался, столько раз были отличные точки входа и анализируя после, ну даже первый вход с косяком не требовал бы более 1 усреднения. И каждый раз ждал цену чуть ниже. Собственно говоря так всегда и бывает. Ну давай ещё чуть ниже и ловя этот 1-2% бумага улетает на +20%. Вот от этой мелочности надо избавляться. Я её почти поборол, но иногда она возвращается и мешает!!! 🥜Так же сегодня Мосбиржа отчитается об оборотах за март. Чую вновь будет рост по всем фронтам! Я уж и не знаю, есть этому какой-то предел или это путь в бесконечность!))) 🥜По торговле сегодня. Вновь куча работы, торговый процесс будет затруднён. Так что тут больше по факту. А в целом с целью фиксации смотрю за Северсталью. Вновь взял на карандаш ВУШ, пока только спекулятивно. Поглядываю на Европлан. И приглядываю за активными спекулями в большей степени Русс-Инвест и Росгосстрах. Последняя созрела на выстрел или же хорошую, добротную ростовую волну. 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

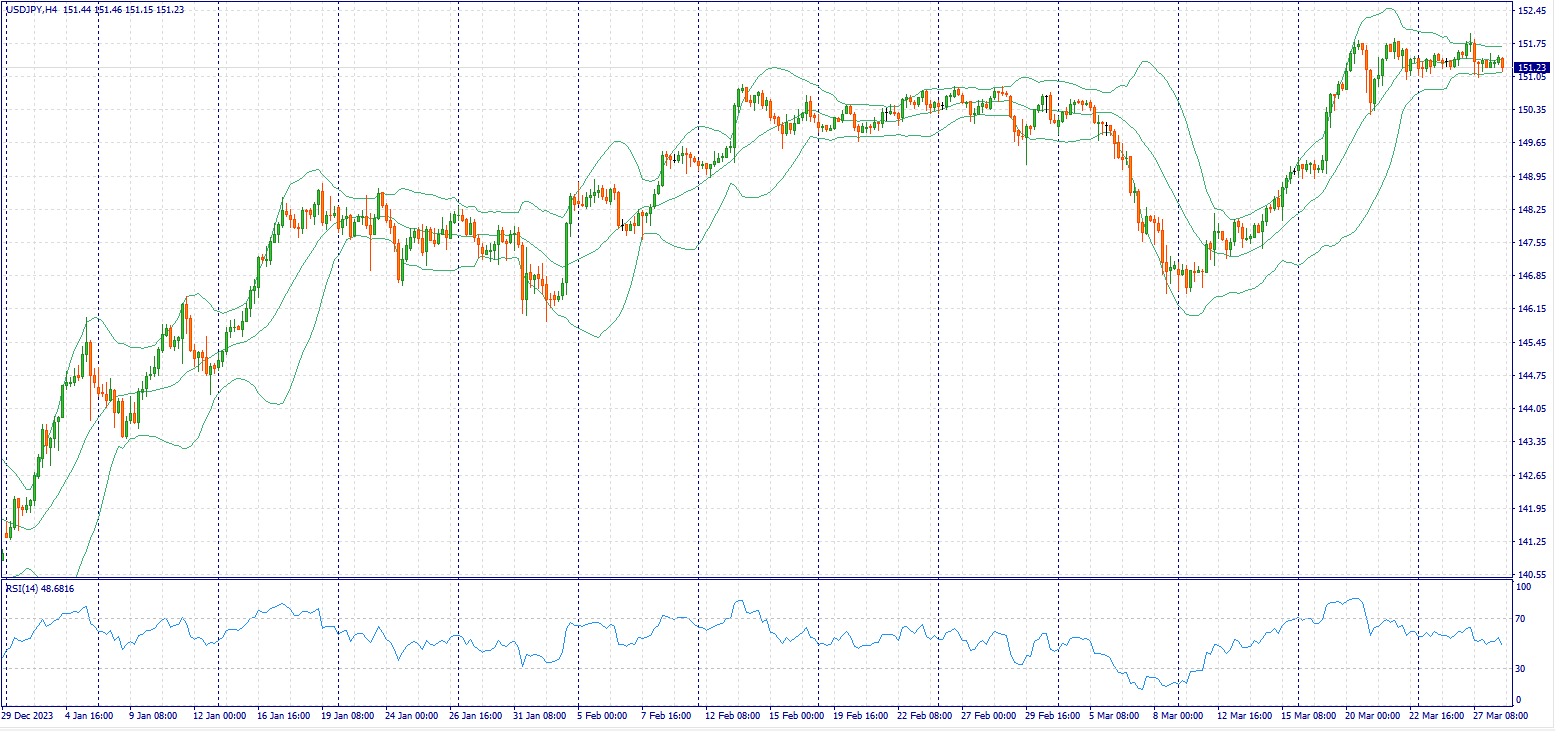

USDJPY:

Японская иена (JPY) не смогла воспользоваться скромным ростом против своего американского коллеги во время азиатской сессии во вторник и остается на расстоянии удара от многодесятилетнего минимума, достигнутого на прошлой неделе. Японские правительственные чиновники продолжили свои уговоры защитить национальную валюту, что, наряду с импульсом снижения риска, оказалось ключевым фактором, оказавшим некоторую поддержку "безопасной" иене. Тем не менее, "голубиный" прогноз Банка Японии (BoJ) о том, что денежно-кредитная политика будет оставаться мягкой в течение некоторого времени, сдерживает "быков" по JPY от агрессивных ставок и сохраняет возможность значительного роста. Доллар США (USD), с другой стороны, стоит вблизи самого высокого уровня с февраля 2024 года, достигнутого на фоне благоприятных данных по США в понедельник. Институт управления поставками (ISM) сообщил, что в марте впервые с сентября 2022 года в производственном секторе США был зафиксирован рост. Это затмило пятничный индекс цен PCE в США, который указал на умеренный рост инфляции в феврале, и заставило инвесторов снизить ставки на июньское снижение ставки Федеральной резервной системы (ФРС). Это действует как попутный ветер для бакса и предполагает, что путь наименьшего сопротивления для пары USD/JPY лежит в сторону повышения. Торговая рекомендация: Торговля преимущественно ордерами Buy от текущего уровня цен Больше аналитической информации Вы можете найти на нашем сайте

|

|

Новый день, новая неделя, новый месяц. Март остался позади – волатильный, но по сути бесполезный. Торги начались на отметке 1,0804, а завершились на уровне 1,0794. При этом хай минувшего месяца был зафиксирован на отметке 1,0982. То есть пара сделала круг и вернулась на прежние позиции. Цена закрытия на таймфрейме MN практически совпадает с ценой открытия. Северный блицкриг провалился, но и продавцы не смогли переломить ситуацию в свою пользу. Поэтому в сухом остатке счёт – 0:0. Или 1:1, кому как нравится. Сегодня на дворе уже апрель. И времени на раскачку не будет: как говорится, с места в карьер. Значимые отчёты, выступления представителей ФРС. Начинается весенняя жара. Понедельник Сегодня, 1 апреля, католический мир отмечает Пасху, поэтому почти все европейские торговые площадки закрыты. Наиболее важный отчёт понедельника будет опубликован в США, в период американской сессии. Мы узнаем мартовское значение производственного индекса ISM. В декабре и (особенно) в январе он демонстрировал восходящую динамку, достигнув отметки 49,1 пункта. Однако в феврале индекс неожиданно и достаточно резко снизился – до 47,8. В марте снова ожидается рост, правда, достаточно скромный – до 48,5 пункта. Если индекс снова окажется в «красной зоне», доллар окажется под существенным давлением. Стоит отметить, что этот показатель находится в зоне сокращения (то есть ниже 50-пунктного таргета) с декабря 2022 года, поэтому его дальнейшее снижение может спровоцировать достаточно сильную волатильность, как это было месяц назад. Вторник 2 апреля будет опубликована окончательная оценка мартовских индексов PMI. Здесь без сюрпризов. Окончательная оценка должна совпасть с первоначальной. Также мы узнаем динамику роста инфляции в Германии. Согласно прогнозам, общий индекс потребительских цен выйдет на отметке 2,2% в годовом исчислении (минимальное значение показателя с мая 2021 года). Гармонизированный ИПЦ также должен продемонстрировать нисходящую динамику, оказавшись на отметке 2,4% г/г. Стоит отметить, что немецкие данные достаточно часто коррелируют с общеевропейскими, поэтому можно предположить, что мартовский рост инфляции в еврозоне (отчёт будет опубликован на следующий день) также может разочаровать покупателей eur/usd. В период американской сессии в Штатах будут обнародованы данные JOLTS (Job Openings and Labor Turnover Survey) по количеству открытых вакансий. В январе число вакансий незначительно изменилось и составило 8,86 млн. Согласно прогнозам, в феврале этот показатель выйдет на отметке 8,79 млн. Этот индикатор спровоцирует волатильность по паре только в том случае, если существенно отклонится от прогнозного значения. Кроме публикации макроэкономических отчётов, в среду ожидается выступление сразу нескольких представителей ФРС. Своё мнение озвучат член Совета управляющих Мишель Боуман, глава ФРБ Нью-Йорка Джон Уильямс, глава ФРБ Кливленда Лоретта Местер и глава ФРБ Сан-Франциско Мэри Дейли. Все они обладают правом голоса в Комитете, поэтому их комментарии спровоцируют достаточно сильную волатильность по паре eur/usd. Прежде всего интересует их оценка базового индекса PCE, который был опубликован в минувшую пятницу. Напомню, что этот важнейший для ФРС инфляционный индикатор снова продемонстрировал нисходящую динамику (седьмой месяц подряд), достигнув отметки 2,8% г/г. Среда Главное событие этого дня – публикация данных по росту инфляции в еврозоне. По прогнозам, в марте общий индекс потребительских цен снизится до отметки 2,5%. Напомню, что до ноября прошлого года (включительно) общий ИПЦ последовательно снижался, опустившись до отметки 2,4%. Но в декабре он неожиданно ускорился до 2,9%. Затем снова начал медленно сползать вниз: январь – 2,8%, февраль – 2,6%. Если в марте индекс выйдет на прогнозном уровне (или ниже), можно будет говорить о сформировавшейся тенденции. Базовый индекс потребительских цен, без учета цен на энергию и продукты питания, активно снижается на протяжении 7 месяцев подряд, снизившись до 3,1%. Март может стать восьмым месяцем в этом ряду: согласно прогнозам, этот показатель выйдет на отметке 3,0%. В США опубликуют индекс деловой активности в секторе услуг от ISM. По мнению большинства экспертов, в марте показатель выйдет практически на уровне февраля (52,7 пункта, предыдущее значение – 52,6). Своё слово скажет и Федрезерв. В среду ожидается выступление главы ФРС Джерома Пауэлла, а также двоих членов Совета управляющих – Майкла Барра и Адрианы Куглер. Четверг В четверг будет обнародован протокол мартовского заседания Европейского Центробанка. В последнее время многие представители ЕЦБ заметно смягчили свою позицию – почти все они так или иначе выступили за снижение процентной ставки на июньском заседании. Тональность протокола мартовской встречи может усилить (или же ослабить) «голубиный» настрой на рынке, тем более что этот документ будет опубликован на следующий день после публикации ключевых данных по росту инфляции в Германии и в еврозоне. Также в четверг ожидается выступление главы ФРБ Ричмонда Томаса Баркина (обладает правом голоса в Комитете в этом году) и глава ФРБ Чикаго Остан Гулсби (без права голоса). Пятница В последний торговый день недели всё внимание трейдеров будет приковано к мартовским Нонфармам. Напомню, что месяц назад рынок труда США оставил весьма двоякое впечатление. Февральский отчёт отразил сдержанный рост заработной платы и неожиданный рост безработицы – до 3,9%. Показатель прироста числа занятых в несельскохозяйственном секторе в феврале вышел в зелёной зоне (+275 тысяч, при прогнозе роста на 198 тысяч), но при этом результаты предыдущих двух месяцев были пересмотрены в сторону понижения, совокупно – на 167 тысяч. Согласно предварительным прогнозам, в марте безработица останется на февральском уровне (3,9%), а количество занятых в несельскохозяйственном секторе вырастет на 205 тысяч. Темпы прироста уровня средней почасовой оплаты труда должны замедлиться до 4,1% в годовом выражении. Если Нонфармы выйдут на прогнозном уровне (не говоря уже о «красной зоне»), то июнь останется наиболее вероятной датой первого снижения процентной ставки ФРС. Также в пятницу интересно будет послушать Альберто Мусалема. Это его первое выступление в качестве главы ФРБ Сент-Луиса. На этом посту он сменил Джеймса Булларда, который возглавлял этот Федеральный резервный банк в течение последних 15 лет. Выводы Итак, как видим, впереди нас ожидают волатильные деньки – тон торгам будет задавать не только Федрезерв, но и ключевые отчёты в сфере инфляции (Германия, еврозона) и рынка труда США (JOLTS, Нонфармы). Сегодняшний день выбивается из общей колеи из-за празднования католической Пасхи – основной драйв на валютном рынке начнется со вторника. Ближайший уровень поддержки для пары eur/usd расположен на отметке 1,0760 (нижняя линия индикатора Bollinger Bands на дневном графике). Уровень сопротивления – 1,0830 (верхняя линия Bollinger Bands на четырёхчасовом графике).

|

|

Создавая фреску «Тайная вечеря» Леонардо да Винчи очень долго искал идеальные модели. Иисус должен воплощать Добро, а Иуда, решивший предать его на этой трапезе, — Зло. Леонардо да Винчи много раз прерывал работу, отправляясь на поиски натурщиков. Однажды, слушая церковный хор, он увидел в одном из юных певчих совершенный образ Христа и, пригласив его в свою мастерскую, сделал с него несколько набросков и этюдов. Прошло три года. «Тайная вечеря» была почти завершена, однако Леонардо так и не нашел подходящего натурщика для Иуды. Кардинал, отвечавший за роспись собора, торопил художника, требуя, чтобы фреска была закончена как можно скорее. И вот после долгих поисков художник увидел валявшегося в сточной канаве человека — молодого, но преждевременно одряхлевшего, грязного, пьяного и оборванного. Времени на этюды уже не было, и Леонардо приказал своим помощникам доставить его прямо в собор. С большим трудом его притащили туда и поставили на ноги. Человек толком не понимал, что происходит, и где он находится, а Леонардо да Винчи запечатлевал на холсте лицо человека, погрязшего в грехах. Когда он окончил работу, нищий, который к этому времени уже немного пришел в себя, подошел к полотну и закричал: – Я уже видел эту картину раньше! – Когда? — удивился Леонардо. – Три года назад, еще до того, как я все потерял. В ту пору, когда я пел в хоре, и жизнь моя была полна мечтаний, какой-то художник написал с меня Христа...

|

|

🐹Авангард. 🥜У многих есть вопросы по этой бумаге. Да и в последнее время идёт разочарование её держателей. 🥜Да, компания не стала выплачивать див по итогам года. Но до этого выплатила два дива с разницей в 2 месяца по +-50р. Так что считаю не велика потеря. К тому же эта мелочь даёт купить актив со скидкой в разы больше не выплаченного дива. 🥜В пятницу бумага пришла на сильную поддержку и если бы я был без позиции, то непременно бы взял. 🥜Сейчас цена находится на пиле 22 года, вот так вот видимо плохо себя чувствует компания. А так же на задергах кризиса 20 года. 🥜Не вижу ничего страшного в происходящем и при снижении буду добирать! 🥜Нужно понимать и принимать, что могут быть позиции, которые дадут профит не сегодня и не завтра, а например в сентябре и ноябре, именно там будут очередные дивы. 🥜И в этом и есть идея и нужно пользоваться, что рынок даёт шанс купить актив дешевле. Сейчас многие бумаги уходят в небо и вот будет совсем не понятно, что можно будет купить впереди, а тут вот такой брилиантик. И пусть лежит. 1200 дело лишь времени и это стандартная минимальная цель, но есть ещё шанс разгона, а тут уже 1400 и 1600 и 1800р., но это уже просто реалистичные фантазии. 🥜Так что держу, не парюсь, на снижении буду добирать. И поверьте, те кто потом ещё будет набирать на хаях зарвавшиеся бумаги и терпеть просадку, мы будет терпеть прибыль осенью. А пока можно спокой торговать другие бумаги! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Отличный Друзья сегодня день! Вот такое получается, когда отсутствует негатив на рынке, по этой причине жадность крепчает, а дополнительным толчком стало вливание средств от ipo Европлана. Собственно говоря такие ожидания я описывал в приветственном посте! 🥜Много идей сегодня отработало. По мимо публичных, так же урвал сегодня чутка с Белона, эта идея так же была на канале. Немного есть неудовлетворение в ГлобалТрансе, но тут надо было решать или оставлять до 15:00-16:00, именно в этот период я освободился и попал на биржу, либо закрывать спекуль по своей идее в верхней части пилы. Выбрал второе!!! Всё равно доволен, это был быстрый профит!!! 🥜Так же радует, что не все идеи отработали и при этом они не ухудшили своё положение, а некоторые типа НПО Науки ещё стали выглядеть перспективнее!!! Да, отработай всё и вся, даже не знаю, чем бы пришлось заниматься на бирже в ближайшие дни, пока графики не нарисовали чего-нибудь новенького. А так всё отлично, бумаги выстроились в очередь на стрижку!))) 🥜Хотел бы напомнить про ТЗА. В выходной спрашивали по нему. Ответ был чётким! Как итог сегодня -3% на таком рынке! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|