|

|

|

🐹Астра. #ASTR 🥜Вот мы торговали эту бумагу, всё чётко, тенденция работает и казалась, что вот вот, перспективы и она встанет на рельсы и тупо поедет, но не едет(((. 🥜И у меня сразу закроились сомнения, значит что-то не так, это уже не Позитив в плане графического движения. Нихрена не будет так, как в Позитиве, что если вышел, то не войдёшь!!! Так что наверное с этой бумагой перейду в спекуляцию!!! ❗️Это не значит, что она не будет расти! Будет, но думаю эффект будет больше от перезаходов, нежели тупо держать!!! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Группа ВТБ опубликовала обобщенную консолидированную финансовую отчетность по МСФО за 1 кв. 2024 г. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_vtb/ Процентные доходы банка увеличились на 85,3% до 897 млрд руб. на фоне роста объема кредитного портфеля и удорожания стоимости выданных ссуд. Процентные расходы увеличились более чем вдвое до 730 млрд руб. на фоне роста объема и стоимости привлечения клиентских средств. В итоге чистые процентные доходы в отчетном периоде сократились на 12,5%, составив 154 млрд руб. Показатель чистой процентной маржи упал сразу на 90 б.п. до 2,2%. Чистые комиссионные доходы выросли на 23,1% до 52 млрд руб. Отметим существенное снижение прибыли от прочей финансовой деятельности на фоне эффекта от приобретения РНКБ в 2023 г. В отчетном периоде ВТБ более чем на треть сократил объемы начисленных резервов, которые составили 32,1 млрд руб. на фоне снижения стоимости риска с 1,1% до 0,6%. Операционные расходы банка увеличились на 20,2% до 111 млрд руб. на фоне увеличения инвестиций в технологии и трансформацию, масштабирования розничного бизнеса, а также ввиду включения в расходы на персонал и административные расходы расходной базы банка РНКБ, включенного в состав группы ВТБ в марте прошлого года. При этом отношение операционных расходов к операционным доходам составило 36,8% против 26,2% годом ранее. В итоге чистая прибыль ВТБ сократилась на 19,7%, составив 118 млрд руб. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_vtb/ По линии балансовых показателей отметим снижение доли неработающих кредитов с 4,4% до 3,2%. Как следствие, показатель покрытия неработающих кредитов резервами вырос со 140,0% до 165,6%. В отчетном периоде объем кредитного портфеля (до вычета резервов под обесценение) вырос на 23,4% до 22,1 трлн руб. Кредиты юридическим лицам увеличились за первый квартал текущего года на 6,8% до 15,0 трлн руб. Рост кредитования физических лиц в начале года замедлился по сравнению с прошлым годом, составив 2,6% по итогам первых трех месяцев текущего года, портфель розничных кредитов составил 7,2 трлн руб. На этом фоне доля розницы в совокупном кредитном портфеле ВТБ по состоянию на конец квартала несколько снизилась и составила 32% по сравнению с 33% на конец 2023 г. Средства клиентов росли меньшими темпами по сравнению с кредитным портфелем и составили 23,0 трлн руб. (+15,3%). В итоге отношение кредитного портфеля к средствам клиентов возросло с 89,9% до 96,2%. Собственный капитал банка вырос на 24,4% до 2,3 трлн руб., что стало следствием как заработанной прибыли, так и проведенной допэмиссии акций. По итогам вышедшей отчетности, а также с учетом озвученных ожиданий менеджмента, мы не стали вносить в модель банка серьезных изменений. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_vtb/ Напомним, что мы не приводим в таблице значение потенциальной доходности акций банка. На наш взгляд, текущая структура капитала банка, в рамках которой обращаются привилегированные акции с различным номиналом, существенно затрудняет корректный расчет потенциальной доходности обыкновенных акций и размера дивидендных выплат. По нашему мнению, рано или поздно привилегированные акции исчезнут в результате конвертации в обыкновенные акции банка или путем заявляемого представителями банка постепенного выкупа. Мы планируем возобновить публикацию потенциальной доходности акций Банка ВТБ после прояснения ситуации с будущим привилегированных акций. На данный момент акции ВТБ не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

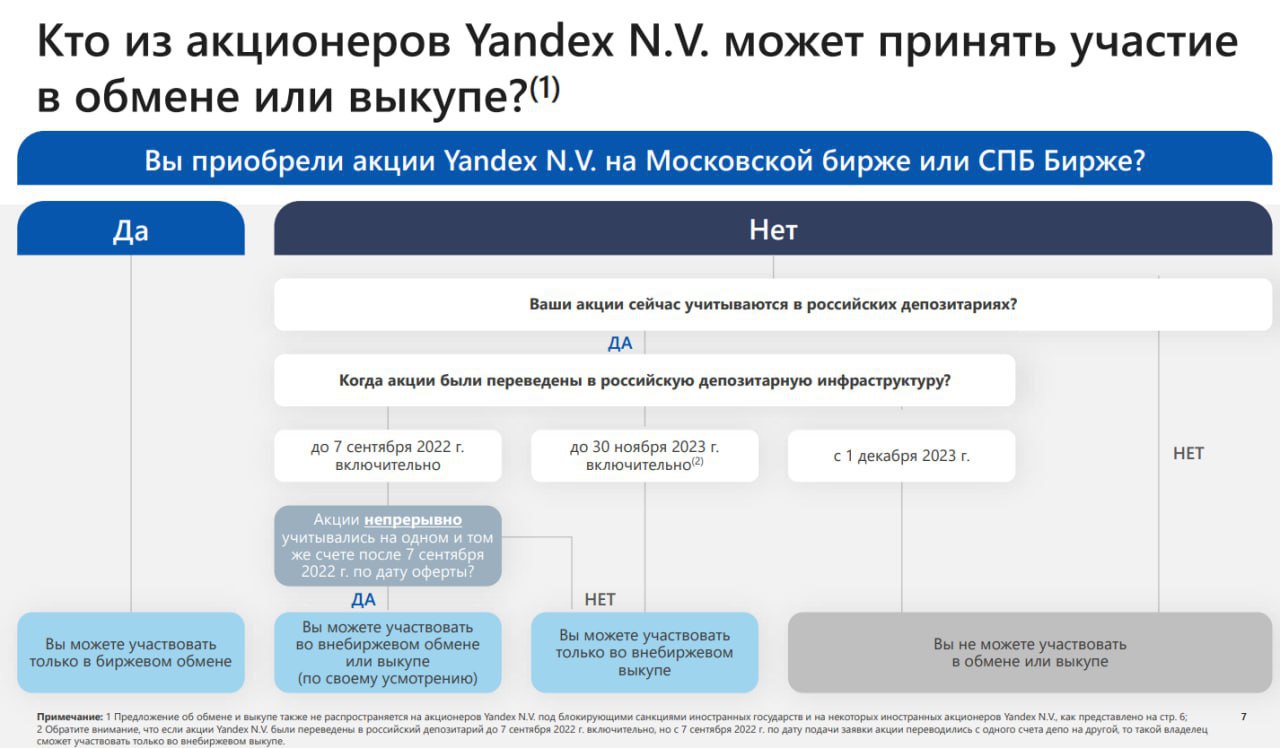

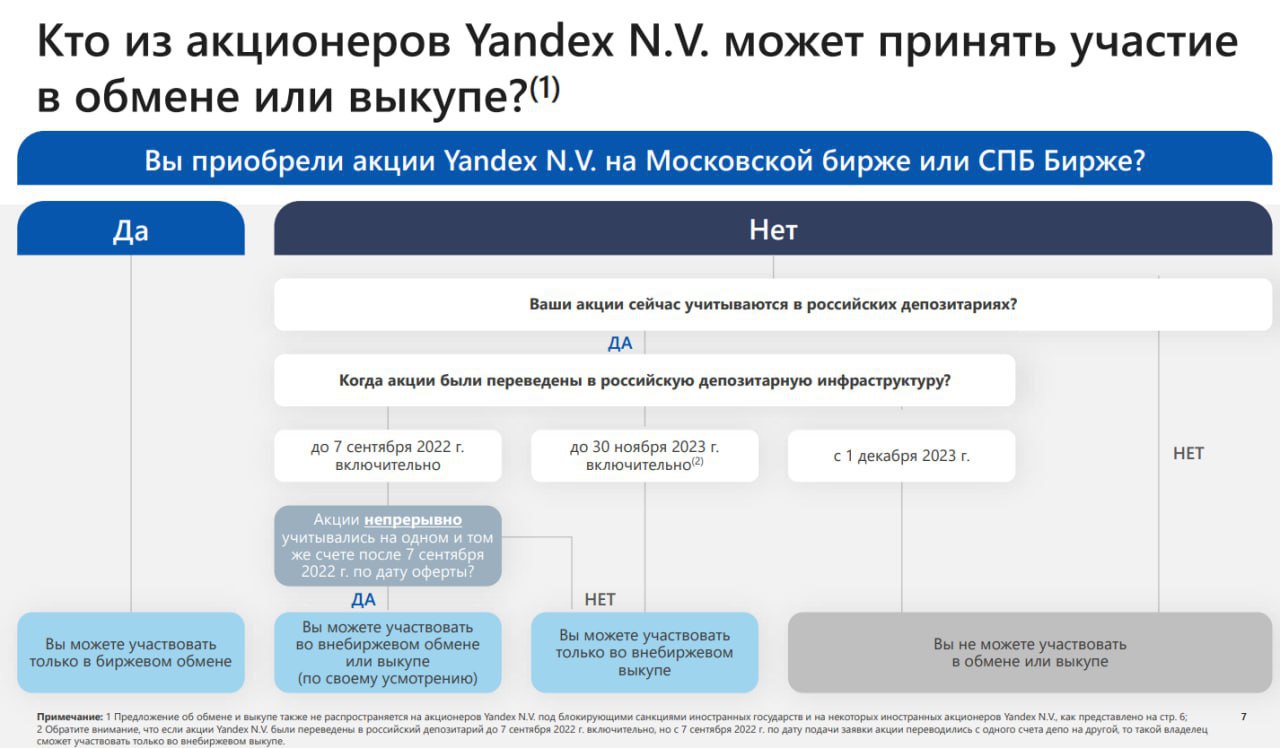

Давайте сейчас разберёмся в этой ситуации и поймём, то тут, да как. Ни для кого не секрет, что у Яндекса идёт раздел бизнеса и сейчас обмен акций — часть этого процесса. Что у нас по условиям обмена акций: -акции Yandex N.V., которые были приобретены на Московской бирже или СПБ бирже. Биржевой обмен с коэффициентом 1:1. Сбор заявок на биржевой обмен пройдет через Московскую биржу и СПБ Биржу: он начнется не позднее 16 мая и продлится до 15:00 мск 21 июня 2024 года. Дата акцепта заявок — 8 июля 2024 года, дата расчетов — 9 июля 2024 года; -акции Yandex N.V., которые приобретались за пределами Московской биржи и СПБ Биржи и были переведены в российские депозитарии до 7 сентября 2022 года включительно, а также учитывались с тех пор на одном счете депо. Внебиржевой обмен с коэффициентом 1:1. Такие владельцы -акций Yandex N.V. при желании могут принять участие и во внебиржевом выкупе; -акции Yandex N.V., которые приобретались за пределами Московской биржи и СПБ Биржи и были переведены в российские депозитарии до 30 ноября включительно. Внебиржевой выкуп по цене ₽1251,8 за акцию Yandex N.V. «Сбор заявок на участие во внебиржевом обмене и выкупе будет проходить с 13 мая по 16:00 мск 31 мая 2024 года, а акцепт заявок — с 13 мая по 9 июня 2024 года. Участники внебиржевого обмена и выкупа должны будут перевести акции Yandex N.V. на счет депо ЗПИФ «Консорциум. Первый» в течение десяти рабочих дней с даты, когда их заявка была акцептована. Перевод акций МКПАО «Яндекс» участникам внебиржевого обмена произойдет в течение 15 рабочих дней с 21 июня 2024 года. Перевод денежных средств участникам выкупа будет осуществлен в те же сроки.» Сумма внебиржевого выкупа — ₽1251,8 за акцию. По сути, для тех, кто покупал акции через Мос. и СПб-биржу смогу легко их обменять и никаких проблем возникнуть не должно. Но, что будет, если продолжать держать нынешние акции? — ничего, так как объявлен делистинг акций с биржи (правда, без чёткой даты) и вы просто потеряете деньги. А российский бизнес Яндекса начнёт торговаться под новым тикером 15 мая — тикер $YDEX. Что имеем по итогу? Обмен акций 1:1, что впринципе, не так уж и плохо. Для тех, кто купил акции через СПб или Мос. биржу — проблем возникнуть не должно. Правда, есть непонятный момент с теми. кто покупал долларовый Яндекс до санкций и не продал до их объявления — то есть, акции заблокированы и к обмену или продаже на внебиржевом рынке они вряд-ли подлежать. Момент, конечно, не приятный. Ну, а так, ждём дальнейших новостей и подробностей.Тг канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

Сбербанк раскрыл консолидированную финансовую отчетность по МСФО за 1 кв. 2024 г. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/sberba... Процентные доходы банка увеличились на 64,5% до 1,6 трлн руб. на фоне роста объема кредитного портфеля и удорожания стоимости выданных ссуд. Процентные расходы увеличились более чем вдвое до 849 млрд руб. на фоне роста объема и стоимости привлечения клиентских средств. В итоге чистые процентные доходы в отчетном периоде выросли на четверть, составив 700 млрд руб. Показатель чистой процентной маржи вырос на 0,1 п.п. до 5,9%. Чистые комиссионные доходы выросли на 7,6% до 184,1 млрд руб. Ключевыми драйверами роста стали доходы от операций с банковскими картами, расчетно-кассового и документарного обслуживания. Отметим существенное снижение прибыли от операций с финансовыми инструментами, иностранной валютой в размере 4,2 млрд руб. (-89,4%). В отчетном периоде Сбербанк на четверть сократил объемы начисленных резервов, которые составили 47,7 млрд руб. на фоне снижения стоимости риска с 1,1% до 0,6%. Операционные расходы банка увеличились на 25,1% до 227,6 млрд руб. на фоне роста расходов на персонал (+23,7%). При этом отношение операционных расходов к операционным доходам составило 28,4% против 24,8% годом ранее. В итоге чистая прибыль Сбербанка увеличилась на 11,3%, составив 397,4 млрд руб. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/sberba... По линии балансовых показателей отметим продолжающийся рост кредитного портфеля (+15,6%) до 36,2 трлн руб., главным образом, за счета увеличения количества розничных кредитов. Драйвером роста оставались ипотечное кредитование, автокредитование и кредитные карты. Доля неработающих кредитов незначительно возросла до уровня 3,5%. Отношение созданных резервов под обесценение кредитного портфеля к объему неработающих кредитов составило 128,5%, сократившись на 16,2 п.п. на тфоне перевода части задолженности в категорию кредитов, оцениваемых по справедливой стоимости. Коэффициент достаточности базового капитала 1-го уровня и общего капитала сократился на 130 и 200 базисных пунктов соответственно. Дополнительно отметим, что менеджментом банка были обозначены ориентиры по ключевым показателям на 2024 год. В частности, чистая процентная маржа ожидается на уровне выше 5,7%, рост чистых комиссионных доходов в районе 10%, отношение операционных расходов к доходам на уровне 30-32%, рентабельность собственного капитала - выше 22%. С учетом этих вводных мы ожидаем, что чистая прибыль текущего года составит 1,7-1,8 трлн руб. Отметим также, что Наблюдательным советом банка была дана рекомендация выплатить дивиденды по итогам 2023 г. в размере 33,3 руб. на оба типа акций. По итогам ознакомления с вышедшей отчетностью мы не стали вносить серьезных изменений в модель Сбербанка, ограничившись небольшим снижением прибыли на текущий год по причине опережающего роста процентных расходов, более низких доходов на финансовом рынке, а также превышающих наши ожидания увеличения операционных расходов. В результате потенциальная доходность акций Сбербанка несколько сократилась. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/sberba... В настоящее время обыкновенные акции Сбербанка торгуются с P/BV 2024 около 0,9 и P/E 2024 около 4,1 и продолжают оставаться одной из наших базовых бумаг в секторе ликвидных акций. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

🐹Самарэнерго АП. 🥜Друзья, не знал эту компанию до того пока не посмотрел видео Когана, которое опубликовал и вам. Выступление не лайв, режиме с конференции Профит, по этой причине был большой лаг. Там была идея в случае больших дивов типа Липецка и этот вариант присутствовал, но это не случилось! Див уже известен, он 5+ 🥜Технически бумага смотрится интересно и самое главное, что ключи находятся в наше распампленное время рядышком! 🥜Да, сегодня она прыгнула, но я взял на карандаш! И меня не волнует тест лоёв стабилизации, важен сам факт устранения прыжка, а там посмотрим! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Урал, Соллерс. Когда закрывать? 🥜Задают вопросы, отвечаю! 🥜Друзья, была максимально простая идея на перехай, она отработала мгновенно, отработала феерично по 10+ каждая. 🥜Когда закрываться, это вы спрашивайте у себя, чего вы хотите и чего ждёте! 🥜Что касается Соллерса, после такой свечи напрашивается поиск баланса как минимум! 🥜Ищущие быстрой прибыли, конечно это ваша сделка, забрал 10% и убежал. Желающие подождать развязки до дивов, это другой варииант. Тут можно получить и бонус, но можно и потерять часть накопленного. 🥜И третий вариант, это симбиоз. Этот вариант выбрал я, но в Урале. +7-8% это железобетонная прибыль которую я заберу при варианте снижения. А дальше еду до дивов и жду 3 варианта при которых я закроюсь: - мощный вынос за день на 7-10+% - бумага начнёт пилить, закруглять, снижаться на дневках. - если позиция дотянет дотянет до дивотсечки, тупо на первой слабости! 🥜 Ещё раз, я вам не скажу когда закрывать Соллерс. Я дважды вам сказал когда его купить, а дальше действуйте по своим принципам и своей жадности! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Компания МКАО Юнайтед Медикал Груп представила отчетность по МСФО за 2023 г. См. таблицу: https://bf.arsagera.ru/united_medical_group_gemc/ Совокупная выручка компании составила €270,5 млн, сократившись на 17,1% на фоне снижения посещений поликлиники и госпитализаций в стационар, а также оптимизации бизнеса гериатрического центра и бизнеса по продаже реагентов и лабораторного оборудования. Помимо этого, одной из причин просадки выручки стало окончание договора строительства и отсутствие признанной выручки от строительства в 2023 г. (в 2022 г. - €19,4 млн). Эти доходы компания получала в рамках договора концессии, по которому ей передается здание городской больницы Москвы №63, где после реконструкции она получает долгосрочное право на оказание медицинских услуг. Рассмотрим подробнее структуру доходов компании. По направлению «Поликлиника и помощь на дому» выручка сократилась на 5,5% и составила €139,8 млн на фоне снижения числа визитов на 17,9%, частично нивелированого увеличением среднего чека до €365 (+15,9%) за счет пересмотра цен на услуги поликлиники, в первую очередь, благодаря направлениям лучевой терапии, онкологии, эндоскопии, терапии и дерматологии. По направлению «Стационар» выручка сократилась на 13,5% и составила €102,6 млн на фоне сокращения числа госпитализаций на 8,7% за счет снижения количества процедур химиотерапии по ОМС. В то же время средний чек за услуги стационара снизился на 5,8% и составил €4 256. Появившийся после приобретения в прошлом году бизнеса компании Астра77 сегмент поставки оборудования, реактивов и услуг в области лабораторной диагностики показал снижение доходов на 17,1% до €22 млн, что компания объясняет оптимизацией бизнеса. Операционная прибыль компании выросла на 10,5% до €96,8 млн на фоне снижения себестоимости реализованных медицинских услуг и препаратов с €215 млн до €154,2 млн, что было обусловлено падением стоимости медикаментов и ухода за пациентами на 34,9% до €36 млн., а также снижением расходов на оплату труда на 17,5% до €53,6 млн. Чистые финансовые доходы составили €9,3 млн против расходов €41,0 млн годом ранее на фоне получения разовых финансовых прибылей: положительной переоценки стоимости производных финансовых инструментов, используемых для хеджирования долговых обязательств, в размере €11,4 млн, трехкратного роста процентных доходов по банковским депозитам, в результате повышения процентных ставок и положительных курсовых разниц по причине ослабления рубля. Помимо этого, компания сократила свой долг на 44,5% с €184,6 млн до €102 млн. Процентные расходы сократились с €22,9 млн до €17,9 млн. В итоге чистая прибыль компании увеличилась более чем в 2 раза и составила €103,2 млн. По линии корпоративных новостей отметим, что в конце прошлого года компания сменила юрисдикцию с Кипра в российский специальный административный район на острове Октябрьский Калининградской области. Теперь акционеры ожидают объявления дивидендов. Отметим, что руководство компании неоднократно обещало по завершении редомициляции возобновить выплаты акционерам, выплатив также и дивиденды за пропущенные периоды. По итогам ознакомления с результатами компании мы несколько понизили прогноз по выручке на всем прогнозном периоде, уменьшив прогноз по числу госпитализаций и посещений поликлиник, противопоставив этому удорожание среднего чека. В то же время мы увеличили операционную рентабельность ряда ключевых направлений бизнеса. В итоге потенциальная доходность акций компании несколько снизилась. См. таблицу: https://bf.arsagera.ru/united_medical_group_gemc/ На данный момент бумаги компании торгуются исходя из P/BV 2024 около 4,4 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Cегодня по бумаге вышла 2 новости: -«Совет директоров М.Видео принял решение дополнительно разместить 30 млн акций по открытой подписке (17% от капитала)» -«Совет директоров «М.Видео» рекомендовал не объявлять и не выплачивать дивиденды по результатам 2023 года» Давайте вкратце разберём 2 этих момента. 1. Допэмиссия. Для акционеров — это минус, так как размывается доля в компании. Объём размещения у нас — 30 млн акций — 17% от капитала и Инвестхолдинг «ЭсЭфАй» выразил готовность приобрети весь объём допки. Но, что нам неизвестно? — это цена, по которой будут размещены акции. Это важно, так как после объявления этой цены котировки будут реагировать на неё соответственно, так как сама новость про доп. эмиссию уже отразились на цене акции (а именно 6 мая) То есть, само событие уже заложено в цену и единственное, что может повлиять на котировки — это цена размещений в рамках этой допки. 2. Не выплата дивидендов. Последний раз компания их выплачивала 14 декабря 2021 года. Почему так? — давайте взглянем на динамику чистой прибыли (на скрине). Видим, что там не так всё гладко. Плюсом, стоит обратить внимание для чего делается доп. эмиссия — "Сделка позволит улучшить показатели финансовой ликвидности и сохранить гибкость при принятии операционных, финансовых и инвестиционных решений". То есть, компании просто нужны доп. деньги. Итог. Да, 2 эти новости, конечно, не приятны для акционеров, но, как видим по сегодняшней динамике акций — это всё уже заложено в цене. Осталось лишь узнать сроки и цену, по который будет происходить допка. не является инвестиционной рекомендацией Тг канал — t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

|

|

🐹ВТБ. 🥜Итак Друзья, в прошлый раз позиция была на первом докупе, второй, после двух заливных свечей реально испугался, но было бы красиво добрать ещё на стабилизации. Ну и вышел на слабости, как только одна из свечей обновила лой предыдущего дня. После чего бумага ещё попила и на новостях о снижении показатей пошла ниже. 🥜Пауза с перезаходом получилась достаточно приличной, но я всегда говорил, не надо торопиться, рынок никуда не убежит. Есть сомнения, думайте! Не стоит сравнивать сомнение и психологическое самокопание, оно связано с неуверенностью и нерешительстью! Я говорю о сомнениях продиктованных фактами и событиями! 🥜Сейчас есть реакция на зону отскока. Бумага пытается тут завязаться и есть смысл спекулятивно выполнить первый закуп с первым добром в голове у жёлтого сопративления! 🥜Идея исключительно спекулятивного характера. Каких-то затяжных ростовых волн я бы тут не ждал, для этого есть более интересные компании из банковского сектора, например МТС Банк, Совкомбанк, Тинькофф, да и тот же Сбер на худой конец. Авангард уверен что даст в этом сезоне хорошую волну роста. А тут так, урвать 2-4% и ладушки! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Индекс Мосбиржи. 🥜Итак Друзья, последний раз я публиковал индекс в момент прихода цены к верхней границе восходящего торгового канала и в рамках действующей структуры прогнозировал вероятность снижения. 🥜Снижение действительно присутствует, но особого рьяного движения мы не получили, а это всё хозяйство растянулось в такой боковичок со сползанием. 🥜Надо понимать, что эта вся история не про прогнозы, а про своё поведение! Как вести себя, как реагировать, как подходить к торговле! 🥜Да, при приходе индекса на свои хаи агрессивность лично моя поубавилась, осторожности добавилось, а в дальнейшем и уменьшил диапазоны забираемого профита в спекуляциях. Как показало время, это было оправданно. 🥜Сейчас индекс пересёк середину канала и по факту минимальную коррекционную задачу он решил. Понятно, что он через боковичок может проследовать и до нижней границы и сходить ниже! Графики это не про гадание! Но центр, эта та опорная точка на котором может слабость и закончиться, тем более положительная реакция присутствует. А если посмотреть историю этого канала, то формирование его и начиналось по большому счёту в этом диапазоне. 🥜Что касается бумаг, а точнее их цен относительно цен, когда индекс был на пике, то эта вялотекущая коррекция по индексу, не дала особой коррекции по топовым бумагам. По этой причине сейчас больше интересны бумаги второго эшелона, типа Делимобиля, Вуша, ЕвроТранса, Астры, ну и бумаги с див триггерами, типа РС ЦП, Урала, МТС, Транснефти и др. 🥜Следующее обращение к индексу планирую на тесте или нижней или верхней границы, сейчас думаю смысла к нему обращаться нет. Ставлю на тест верха! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|