|

В 2022 г. на отечественном рынке упаковки наблюдалась высокая турбулентность на фоне введения санкций после начала СВО и приостановки деятельности зарубежных комапний-производителей в России. В октябре 2022 г. аналитики компании «Юнисервис Капитал» опубликовали обзорный аналитический материал, в котором отметили ключевые тренды в отрасли на тот момент. Пришло время подвести окончательные итоги и ответить на главные вопросы: как рынок упаковки пережил 2022 г., а главное — как он ощущает себя в 2023-м. Объем и динамика рынка упаковки Рынок упаковки между собой делят несколько видов продукции: пластик (38%), товары из бумаги или картона (36%), стеклянная тара (12%) и прочие разновидности (14%).

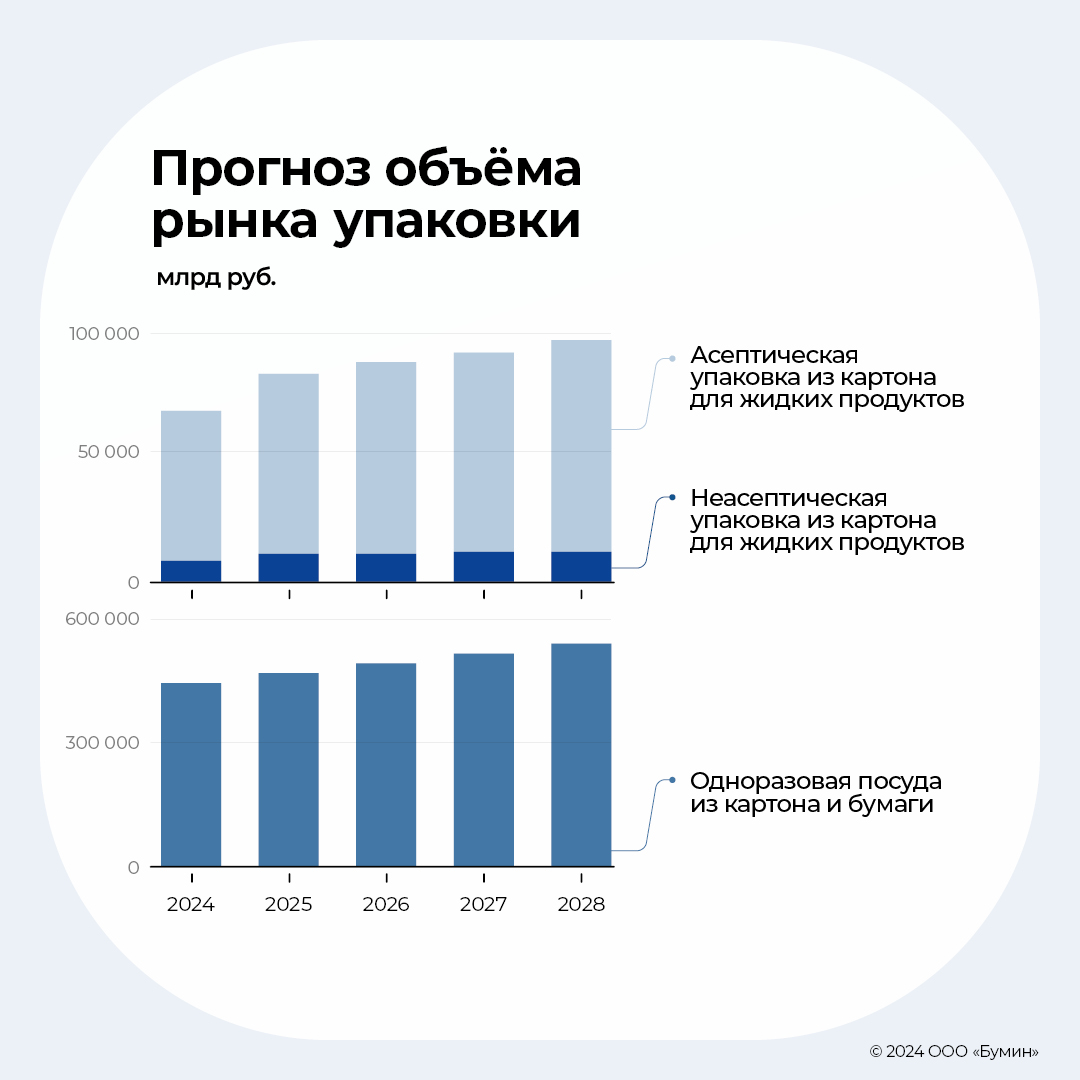

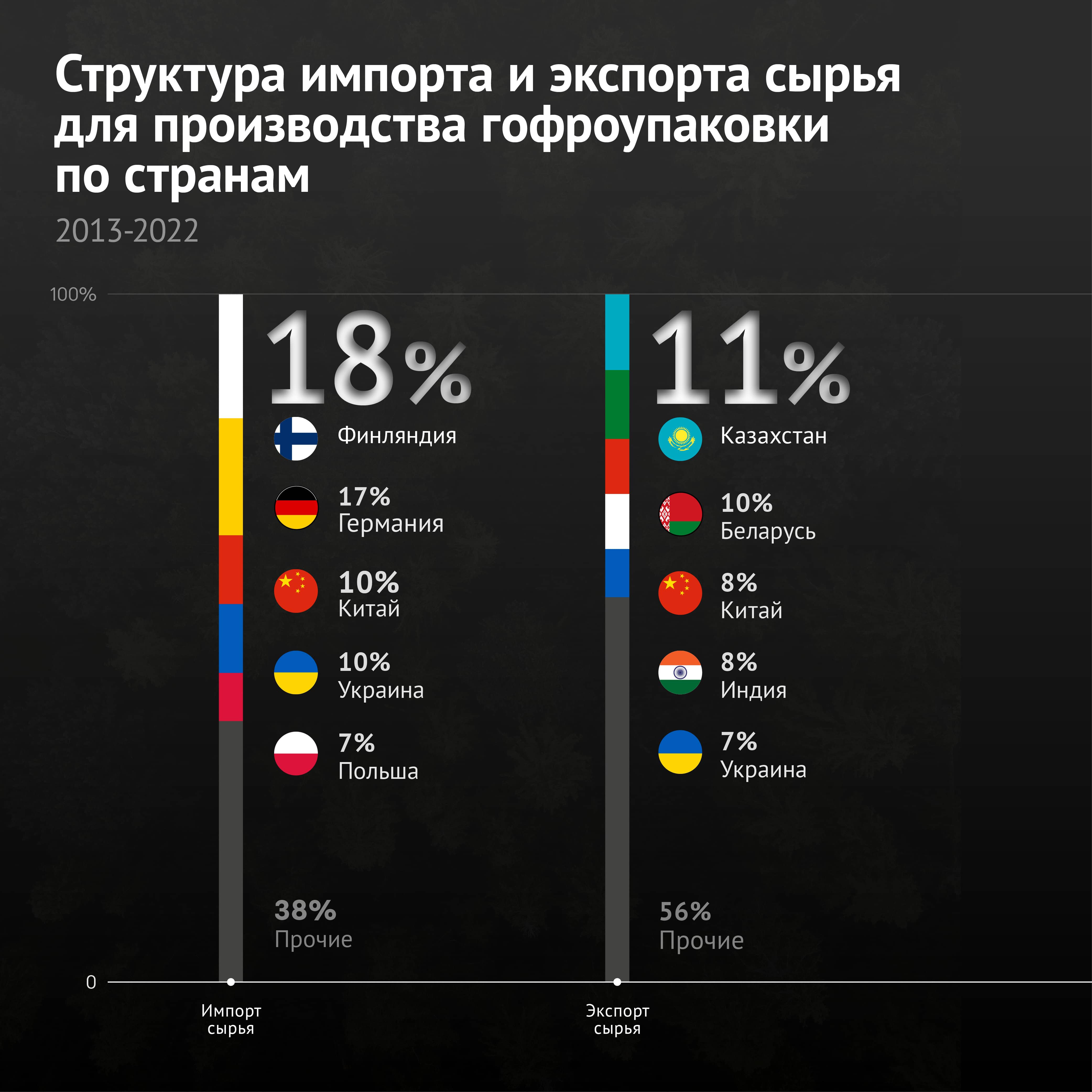

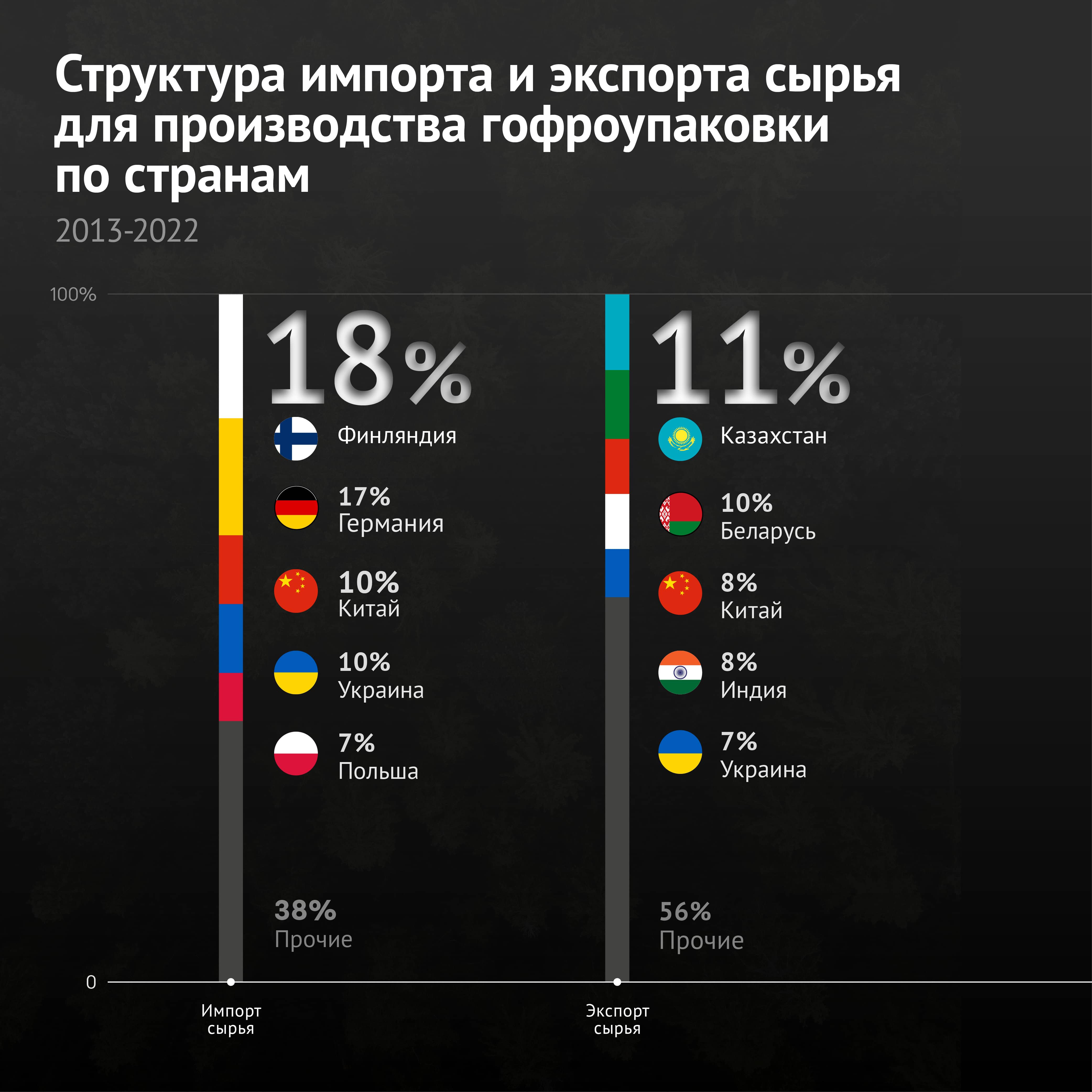

По оценкам различных экспертов, рынок упаковочных изделий России в 2021 г. составил порядка 1,2 трлн рублей. В 2022 г. целлюлозно-бумажная промышленность пострадала от западных санкций, введенных после начала СВО. С этого момента были зафиксированы перебои в поставках сырья, а иностранные компании, владеющие крупными российскими предприятиями, объявили об уходе из России. Выросли цены на офисную бумагу. Производители продуктов питания прибегли к вынужденной смене упаковки. Рост цен ощутили все: пищевое производство, общепит и, разумеется, конечные потребители. Однако, несмотря на возникшие проблемы, по состоянию на конец 2022 г. объем рынка в России составил 1,3 трлн рублей. По оценкам аналитиков Центра макроэкономического и регионального анализа и прогнозирования Россельхозбанка, объем российского рынка упаковки может увеличиться на 30% и достигнуть 1,7 трлн рублей к концу 2025 г. Ключевыми драйверами роста станут активизация импортозамещения, а также рост производства упаковки для пищевых продуктов, изготовление которой будет увеличиваться на 8-10% в год. Примечательно, что в 2022 г. усилился тренд на производство как отечественной упаковки, так и экоупаковки. По прогнозам экспертов Россельхозбанка, к концу 2025 г. доля экоупаковки достигнет более 50% от всего объема выпускаемой тары и составит более 800 млрд рублей к концу 2025 г. Экспорт и импорт сырья для производства гофроупаковки С февраля 2022 г. Федеральная таможенная служба, к сожалению, перестала публиковать данные по экспорту и импорту, чтобы избежать, как утверждает сама служба, некорректных оценок и спекуляции. И всё же ситуацию вокруг экспорта и импорта можно отследить с помощью ретроспективных данных, а также выявить ключевые особенности 2022 г. Так, если говорить про сырье для гофроупаковки за период с 2013-го по январь 2022 гг., то предприятия РФ импортировали более 15,5 млн тонн бумаги и картона (код ТНВЭД: 48). Это соответствует среднему годовому объему в 1 724 тыс. тонн, большую часть которого составляли «бумага, картон с покрытием, в рулонах или листах» (26%), «бумага и картон, покрытые с одной или с обеих сторон каолином» (25%). Среди поставщиков товаров группы «бумага и картон; изделия из бумажной массы, бумаги или картона» лидировала Финляндия, которой принадлежала доля в 18%, на втором месте — Германия (17%), на третьем — Китай (10,4%). Ожидаемо, что среди компаний наибольшую долю рынка занимали европейские предприятия: Metsa (22%), Stora Enso (15%), Asia Pulp and Paper (8%), KotkaMills (6%), Mayer-Melnhof (5%), Kiyv Cardboard (4%), IP (3%) и другие (37%). Что касается экспорта, то за период с 2013-го по январь 2022 гг. он составил 21 млрд долларов, или примерно 29 907 тыс. тонн общего веса. В основном экспортировались крафт-бумага и крафт-картон (24%), газетная бумага (21%). В структуре экспорта по странам на первом месте был Казахстан (11%), на втором — Беларусь (10%), на третьем — Китай (8%), затем Индия (7,5%), Украина (6,6%), Турция (5,3%) и другие.

В 2022 г. ситуация изменилась. - По данным Евростата, экспорт из России в Евросоюз бумаги, картона и изделий из данных материалов по итогам 2022 г. составил 440,6 тыс. тонн, что на 41,1% меньше, чем за 2021 г., когда РФ отгрузила в ЕС 748,2 тыс. тонн продукции.

- Основными покупателями российской бумаги, картона и изделий из них в ЕС в 2022 г. были Италия, Германия и Польша.

- Если говорить про другие направления, то ожидаемо увеличилось количество поставок в Китай. Например, группа «Илим» продолжает наращивать объемы поставок в юго-западные регионы Китая. К 2025 г. доля экспорта картона по этому направлению увеличится с 5% до 16%.

- Объем поставок картона из Китая вырос на 192%.

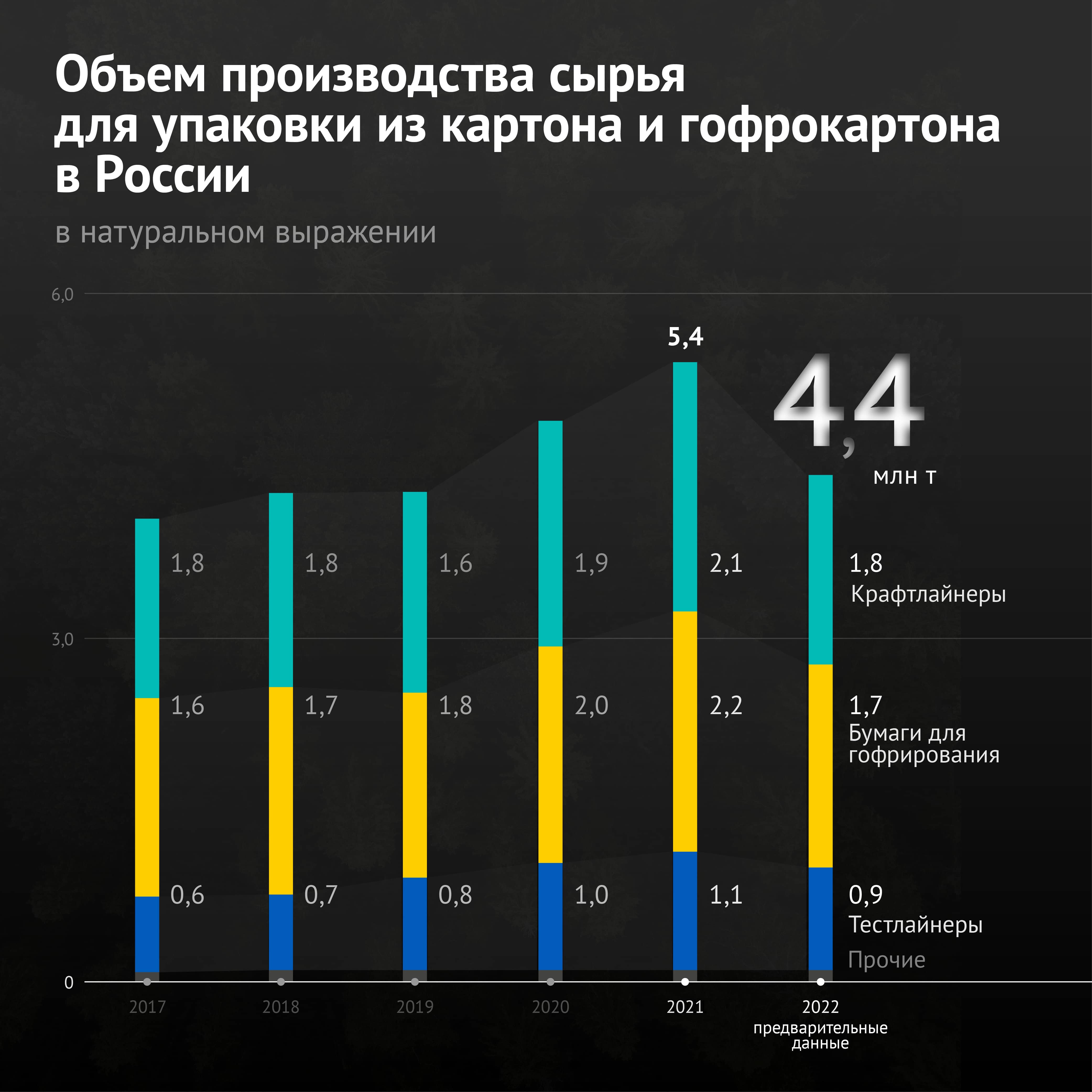

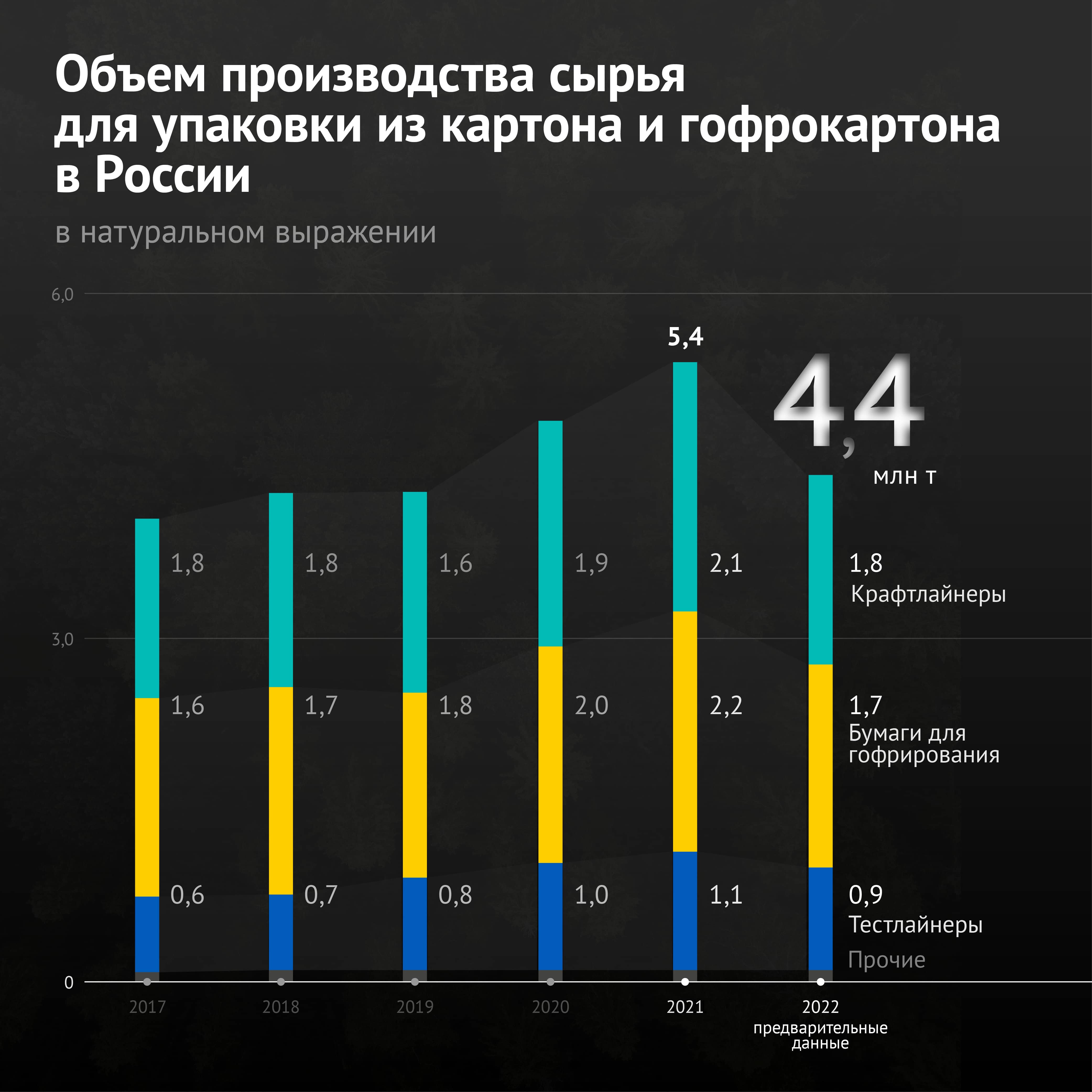

Производство сырья для упаковки из картона и гофрокартона Российский рынок сырья для упаковки из картона и гофрокартона на протяжении последних пяти лет развивался активными темпами. Его прирост с 2017 г. составил в натуральном выражении 34%, достигнув к 2021 г. объемов производства в 5 401 тыс. т. На рынке сырья можно выделить несколько популярных разновидностей. Одна их них — крафтлайнеры (целлюлозный картон) и тестлайнеры (макулатурный картон), из которых производится гофроупаковка. Однако уже в конце февраля 2022 г. объемы производства сократились на 25%. Изменение вызвано как внешними факторами, спровоцированными санкционными кампаниями, так и решением самих производителей снизить объемы выпуска сырья для упаковки на четверть. Такой «выход из ситуации» связан с возможными негативными последствиями, которые потенциально мог спровоцировать демпинг, когда в погоне за привлечением дополнительных заказов производители намеренно снижали бы цены, оставаясь без должного уровня прибыли. Однако по итогам 2022 г. ситуация скорректировалась. По мнению аналитиков Alto Consulting Group, объемы производства сырья хоть и уменьшились, но темпы снижения оказались значительно ниже, чем ожидалось. Так, в июле фиксировалось уменьшение производства тест-лайнеров на 8%, до 75,9 тыс. т, а производство крафтлайнеров фиксировалось на уровне 161 тыс. т/месяц, что уступает на 15% АППГ. Производство бумаги для гофрирования составляло в среднем 140 тыс. т/месяц. Таким образом, в качестве итога по 2022 г. можно зафиксировать снижение объемов производства сырья для упаковки из картона и гофрокартона в России на уровне 20% до 4,5 млн тонн, что немногим меньше уровня 2020 г.

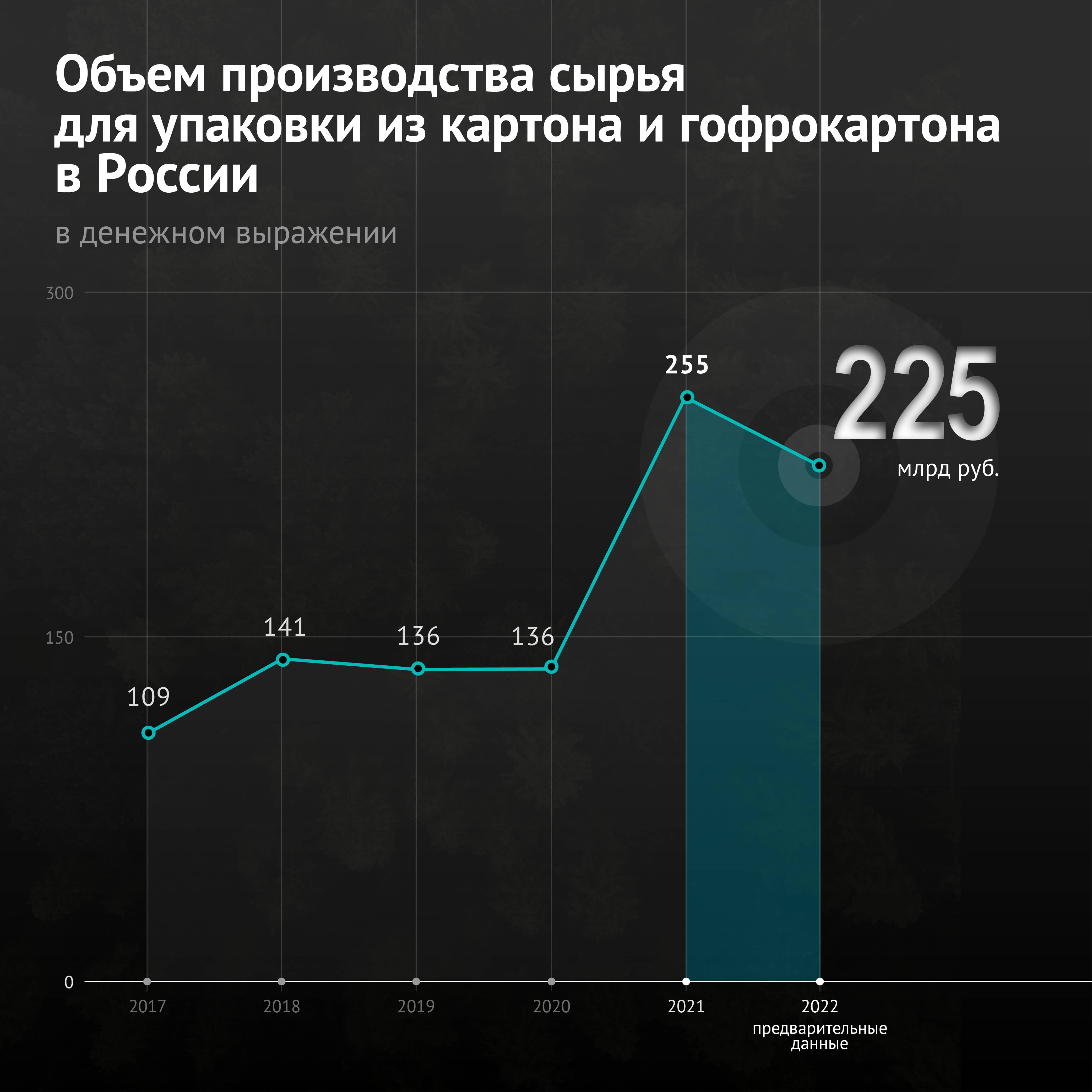

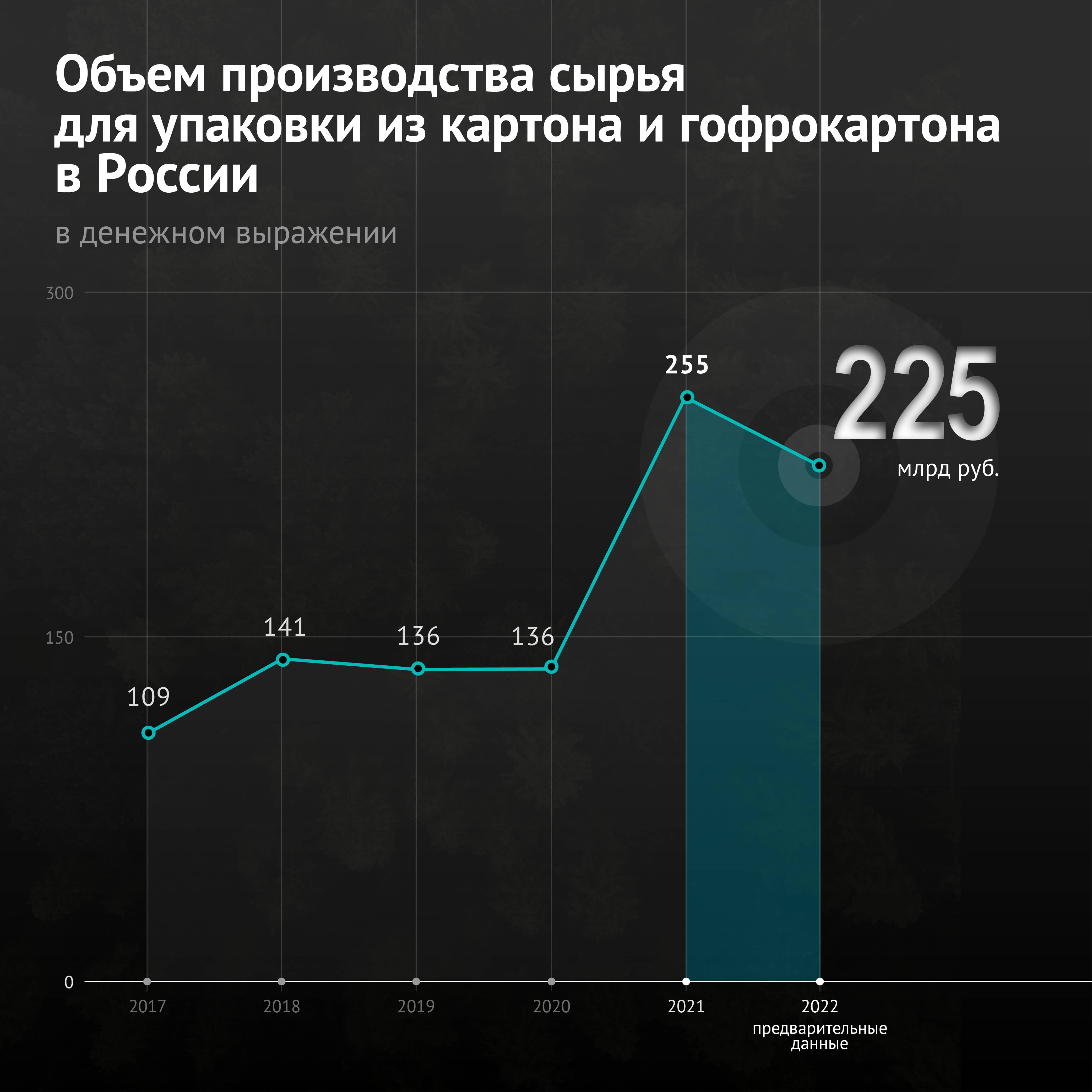

В денежном выражении прирост за 5 лет и вовсе был двукратным: только в 2021 г. стоимостные объемы производства увеличились на 87% за счет роста отгрузочных цен производителей, дефицита макулатуры из-за оттока мигрантов во время пандемии (большая часть макулатуры собиралась именно мигрантами) и переориентации розничной торговли на формат онлайн-доставки. Усредненная стоимость сырья в 2021 г. составляла 50 232 рублей/т, увеличившись в 1,5 раза в сравнении с предыдущим годом. В 2022 г. усредненная стоимость сырья составила 51 007 рублей/т: в первом полугодии был зафиксирован ее рост, но начиная с августа стоимость снижалась.

В июле и августе 2022 г. цена каждого вида сырья теряла в среднем 20-25% ежемесячно и достигла рекордно низкого уровня. Исключение — целлюлозная бумага для гофрирования (-3%). Такая динамика обусловлена следующими причинами: - существенное снижение объемов производства из-за приостановки деятельности иностранных компаний, освобождения складских мощностей и «акклиматизации» отечественных компаний в условиях нового времени;

- высокая стоимостная база, сформированная в 2021 г., когда цена на сырье увеличивалась в 1,5–2 раза.

К концу 2022 г. средняя стоимость показала небольшой прирост, что связано как с разгаром строительного сезона, так и с приостановкой темпов сокращения объемов производства. В начале 2023 г. наблюдалось снижение средней стоимости на сырье: I квартал показал значение средней стоимости на уровне 35 тыс. рублей за тонну. Влияние на рынок оказал и факт того, что многие зарубежные производители приостанавливали деятельность в поиске возможности продолжить работу в России. Другие передали бизнес российскому менеджменту. Ситуация повлияла и на сами зарубежные предприятия, которые потеряли часть продаж, приходившуюся на российские территории. Так, на конец 2021 г. доля от продаж на российский рынок у американской компании Sylvamo Corporation составляла 15%, у британской Mondi — 12%, а у Stora Enso (Финляндия) и Hamburger Containerboard (Германия) по 3%.

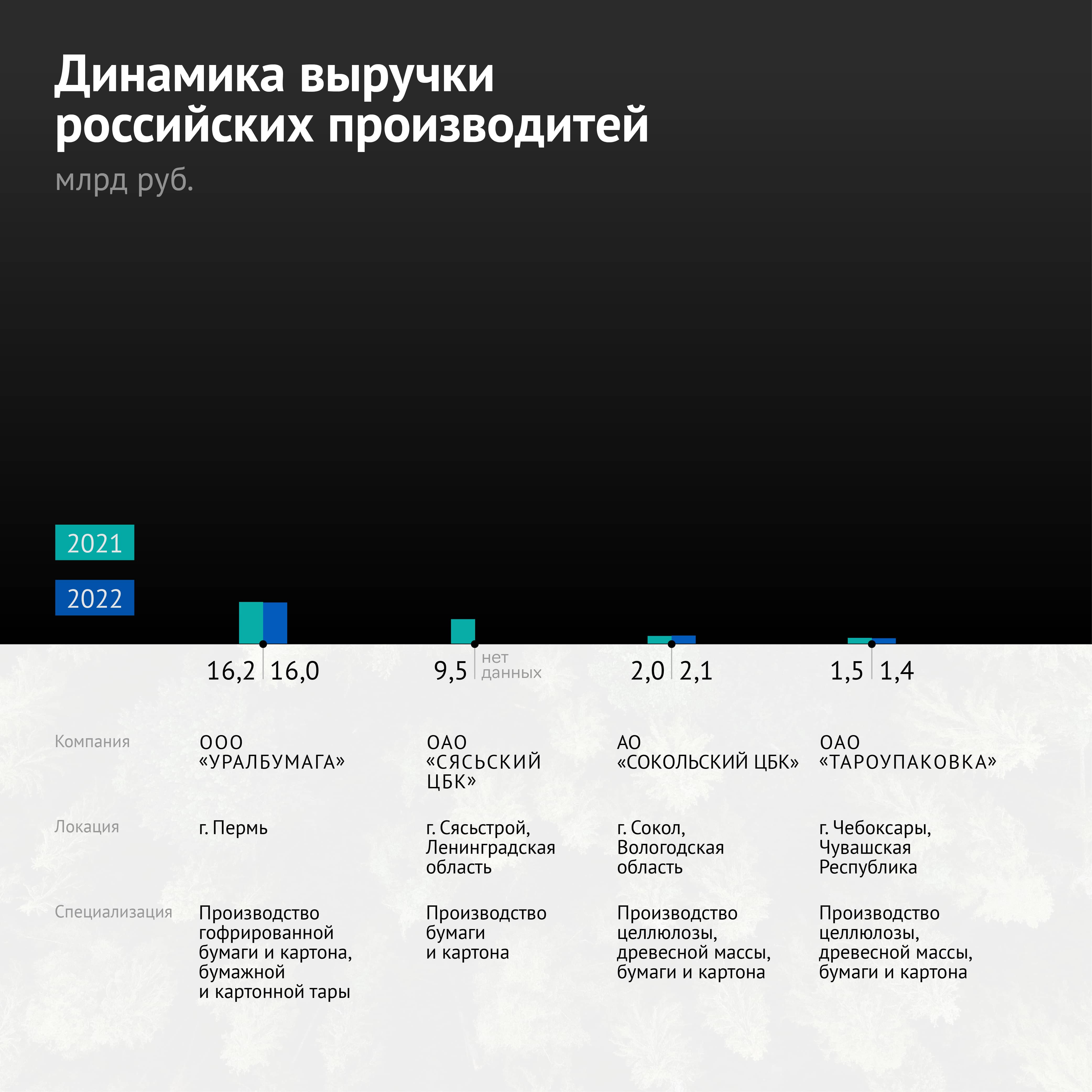

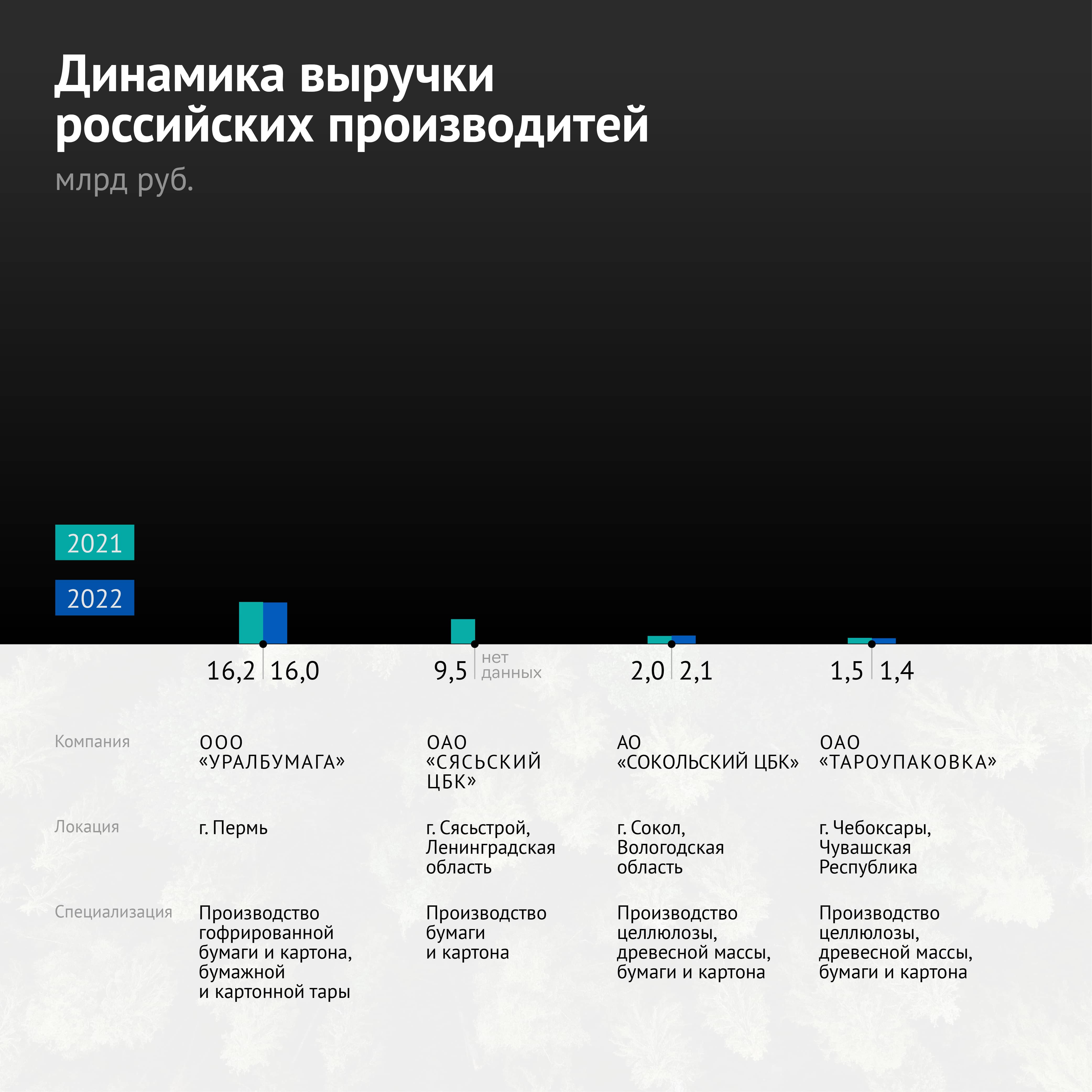

Приостановка деятельности зарубежных представителей рынка открыла нишу для отечественных. Еще до санкционных последствий российские предприятия демонстрировали высокий уровень эффективности. Лидер рынка целлюлозной промышленности России АО «Группа «Илим» только в 2021 г. выпустил 3,64 млн тонн готовой продукции и продолжил в 2022 г. наращивать долю производства упаковочных материалов. Развитие получило и экспортное направление. К концу 2023 г. «Илим» планирует увеличить экспорт в Китай на 60%. Совокупные инвестиции в развитие АО «Сегежский ЦБК» составили 55 млрд рублей, они были направлены на строительство самой большой в мире линии окорки и рубки для хвойной древесины. У большинства представителей отрасли выручка за 2022 г. выросла по сравнению с 2021-м.

Производство упаковки из гофрированного картона За 5 лет рынок упаковки из гофрированного картона вырос на треть — с 6 201 млн м2 в 2017 г. до 8 222 м2 в 2021 г. Ежегодные темпы прироста в среднем составили 7%. В качестве особенности можно отметить рост показателей в ковидное время. Пока другие отрасли шагали назад, рынок производства упаковки, несмотря на снижение темпов экономического роста и уменьшение доходов населения с покупательской способностью, наращивал объемы. Изменения в структуре потребления привели к тому, что размеры упаковки сократились, а количество произведенных единиц выросло из-за развития онлайн-торговли. По данным экспертного агентства Roif Expert, отечественный рынок гофроупаковки показал в I квартале 2022 г. прирост на 30% в сравнении с АППГ. Увеличение было спровоцировано январскими и февральскими праздниками, которые повысили спрос на упаковку. В конце февраля 2022 г. на рынке наблюдались следующие изменения: снижение размера упаковочных материалов на 25%, удешевление сырья, приостановка и уход иностранных производителей, рост онлайн-заказов из-за ухода зарубежных компаний с отечественно рынка (теперь некоторые товары зарубежного производства можно получить только с помощью услуг доставки). Указанные факторы оказали влияние на объемы производства во II и III кварталах 2022 г., когда рынок после «шоковой терапии» стал принимать вызовы. В IV квартале цены на сырье упали, а рынок окончательно адаптировался к новым реалиям. Как итог, в 2022 г. был зафиксирован рост рынка гофрированного картона на 2,4% по сравнению с предыдущим годом. В базовом сценарии на 2023 г. прирост производства гофрокартона прогнозируется на уровне 2,7%. По базовому сценарию МЭР, с учетом положительного развития экономики в 2024-2025 гг., производство гофропродукции может продемонстрировать рост от 4 до 8%. В случае стагнации экономики рост рынка не превысит 2%.

Что касается стоимости производства, то к августу 2022 г. в сравнении с началом года цены на гофрокартон и гофроящики снизились вслед за уменьшением на 26-28% стоимости упаковочного сырья. Наибольшие темпы по снижению приходятся так же, как и на сырьевом направлении, на июль и август (‑12%). В ноябре 2022 г. в сравнении с августом цены выросли на 11-15%, потеряв в декабре по 5-7 п.п.

Несмотря на проблемы и особенности рынка тарного картона, в 2022 г. ведущие компании либо сохранили объемы продаж на уровне 2021 г., либо и вовсе показали прирост выручки.

Для многих отечественных производителей проблемы рынка стали толчком к совершенствованию собственного оборудования. ООО «Сегежская упаковка» планирует модернизировать производственные линии, создав 103 новых рабочих места и увеличив объемы производства. АО «Готэк-Центр» работает над созданием автономного оборудования, которое в разы увеличивает производительность, сокращая временны́е затраты. Экспорт готовой продукции Ключевыми зарубежными покупателями гофроупаковки в 2022 г. стали компании из Казахстана, Азербайджана и Республики Беларусь. С учетом изменения логистических потоков экспортные продажи тары в данные регионы продолжат показывать рост, согласно исследованиям маркетингового агентства Roif Expert. Благодаря политике импортозамещения объемы импорта как сырья, так и самой упаковки существенно сократятся в сравнении с предыдущими годами. И если в прошлые годы объемы экспорта двукратно превышали импорт (в отношении сырья), то сейчас эта разница будет еще больше.

Рынок асептической упаковки В последнее время особую популярность среди производителей продуктов питания получила асептическая упаковка. В пищевой индустрии наиболее активно данную тару применяют для молочных продуктов — 65%, фруктовые и овощные соки занимают около 25%, а пасты, супы и прочее — 10%.

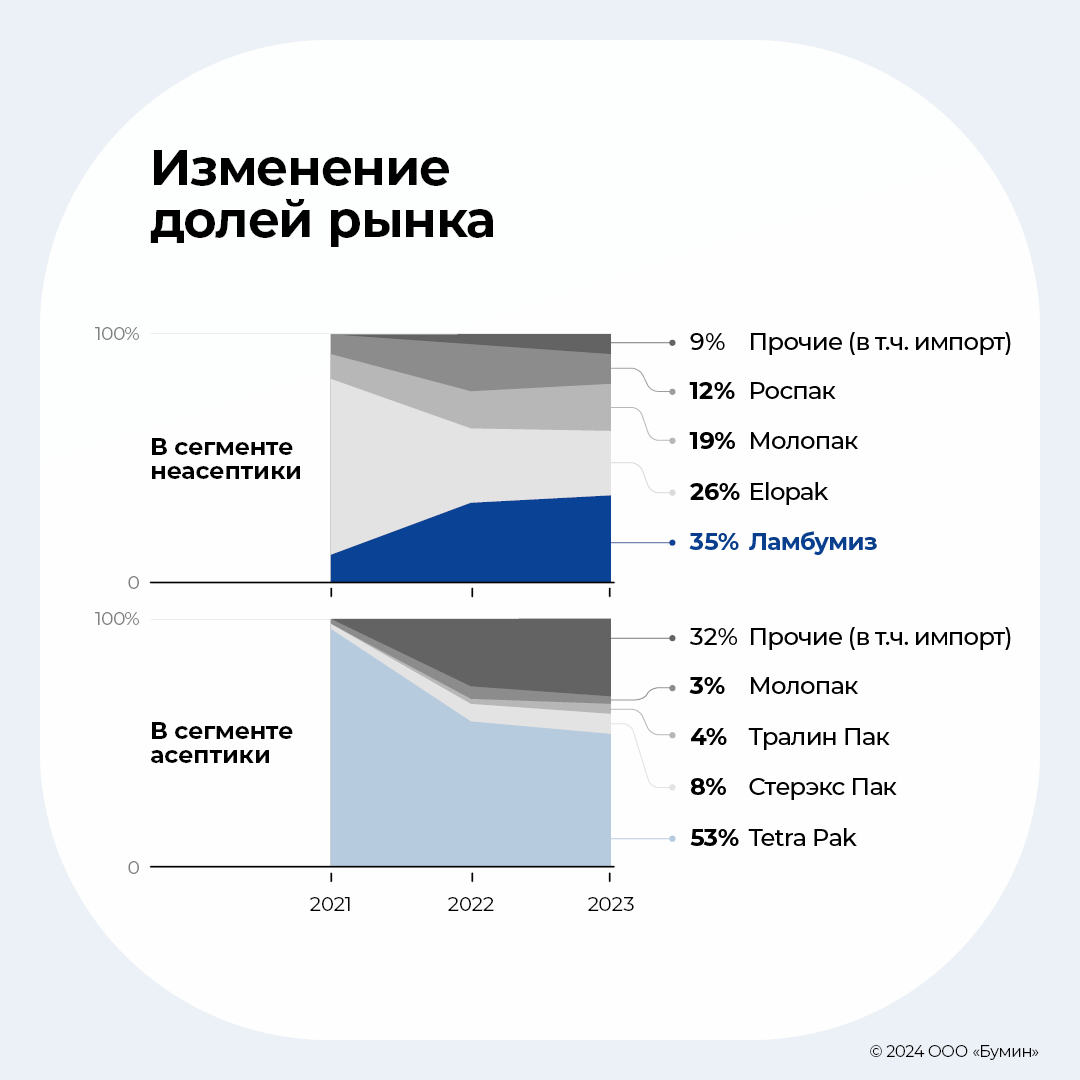

Наибольшие волнения в 2022 г. ощутил на себе как раз рынок асептической упаковки. В тот момент, когда в сети появились первые сообщения о временном прекращении деятельности европейских производителей упаковки в России, отечественной пищевой промышленности начали пророчить скорый дефицит упаковки. После ухода Tetra Pak особенную тревогу вызвала возможная нехватка упаковки для молока. Ведущие компании друг за другом объявляли о прекращении деятельности на территории России, в результате они передали бизнес российскому менеджменту. Для многих потеря данного рынка была ощутимой. Например, на конец 2021 г. у Elopak (Норвегия) продажи в Россию занимали долю в 9%, а у Tetra Pak (Швейцария) — 4%.

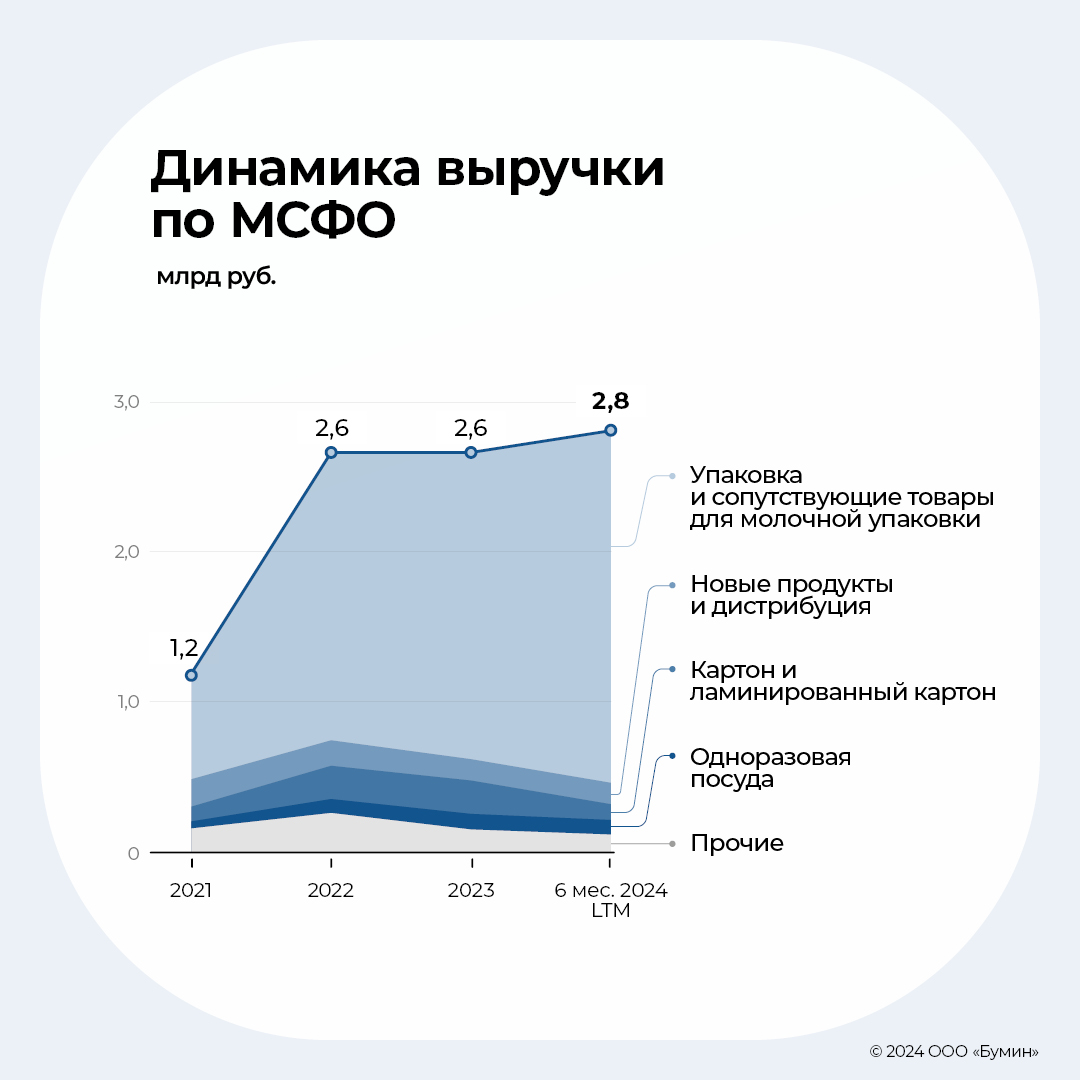

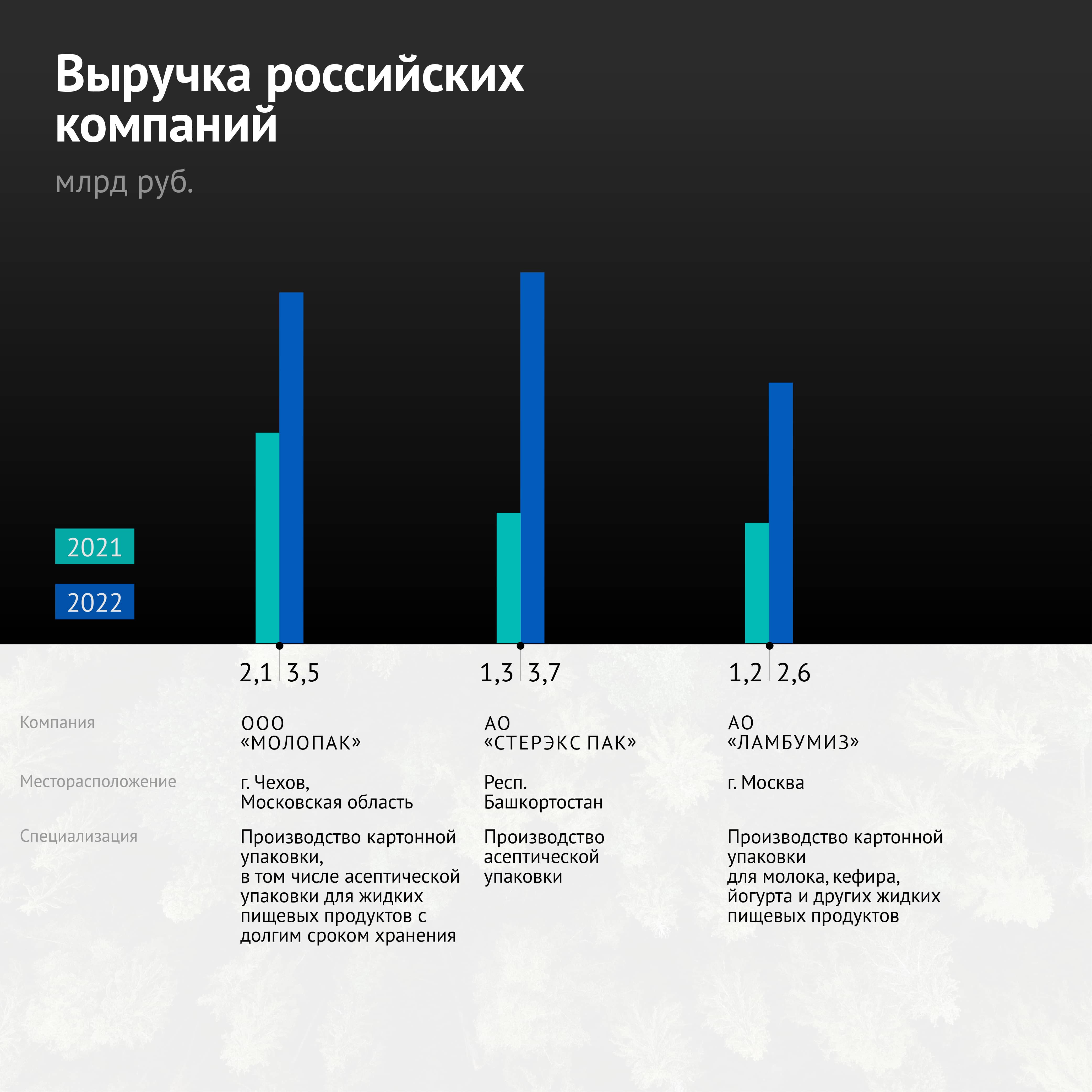

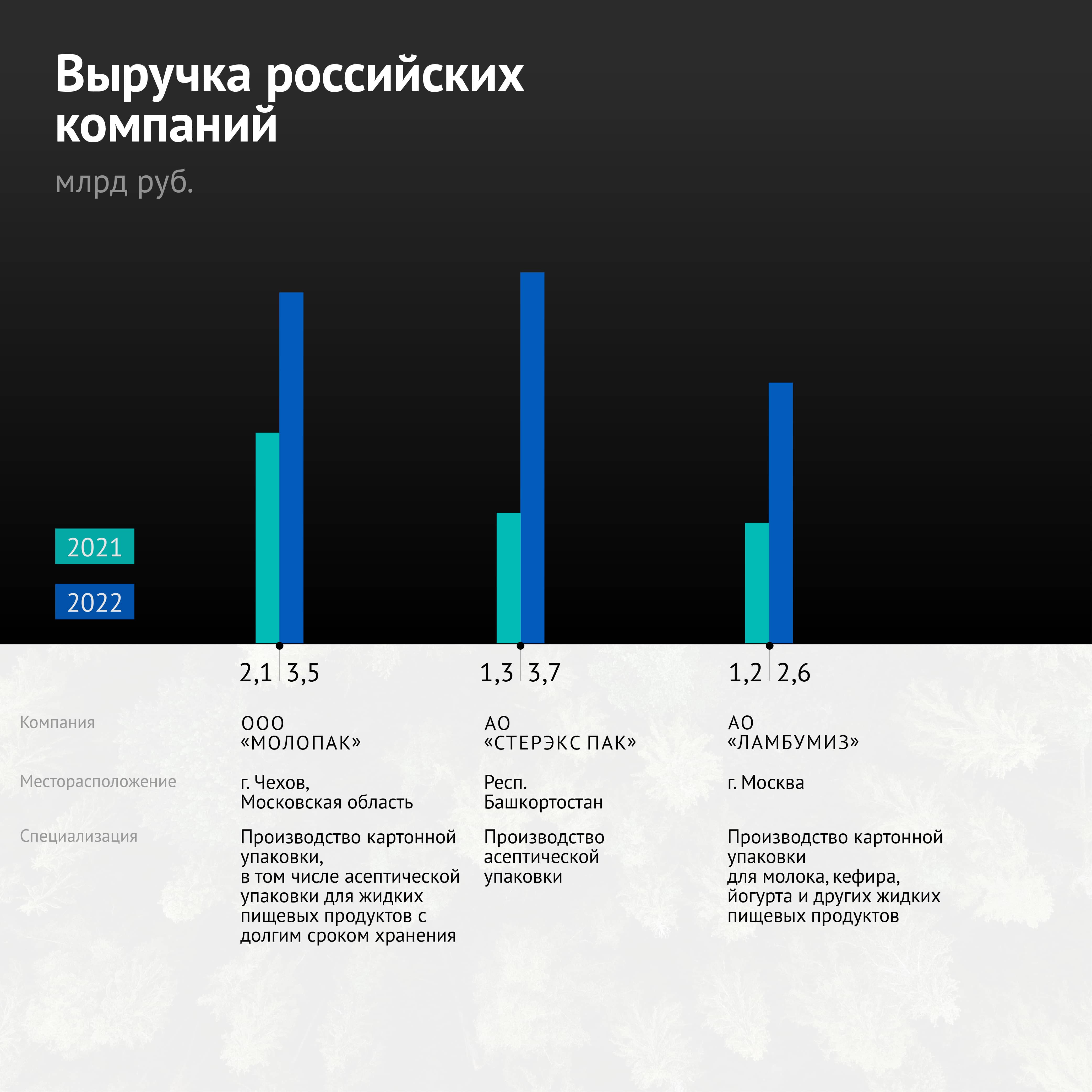

В марте компания Tetra Pak объявила о планах сокращения ассортимента и остановки выпуска упаковки для вина в России, а также уведомила российских клиентов о временном уменьшении товарной матрицы пищевой тары из-за нехватки ряда комплектующих. А в июле Tetra Pak продал российское подразделение местному руководству. Такой шаг привел к сокращению объемов продаж швейцарских тетрапаков на отечественном рынке до 3,5–4 млрд шт. (примерные данные), ранее эта сумма была на уровне 7,7 млрд шт. Уход иностранных производителей подтолкнул к развитию отечественные компании, представители которых заняли освободившуюся нишу. По всем предприятиям выручка в 2022 г. показала прирост в сравнении с 2021 г.

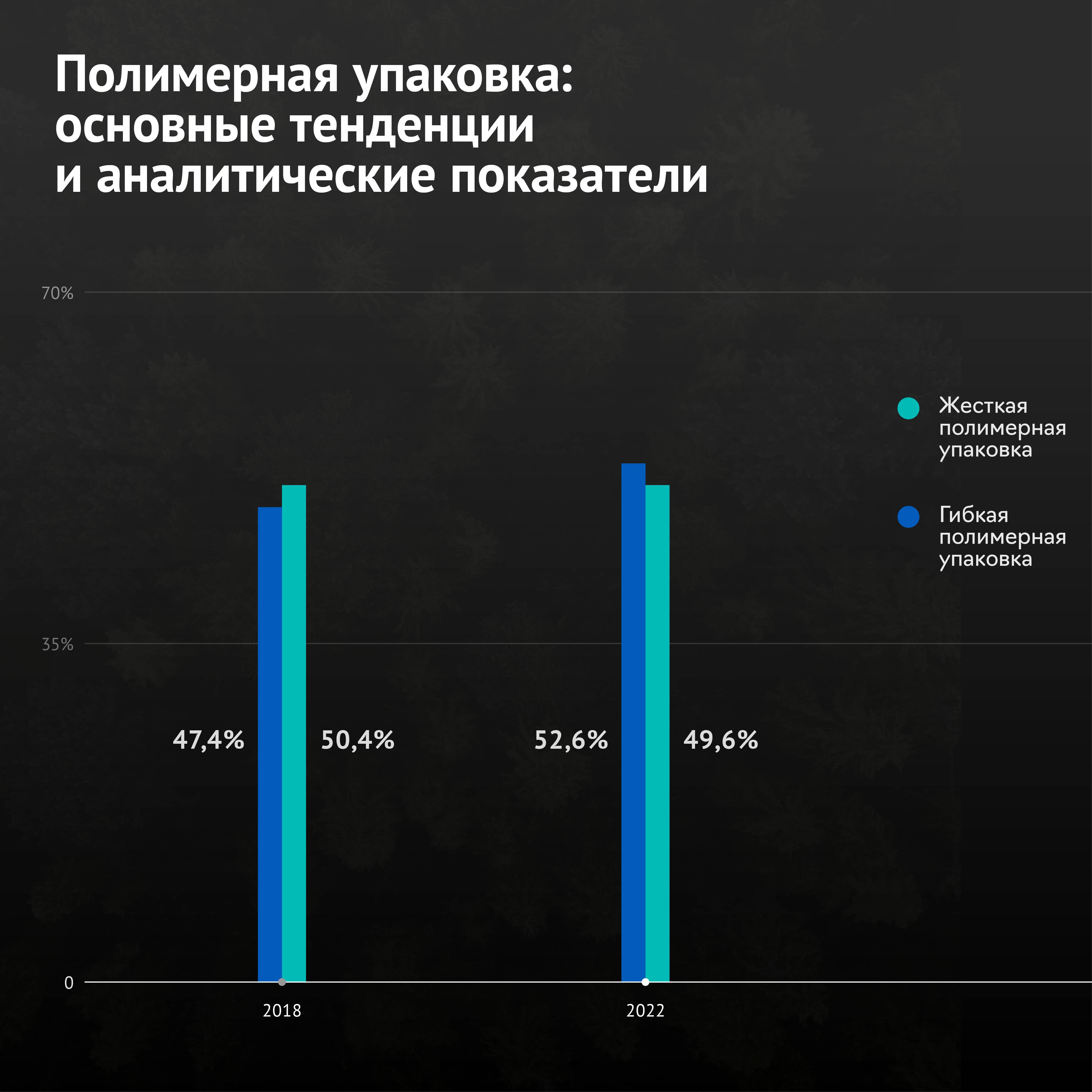

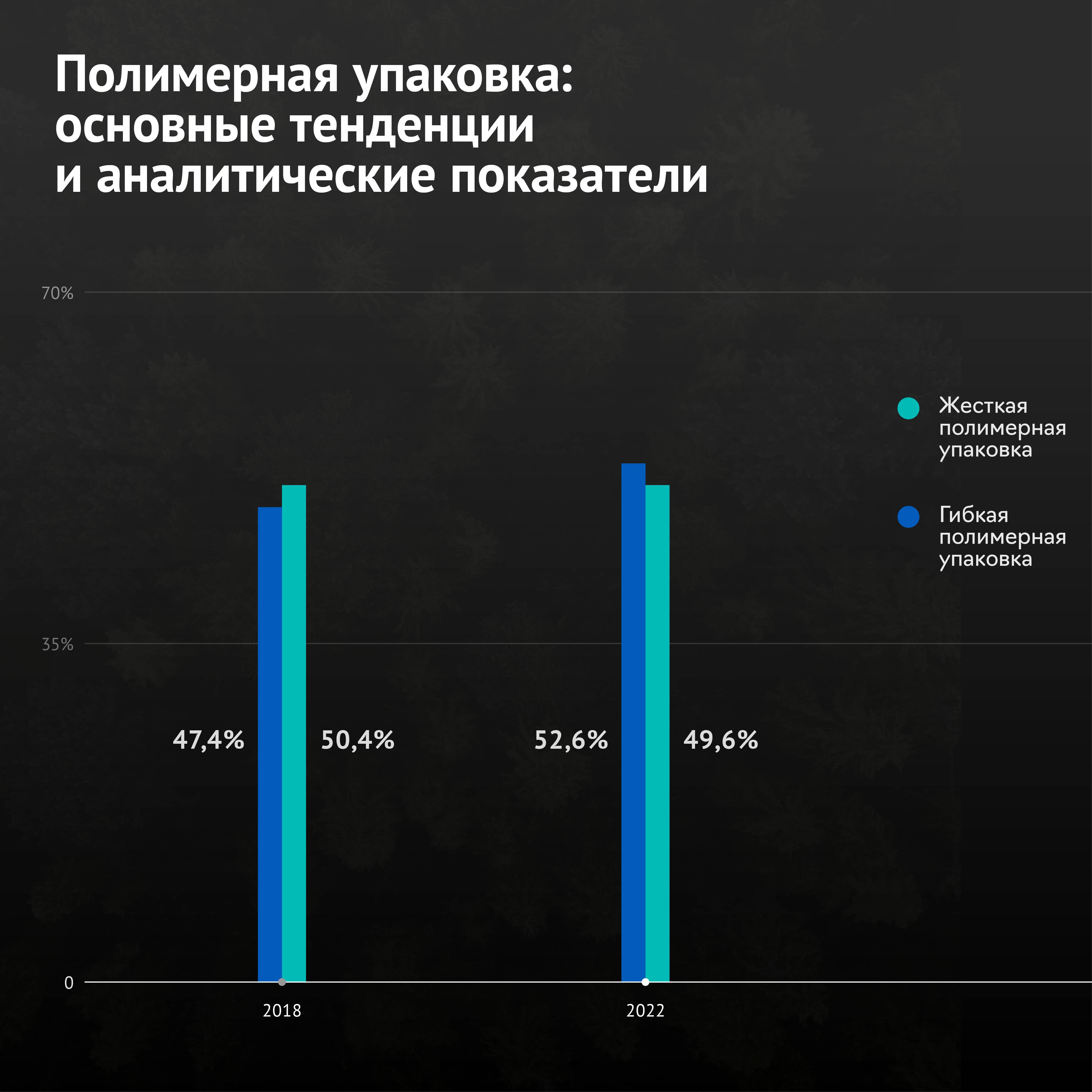

По мнению игроков рынка, современная российская асептическая упаковка ни в чем не уступает иностранной. Во всяком случае представители завода «МолоПак» в интервью изданию «Эксперт» говорили о том, что основная проблема сейчас — объемы производства и уровень поддержки потребителей, но не качество их продукции, которая, кстати, полностью пригодна для использования на любых линиях розлива Tetra Pak. Компания планирует открыть новый производственный комплекс по созданию асептической упаковки на картонной основе. Для АО «Ламбумиз» сбои поставок зарубежного сырья стали благоприятным фактором. Это одна из тех компаний, которые обладают ресурсами для того, чтобы заменить Tetra Pak и создать прочную основу в производственной линии асептической упаковки. Еще до дефицита упаковки «Ламбумиз» осуществлял свою деятельность на отечественных ресурсах, поэтому с завершением поставок зарубежного сырья она не только не испытала осложнений, но и ощутила повышенный спрос. Полимерная упаковка: основные тенденции и аналитические показатели Пять лет назад доминировала гибкая полимерная упаковка товаров, но сейчас лидерство закреплено за жесткой полимерной упаковкой, которая позволяет сохранить целостность продукта от производителя до потребителя.

Если говорить о структуре рынка жесткой полимерной упаковки по отраслям, с большим отрывом преобладает сегмент пищевой промышленности: на долю полимерной пищевой упаковки приходится 65% валового потребления жесткой полимерной упаковки в РФ. Второе место принадлежит сегменту медицины и фармацевтики — 13%, а третье — сегменту химической продукции — 8%. Большая часть рынка гибкой полимерной упаковки приходится на пищевые продукты, а также на фармацевтику.

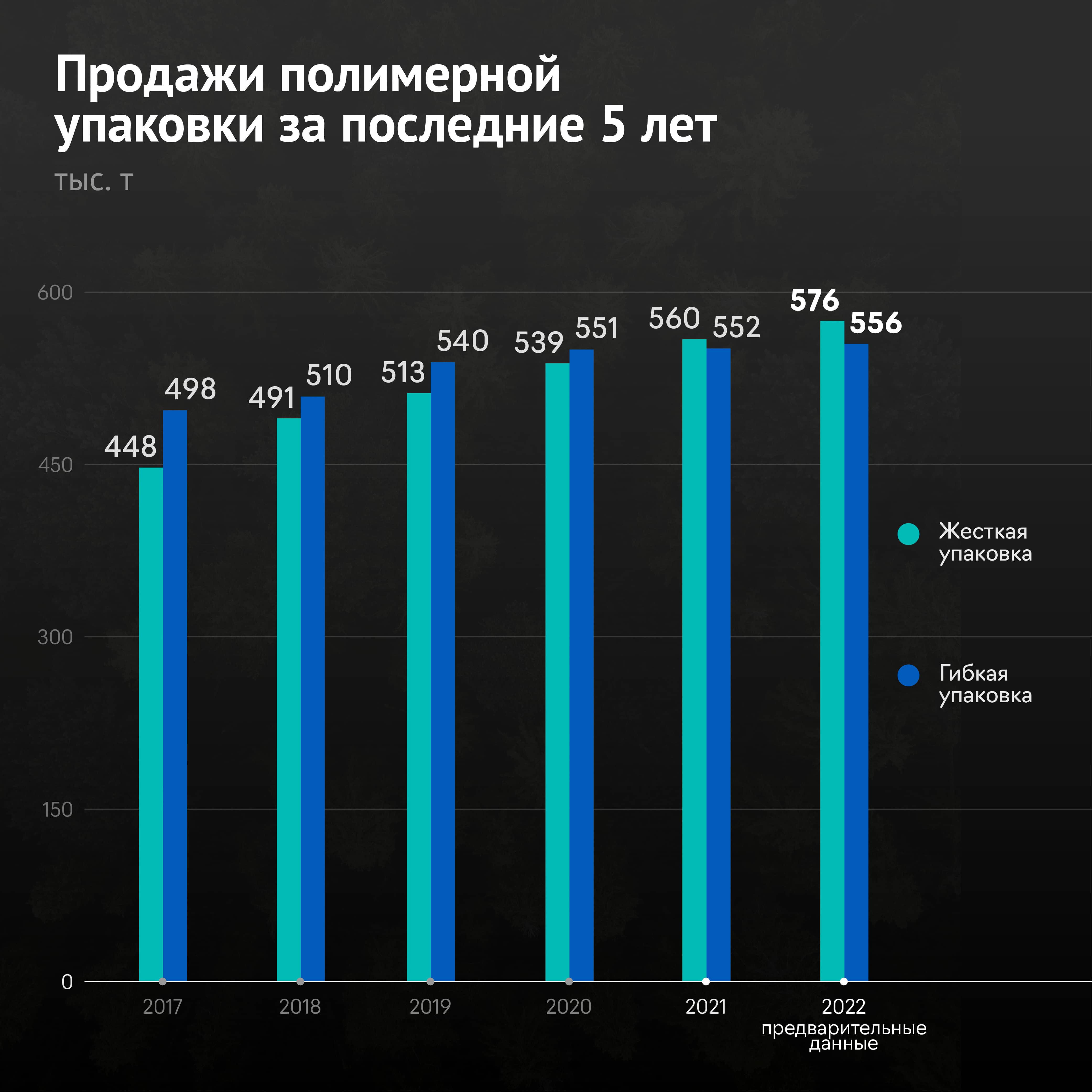

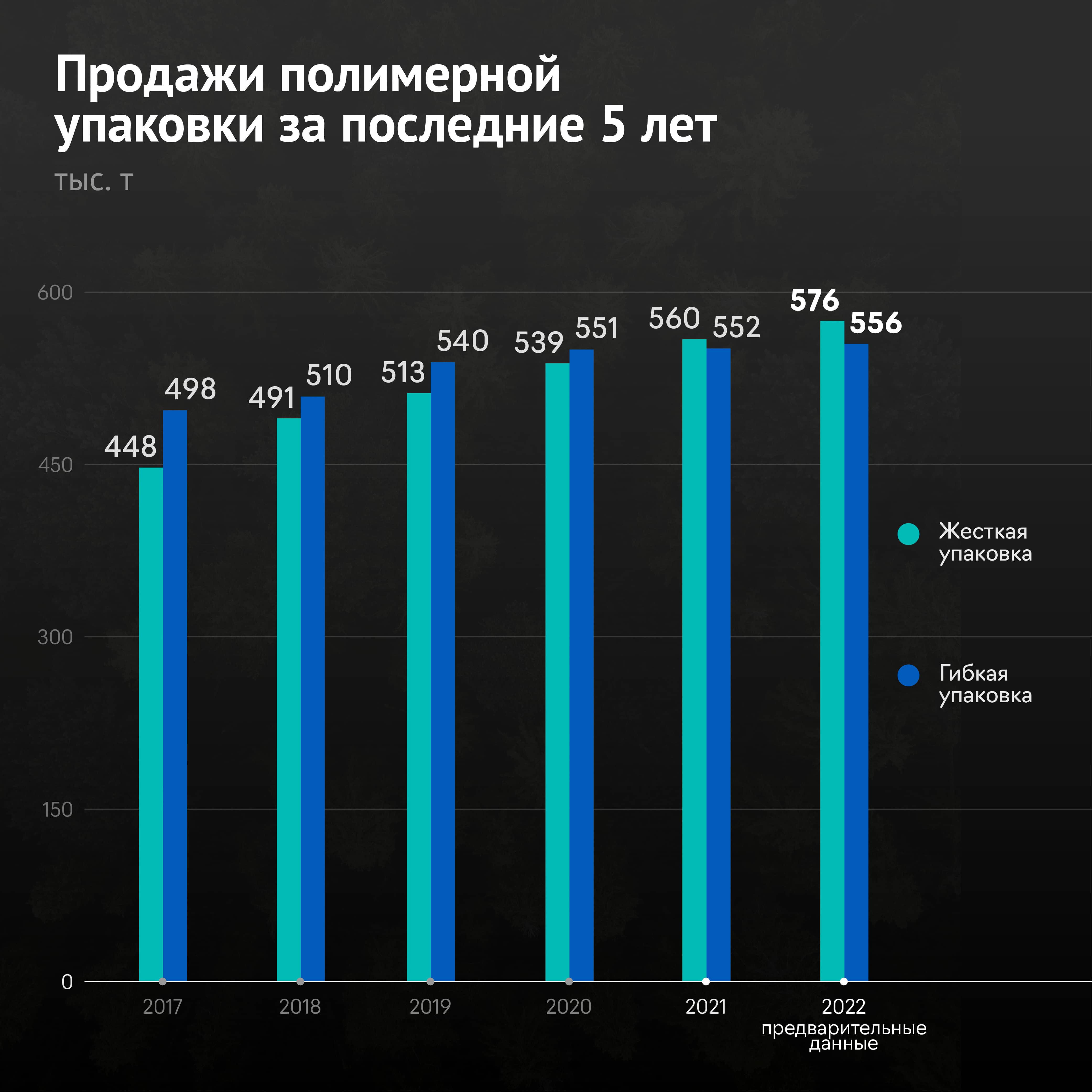

На фоне высокого спроса на продукцию пищевой индустрии рынок полимерной упаковки на протяжении 5 лет демонстрировал растущую динамику, средний ежегодный прирост был на уровне 4%. К концу 2022 г. темпы замедлились до 2%, объем реализации полимерной упаковки составил примерно 1 131 тыс. тонн против 1 112 тыс. тонн по итогам 2021 г. На небольшое снижение темпов оказали влияние проблемы с оборудованием и ужесточенные требования безопасности по отношению к окружающей среде.

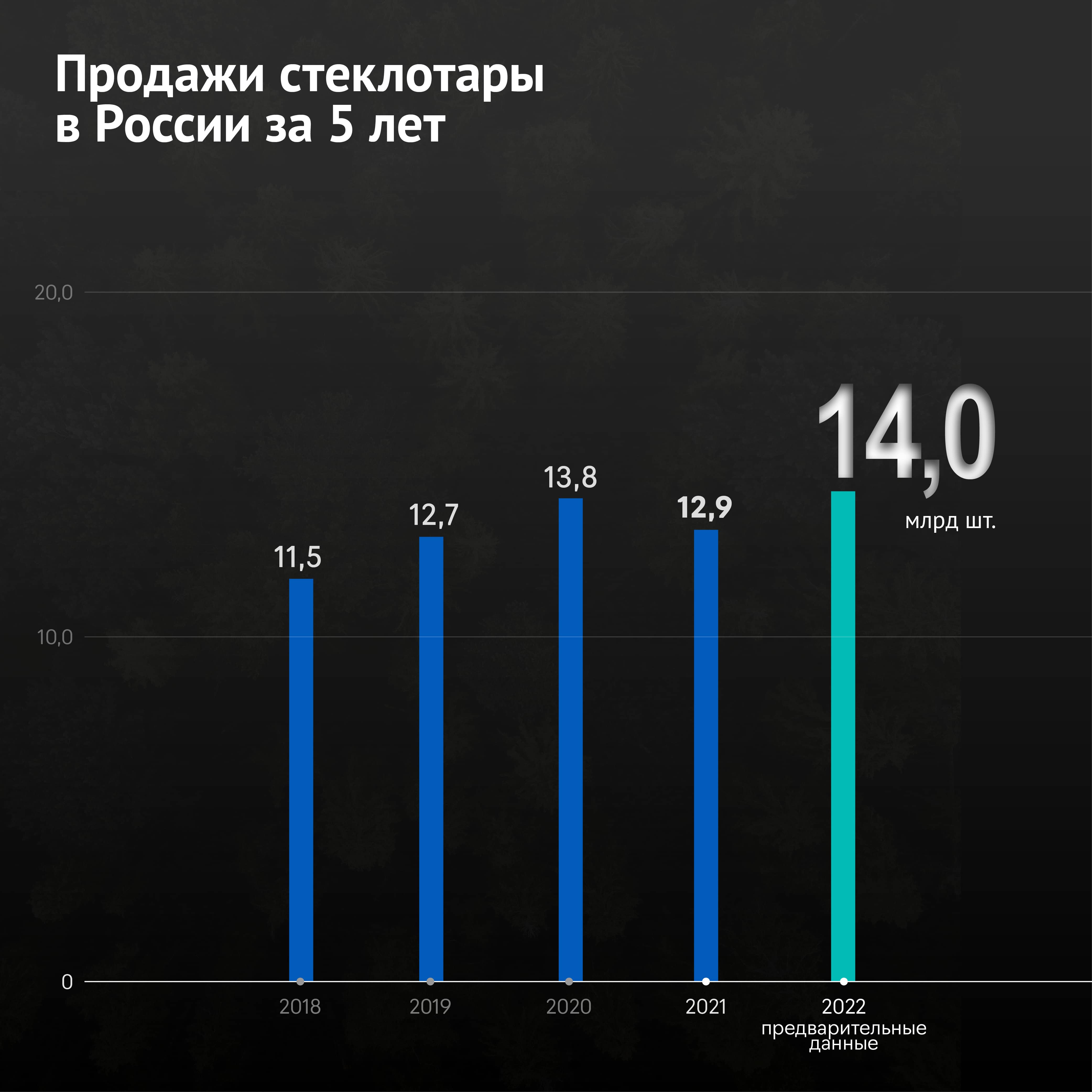

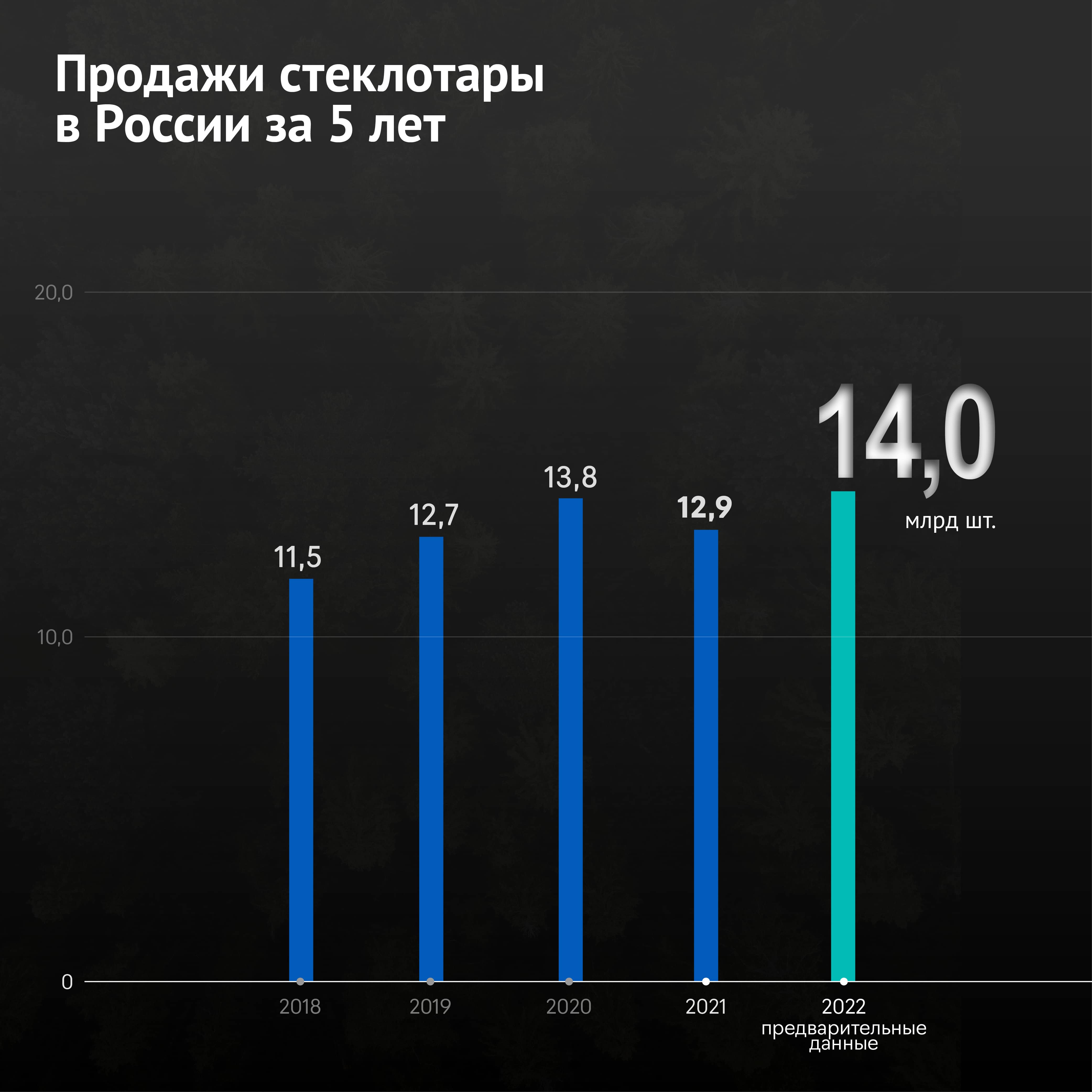

Положительное влияние на рынок полимерной упаковки оказало то, что он практически на 90% обеспечен отечественным производством. В нестабильных для экономики России условиях полимерные заводы не повышали цены. Так, СИБУР еще в феврале-марте 2022 г. зафиксировал спотовые цены на основные марки полипропиленов. По прогнозам, в 2023 г. рынок гибкой упаковки будет демонстрировать прирост в 1,2%. Далее, по мере стабилизации ситуации, можно ожидать положительную динамику со среднегодовыми темпами в 1%. Среди ключевых тенденций на рынке полимерной упаковки в 2022 г. отмечается рост доли конечного потребления упакованной продукции, замещение международных брендов локальными производителями, замещение импортной упаковки в целом. Растет доля e-commerce и объемы доставки готовой еды, стеклянная тара и асептический картон замещаются полимерной упаковкой, которая остается наиболее популярным решением: спрос на полимеры в упаковке составляет сегодня более 3 млн т/г. Гибкая упаковка составляет около 60% от общего рынка. Наиболее популярный полимер в ней — полиэтилен (77%), за ним следуют полипропилен (17%) и прочие материалы (6%). Драйверы рынка полимерной упаковки — производство пищевых продуктов, бытовой химии, предоставление логистических услуг, изготовление агрохимии — демонстрируют спад в сравнении с предыдущим годом. Снижение связано как с общей экономической ситуацией, так и с внешнеэкономическими ограничениями, сложностью импорта добавок, разбалансировкой логистических потоков. Начало восстановительной динамики ожидается в 2023 г. Таким образом, в 2022 г. объем рынка полимерной упаковки прогнозируется (на фоне того, что в открытом доступе нет достоверной и полной статистики, результаты 2022 г. остаются прогнозными) либо меньше, либо равным прошлогоднему, а в следующем году по мере стабилизации ситуации на потребляющих рынках можно ожидать некоторый рост в размере 1-2%. Еще один ключевой тренд — это развитие переработки полимерной упаковки. Ежегодно в России вводятся новые мощности по производству продукции из вторичных полимеров, причем разных видов. Например, в марте 2023 г. компания «Технониколь» запустила завод по вторичной переработке полистирола. Стеклянная упаковка: основные тенденции Стеклянная упаковка занимает 12% от всего объема рынка России. Ее преимущество — экологичность, а очевидные недостатки — проблематичность перевозки и сокращение времени хранения продукта. Например, доля стеклянной тары в производстве молочной продукции составляет лишь 0,1%. Тем не менее, в 2022 г. рынок стеклотары демонстрирует скоростную тенденцию к наращиванию своих объемов. По стоимостным индикаторам объем российского рынка стеклотары в первом полугодии 2022 г. увеличился на 5 млрд рублей в сравнении с АППГ. Натуральный объем рынка стеклотары в России также показал прирост: +11% за 6 месяцев 2022 г. к аналогичным показателям 2021 г. Эксперты отметили, что по предварительным данным к концу 2022 г. рынок мог достичь в натуральном выражении объема в 14 млрд шт./г.

В январе-марте 2023 г. объемы производства стеклотары также подтверждают намеченный в 2022 г. прирост: выпуск стеклянных банок в России увеличился на 16,9% к I кварталу 2022 г., достигнув 679 млн шт., производство продемонстрировало прирост на 3,8%, до 2 851 млн шт. Доля отечественной продукции на рынке стеклотары составляет более 80%. В Российской Федерации стеклянную тару выпускают более 50 предприятий, общая средняя производственная мощность которых составляет 9,7 тысяч тонн стекломассы в сутки. Экономический кризис 2022 г. практически незаметно прошел для российских компаний по производству стеклотары, так как большинство из них работало на отечественном оборудовании, удовлетворяя не только российский спрос, но и снабжая большими партиями города Европы. В странах ЕС уже заговорили о «стеклянном» кризисе из-за перебоев или прекращения поставок стеклотары из России. Стоит отметить, что 2022 г. стал рекордным для экспортного направления на рынке. Федеральная таможенная служба с февраля 2022 г. перестала публиковать официальные данные по экспорту. Однако, по данным аналитического агентства Roif Expert, прирост экспорта в сравнении с 2021 г. составил 24 млн долларов (+9%). В 2021 г. объем экспорта был на уровне $232 млн.

Перспективы развития отрасли упаковки и упаковочного оборудования Текущая ситуация на российском рынке упаковки достаточно уникальна: высокая турбулентность началась еще с пандемии в 2020 г. и усугубилась под влиянием западных санкций. Запрет на поставки в Россию полиграфического сырья и продукции, включенный в пятый пакет санкций ЕС в связи с СВО, и, в целом, снижение покупательской способности населения, приводят, с одной стороны, к необходимости импортозамещения зарубежной упаковки пищевых продуктов, а с другой — к росту спроса на более простую и дешевую упаковку. Под ограничения попали краски (пигменты), клеи, растворители, что создало существенные проблемы для производства всех основных типов продукции. Наблюдается и положительный эффект влияния санкций. Во-первых, введенные ограничения подтолкнули бизнесменов активно искать выход на производителей сырья, не используя посредников. Во-вторых, в нынешней обстановке уменьшилась зависимость от западных компаний на российском рынке, что открыло новые возможности для отечественного бизнеса. У отечественных производителей появилась возможность удовлетворить возросший спрос, занять освободившуюся нишу, продолжать успешно работать без иностранных партнеров. По прогнозам, российский рынок упаковки будет консолидироваться и укрупняться, а клиент станет менее требовательным к упаковке с точки зрения красоты и маркетинга.

|