|

«Генетико», дочерняя компания группы «ИСКЧ», 25 апреля 2023 г. провело IPO на Московской бирже — первое в России в 2023 г. Аналитики провели подробный анализ бизнеса компании. О специфике рынка медицинских исследований, о направлениях деятельности «Генетико» и ее финансовых показателях — в обзоре Boomin. Группу «ИСКЧ» уже можно отнести к ветеранам публичного российского рынка. Головное предприятие ПАО «ИСКЧ» провело IPO еще в 2009 г., тоже став своего рода пионером — первой в России биотехнологической компанией, разместившей ценные бумаги на Мосбирже. Было размещено 15 млн акций по цене 9,5 рубля, компанию тогда оценили в 862,5 млн рублей. Сейчас акции торгуются по цене 120 рублей за штуку, отыграв 50-процентное падение 2022 г. Другая компания группы, ПАО «ММЦБ», провела IPO в июле 2019 г. с оценкой более 1 млрд рублей. Тогда акции продавались по цене 670 рублей за штуку, сейчас уже по 907 (при том, что в 2021 г. был период, когда котировки поднимались и выше 1000 рублей). Помимо акций у этих компаний группы есть еще и облигации в обращении: один выпуск на 300 млн у ИСКЧ, размещенный в июле 2021 г. с погашением в июле 2026-го, и два у ММЦБ — на 30 млн рублей и 200 млн рублей соответственно. Подробный обзор по этим эмитентам аналитики Boomin делали в ноябре 2019 г. (с тех пор много что изменилось, один рост акций ИСКЧ чего стоит!), сегодня же их внимание приковано к еще одному предприятию, входящему в группу «ИСКЧ» — компании «Генетико», IPO которой стартовало 25 апреля, первое в этом году среди российских эмитентов. Некоторые игроки публичного долгового рынка, впрочем, с компанией уже знакомы: сейчас в обращении находится заём «Генетико» на 145 млн рублей, размещенный в июне 2020 г. по ставке 14% годовых — до июня 2025 г. Чем занимается компания — направления основные, перспективные и маржинальные «Генетико» была образована 26 октября 2012 г. (в 2021-м была проведена реорганизация из ООО в ПАО). Если кратко, то «Генетико» — это лабораторно-производственная компания, которая проводит комплексные генетические исследования для: - выявления врожденных пороков и хромосомных заболеваний у младенцев в утробе матери на самых ранних сроках беременности (НИПТ) и эмбрионов на этапах ЭКО (ПГТ);

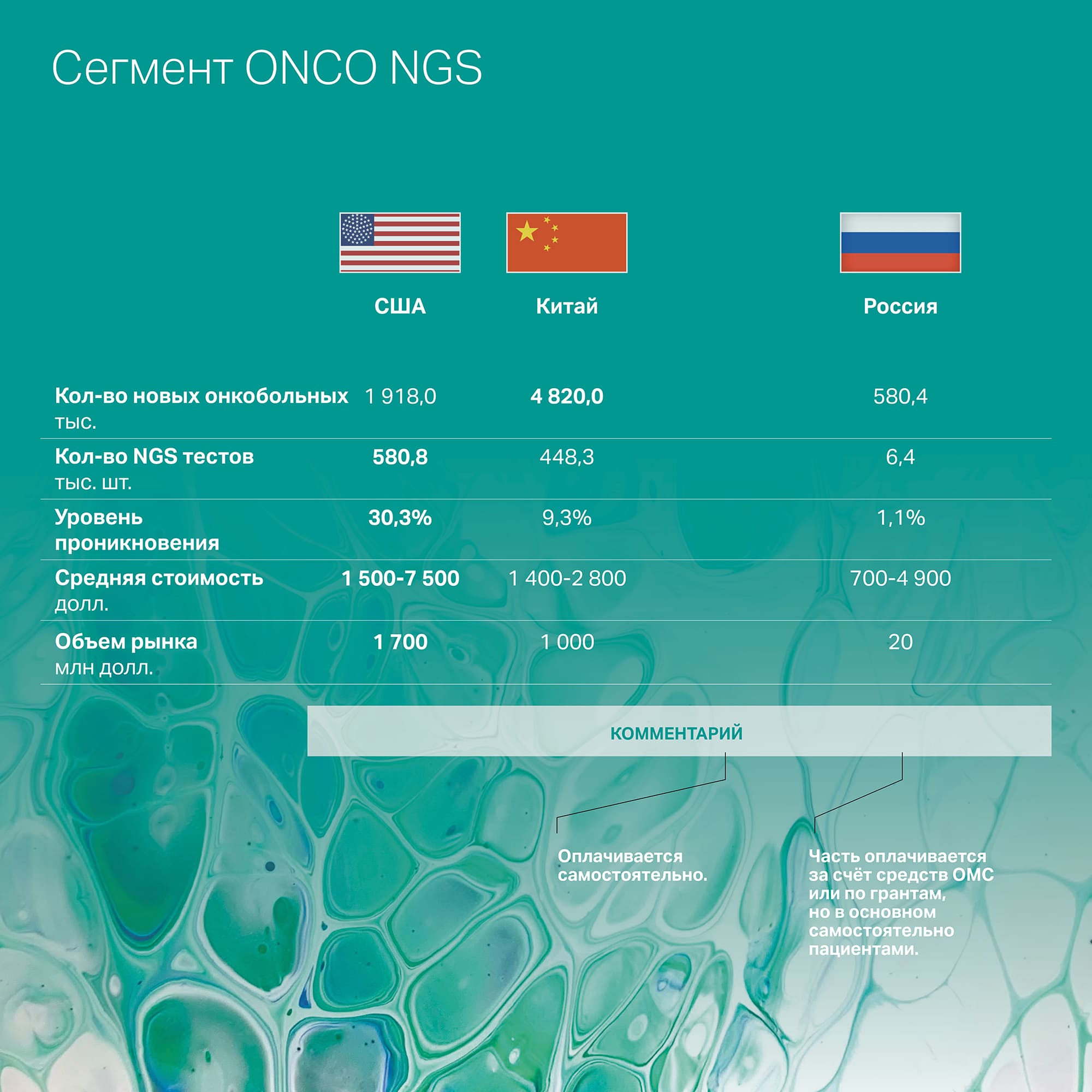

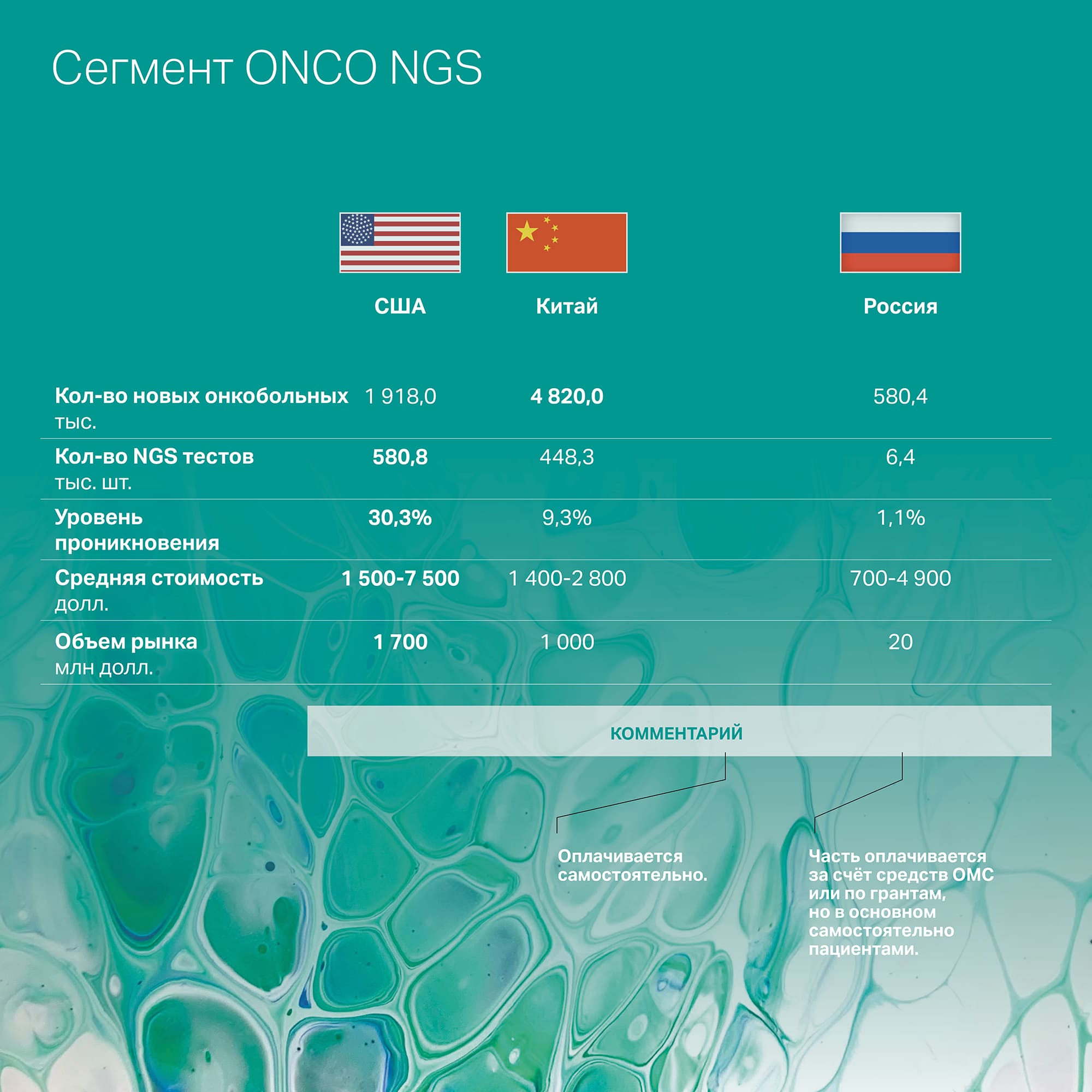

- подбора наиболее эффективной терапии у онкобольных (ONCO NGS);

- скрининга наследственных заболеваний, включая рак;

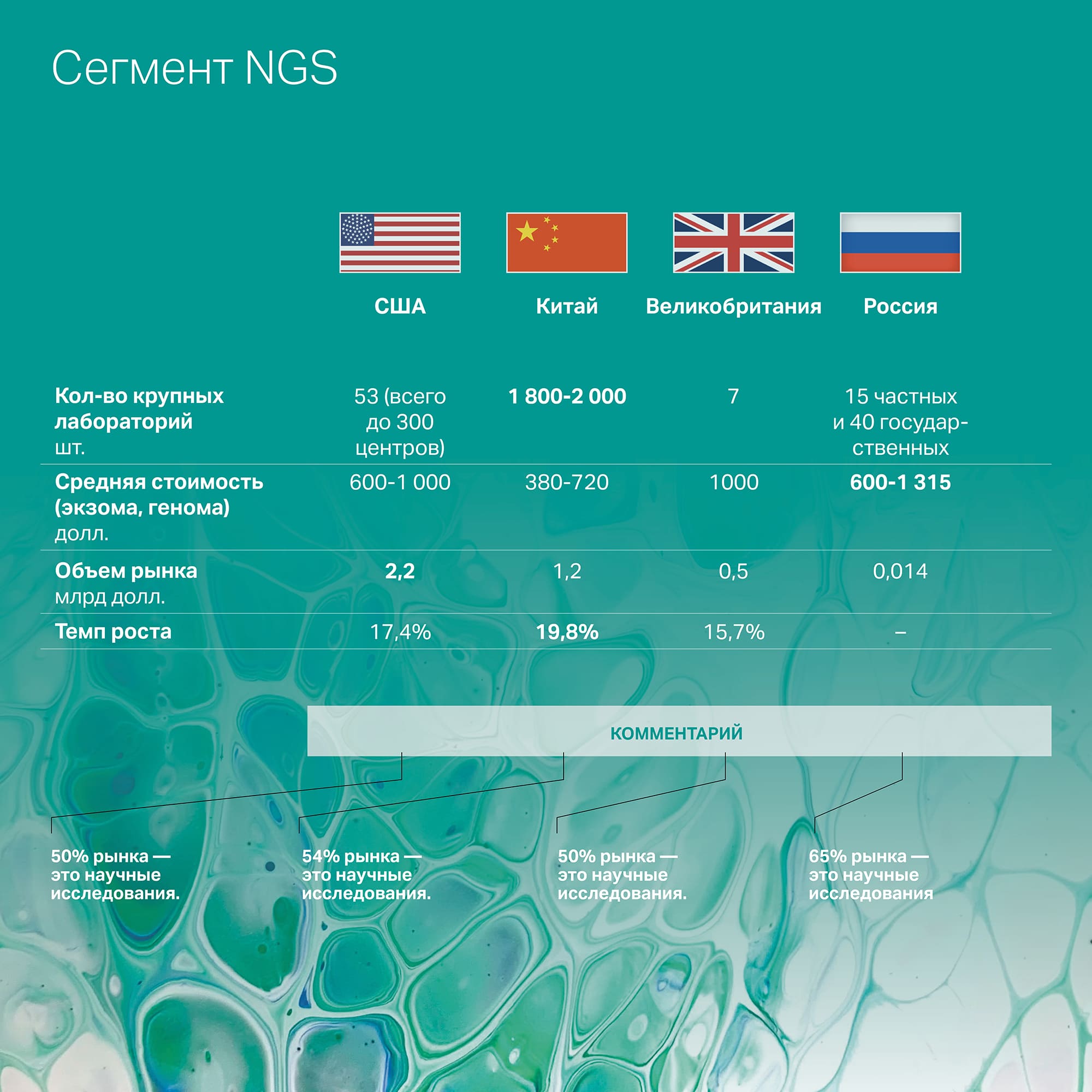

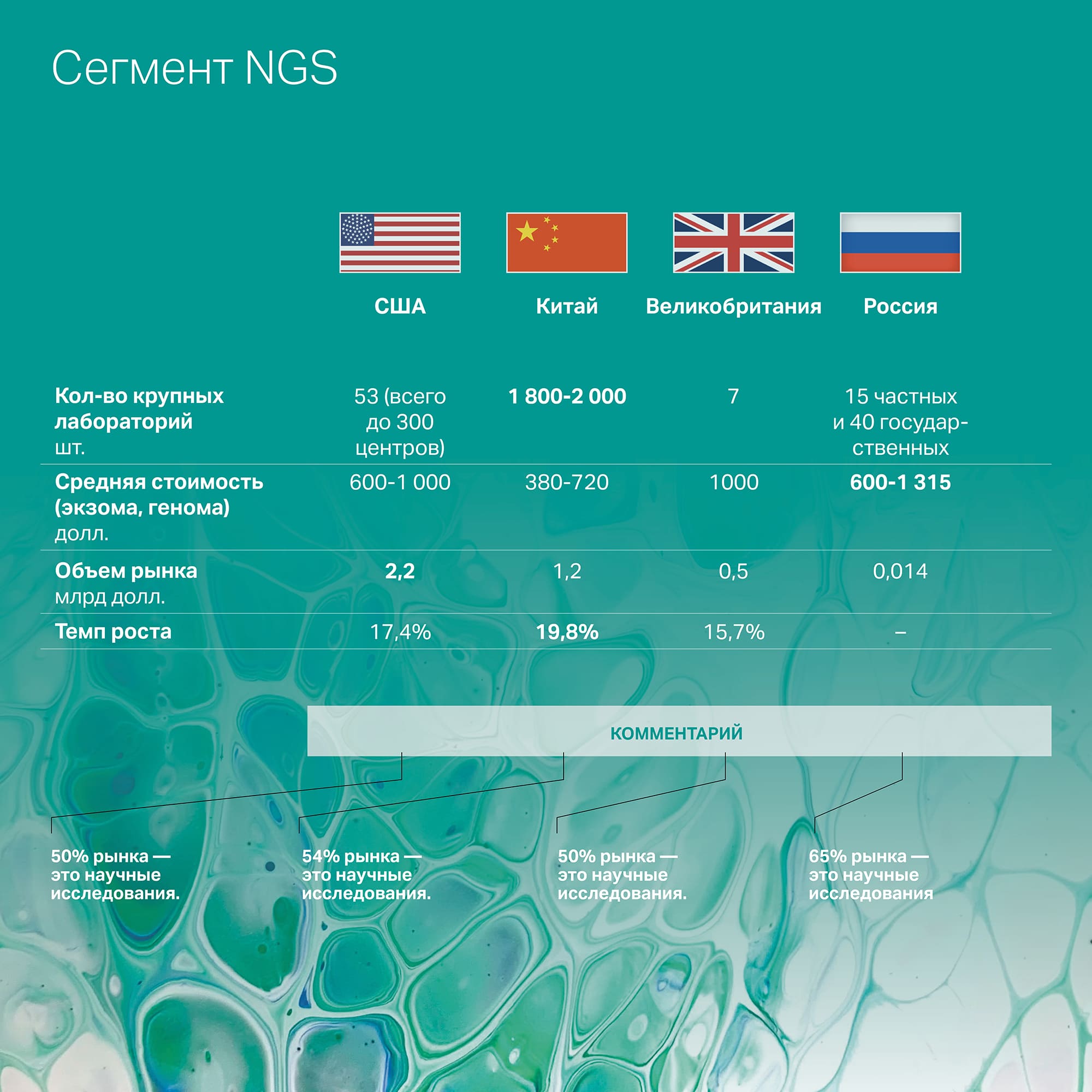

- научных и медицинских целей, в частности для изучения генома человека, полного и клинического экзома (гены, ответственные за особенности человека и за болезни) (NGS).

Неинвазивные пренатальные тесты (НИПТ) и эмбриотесты: расшифровка ДНК младенцев Современные технологии позволяют многое узнать о ребенке еще до его рождения, но, тем не менее, набор методов ограничен. Основные три из них — это: - скрининг первого триместра;

- инвазивная диагностика;

- неинвазивное пренатальное тестирование.

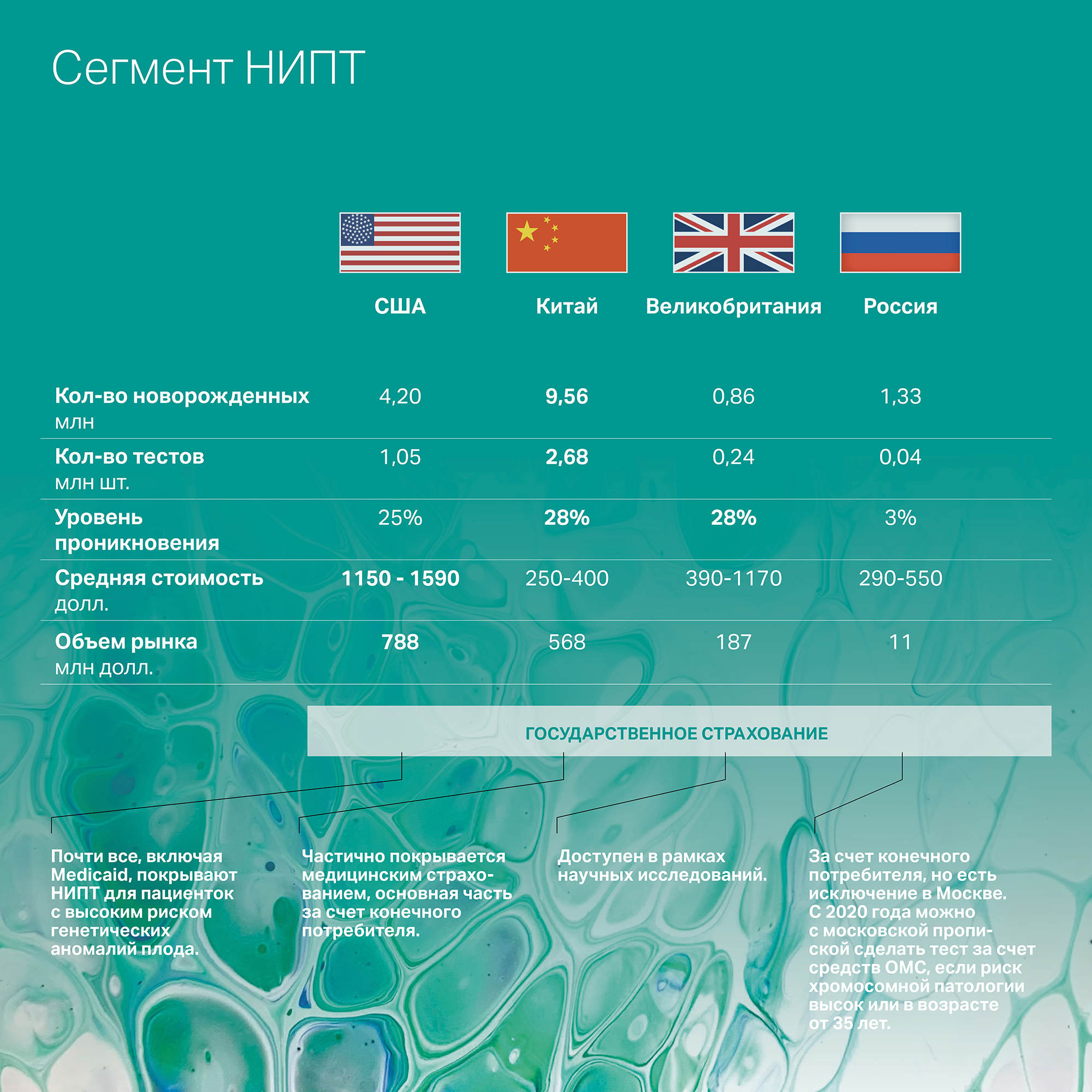

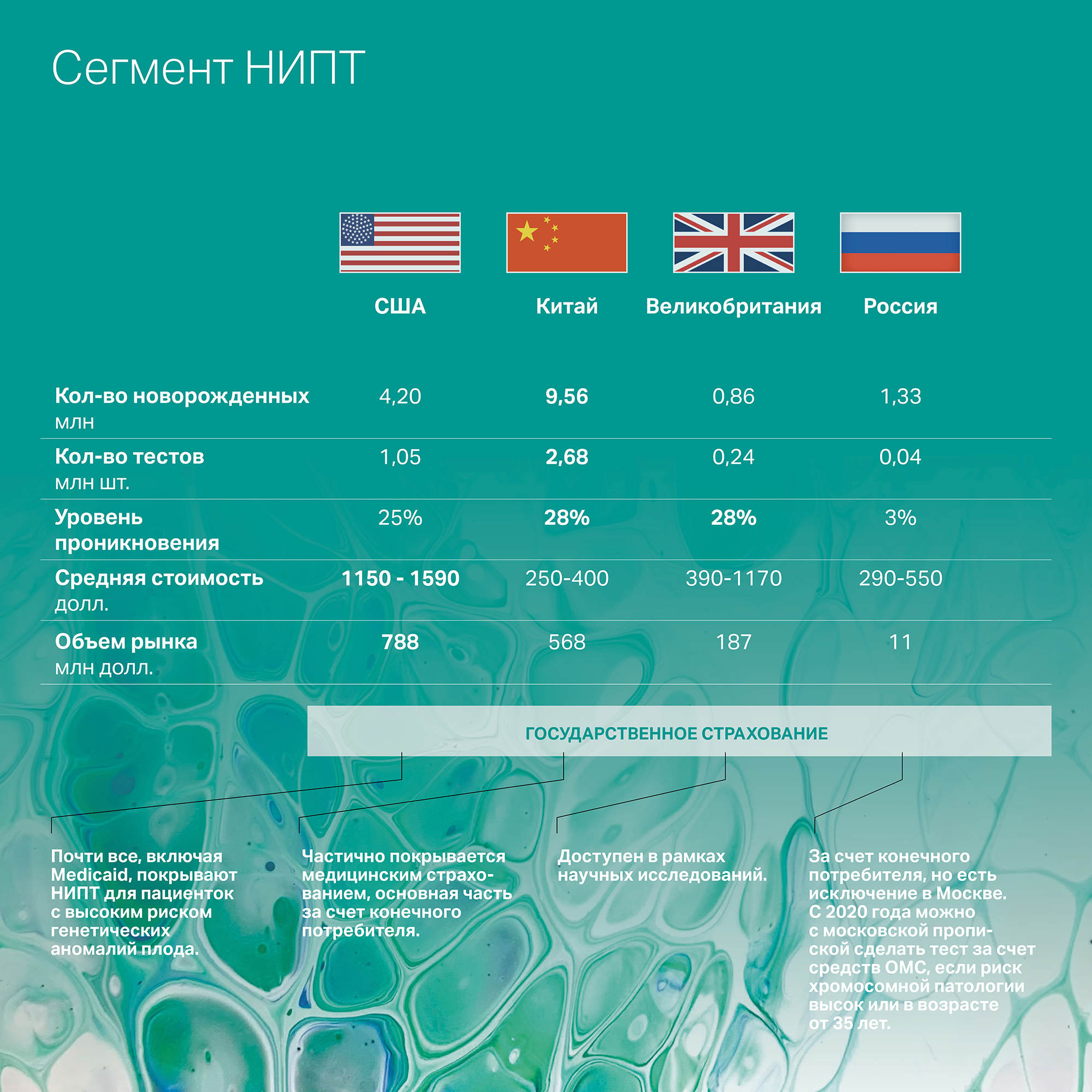

Скрининг первого триместра входит в ОМС и обязателен для всех беременных, но он не точен (до 7% ложноположительных результатов). Если он показывает какие-либо врожденные пороки или хромосомные заболевания (синдром Дауна и т.п.), то для дополнительной проверки женщинам могут назначить инвазивную диагностику (когда изучают младенца в утробе через прокол брюшной полости), которая дает точность 99%, но чревата рисками повреждения плода и выкидыша (до 1-2% случаев на практике). Неинвазивный пренатальный скрининг — самый современный метод диагностики, именно им занимается «Генетико». Суть НИПТ — у матери берут образец крови из вены и с помощью массивного параллельного секвенирования (исследования) отделяется и анализируется ДНК плода. Необходимый для проведения исследования процент ДНК плода концентрируется в плазме матери уже на 10-й неделе беременности. Тестирование позволяет провести исследование на синдромы Дауна, Патау, Эдвардса, Шерешевского-Тёрнера, на наличие дополнительных Х и Y хромосом, с точным определением пола ребенка. Однако при тестировании на трисомию всё же возможно до 1% ложноположительных тестов, которые нужно дополнительно подтвердить или опровергнуть диагностическим тестом. Технологическая революция в этой сфере, вызвавшая бурный рост отрасли, произошла в 2008 г. Прорывную технологию назвали секвенированием нового поколения — next generation sequencing (NGS). NGS дает возможность прочитать одновременно множество участков генома человека. Это главное его отличие от предыдущих методов секвенирования, в основном по Сенгеру, когда устанавливалась последовательность нуклеотидов отдельного гена, что было достаточно затратно. В большей части России НИПТ не оплачивают из Фонда обязательного медицинского страхования, исключение — Москва: с 2020 г. в столице возможно сделать тест за счет средств ОМС, если риск хромосомной патологии по комбинированному скринингу находится в диапазоне 1:100 — 1:2500 и у беременной есть московская прописка. Также его могут предложить беременным в возрасте от 35 лет и старше из-за возрастных рисков. В России этими тестами оперируют в основном всего шесть компаний: помимо «Генетико» это «Геномед», KDL, «Проген», ЦИР и «Мать и дитя». До недавнего времени большинство лабораторий использовало зарубежные тесты и отправляло биоматериалы в США, Германию. Среди самых популярных на российском рынке такие зарубежные тесты, как Prenatest и Prenatest pro (Германия), Panorama (США), Veracity (Кипр), Prenetix (США). Последний, впрочем, только в России реализуется под этим названием, за рубежом эта разработка компании Roche известна как Harmony и считается самым хорошо изученным НИПТ (исследования с участием более 268 тыс. женщин), показавшим исключительную надежность. В «Генетико» в рамках НИПТ тоже используют тесты Prenetix, но еще в 2017 г. компания осуществила трансфер технологий (на основе микрочипов), и сейчас все материалы остаются и анализируются в России. Также компания разработала и собственные эмбриотесты — для преимплантационного генетического тестирования (ПГТ). Это генетический скрининг хромосомных аномалий с целью повышения эффективности лечения бесплодия в протоколе ЭКО. Представляет собой набор реагентов для проведения пробоподготовки и секвенирования образцов эмбриона пятых суток развития для увеличения эффективности наступления беременности в цикле ЭКО, который также позволяет получить результаты диагностики на основные заболевания. Исследования позволяют отбирать эмбрионы без хромосомных нарушений, в пределах разрешающей способности метода, что повышает результативность цикла ЭКО, снижается вероятность рождения ребенка с хромосомными аномалиями. ПГТ-лаборатория «Генетико» была создана в сотрудничестве с американским Институтом Репродуктивной Генетики (Reproductive Genetics Institute) и является крупнейшей в РФ по количеству пациентов. Ген против рака — исследование опухолей В 2020 г. «Генетико» разработала тест «Onconetix», помогающий подобрать наиболее эффективную терапию онкологического заболевания индивидуально для каждого пациента с учетом генетических особенностей его опухоли. В результате тестирования пациент получает заключение с описанием выявленных клинически значимых мутаций, а также список целевых препаратов, ответ на которые связан с выявленными мутациями. Таргетные (целевые) препараты повышают эффективность терапии рака, потому что они направлены на конкретную мишень и действуют только на определенные опухоли при наличии выявленных генных мутаций. На дело прогресса. Расшифровка ДНК для медицинских и научных целей В «Генетико» накоплены уникальные компетенции по анализу и клинической интерпретации данных NGS благодаря тому, что в лаборатории за всё время было проведено более 8000 подобных исследований. Создана внутренняя база данных генетических вариантов, а также собственное программное обеспечение для интерпретации данных NGS с использованием этой базы данных. Исследования, проводимые на основе NGS: – «полный геном» (полный информационный код человека); – «полный экзом» (гены, с которых считываются белки, ответственные за действия в организме и его особенности); – «клинический экзом» (гены, ответственные за болезни). Антиковид: тесты на суммарные антитела к коронавирусу В 2020 г. компания в сотрудничестве с Институтом молекулярной биологии им. В.А. Энгельгардта Российской академии наук разработала первые в РФ тесты на суммарные антитела к SARS-CoV-2 (коронавирус-возбудитель COVID-19). Рекомбинантный антиген для теста разработан командой под руководством Флориана Крамера из госпиталя Маунт-Синай (Department of Microbiology, Icahn School of Medicine at Mount Sinai), которая имеет большой опыт в борьбе с инфекционными заболеваниями. «Генетико» имеет лицензионное соглашение на использование этого антигена для разработки и применения серологических тестов. Тест-система валидирована на контрольных положительных (94 образца для IgG и 90 образцов для IgM) и отрицательных (всего 455) образцах в лаборатории «Генетико». Людям с редкими заболеваниями тоже можно помочь: препараты для лечения орфанных заболеваний R&D лаборатория компании занимается разработкой собственного портфеля генетических препаратов. В результате у «Генетико» должны появиться 2-3 препарата-кандидата для лечения орфанных (редких) заболеваний. Лаборатории и службы. Инфраструктура компании Лабораторный комплекс «Генетико» включает в себя четыре лаборатории (НИПТ, NGS, онкогенетики, R&D) и две службы — медико-генетическую и биоинформатическую. Флагман парка научно-исследовательского оборудования — секвенатор NovaSeq 6000, топ-модель от компании Illumina, глобального лидера в области NGS. С его помощью выполняется автоматизированное определение последовательности нуклеотидов в цепи ДНК — секвенирование. Рынку еще расти и расти На данный момент клиентами компании являются многопрофильные клиники (58 медучреждений предлагают своим пациентам лабораторные услуги от «Генетико»), центры экстракорпорального оплодотворения (62 центра ЭКО), фонды, помогающие больным с редкими заболеваниями (62 клиента), 34 компании-разработчика и НИИ, а также 4 094 врача-партнера. Примерно оценить текущий объем рынка можно по отдельным сегментам, а сопоставление с другими странами позволит увидеть перспективы его расширения. По данным из приведенной ниже таблице видно, что даже в самой «освоенной» нише преимплантационного генетического тестирования проникновение едва достигает 8%. В сегменте НИПТ с проникновением в 3% Россия пока отстает как от западных стран, так и от Китая в 8-9 раз.

Фактором, способным вызвать быстрый рост уровня проникновения, является включение новых видов исследований в систему ОМС. Обнадеживающий пример другим регионам подает Москва, финансирующая из городского бюджета тесты НИПТ. С прошлого года также в РФ был существенно (с 5 до 36) расширен список заболеваний, при которых проводится неонатальный скрининг.

Рынок препаратов для лечения редких (орфанных) заболеваний сейчас в России очень специализированный, но маленьким его не назовешь — такими заболеваниями в нашей стране страдает до 1,5 млн человек. В 2022-2024 гг. на их лечение планируется направить из бюджета РФ 200 млрд рублей. Еще 252 млрд рублей будут выделены в качестве гранта на работу благотворительного фонда «Круг добра», который занимается, в том числе, и помощью людям с орфанными заболеваниями.

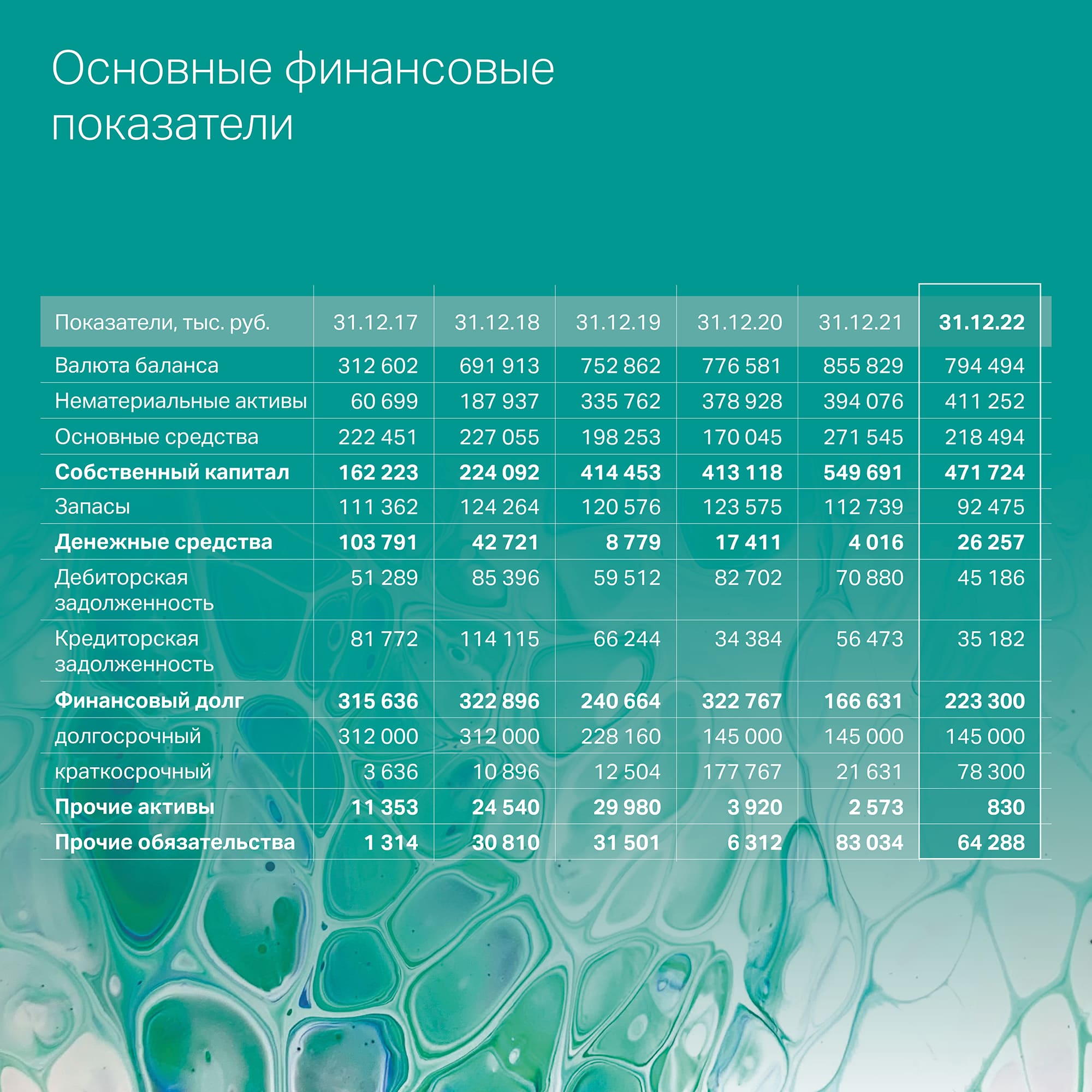

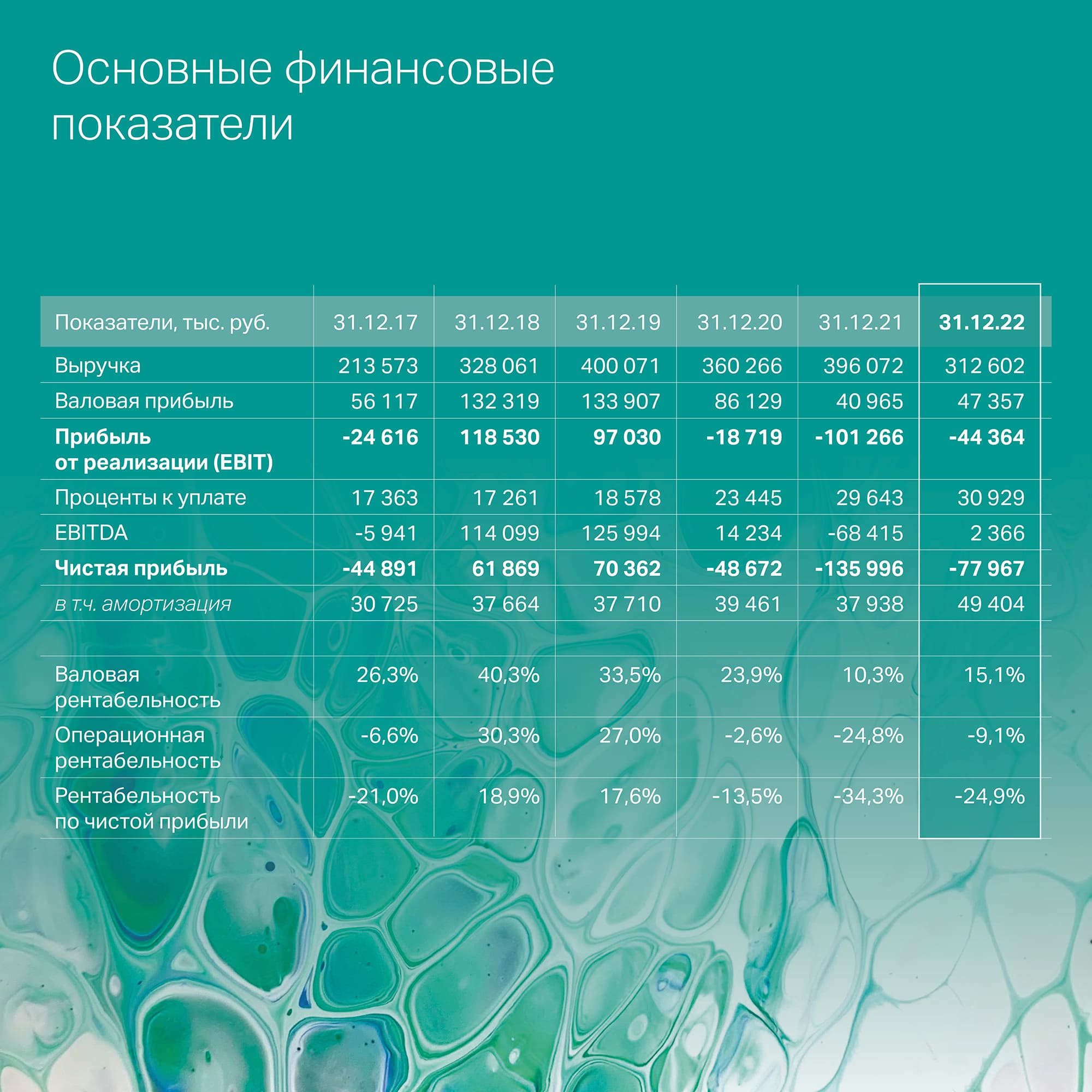

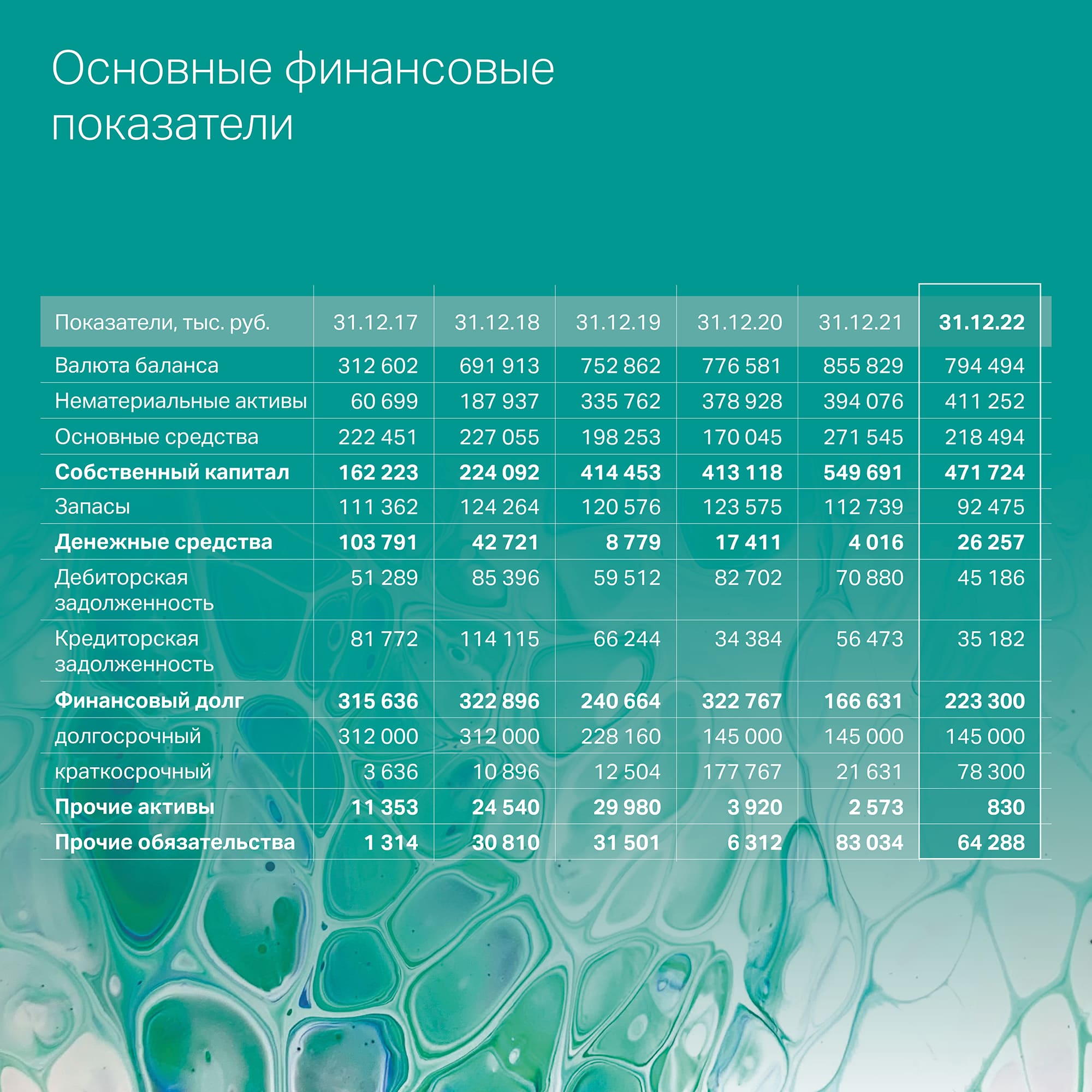

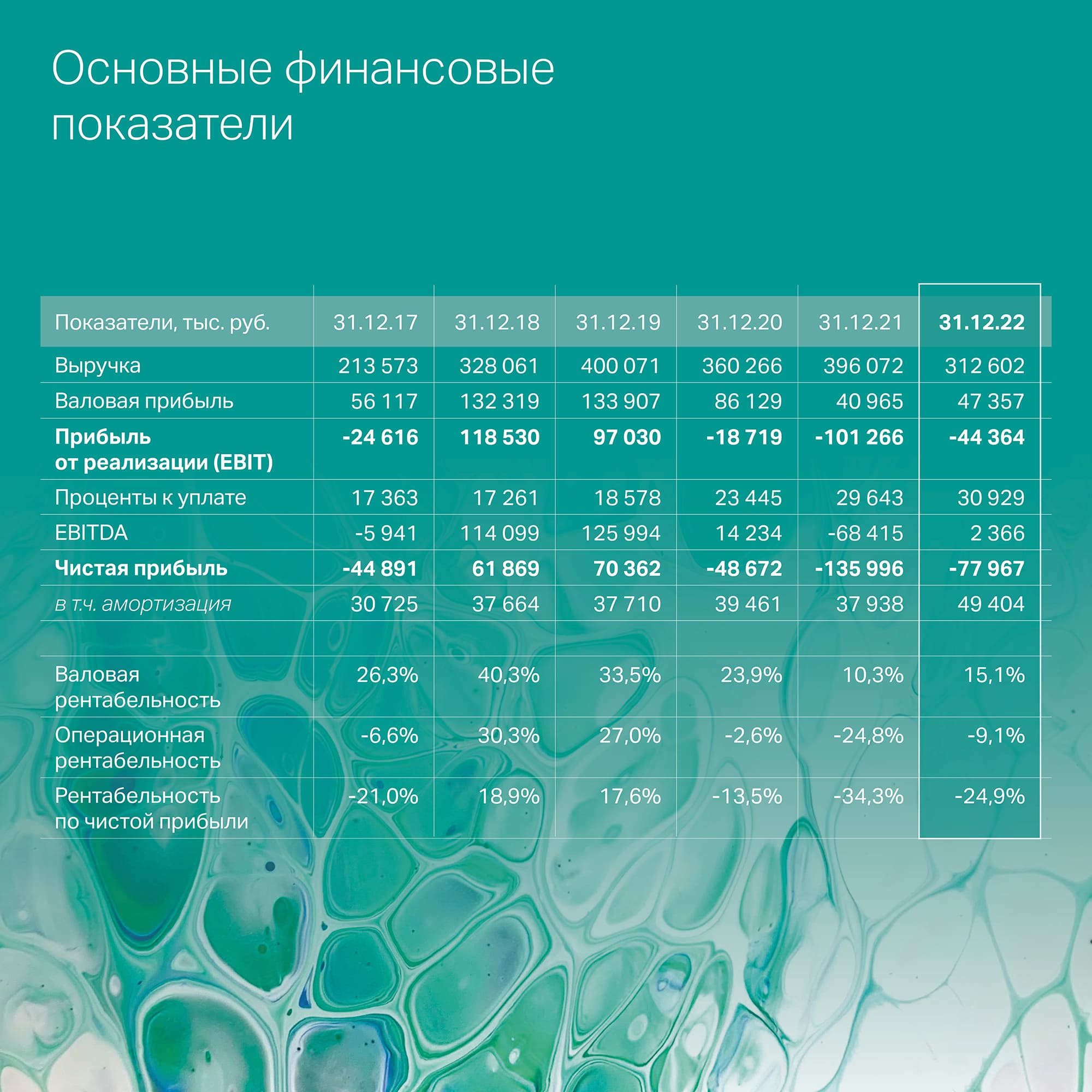

Основные финансовые показатели и перспективы развития У «Генетико» очень информативная ежегодная отчетность, опубликованная на сервере раскрытия информации «Интерфакс», есть отчетность по МСФО. Приведем лишь основные показатели с краткими комментариями, сосредоточившись на расшифровке доходов и расходов компании — с учетом перспектив развития компании.

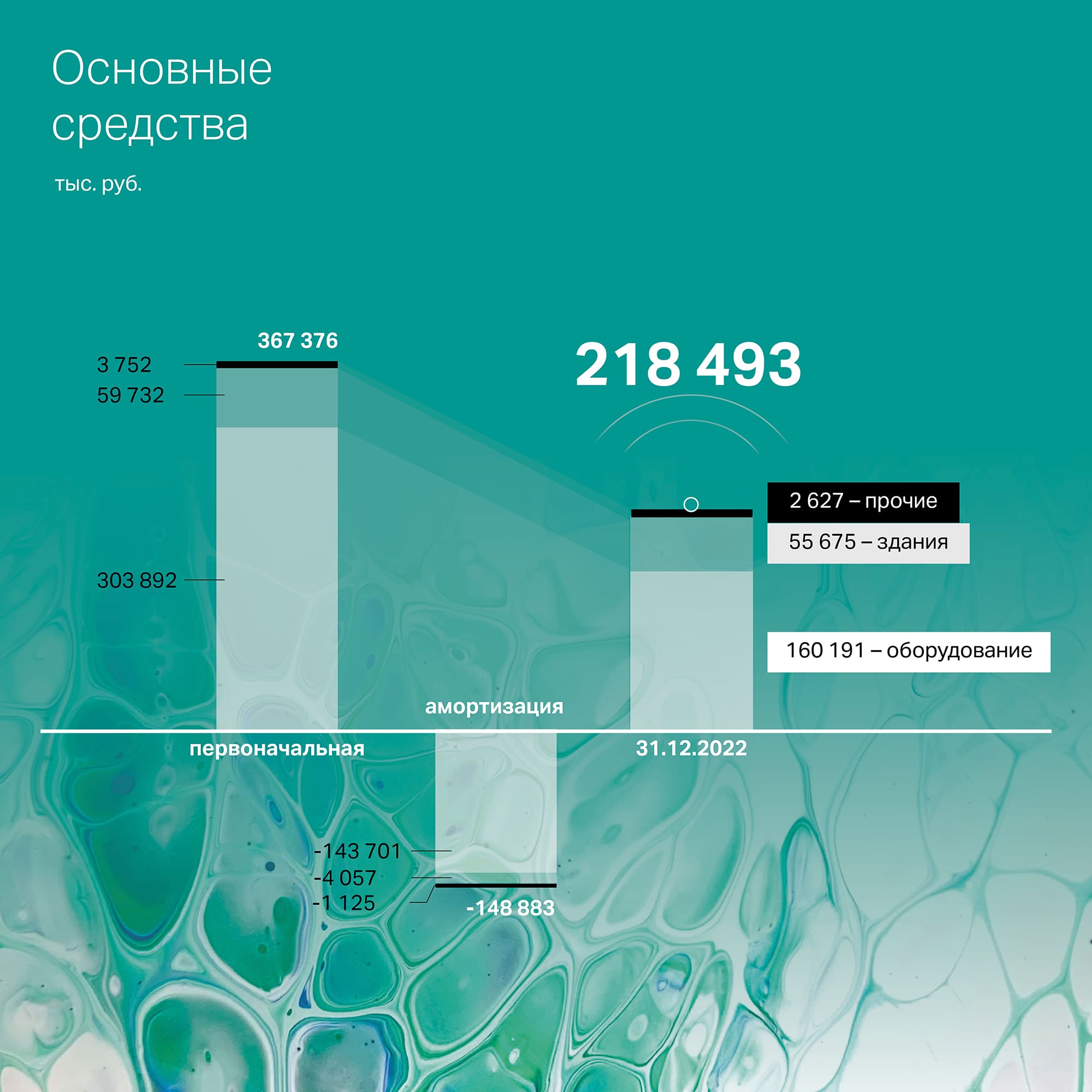

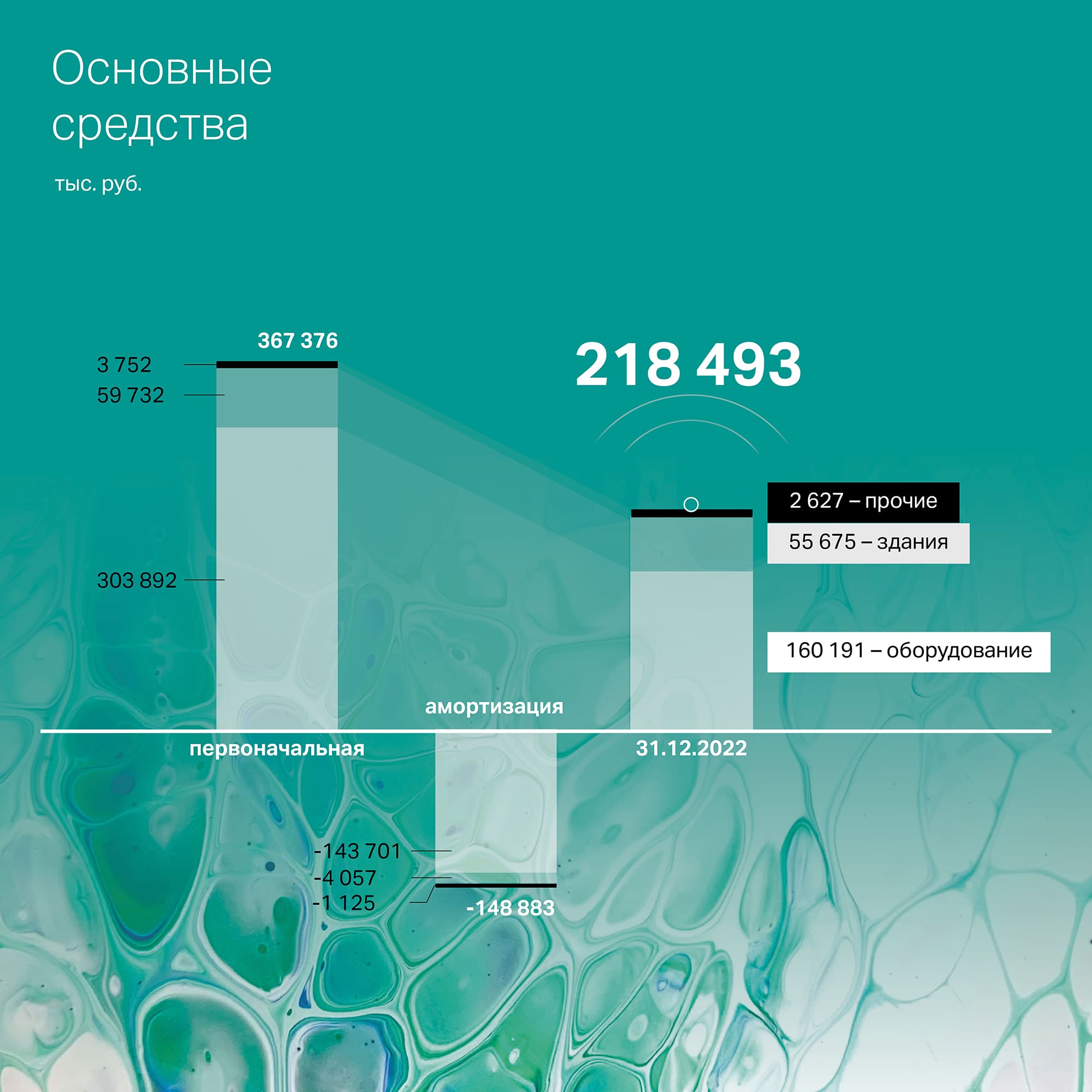

В основных средствах более 70% приходится на оборудование, более 25% — на недвижимость.

Капитал компании наращивался в основном дополнительными не денежными вкладами. Внешние займы на 31 декабря 2022 г. составляют 145 млн рублей и представлены облигационным выпуском, краткосрочные займы — это финансирование от головной компании группы, ПАО «ИСКЧ». Прочие обязательства преимущественно связаны с арендой. Выручка на протяжении уже пяти лет достаточно стабильна и находится в диапазоне от 300 до 400 млн рублей, при этом большую ее часть обеспечивают тесты для беременных и тесты при процедуре ЭКО, NGS-исследования геномов и экзомов, а также онкотесты для проведения таргетной терапии. Из пяти анализируемых лет на протяжении последних трех (начиная с 2020 г.) компания несет чистые убытки, которые в значительной степени (в среднем около 50%) формируются за счет начисленной амортизации, однако, соответственно, и по операционной деятельности в этот период прибыль не покрывала затрат (в основном процентов к уплате). Исходя из наиболее репрезентативных показателей за 2018-2019 гг. можно отметить высокую операционную и чистую рентабельность компании — 27-30% и 17-19% соответственно. Убыток, полученный компанией в 2020 г., и отрицательное сальдо денежных потоков от операционной деятельности вызваны ухудшением общеэкономической ситуации в стране, связанной с пандемией COVID-19. В частности, тогда закрывались медицинские центры ЭКО, что привело к падению выручки от одной из самых маржинальных услуг «Генетико». Компания также много вложила в разработку тест-систем на коронавирус («Способ использования выбранного оптимального белка в качестве иммуносорбента в ИФА тест-системе для выявления антител к вирусу sars-cov-2» и «Разработка метода выявления антител к белкам вируса, вызывающего новую коронавирусную инфекцию COVID-19»). В последующие годы, однако, эти разработки уже успели принести компании более 31 млн выручки. Выручка в 2021 г. восстановилась до уровня 2019 г., заметный (один из самых крупных в истории компании) убыток был сформирован инвестиционными расходами на проведение финальных этапов создания (валидации) генетических тест-систем собственной разработки для неинвазивного пренатального тестирования (НИПТ) и преимплантационной генетической диагностики (ПГТ), а также на внедрение в практическое применение и коммерциализацию тестов для таргетной терапии опухолей «Onconetix». Также были осуществлены инвестиции в развитие сети дистрибуции, маркетинг и продвижение, что позволило существенно увеличить средний чек и продемонстрировать рост выручки. В 2022 г. геополитические проблемы привели к еще большему снижению платежеспособности населения и рождаемости, а релокация части репродуктивного населения усилила эти тенденции.

В выручке это отразилось в основном на продолжении снижения значения этого показателя по всему сегменту генетических исследований. Кроме того, на финансовый результат 2022 г. оказали влияние инвестиционные расходы, которые уже в 2023-м должны позволить вывести на рынок новые тест-системы собственного производства, а также собственного ПО для обработки, анализа данных и интерпретации генетических исследований.

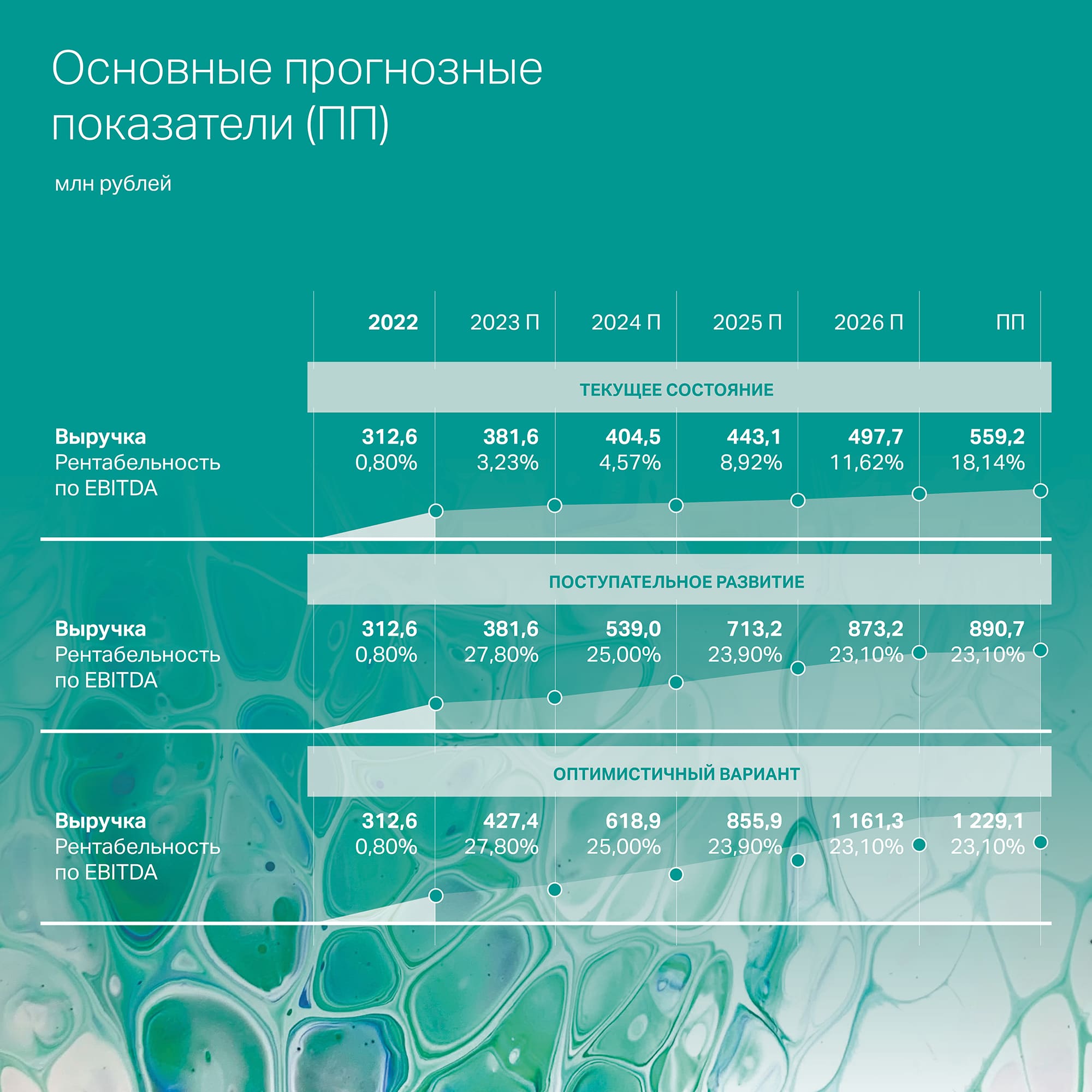

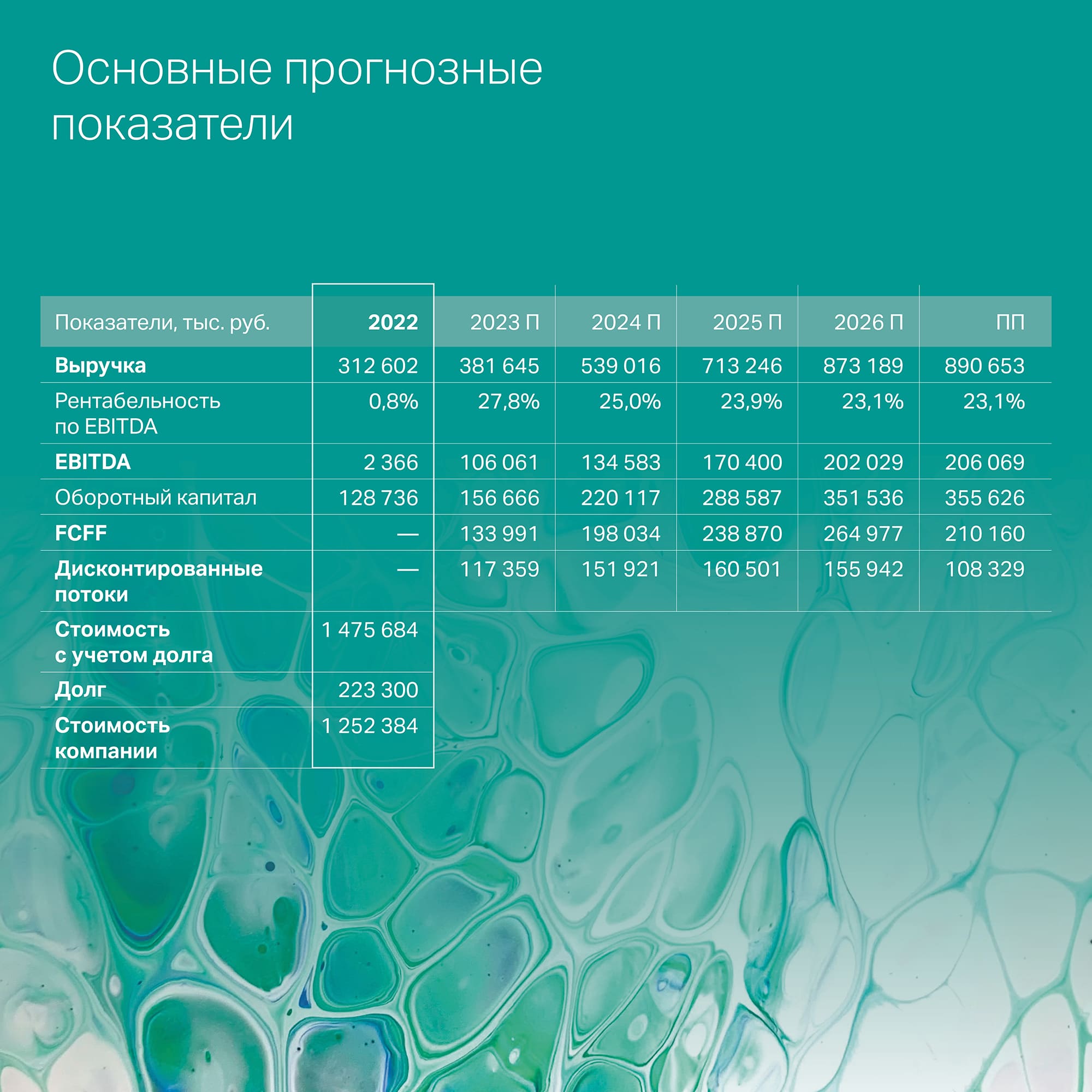

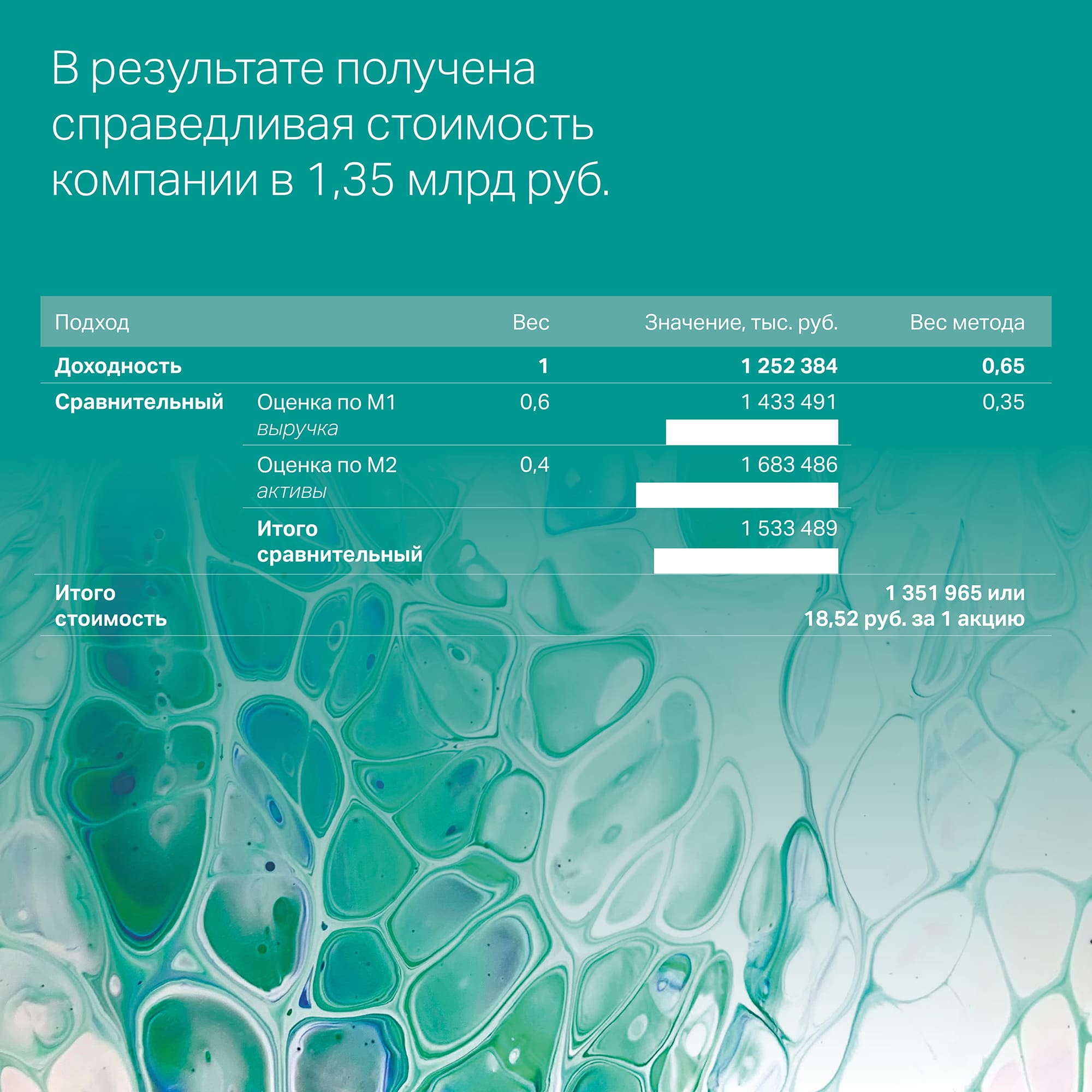

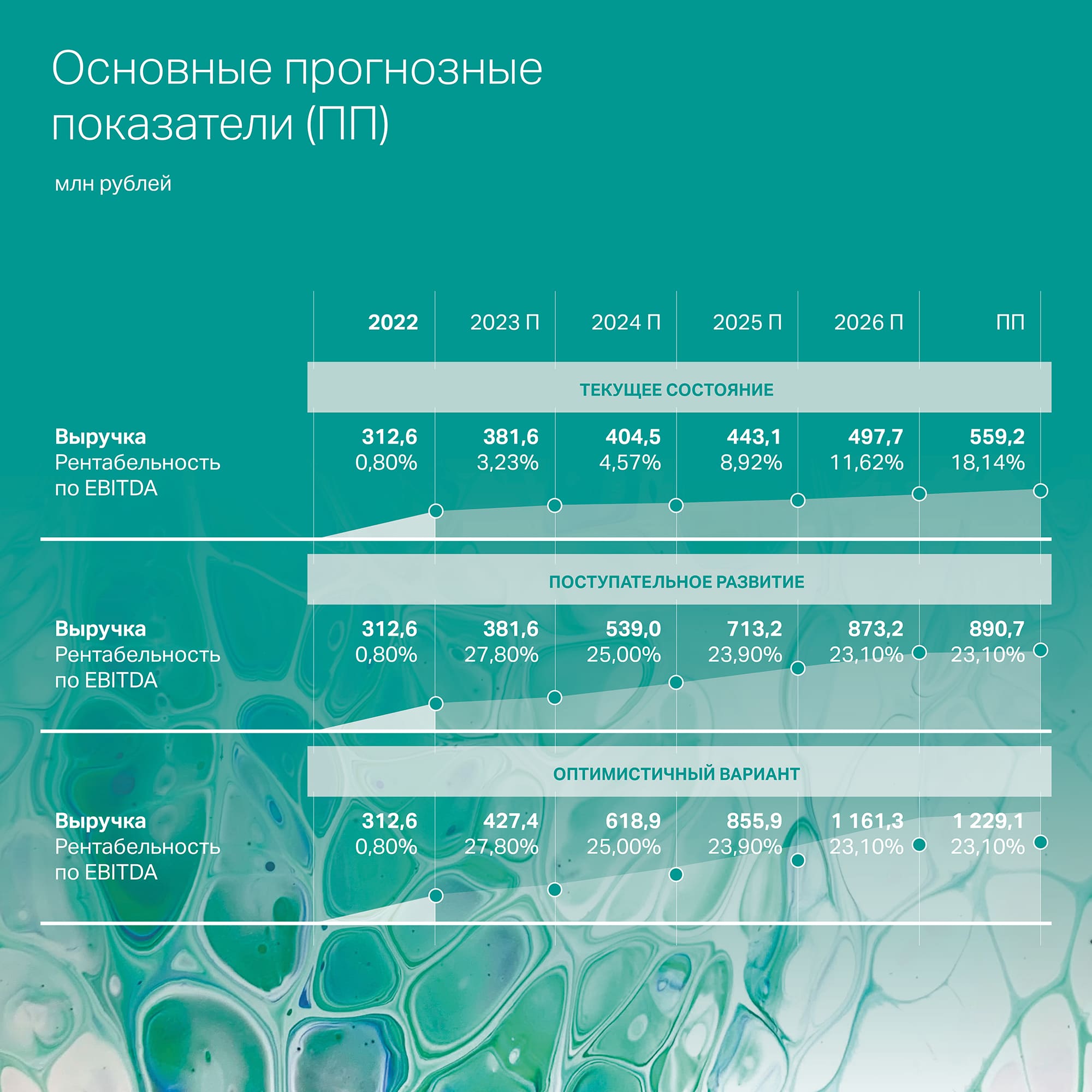

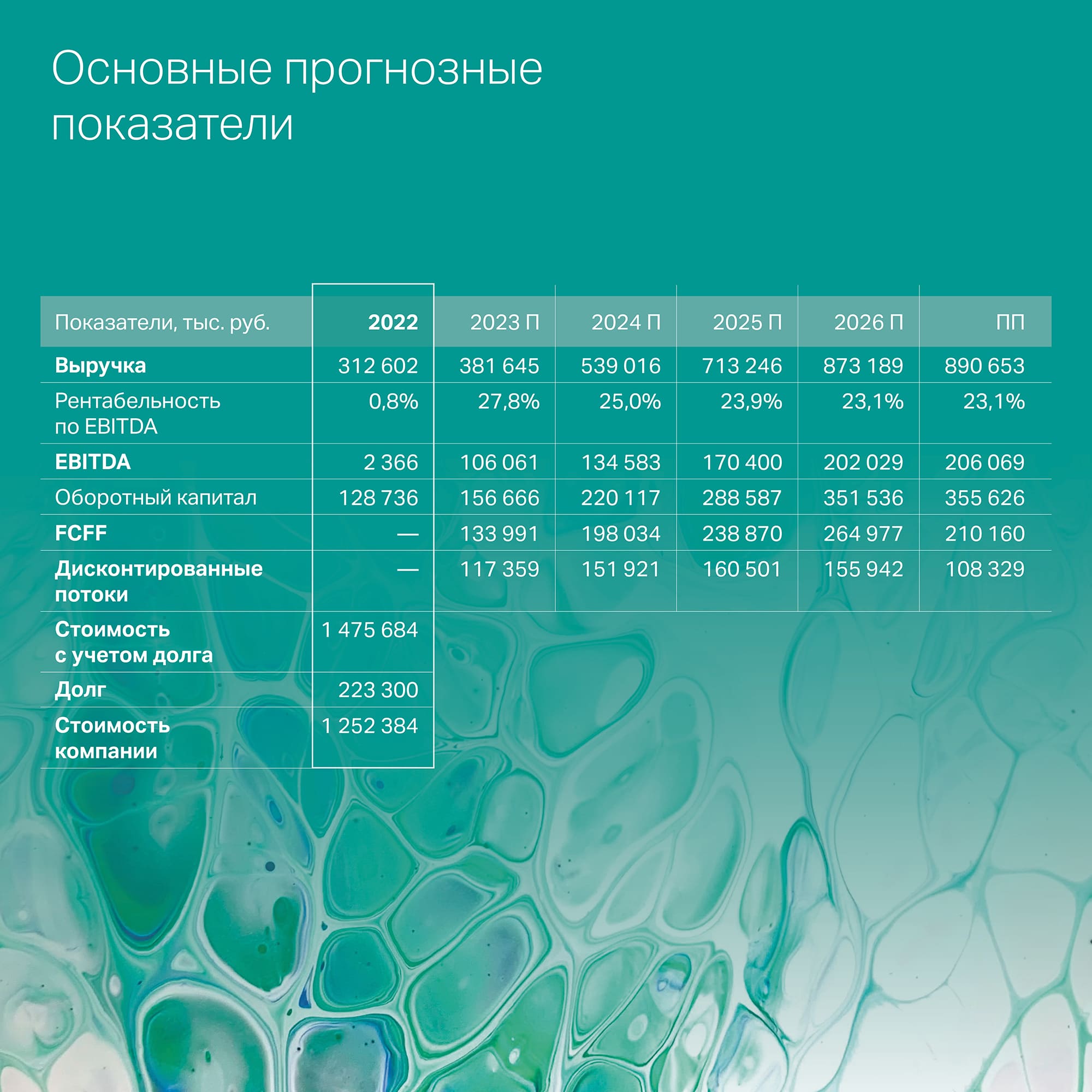

Можно ждать улучшений и от возможного слома тренда в демографии: в январе 2023 г. число родившихся увеличилось на 0,4% по отношению к январю 2022-го). Возможно, в 2022 г. был достигнут низший порог рождаемости, и в последующие годы динамика начнет улучшаться. Сформированный капекс (основные инвестиционные затраты были сделаны в 2020-2022 гг.) также позволяет прогнозировать снова выход на положительную операционную рентабельность. Учитывая описанный выше большой потенциал рынка, перспективы развития компании выглядят достаточно радужно даже при сохранении текущей доли. Только по тестированию НИПТ выручка (при оптимистичном варианте развития событий) может превысить всю текущую выручку компании, но главная предпосылка для этого — включение этих тестов в ОМС или другие государственные программы. Финансирование тестов НИПТ из бюджета города Москвы — важный шаг на пути включения в будущем их и в федеральную программу ОМС. Пример конкурирующей организации показывает, как столичные власти поддерживают компании, осуществляющие НИПТ: ООО «ЭВОГЕН» получило в 2020 г. на эти цели грант в 168 млн рублей, в 2021-м — уже 311 млн рублей. Российский рынок NGS-исследований может также расти быстрыми темпами по мере расширения участия государства в развитии программ генетики. Наиболее резонансное — с участием президента России Владимира Путина — совещание по вопросам развития генетических технологий состоялось 17 ноября 2021 г. Говорили на нем, в том числе, много и про орфанные препараты. Там же были озвучены некоторые цифры государственного финансирования. Годом ранее был утвержден план реализации программы развития генетических технологий на трехлетний период и комплексный план научных исследований. Общий бюджет программы (до 2027 г.) составляет 127 млрд рублей, из которых 111,5 млрд рублей — это федеральный бюджет. В реализации программы уже сейчас участвуют более ста научных организаций и вузов. IPO – почем покупать «Генетико» в ходе IPO планирует разместить 10 млн акций, или 12% от капитала. Аналитики Boomin провели оценку справедливой стоимости бумаг с использованием двух подходов: доходного и сравнительного. В рамках доходного подхода был использован сценарий «поступательного развития». Для оценки ставки дисконтирования применялась собственная методология Boomin, основанная на регрессионной модели оценки кредитной ставки. Для компании рассчитываются четыре показателя: Финансы, IR, Юрист и Рынок. В рамках методики определения справедливой ставки купона были рассчитаны коэффициенты Финансы, Юристы и IR для 50 компаний из различных отраслей с различными спрэдами к кривой бескупонной доходности с дюрацией от 265 до 345 дней. Показатель «Рынок» рассчитывается как средневзвешенный спрэд к кривой бескупонной доходности по 13 отраслям. Далее было построено регрессионное уравнение зависимости спрэда к кривой бескупонной доходности от рассчитанных показателей. На основе построенного регрессионного уравнения рассчитывается справедливый спрэд для рассматриваемой компании, он получился равным 14,17%, постпрогнозный рост был задан на уровне 2%. В рамках доходного подхода в прогнозном периоде был использован метод дисконтирования денежных потоков, а в постпрогнозном периоде использовался метод капитализации. Компанию уже нельзя отнести к стартапам: стабильная выручка более 300 млн рублей на протяжении пяти лет, разработанный продукт, продвижение, технологии. Но, как и в любом другом, по сути, венчурном бизнесе, прогнозировать темпы роста сложно. Аналитики Boomin рассмотрели три сценария развития, оценка стоимости акций будет отличаться в зависимости от каждого из них. Нельзя сбрасывать со счетов и геополитические факторы, которые непосредственно влияют на выручку компании, поскольку она связана как минимум с изменениями демографической ситуации в стране.

Опираясь на данные компании о завершении цикла капитальных затрат и выходе на операционную положительную рентабельность, можно прогнозировать восстановление рентабельности до допандемийного уровня 2021 г. с дальнейшей стабилизацией. В качестве базового сценария для оценки стоимости компании был взят вариант «Поступательное развитие», но при этом нельзя не отметить высокий риск отклонения от любых прогнозов в текущих условиях высокой турбулентности.

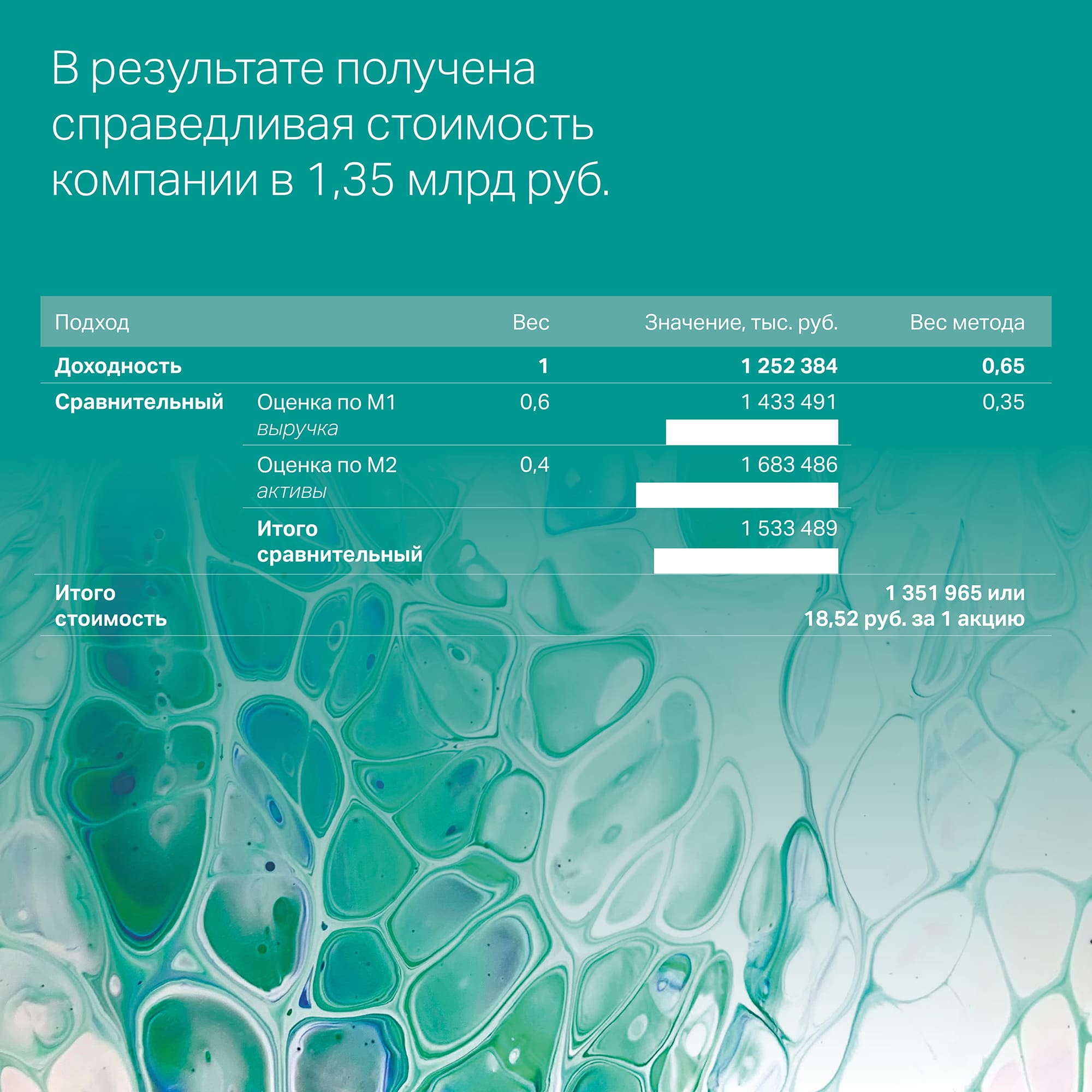

Сравнительный подход был использован аналитиками Boomin для того, чтобы предоставить потенциальным инвесторам возможность также оценить справедливую стоимость на основании деятельности аналогичных компаний, акции которых сейчас торгуются на биржах. Данный подход не зависит от прогноза развития, а опирается исключительно на текущие финансовые данные компании. В рамках сравнительного подхода для сравнения были выбраны следующие публичные компании: Myriad Genetics, Fulgent Genetics, NewLink Genetics, REGENXBIO, ACADIA Pharmaceuticals. В качестве показателей для сопоставления были выбраны выручка и активы, поскольку большинство подобных эмитентов работает пока с отрицательной прибылью.

Итоговые коэффициенты были скорректированы на параметры российского рынка, в результате для оценки по выручке был применен коэффициент 5,3x, для активов — 2,4x. В итоге расчетная стоимость определена на следующем уровне.

Аналитиками Boomin была составлена матрица согласования результатов по таким параметрам, как: — качество данных; — учет рыночной конъюнктуры; — специфические особенности объекта; — степень объективности.

Границы диапазона справедливой цены бумаг — 17,15–21,0 рублей за одну акцию.

|