|

В последнее десятилетие все чаще стал звучать термин «ESG-инвестирование», который на западе уже давно известен любому профессионалу инвестиционной отрасли. На российском рынке так называемое «устойчивое инвестирование» все еще представляет собой некий «деликатес», сущность которого вызывает пока много вопросов. Однако тренд развивается, и таких инструментов с каждым годом будет становиться все больше, поэтому понимание сути ESG будет полезно как инвесторам, так и эмитентам.

Что такое ESG-инвестирование, и как этот сегмент развивается в России ESG — аббревиатура перечня Environmental, Social and Governance. В вольном переводе это означает инвестиции в компании, которые озабочены не только максимизацией прибыли, но и развитием комфортной социальной и экологической окружающей среды для человечества. Актив оценивается не только по шкале доходности, но и по уровню влияния на экологию и общество. Причем речь идет не только о филантропии, но и о снижении определенной категории рисков, которая в современном обществе имеет вполне конкретное финансовое выражение. Зеленые облигации в мировой практике Одним из наиболее популярных ESG-инструментов являются зеленые облигации. Эмитенты таких облигаций привлекают средства на развитие экологических проектов. Это может быть внедрение чистых технологий в производство, проекты в области альтернативной (безуглеродной) энергетики, вторичная переработка сырья или другие инициативы, способствующие гармоничному сосуществованию природы и бизнеса. Примеры проектов, под финансирование которых могут быть выпущены зеленые облигации: - Возобновляемые источники энергии, например, солнечные или ветряные электростанции.

- Повышение энергоэффективности, в том числе снижение тепло- и энергопотребления.

- Предотвращение и контроль над загрязнениями, например, фильтрация выбросов в атмосферу или переработка отходов производства.

- Экономное использование природных ресурсов и земли.

- Сохранение земного и водного биоразнообразия.

- Экологически чистый транспорт.

- Системы адаптации к изменению климата.

- Безотходное производство.

- Зеленые здания, соответствующие региональным, национальным и международным стандартам и сертификации.

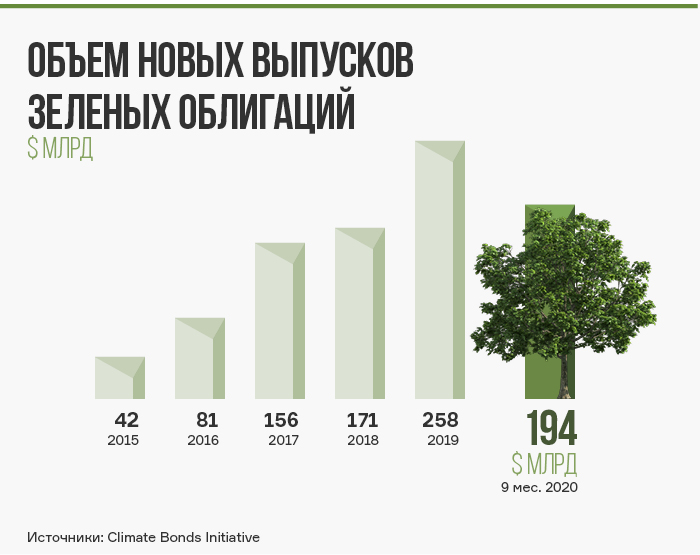

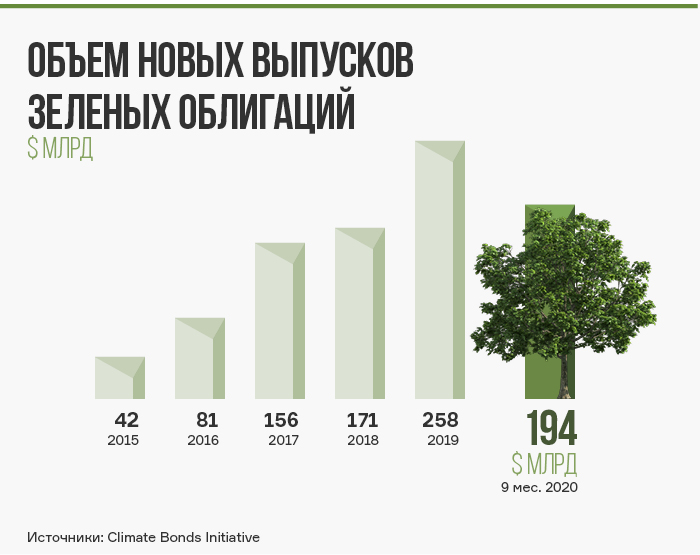

Первые зеленые облигации Climate Awareness Bonds были выпущены Европейским инвестиционным банком в 2007 г. и были предназначены для финансирования проектов в области альтернативной энергетики и энергоэффективности. На конец 2020 г. банк остается одним из крупнейших эмитентов зеленых облигаций с совокупным объемом выпуска более €33,7 млрд. Активный рост зеленого рынка начался с 2015 г. Согласно отчету международной организации Climate Bonds Initiative, на конец III квартала 2020 г. общий объем зеленых выпусков накопленным итогом составлял $948 млрд, из которых $194 млрд пришлось на первые три квартала 2020 г. К концу 2020 г. объем рынка может пересечь порог в $1 трлн.

Наибольший объем выпусков приходится на США и Китай. Эти две страны стабильно занимают первые два места в рейтинге по количеству новых зеленых выпусков. В 2020 г. Китай немного сдал позиции и спустился на 5-е место, уступив Германии, Франции и Нидерландам.

Среди отраслей наибольшая доля выпусков зеленых облигаций традиционно приходится на энергетику, поскольку построение безуглеродной экономики стоит на экологической повестке во многих странах мира. Кроме того, экологическая польза от сокращения энергопотребления часто пересекается с экономическими выгодами для компании, что позволяет частично подвести под зеленые стандарты обычную программу модернизации производственных мощностей. На втором и третьем местах по объему зеленых выпусков строительный и транспортный сектора соответственно.

Критерии, по которым облигации могут быть отнесены к зеленым Стандарты, которым должен соответствовать выпуск облигаций, чтобы называться «зеленым», разработаны международной организацией International Capital Market Association (ICMA). Эти стандарты называются Green Bond Principles (GBP). На сайте ICMA они доступны на 22 языках мира, включая русский. GBP базируется на четырех столпах: — Целевое использование средств. Поступления от размещения направляются исключительно на финансирование или рефинансирование новых или существующих зеленых проектов. Этот момент должен быть подробно описан в документации к выпуску облигаций. — Процесс оценки и отбора проектов. Эмитент должен четко донести до инвесторов информацию о том, почему его проект признан зеленым, в том числе, какие процедуры верификации подтверждают это. — Управление средствами. Поступления от размещения зеленых облигаций должны быть структурированы в отдельный пул, который будет управляться обособленно от остальных средств. Привлеченные средства должны быть использованы только на зеленые проекты. — Регулярная отчетность. Эмитенту необходимо регулярно собирать и раскрывать необходимую информацию об использовании привлеченных средств. GBP приветствует высокий уровень прозрачности. Подтверждением соответствия выпуска облигаций принципам GBP занимаются специально уполномоченные организации-верификаторы. Часто этот функционал берут на себя кредитные рейтинговые агентства. Дополнительные процедуры верификации в каждой стране могут устанавливать регулирующие органы и биржи. Преимущества зеленых облигаций для эмитентов и инвесторов Инвесторы поколений Y и Z (рожденные после 1985 г.) в развитых странах имеют счастье жить в сытые и мирные времена, что позволяет им задумываться не только о своих интересах и своего ближнего окружения, но и «о благоденствии во всем мире». Видя все экологические недостатки урбанизации, эти люди создают мощный социальный запрос на заботу об окружающей среде, оказывающий влияние на политику, бизнес и финансовые рынки. Многие институциональные игроки, предлагающие инструменты коллективных инвестиций, в конкурентной борьбе за средства инвесторов столкнулись с необходимостью расширить ассортимент инструментов с экологической направленностью. Среди двух эмитентов облигаций с одинаковыми характеристиками современные инвесторы предпочтут вложить средства в более «экологичные» компании. Зеленый статус выпуска может обеспечить более высокий спрос на первичном размещении. Это означает возможность для эмитента привлечь больший объем средств по меньшей ставке. Исследование рейтингового агентства АКРА, охватывающее всю историю зеленых бондов с 2007 г. по март 2020 г., показало наличие статистически значимой скидки в доходности зеленых облигаций в размере 1-2 базисных пункта (б.п. = 0,01%). Ряд других более узких исследований, приведенных для сравнения агентством, показывают еще более высокие значения скидки.

Другим плюсом для эмитента являются дополнительные «баллы» в диалоге с государственными структурами. Регуляторы разных стран, особенно это касается США, Европы и Китая, методично «закручивают гайки» в отношении «грязных» отраслей и проявляют лояльность к зеленым предприятиям. Наличие зеленого выпуска может дать компании возможность претендовать на те или иные льготы, гранты и субсидии. Аналогичная тенденция постепенно охватывает и другие страны мира, в том числе все чаще экологическая повестка звучит и в России. Практические выгоды инвестора при покупке бумаг зеленых компаний заключаются в снижении экологических рисков. Ярким примером реализации такого риска является авария на предприятии ГМК «Норильский никель» в 2020 г. Из-за розлива топлива ухудшилась экологическая обстановка в регионе, и компании был выставлен штраф почти на 150 млрд рублей или около трети от EBITDA за 2019 г. по курсу USD/RUB на конец года. В данном случае на владельцах облигаций это не отразилось, а вот акционерам пришлось понервничать из-за возможной отмены дивидендов. Зеленые облигации в России В России зеленые облигации появились сравнительно недавно. Первый зеленый выпуск от «Ресурсосбережение ХМАО» объемом 1,1 млрд рублей был выпущен в декабре 2018 г. На 20 января 2021 г. в реестр зеленых облигаций, который ведет экспертная платформа Infagreen, включены 16 выпусков зеленых бондов шести эмитентов суммарным объемом 186 млрд рублей. Из них в 2020 г. было размещено 7 выпусков объемом около 139 млрд рублей (выпуск еврооблигаций РЖД в швейцарских франках переведен в рубли по актуальному курсу). Необходимо отметить, что львиную долю на российском рынке зеленых облигаций занимают долговые обязательства РЖД. В том числе два выпуска еврооблигаций на 500 млн евро и 250 млн швейцарских франков. За вычетом бумаг железнодорожного монополиста объем зеленого рынка в России составляет всего чуть более 20 млрд рублей. Таким образом, отечественный сегмент зеленых бондов еще очень молод и ему есть, куда развиваться. Для развития рынка в 2020 г. была проделана достаточно большая работа. Ранее в 2019 г. уже была утверждена программа субсидирования купонных выплат, которая позволяет эмитенту зеленых бондов получить компенсацию в размере от 70% до 90% от затрат на выплату купонов. В бюджете 2020 г. на эту программу было заложено 3 млрд рублей, в 2021 и 2022 гг. — по 6 млрд рублей ежегодно. Однако ряд экспертов ее критикует, отмечая малый размер компенсации при необходимости нести дополнительные расходы на верификацию зеленого выпуска. В ноябре 2020 г. Правительство РФ поручило Министерству экономического развития сформировать рабочую группу для разработки критериев ESG-проектов и требований к системе верификации, а также подготовить дорожную карту по разработке и внедрению стимулирующих мер для развития рынка ESG-инструментов. Функции методического центра в сфере ESG-инвестирования в России принял на себя ВЭБ. На базе банка была подготовлена методология верификации зеленых проектов. В качестве внешних верификаторов, указанных на официальном сайте банка в январе 2020 г., представлены агентства АКРА и «Эксперт РА». Рейтинговые агентства и раньше осуществляли функции верификаторов, но при принятии решений ориентировались только на международные стандарты GBP от ICMA. В 2020 г. такие услуги предлагали эмитентам пять агентств: RAEX Europe, «Эксперт РА», АКРА, НРА и НКР. Статус «зеленого» выпуск облигаций может получить обособленно от кредитного рейтинга. Отдельно стоит отметить регуляторные изменения. В мае 2020 г. вступила в силу новая редакция Положения Банка России от 19.12.2019 N 706-П «О стандартах эмиссии ценных бумаг», включающая требования к решению о выпуске и программе облигаций устойчивого развития. Банк России выделяет зеленые, социальные и инфраструктурные облигации. Согласно документу, выпуск облигаций может называться зеленым лишь в том случае, если владельцы облигаций имеют право требовать досрочного погашения при нарушении условий о целевом использовании средств на зеленые проекты. Целесообразность такой жесткой меры еще предстоит оценить, поскольку в международной практике она отсутствует. Есть опасения, что инвесторы могут расценить этот фактор, как дополнительный риск, поскольку нарушение «зеленых ковенант» может привести к проблемам с платежеспособностью эмитента. В таком случае они справедливо захотят получить более высокую доходность по зеленым бумагам, что поставит вопрос о целесообразности их выпуска для самого эмитента. Такая ситуация может стать препятствием в развитии рынка. Зеленые облигации на Московской бирже На Московской бирже существует Сектор устойчивого развития, куда включаются ESG-инструменты. Для включения в Сегмент зеленых облигаций выпуск должен соответствовать стандартам эмиссии Банка России и верифицирован на соответствие стандартам GBP одним из 17 верификаторов, среди которых присутствуют три российских рейтинговых агентства: АКРА, Эксперт РА и НРА. В сегмент зеленых бумаг включено 11 выпусков, однако достаточная для торговли ликвидность наблюдается лишь в двух выпусках облигаций девелопера ФПК «Гарант-инвест» совокупным объемом 1 млрд рублей. По сути, для частного неквалифицированного инвестора биржевой рынок зеленых облигаций сегодня ограничен только этими бумагами. ФПК «Гарант-инвест» занимается редевелопментом и сдачей в аренду торговых и многофункциональных центров в Москве. По итогам 2019 г. выручка компании составила 2,9 млрд руб., чистая прибыль — 605 млн руб. Агентство АКРА в июне 2020 г. присвоило компании кредитный рейтинг BBB-(RU) с негативным прогнозом. Выпуск ФПК Гарант-Инвест-001Р-06 со ставкой купона 11,5% погашается в декабре 2022 г. По состоянию на 20 января 2021 г. ценные бумаги торгуются выше номинала с доходностью 11,17% с учетом реинвестирования купонов. Средства, привлеченные за счет выпуска зеленых облигаций, направляются на модернизацию торговых и многофункциональных центров, внедрение зеленых технологий в рамках «Программы РЕ» — инвестиционной программе по покупке и обновлению несоответствующих современным требованиям торговых объектов. Информация об использовании средств и влиянии этих инвестиций на общие показатели устойчивости (ESG) раскрываются в отчетах компании, подтвержденных независимым экспертом или аудитором. По итогам 2019 г. компания выпустила первый отчет об устойчивом развитии. Верификатором выпуска выступило агентство Эксперт РА. Кредитный рейтинг выпуска от агентства АКРА присвоен на уровне BB+. Выпуск ФПК Гарант-Инвест-002Р-02 со ставкой купона 10% погашается в декабре 2023 г. По состоянию на 20 января 2021 г. выпуск торгуется по номиналу с доходностью 10,38% с учетом реинвестирования купонов. Привлеченные средства компания направит на внедрение зеленых технологий при проектировании и строительстве нового многофункционального комплекса West Mall на западе Москвы. Решение о выпуске 002Р-02 включает право владельцев требовать досрочного погашения бумаг при нецелевом использовании средств, в том числе при нарушении порядка и срока публикации отчета. Верификатором выпуска выступило агентство Эксперт РА. Кредитный рейтинг выпуска от агентства АКРА присвоен на уровне BB+. В целом, несмотря на все спорные моменты, на российском рынке четко прослеживается вектор поддержки зеленого инвестирования, и в будущем могут появиться новые льготы для эмитентов и больше привлекательных зеленых облигаций для инвесторов.

|