|

Удачного вам дня, господа трейдеры! ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 1 декабря 2011 ГОДА. НОВАЯ СЕРИЯ ПРО КАРАБАСА-БАРАБАСА Когда случается такой богатый событиями день, как вчера, мне доставляет особое удовольствие его описывать. День был, действительно, очень богат на события и все они были ИСКЛЮЧИТЕЛЬНО позитивны для рынков (хорошо ли, когда сразу так много счастья?). Вначале Китай объявил о снижении резервных требований к банкам на 50 базисных пунктов. Затем было объявлено о совместном валютном свопировании со стороны ведущих центральных банков. На этой новости произошел резкий разворот по доллару и один из наиболее сильных за последние пару лет рост фондовых рынков. Американский индекс вырос на 4,4%. Американский фьючерс и сегодня утром продолжил рост и дошел почти до 1250 пунктов. До 200-дневной скользящей средней на 1266 уже рукой подать. Статистика тоже не подкачала. А теперь по порядку хронология событий. Первые признаки намечающейся операции я уловил еще в прошлую среду. Во ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 24 ноября 2011 ГОДА я сообщил о замеченной мной маркетмейкерской манипуляции. Хочу обратить внимание на вчерашнюю распродажу во фьючерсе S&P500 в последние 5 минут торгов. Кто-то дождался момента, когда многие трейдеры уже ушли и бросил достаточно большой объем по рынку, что закрытие было как можно ниже. Нигде в коррелирующих активах это движение особо не отозвалось. Явно чье-то желание удержать рынок внизу... ИМХО в скором времени мы увидим сильный тренд в commodities. И в акциях тоже будет ралли. Такие операции не осуществляются с целью побольше продать! В понедельник я уже очень уверенно писал о намечавшемся развороте и приводил многочисленные сигналы ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 28 ноября 2011 ГОДА В четверг-пятницу появилось достаточно много сигналов предстоящего отскока (разворота). Перечислю некоторые из них: разворот (теперь уже очень отчетливый) в паре EURO/AUD, являющейся прокси риска, комплекс commodities выказывал устойчивость, странные действия маркетмейкеров. Индекс S&P500 падал между прочим уже 7 сессий подряд и подошел вплотную к сильному уровню 61,8% Фибо. К ним добавилось еще несколько сигналов. В пятницу на закрытии выявилась сильная раскорреляция индекса S&P500 и US Treasuries. Индекс доллара подошел к уровню октябрьских максимумов. Put/call коэффициент показывает высокую перепроданность и тоже свидетельствует о высокой вероятности отскока. На прошлой неделе происходил бурный рост доходности германских бундов. На мой взгляд это событие неправильно интерпретировалось как однозначно негативное для рынков. Обратите внимание: сколько за последнее время было утечек информации. Но о вчерашнем решении центральных банков утечек не было в СМИ. Хотя раскорреляция некоторых активов в понедельник отчетливо свидетельствовала о том, что очень многие знали о готовящемся решении. О совместном решении нескольких центральных банков не могут не знать очень много людей. Разве это не свидетельствует о том, что СМИ под полным контролем Карабасов-Барабасов? ЧУДЕСА АМЕРИКАНСКОЙ СТАТИСТИКИ Если у кого-то до вчерашнего дня были сомнения, то теперь их уже не осталось. Американцы делают со своей статистикой то, что Содом не делал с Гоморрой. В этом отношении они нисколько не уступают китайцам. То, что случилось со вчерашней американской статистикой, - из области невероятного. Это был совершенно уникальный случай. Все три вида статистики, вышедших в среду, имели четырехкратное и большее среднее квадратичное отклонение от консенсуса и все в одну – позитивную сторону. Весь фактический материал приведен на рисунке внизу, который взят с Zero Hedge:

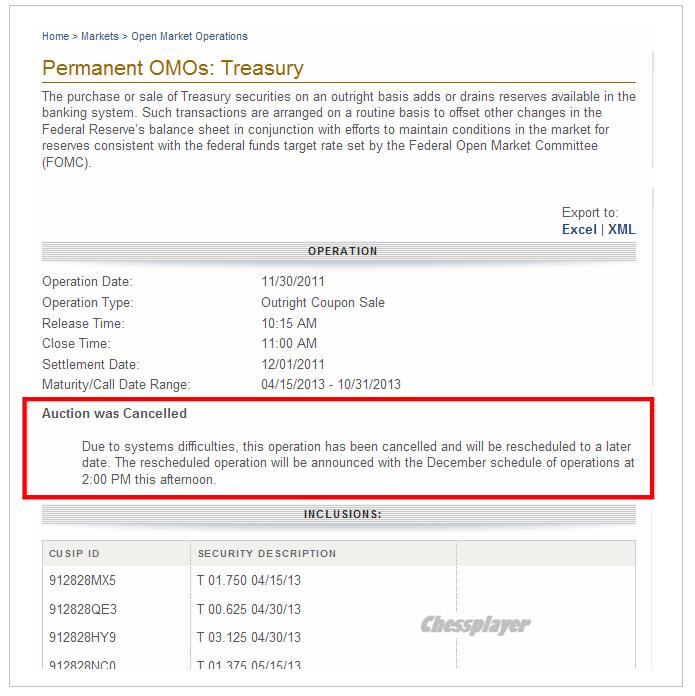

Вы верите в такие случайности? ОТМЕНИЛИ ANTI-POMO На сайте ФРБ Нью-Йорка появилось короткое объявление:

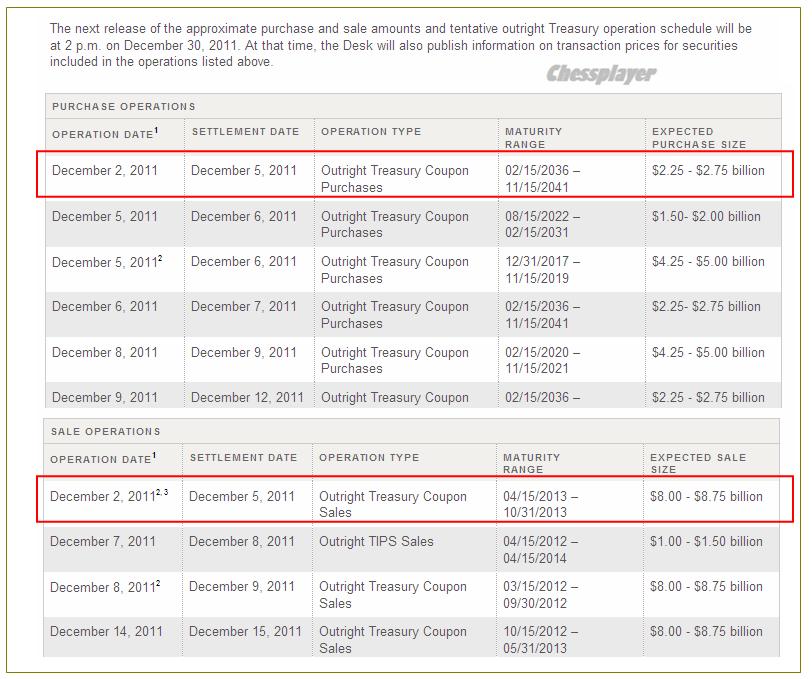

Ввиду технических проблем операция отменена и перенесена на более позднюю дату. Новое время операции будет объявлено в расписании, которое выйдет сегодня в 2.00 дня. Почему отменили POMO - продажу активов Федом? Потому что ANTI-POMO забирает ликвидность с рынка и это шло во вред организаторам вчерашней операции. Вы верите в такие случайности? А вот и расписание операций POMO и ANTI-POMO в первой половине декабря:

Впервые в истории завтра состоятся сразу две операции: и POMO и ANTI-POMO. Правда ANTI-POMO будет в 3-4 раза больше, чем POMO (это негатив для рынков). ВЛИЯНИЕ НА ДРУГИЕ АКТИВЫ Решение Феда совместно с другими центральными банками не оказало существенного воздействия на рынок европейского периферийного долга. Итальянские 10-летние бумаги остались выше 7% (7,02%). Желание покупать периферийный долг у инвесторов не прибавилось. Хотя рискованные активы и прибавили вчера в цене по несколько процентов, но рост того же золота или серебра мог бы быть и побольше двух с небольшим процентов при таком сильном росте фондовых рынков и падении доллара. От евро я ожидал большего.... Не последовало сильных продаж и на рынке долгосрочных американских облигаций. НА рисунке внизу видно, что реакция доходностей 10-летних US Treasuries была очень умеренной.

ЧТО ДАЛЬШЕ? Сегодня мы скорее всего увидим боковик на текущих уровнях и закрытие в небольшой +/-. Хотя я не представляю, какой нормальный инвестор в текущей ситуации будет покупать после роста на 8% за 3 дня. Принятые меры очень серьезны и свидетельствуют о том, что с ликвидностью действительно сложилась критическая ситуация. Был слух, что драйвером столь решительного шага Феда был чуть не произошедший вчера утром коллапс одного очень крупного европейского банка. Не совсем понятно, для кого именно предназначены вчерашние меры: для европейских банков или для своих – американских. На этот счет существует разные точки зрения. Мне этот вопрос неясен. Выльется ли это в продолжение ралли? У меня в этом очень большие сомнения. То, как все было подстроено, напоминает организованный шортокрыл. Если рынок настроен на рост, то не нужно устраивать искусственный шортокрыл! Шортокрыл в таких случаях бывает настоящий. Снижение на 50 пунктов стоимости валютного свопирования не в состоянии изменить ситуацию в еврозоне. Здесь необходимо решение о массированном, практически неограниченном, выкупе периферийного долга. Неважно кем: ЕЦБ, EFSF, МВФ, Федеральной Резервной Системой, Инопланетным Резервным Банком – не имеет значения. Позиция Германии здесь непреклонна... Слабая реакция евро и других активов показательна... Прокси риска EURO/AUD уже сейчас дает нам сигнал на разворот... Отчеты СОТ за прошлую неделю, которые вышли в понедельник, не свидетельствуют в пользу продолжения ралли... (если будет время, постараюсь по отдельным активам дать материалы на эту тему) Потенциальных новостей, которые способны испортить настроение инвесторам, хоть отбавляй. В ближайшем будущем может состояться понижение рейтинга Франции. Одно агентство (Egon Jones), которое, правда,не входит в тройку ведущих рейтинговых агентств мира, ночью уже пересмотрело рейтинг Франции. Агентство S&P грозит это сделать в течение ближайших 10 дней. Данные от ICI показывают, что розничные инвесторы неуклонно выводят деньги с рынка акций США независимо от того, в какую сторону он движется. За последнюю неделю выведено 3,7 млрд. долларов. Вывод средств идет последние 14 недель подряд с момента понижения рейтинга США: выведено 44 млрд. долларов. С начала 2010 года уже выведено 214 млрд. долларов. Американским инвесторам надоело участвовать в кукольных представлениях, устраиваемых Карабасом-Барабасом!

|