|

Кратко итоги недели: Прошедшая неделя прошла под знаком Греции. Все понимают, что дефолт Греции неизбежен, но вопрос только в том – когда? Вопрос дефолта – это вопрос уже не экономический, а чисто политический. Для самой Греции представляется: чем раньше, тем лучше. Но для всех остальных (суверены еврозоны, ЕЦБ, банки, другие крупные финансовые организации) представляется желательным оттянуть КОНЕЦ как можно дальше. В самой Греции начался политический кризис: греческий премьер-министр формирует новое правительство, которое потом должно получить или не получить вотум доверия в парламенте (ожидается, что это произойдет во вторник). Но уже все чаще звучат заявления от высоких лиц, что вопрос о Греции нужно отложить до августа или до сентября. Это будет КОНЕЦ БЕЗ КОНЦА. Но все в конечном счете будет зависеть от того, как будут происходить размещения американских долгосрочных облигаций ( US Treasuries)

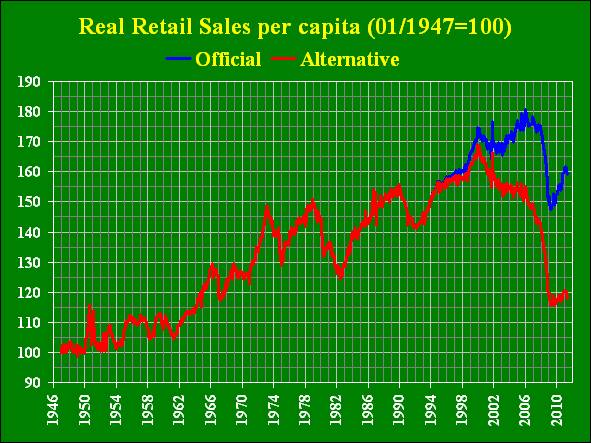

В качестве подробного недельного обзора хочу предложить вам обзор Сергея Егишянца. Хочу обратить внимание на два графика в конце обзора. Они ярко свидетельствуют о том, что меры Федрезерва оказались не в состоянии улучшить состояние американской экономики.

Мировые рынки Денежные рынки. Народный банк КНР опять поднял норму резервирования для коммерческих банков страны – теперь она составляет 21.5%. Швейцарский национальный банк оставил прежним диапазон ставок (0.00-0.75%), отметив, что более склоняется к нижней части этого промежутка – ибо дороговизна франка не даёт проявить и тени монетарной жёсткости. Банк Японии тоже оставил ставки на месте – и объявил о новом плане кредитования страдающих от землетрясения фирм, у которых нет обычных залогов (например, недвижимости): в течение двух лет им будет роздано 500 млрд. йен (6.0-6.5 млрд. долларов) под 0.1% годовых. ЕЦБ скорее всего в начале июля поднимет ставку с 1.25% до 1.5% годовых; Трише, правда, ещё создаёт видимость итриги, но глава Банка Франции Нуайе заявил, что повышение процента есть дело решённое. А в Штатах продолжаются дебаты о повышении долгового порога – угрозы рейтинговых агентств уже сподвигли крупнейшие банки Уолл-Стрит начать уходить из гособлигаций в кэш: бонды у монстров служат залогами для деривативов – и если случится худшее, то качество этих залогов понизится, принося их хозяевам как минимум головную боль через неизбежные маржин-коллы. Бернанке выступил в Конгрессе с немного истерической речью, требуя срочно решить вопрос с потолком госдолга, но был проигнорирован; в комментариях к этой новости один читатель саркастически написал: "Есть ли ещё на свете человек, который поверит хоть одному слову, исходящему из этих лживых уст!?" Агентство S&P озвучило негативный прогноз по недвижимости КНР – там, похоже, начинается широкомасштабное сдутие пузырей, грозящее резким падением цен и, как следствие, взлётом доли плохих кредитов на балансах банков. Препирательства о продлении срока выплат по долгам Греции продолжаются – все ищут способ замаскировать дефолт под внешне приличную оболочку: то ли переоформив старые облигации, то ли обменяв их на новые – в последнем случае есть добровольный и принудительный варианты. S&P обрезало рейтинг Греции ещё на 3 ступени до худшего значения ССС – ниже только уровни частичного или полного дефолта; снижены и рейтинги ведущих банков страны. Саркози и Меркель выразили солидарность в помощи Греции – и тут же разругались: Ангела не ждёт решения до сентября, а Николя обещает определиться до августа. Экс-глава ФРС Гринспен сулит Греции дефолт, который "поможет" США вернуться в рецессию. Ставка 2-летних бондов Эллады перевалила за 30% годовых – но наши ГКО в 1998 году давали больше, так что грекам ещё есть куда стремиться. А ведут они себя по-прежнему: "внезапно" выяснилось, что в январе-мае дефицит бюджета оказался на 13.5% выше плана – и кто бы мог подумать! Власти урезают траты – оппозиция бесится; премьер Папандреу разыгрывает спектакль – злые вы, уйду от вас! никто не уговаривает остаться – и он хладнокровно заявляет, что передумал; оппозиция рвёт и мечет – и премьер всё же "перетрахивает" (с) Кабинет, сделав министра обороны главой Минфина. Дурной пример заразителен: Ирландия требует от МВФ заставить кредиторов снизить ставки по займам себе – хотя недавно обещала этого не делать. Проблемы распространяются по всей Европе – Испания смогла разместить гособлигации лишь под наивысшие за 11 лет проценты, а Moody's грозит срезать рейтинги уже и ведущей тройке банков Франции (Credit Agricole, Societe Generale и BNP Paribas); продолжение следует. Валютные рынки. На фоне проблем еврозоны евро грохнулось – к доллару курс приблизился к 1.40, но в пятницу отскочил на чаяниях помощи Греции; к франку единая европейская валюта показала новый исторический минимум ниже 1.20. Остальные пары колебались в диапазонах – но в целом доллар слегка ожил, как обычно и бывает при усилении кризиса. Ходят слухи, что Китай расширит границы диапазона колебаний юаня – к годовщине либерализации его курса. Фондовые рынки. Ведущие индексы продолжили медленное, но верное снижение – впрочем, пока ничего особо страшного не происходит: амплитуда колебаний традиционно для лета невелика. Думается, однако, немного позднее – особенно осенью! – рынки заметно активизируются. Товарные рынки. Почувствовав реальность замедления экономического роста в мире, топливо и промышленные металлы стали дешеветь – кроме меди, которая выказала устойчивость. То же можно сказать и о золоте с серебром – они пока не особо склонны идти на юг. Охлаждение пузырей на рынке недвижимости Китая грозит сокращением там строительной активности – что способно сильно урезать мировой спрос на стройматериалы, а также некоторые металлы (особенно железо и медь). Несколько подешевели также зерновые, зернобобовые и корма; растительное масло и молоко делать этого не спешат, а мясо и вовсе принялось дорожать. Успокоились ранее росшие в цене фрукты, а также сахар, кофе, какао и хлопок; древесина опять падает. Любопытно, что подешевевшая нефть слабо повлияла на американский бензин – он с весенних пиков упал в цене лишь на 12-13%, хотя до того за неполных 2.5 года подорожал втрое.

Регионы

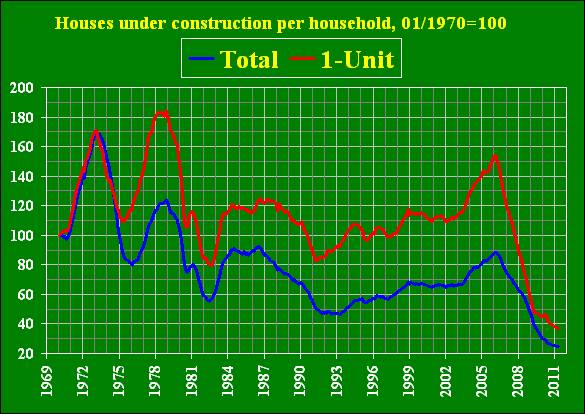

Азия и Океания. ОЭСР наконец обнаружила "признаки замедления" мировой экономики – но при этом узрела "стабильный рост" Великобритании. В Японии в апреле производство выросло на 1.6% к марту (первоначально показано +1.0%), но за год упало на 13.6%. Машиностроительные заказы упали на 3.3% в месяц и на 0.2% к апрелю 2010 года; показатель предыдущего месяца пересмотрели с +2.9% до +1.0%. Настроения крупных компаний во втором квартале ожидаемо рухнули. В Австралии в мае деловое доверие ухудшилось, а потребительское упало к низам с июня 2009 года; число новостроек в первом квартале отросло на 3.1%, но не отыграло падения прошлых четвертей, и к январю-марту 2010 года отмечен спад на 12.9%. В Новой Зеландии всё наоборот – оптимизм в мае-июне по всем фронтам: настроения улучшаются, активность растёт, жильё продаётся неплохо и розница пухнет (последнее, правда, случилось ещё в первом квартале). В КНР в январе-мае инвестиции в основной капитал увеличились на 25.8% к тому же периоду годом ранее – процесс ускоряется. Напротив, замедление в прямых иностранных инвестициях в мае (+13.4% в год против +15.2% в апреле и +23.4% в январе-мае в целом); неспешно стихает годовой рост промышленного выпуска (13.3% в мае вместо 13.4% в апреле и 14.8% в марте) и розничных продаж (16.9% против 17.1% и 17.4%). Новые займы замедлились до 551.6 млрд. юаней в мае с 739.6 млрд. в апреле, а агрегат М2 – с +15.3% в год до +15.1%. Инфляция ускоряется: цены производителей выросли на 6.8% в год, а потребительские – на 5.5%; и даже без продовольствия (которое вздорожало на 11.7%) цены показали 6-летний пик роста. Европа. Италия радует ростом производства в апреле (на 1.0% в месяц и 3.7% в год) – вытянув и показатель еврозоны в целом (+0.2% и +5.2%). Потребительские цены в мае в Испании упали на 0.1% в месяц, но в Италии выросли на 0.2%, а во Франции – на 0.1%; в целом в еврозоне цены остались на уровне апреля, а к маю 2010 года прибавили 2.7%. CPI Британии вырос на 4.5% в год (пик с осени 2008 года), а цены розницы – на 5.2%. В Швейцарии дефляция в оптовом секторе (-0.2% в месяц и –0.4% в год) – что логично при перманентно дорогом франке. Цены на британское жильё продолжают медленно снижаться – и активность рынка весьма слаба. Порадовала Nationwide – опрос о потребительском доверии в мае она провела в те дни, когда были лишние выходные, пасхальные праздники, королевская свадьба и аномально тёплая погода: неудивительно, что показатель резко подскочил – причём склонность к расходам совершила исторически наибольший месячный скачок. Занятость в еврозоне в январе-марте изменилась мало, а в Греции тогда же уровень безработицы возрос с 14.2% до 15.9%. Получателей пособий по безработице в Британии всё больше, а годовой рост зарплаты всё меньше; стоит ли удивляться, что при таком подрыве спроса валится розница: в мае она просела на 1.4% в месяц, более чем отыграв апрельские радости (+1.1%); без бензина падение и того круче (-1.6%); продажи еды рухнули на 3.7% в месяц и 3.5% в год. Во Франции продажи падали два месяца подряд; это не понравилось властям – и майское значение вдруг резко пересмотрели с –2.5% до +0.3%! Америка. В Канаде в апреле отгрузки в обрабатывающей промышленности снизились на 1.3%, отыграв изрядную часть мартовской прибавки (+1.9%). В Штатах промышленное производство в мае увеличилось на 0.1% после нулевого роста в апреле; негатив в автопроме, страдающем от срыва японских поставок из-за землетрясения – без него рост был бы 0.6%; загрузка мощностей сократилась на 0.2%. Региональные индексы производственной активности (от ФРБ Нью-Йорка и Филадельфии) в июне резко ушли в минус, особенно ухудшилась ситуация с заказами. Пассив баланса текущих операций в январе-марте вырос до 3.2% ВВП с 3.0% в октябре-декабре. Иностранные покупки долгосрочных бумаг Америки слабы, не покрывая торговый дефицит страны. В мае число новостроек выросло на 3.5% в месяц и упало на 3.4% в год; разрешения на строительство подскочили на 8.7% и 5.2% в год – виновато волатильное многоквартирное жильё, а в секторе односемейных домов отмечен годовой спад в 6.9%. Но эти данные склонны колебаться – показательнее число реально строящихся сейчас домов: за год оно сжалось на 12.4% (односемейных – на 17.5%), а в целом с начала кризиса в пересчёте на количество домохозяйств – в 3.6 раза (в 4.1 раза); к пикам 1970-х сокращения огромны (в 6 и 5 раз соответственно); к тому же с каждым месяцем строящегося жилья всё меньше. Индикатор Национальной ассоциации домостроителей в июне свалился – хотя всем казалось, что он и так уже крайне низко. Дефицит казны в мае резко сократился – потолок госдолга пока не даёт совершать запланированные траты.

Потребительский комфорт от Bloomberg остаётся на низких уровнях – как и индекс Мичиганского университета. Это понятно – безработица велика, получателей пособий много; как обычно, статистики фуфлыжничают: сообщается, что пособия стало получать на 21 тысячу человек меньше, чем неделю назад – но умалчивается, что при этом показатель предыдущей недели пересмотрели вверх на ту же 21 тыс. В апреле в Канаде продажи новых автомашин упали на 1.1% к марту, а оптовые продажи – на 0.1%; коммерческие продажи в США выросли на 0.1%, отстав от темпа накопления запасов (+0.8%). Отпускные цены производителей конечных товаров в мае выросли на 0.2%, несмотря на подешевевшие топливо и еду; годовая прибавка достигла 7.3% (исключая гедонистические индексы, 8.6%); по всем товарам, а не только конечным, за год цены распухли на 10.5% (без гедонизма – на 12.0%); эти величины максимальны с сентября 2008 года; в последние 8 месяцев цены растут средним темпом 1.2% в месяц (с поправкой – даже 1.4%). Потребительские цены с начала года растут в среднем на 0.6% в месяц; годовой рост максимален с октября 2008 года, составив 3.6% официально, 3.9% без гедонистических индексов и около 6.5-7.0%, если убрать все "изменения методики расчётов" после 1990 года. Последняя операция сурово действует и на оценку реальной розницы: если у официоза выходит, что её пик был в 2006 году и спад оттуда достиг 20% (к уровням 1980/90-х), то коррекция устанавливает вершину в 2000 году, а падёж с неё превысил 30% (к значением аж 1960-х) – вот так-то.

Источник: Бюро переписи населения США, John Williams’ Shadow go |

| ||||

Поиск котировок:Например: Газпром

|

|