|

Я расскажу достаточно подробно о своих позициях, о своих стратегиях. Но главное, я объясню логику своих действий. Самые крупные мои позиции: Очень крупный шорт по USD/JPY и EURO/JPY - RISK OFF. Позиция соответствует диспозиции в COT. Отчет CFTC дает сигнал «сильный шорт»

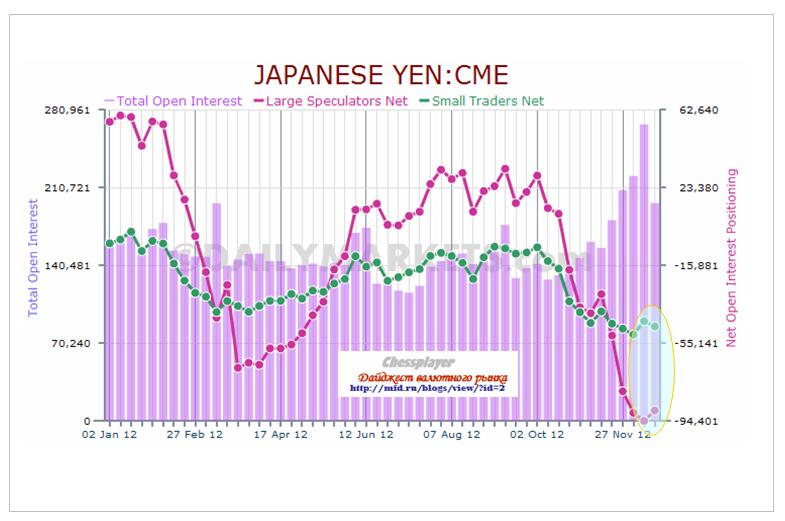

Первое, что мы видим, - это резкое падение открытого интереса (Total Open Interest). По-видимому, большая часть этого падения произошла непосредственно перед выборами. Чистый шорт крупных спекулянтов зафиксировал на прошедшей неделе разворот от максимального значения: уменьшился с 94401 до 89163. %Large Speculators/ Total Open Interest = - 89163/196662=Чистый Шорт=45,3% от полного открытого интереса. Еще более яркую картину дает другой показатель %Large Speculators+Small Traders/ Total Open Interest = -89163-46790/196662= Чистый шорт = 69,1%. На две группы приходится огромная доля всего Total Open Interest – это с моей точки зрения дает сигнал «Очень сильный шорт». Фьючерсный рынок США – это конечно не то место, где определяется курс валют, но, тем не менее, нельзя сбрасывать со счетов этот сигнал. Я рассматриваю круглый уровень 85 как определенный потолок для курса USD/JPY. Полагаю, что до 26 декабря давление покупателей в USD/JPY сохранится и пара будет ходить вместе с RORO (RISK ON/RISK OFF). Моя оценка RORO на ближайшие дни-недели: сильный RISK OFF до того момента, пока не будет достигнут прогресс в вопросе «фискального обрыва». RISK ON = USD/JPY вверх RISK OFF = USD/JPY вниз 26 декабря соберется на первое заседание новое японское правительство. До этого момента у быков не должно хватить сил пробить 85, но и медведи едва ли будут переходить в решительное наступление. Примерный диапазон, который я вижу по USD/JPY=83,5 – 84,7. После заседания правительства возможна коррекция USD/JPY в район 82, или даже ниже. Фундаментальные соображения по японской йене Рынок заложил в курс USD/JPY значительный риск, что Абэ что-нибудь «учудит». Первые же недели работы правительства покажут, что страхи рынка преувеличены. С парламентскими выборами в Японии и страхами серьезных изменений совпало, что ситуация в еврозоне разрядилась и поток японской йены устремился в EURO. В этот момент оказались выгодные объекты инвестиций. НО сейчас доходности периферийных европейских долговых бумаг на двухлетних минимумах и другие EURO-активы стоят относительно дорого. Федрезерв запустил две новые программы QE и будет в новом году вкачивать в финансовую систему по 85 млрд. долларов ежемесячно. USD – тоже не подарок. Так что огромному потоку японского капитала по существу некуда мигрировать. Кроме того, я полагаю, что японские инвесторы рынка облигаций взбешены и окажут давление на японское правительство. Об этом факторе подробно в конце статьи. Существует и другой вариант, что если Абэ не будет предпринимать слишком радикальных мер, то к JPY вернется статус безопасной гавани капитала. В этом случае в первом квартале 2012 года JPY может опуститься ниже 80. Другой серьезный аргумент в пользу лонга по японской йене – сильная перекупленность NIKKEY. Японская йена и NIKKEY двигаются практически синхронно, только в разных направлениях. Это апофеоз монетарной политики – цены на активы определяются исключительно операциями ЦБ на открытом рынке. Большую часть времени JPY ведет NIKKEY. Но перекупленность NIKKEY будет серьезно тормозить дальнейший рост.

На двух дополнительных графиках хорошо видно, насколько сильно коррелируют JPY и NIKKEY. Резюме: Аргументы в пользу снижения USD/JPY – RISK OFF, технические факторы (перекупленность USD/JPY и NIKKEY), COT-отчет, отсутствие выгодных объектов вложения для такого большого объема капитала. Еще один, может быть самый сильный аргумент, вы найдете в конце статьи. Аргументы в пользу роста USD/JPY – Абэ переходит от слов к решительным действиям. Учитывая тот огромный ущерб, которые наносят его действия финансовому сектору Японии (банки, страховые компании, пенсионные фонды) ожидаю, что действия окажутся гораздо более осторожными, чем слова. ИМХО, для дальнейшего роста JPY необходим решительный перелом в мировоззрении японских институциональных инвесторов. Это чревато для финансовой системы Японии и этого не будет. В краткосрочном и среднесрочном плане (ближайшие два месяца) полагаю, что вероятность закрепления USD/JPY выше 85 очень мала. Стратегия торговли: Лесенкой продаю и откупаю USD/JPY и EURO/JPY через каждые примерно 20 пунктов. Такую стратегию я называю «динамическим шортом». Вторая моя крупная позиция: шорт по EURO/USD С точки зрения COT-отчета в отличие от USD/JPY эта позиция едва ли оправданна. Отчет CFTC дает совершенно нейтральный сигнал по EURO. Если бы не «фискальный обрыв», то EURO вообще бы выглядел предпочтительнее USD.

Нетто-позиции крупных трейдеров и мелких спекулянтов максимальны за последние полтора года. Позиция мелких трейдеров впервые за это время перешла в чистый лонг. Открытый интерес снижается и минимальный за последние полтора года. Последний момент очень важен, поскольку свидетельствует о том, что все меньше фьючерсных трейдеров делает ставки на последующее движение EURO. Дальнейший тренд им непонятен. Total Open Interest =193681/422131=45,8% от максимального 12 июня 2012 года. Чистый шорт Large Speculators уменьшился с 31623 до 9736. Ситуацию я оцениваю, как совершенно нейтральную. Позиция по EURO/USD оправданна с точки зрения наступающего «фискального обрыва». Она также оправданна с той точки зрения, что ФРС уже отстрелялся с мерами стимулирования экономики, а для ЕЦБ как раз настает момент предпринимать что-то новое. В то же время она совсем не оправдана с точки зрения позиций розничных клиентов. Соотношение лонг/шорт=30/70 в рознице – в пользу EURO, но полагаю, что это не способно остановить его снижение. Почти такое же соотношение пару дней назад было в AUD. Сейчас лонг/шорт=50/50, и где сейчас курс AUD/USD? Розничные клиенты тоже иногда выигрывают. Хотя у меня достаточно сильная уверенность, что EURO/USD направится вниз в ближайшие дни, на всякий случай шорт по EURO/USD я хеджирую лонгами по GOLD и SILVER. У меня есть своя версия их снижения, о которой речь пойдет в конце статьи. Ожидаю, что золото и серебро в январе вернут большую часть потерь. Таким образом, у меня получаются синтетические лонги GOLD/EURO и SILVER/EURO. Об этих позициях речь пойдет ниже. Стратегия торговли: Реакция рынка на последнее заседание Комитета по открытым рынкам ввела меня в заблуждение, а ралли по поводу каждой мало-мальски позитивной новости относительно «фискального обрыва» привели к тому, что у меня накопилось много шорта по EURO/USD, открытого в диапазоне 1,30-1,315. Ввиду того, что ночью с четверга на пятницу окончательно стало ясно, что «фискальный обрыв» по меньшей мере до середины января не разрешится, снижение EURO/USD практически неизбежно. Я планирую постепенно закрывать свой шорт при движении вниз, и продавать при отскоках, которых наверняка будет много. Однако диспозиция розницы меня настолько сильно беспокоила, что я практически весь шорт по EURO/USD превратил в лонги по GOLD/EURO и SILVER/EURO. Падение в три сигмы и соображения по поводу падения драгоценных металлов дают основание открыть лонги по драгоценным металлам против EURO. В принципе драгоценные металлы можно было и так покупать - о причинах последнего падения GOLD и SILVER в конце статьи. Третья моя крупная позиция: шорт по EURO/GBP Эта позиция противоречит моему среднесрочному прогнозу по EURO/GBP – движение к 0,83. Но здесь несколько изменилась ситуация. Доводы в пользу шорта по EURO/GBP Монетарная позиция ЕЦБ в настоящий момент кажется мне мягче, чем Банка Англии. На последнем заседании ЕЦБ шло широкое обсуждение возможности понижения банком ставки, в то же время высокая инфляция не дает Банку Англии приступить к новой программе покупок активов. Второй довод – RISK OFF. Эти два довода предопределяют мою короткую позицию по EURO/GBP. С другой стороны, с точки зрения последнего отчета COT EURO выглядит лучше чем GBP. Мне это не нравится, и я подумаю насчет сохранения позиции в EURO/GBP. В принципе, шорт EURO/USD предполагает шорт EURO/GBP. Между ними такая корреляция. Стратегия торговли: Я не рассчитываю на рост волатильности в паре EURO/GBP. Такое происходит как правило во время принятия каких-то важных решений центральными банками. Я также не рассчитывают на существенный отход от текущих уровней. Скорее всего, EURO/GBP не пойдет существенно ниже уровня 0,81. Не вижу и перспектив движения выше 0,82. В этом диапазоне я планирую торговать EURO/GBP от шорта лесенкой с шагом порядка 15 пунктов. GBP/USD У меня был также шорт по GBP/USD, который я почти полностью закрыл в пятницу из-за очень сильного движения в мою пользу. В начале недели полагаю, что у меня появится возможность выше 1,62 частично восстановить шорт. В целом я настроен по-медвежьи к GBP/USD. Отчет COT дает сигнал "Шорт".

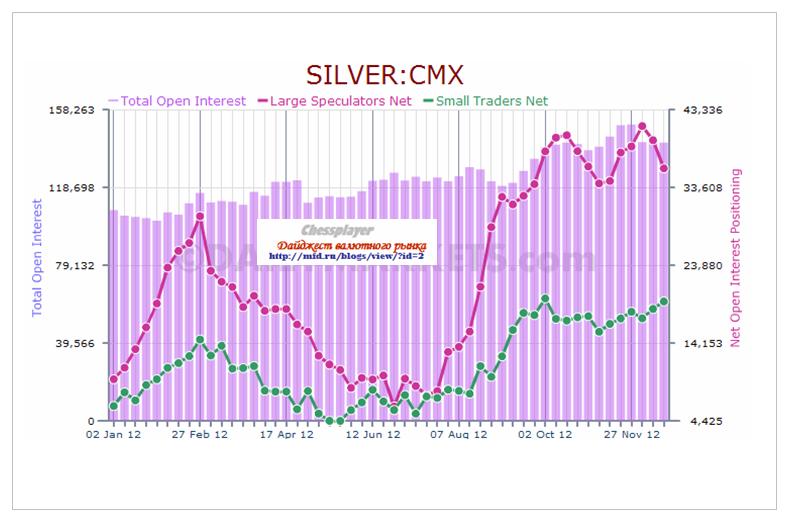

Четвертая крупная группа позиций – лонги по GOLD и SILVER. С точки зрения COT-отчета эти позиции еще неделю назад казались противопоказанными. Сейчас отчет CFTC дает по золоту сигнал просто «ШОРТ», но не «СИЛЬНЫЙ ШОРТ».

В серебре сигнал остается «СИЛЬНЫЙ ШОРТ».

Иногда бывает, что фундаментальные соображения перевешивают такие данные, как CFTC-отчет. В течение долгого времени по драгоценным металлам был сигнал «СИЛЬНЫЙ ШОРТ», но я опасался вставать по ним в короткую позицию. QE3 и QE4 должны были оказать сильное позитивное влияние на драгоценные металлы. Я оказался неправ, но не сожалею об этом. Иногда лучше проявить осторожность. Теперь я открыл лонги по GOLD и SILVER. С учетом моих коротких позиций по EURO/USD фактически получаются лонги GOLD/EURO и SILVER/EURO. С таким же успехом можно было открыть лонги GOLD/S&P500 или SILVER/S&P500. С начала года GOLD проигрывает S&P500 - 6,86%, а серебро - 5,10%. Смотрите рисунок внизу.

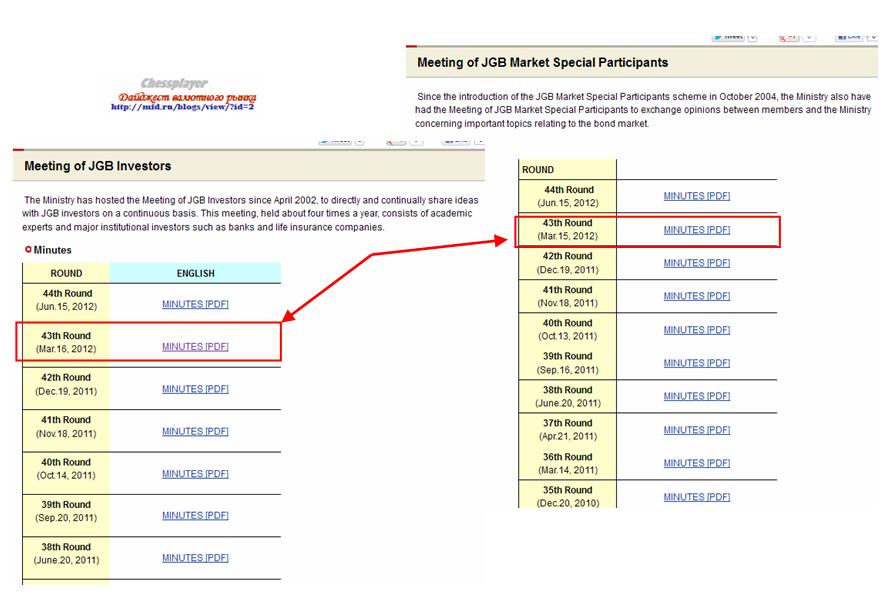

Но PAMM-счет не позволяет торговать фондовыми индексами. Стратегия торговли золотом и серебром: Планирую часть лонгов держать постоянно примерно до 8 января, а может бы и дольше. В случае продолжения снижения подкупаю. Почему падают драгоценные металлы? В декабре запущена программа QE4 – позитивно для драгоценных металлов. Почему золото и серебро падают, когда S&P500 растет? Периодически золото, а вместе с ним и серебро, поскольку они двигаются почти синхронно, подвергаются сильным распродажам. Долгое время я думал, что это следствие манипуляций золотого картеля. Частично доля правды в этом, безусловно, есть. Но, главная причина в другом. Недавно я обратил внимание, что такие мощные распродажи происходят, как правило, в конце квартала. В 2011-2012 годах был всего один квартал, когда не было распродаж золота в конце последнего месяца квартала. 2 квартал 2011 года с 1557 (22.06.2011) до 1478 (01.07.2011) – 5,1% 3 квартал 2011 года с 1920 (06.09.2011) до 1532 (26.09.2011) – 20,2% 4 квартал 2011 года с 1756 (08.12.2011) до 1522 (29.12.2011) – 13,3% 1 квартал 2012 года с 1696 (27.03.2012) до 1612 (04.04.2012) – 4,95% 2 квартал 2012 года с 1633 (19.06.2012) до 1548 (28.06.2012) – 5,20% 3 квартал 2012 года с 1787 (21.09.2012) до 1735 (26.09.2012) – 2,91% 4 квартал 2012 года с 1754 (23.11.2012) до 1635 (20.12.2012) – 6,8% (продолжается) Семь последних кварталов подряд мы имеем сильные распродажи золота в конце квартала. В двух кварталах падения были очень сильными – в 3-ем и 4-ом кварталах 2011 года. Сейчас падение еще продолжается. С чем это может быть связано? Это, возможно, связано с закрытием одного или нескольких хедж-фондов в этот период. Хедж-фонды, как правило, имеют очень большие позиции по золоту. При закрытии они их распродают, тем самым приводя к сильным падениям золота и серебра. Почему развернулся USD/JPY 15 марта 2012 года? Весной мы увидели колоссальное по силе ралли в USD/JPY. USD/JPY вырос с 76,03 (02.02.2012) до 84,16 (15.03.2012) – на 10,7%. Все аналитики тогда твердили, что скоро USD/JPY будет на 88. И вот, 15 марта зафиксирован максимум, а первого июня USD/JPY опять был на 77,65%. Что же такое произошло, что развернуло этот мощный тренд 15.03.2012? Неожиданно я нашел ответ на этот вопрос, просматривая сайт Банка Японии. Там я обнаружил интересный раздел: «Диалог с рынком». И в нем я нашел разделы: «Встречи с особыми участниками рынка» и «Встречи с инвесторами». Я писал неоднократно, что рынок госдолга Японии – это совершенно особый рынок госдолга. Он очень малодоходный и на нем нет почти иностранных инвесторов. Большинство денег население Японии хранит на депозитах, и банки вкладывают их в JGB (государственные облигации Японии). В JGB также вложена большая часть средств пенсионных фондов и страховых компаний. Лояльность этих участников в основном, как я писал, поддерживалась, за счет постоянного укрепления йены и «патриотического духа». Такая ситуация требует активной работы с инвесторами. Министерство финансов Японии проводит ежеквартальные встречи с инвесторами. Так вот, такие встречи с этими двумя группами участников прошли 15-16 марта (см. рисунок).

Что за этим последовало – мы знаем. В третьем квартале такой встречи не состоялось – наверно из-за политического кризиса!!! Как мы видим, в 4-ом квартале такая встреча традиционно проводится в последних числах декабря. Средняя доходность всех JGB составляет примерно 0,4-0,5% годовых. Таким образом, японские инвесторы потеряли с 1 февраля на текущий момент, если считать в долларах, порядка 10%. Я представляю, сколько гнева выльется на нового министра финансов. И там поймут, что они переусердствовали с ослаблением японской йены. ...................................................... Продолжение опубликовано 25 декабря в 13.30 Начало продолжения здесь: Изменения в позициях за понедельник Продолжаю держать короткие позиции в USD/JPY и EURO/JPY и даже понемногу их наращиваю. Хотя с большой вероятностью в ближайшие дни мы увидим USD/JPY=85,2-85,6. На этом думаю ралли на время должно прекратиться. EURO/JPY при этом может остаться на текущем уровне, поскольку в EURO/USD определенно есть тенденция к снижению. Я также держу и немного нарастил короткую позицию EURO/GBP. Полагаю, что прекращение кэрритрейда из JPY и RISK OFF приведут к коррекции EURO/GBP в район 81. EURO/GBP на максимуме с мая этого года. Другие аргументы приведены выше. Шорты по USD/JPY, EURO/JPY и EURO/GBP – это позиции RISK OFF. RISK ON у меня были и остаются GOLD и SILVER. Я полностью закрыл шорты по GBP/USD и даже перевернулся в этой паре. Мои новые позиции RISK ON Это AUD/USD и GBP/USD. Фактически они создают синтетические пары: EURO/AUD и EURO/GBP. Это "страховка". EURO/AUD находится в 100 пунктах от точки разворота крупного тренда. Мне представляется совершенно невероятным, что сейчас может развернуться долгосрочный тренд в паре EURO/AUD ( учитывая дифференциал процентных ставок, ситуацию в экономике и т.д.) Перспективы понижения ставки RBA для этого, на мой взгляд, недостаточно. Это позиции не среднесрочные, это – «динамические лонги». Планирую брать по 30-40 пунктов профита и переоткрываться. Открывать лонг по AUD/USD в конце американской сессии не в моих правилах. Почему – расскажу как-нибудь в другой раз. Тем не менее вчера я это сделал. Идея открыть лонг по AUD/USD возникла после того, как я понял, что USD/JPY закроется на новом максимуме, что повлечет за собой гэп вверх NIKKEY, что повлечет за собой рост в среду в начале азиатской сессии американского фьюча и определенный RISK ON, который будет позитивен в среду утром для AUD/USD. Кроме того, полагаю, что слабость AUD связана с концом годом и обратным кэрритрейдом. В течение года австралийские компании фондировались американцем, теперь идет возврат... Поэтому в начале 2013 года мы можем увидеть рост австралийца несмотря на продолжение RISK OFF. В последнее время AUD не всегда строго следует за RISK. В начале нового года мы можем увидеть возврат AUD/USD к значению 1,05, но а к 10 января с большой вероятностью ( расчеты Феда по MBS на сумму 40,65 млрд. долларов 14 января сильный драйвер аппетита к риску). GBP локально сильно перепродана, поэтому имея много шорта по EURO/USD я рискнул взять немного лонга в этой паре.

|