|

В настоящий момент российская авиационная отрасль переживает далеко не лучшие времена. Ситуация настолько серьезна, что впору готовиться к уходу с рынка проблемных авиакомпаний. Хотя стоит признать, что с таким перенасыщением рынка убытки перевозчиков были неизбежны. Столь плачевная ситуация обусловлена неправильной политикой перевозчиков, направленной на активное наращивание парка самолетов вместо повышения эффективности, что затянуло их в непосильные долги (яркий пример — Трансаэро). Авиакомпаниям приходилось брать неподъемные кредиты с целью приобретения дорогостоящих самолетов в надежде на рост рынка, однако сейчас рассчитываться по ним стало задачей практически невыполнимой вследствие хронической убыточности. Анализируя сложившуюся ситуацию, Министерство экономического развития РФ пришло к выводу, что решением проблемы может стать отказ от адресной поддержки государства и уход должников с рынка. И пока, в преддверии обсуждения этого вопроса на совещаниях, явных противников данной позиции не наблюдается.

Следует признать, что прогнозы развития отрасли на ближайший год неутешительны. Так, по данным все того же Минэкономразвития, авиакомпании еще не вышли из кризиса 2008 года, продолжая тонуть в непосильных долгах и теряя кредитоспособность с угрожающей скоростью. Уже по итогам 2014 года была понятна вся плачевность сложившийся ситуации, поскольку убытки пяти крупных авиакомпаний, таких как Аэрофлот, Сибирь, ЮТэйр, Россия и Трансаэро, составили на тот момент 25 млрд руб., а уже по итогам 1-го квартала 2015 года успели пройти отметку в 18 млрд руб. Причем показатель NetDebt/EBITDA большинства авиакомпаний за прошлый год превысил 6x, тогда как нормой считается значение не выше 3,5х. Стоит ли говорить о всей серьезности положения перевозчиков, когда суммарный долг перед банками Трансаэро и ЮТэйр составлял на тот момент более 150 млрд руб. Министерство приняло решение с помощью мониторинга определить отрасли, оказавшиеся в наиболее затруднительном положении, чтобы в дальнейшем разработать ряд общеэкономических антикризисных мер.Подобные действия вполне оправданы, ведь существующие методы государственной поддержки для перевозчиков наряду с банковскими кредитами на приобретение самолетов усугубили ситуацию в отрасли, когда нужно было просто позволить неэффективным игрокам уйти с рынка. Теперь же, на фоне кризиса, рынок сократился, а провозные емкости неоправданно велики. В случае поддержки правительством предложений Минэкономразвития госбанки и лизинговые компании должны будут зафиксировать убытки и пересмотреть методы оценки рисков. На данный момент общая государственная поддержка сводится к сниженному с 1 июля НДС на внутренних линиях до 10% с былого уровня в 18%. Также в конце прошлого года Трансаэро была выделена госгарантия по кредиту ВТБ на 9 млрд руб. Уже с мая 2015 года был отмечен существенный рост провозных емкостей, превысивший отметку в 400 тыс. кресел, а в июне данный избыток и вовсе увеличился в два раза, составив 800 тыс. кресел. Такие значительные темпы роста обусловили более легкий доступ некоторых авиакомпаний к кредитам. С получением льгот на приобретение новых самолетов росли и валютные риски, ведь, как известно, выручка перевозчиков номинирована в рублях, а ставка за лизинг — в валюте. В итоге авиакомпании стали снижать тарифы с целью загрузить свои суда. Так, в 2014 году убытки отрасли на внутренних линиях составили 637 руб. с пассажира. Теперь же, учитывая маловероятное погашение долгов по кредитам, ряд крупных компаний, скорее всего, будет вынужден покинуть рынок. Причем обострение ситуации следует ожидать осенью, серьезность ее будет напрямую зависеть от действий кредиторов. Остается надеяться на одобрение предложенных Минэкономразвития мер по обнулению НДС на внутренних российских линиях сроком на 2-3 года, а также на уход с рынка слабых игроков, что, возможно, позволит отрасли вернуться к прибыльности.

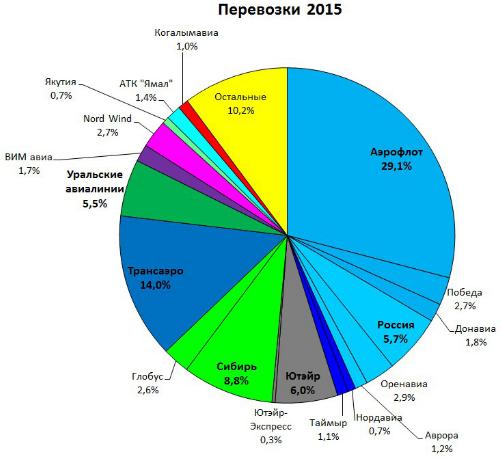

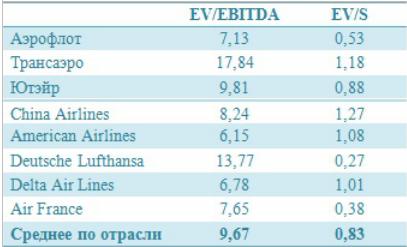

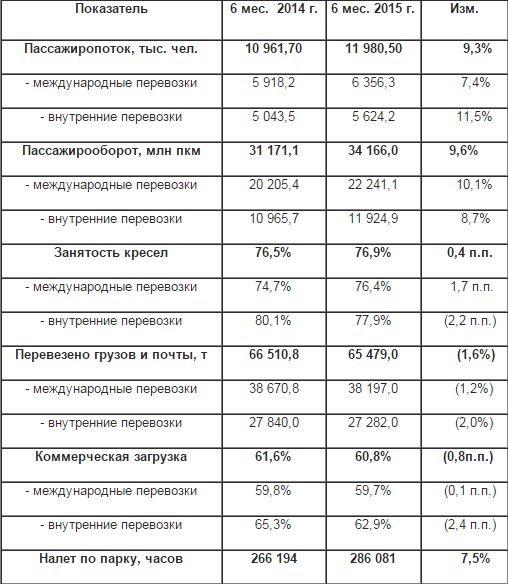

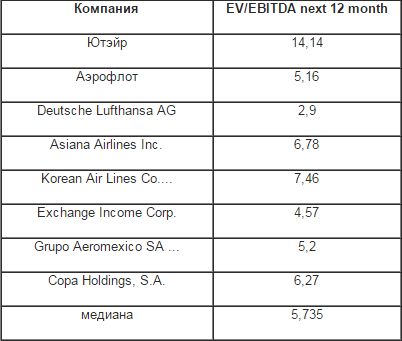

Ну а пока из тройки российских авиакомпаний, которые торгуются на бирже, один лишь Аэрофлот имеет инвестиционную привлекательность, показывая в настоящий момент рыночную недооцененность по мультипликаторам EV/EBITDA и EV/S, в то время как Трансаэро и Ютэйр такого потенциала не имеют. Рекомендация по акциям Аэрофлота —«покупать». Справедливая цена — 55 руб. |

| ||||

Поиск котировок:Например: Газпром

|

|