|

При разделении РАО ЕЭС и приватизации энергокомпаний государство смогло переложить на плечи будущих собственников обязательства по реализации инвестиционных программ. Тогда страна стремилась сократить дефицит электроэнергии, который, по мнению властей, тормозил развитие российской промышленности. За последние пять лет многие крупнейшие государственные и частные энергохолдинги — Русгидро, Газпромэнергохолдинг, Интер РАО ЕЭС, Э.ОН Россия, Энел ОГК-5, Фортум — успешно реализовали львиную долю запланированных вводов, темпы которых даже превысили обещания, данные правительством три года тому назад. Но в Минэнерго результатом все равно не до конца довольны и обвиняют частные энергокомпании в «недобросовестности», впрочем, на мой взгляд, справедливее было бы говорить об их «рациональности». По словам главы Минэнерго Александра Новака, частные энергокомпании в России «работают менее эффективно» по сравнению с госкомпаниями. Безусловно, «эффективность» в российской энергетике все понимают по-разному. Мнение министра энергетики основано на том, что государственные электроэнергетические компании лучше выполнили свои обязательные инвестпрограммы. Тут, конечно, не поспоришь: по объемам вводов госхолдинги Русгидро, ИРАО и ГЭХ безусловно находятся в несомненных лидерах. Русгидро в 2012 году и вовсе стала первой по объему вводов. А вот отношение к делу частных энергокомпаний министр назвал «несерьезным», указав при этом, что процент реализации плана у них находится на уровне немногим больше 70%, в то время как у государственных это значение достигает 96%. На основании этого Новак сделал вывод, что деятельность частных предприятий может в будущем быть убыточной по причине отставания от плана освоения. Однако, в прошлом году чистая рентабельность у лидера сектора частной компании Э.ОН Россия составила 24,3% против 6% у газпромовской «внучки» ОГК-2. Интер РАО вовсе закрыла год с колоссальным чистым убытком. И даже с учетом скорректированной на неденежный эффект переоценки чистая рентабельность оказалась практически нулевой. Какие именно частные компании имеются в виду, министр не уточнил. Но нужно сказать, что Э.ОН Россия практически полностью реализовала свою инвестпрограмму и даже планирует в ближайшее время увеличить payout ratio до 100%. У Энел ОГК-5 программа вложений составляет около 47 млрд руб., но ее реализация идет по плану. По задержкам вводов ДПМ в прошлом году госкомпании штрафовались наравне с частными. Интер РАО ЕЭС, например, в скором времени должна заплатить 1 млрд руб. штрафа за срыв сроков пуска нового блока Гусиноозерской ГРЭС. Компания выплатит по 125 млн руб. за каждый из восьми месяцев просрочки. Остальные объекты в этом году будут введены согласно графику. В прошлом году группа ввела в эксплуатацию свыше 1 ГВт новой генерирующей мощности в рамках договоров на поставку мощности (ДПМ). В их числе — Ивановские ПГУ, Харанорская ГРЭС, Уренгойская ГРЭС и Томская ТЭЦ-1. Строительство объектов по ДПМ пока является самым рентабельным механизмом для генераторов, несмотря на то, что он является «нерыночным», поэтому большинство генераторов выступают за включение этого механизма в новую модель оптового рынка в виде «ДПМ-штрих». Дело в том, что при ДПМ все затраты на строительство объекта гарантированно покрыты, а цены на мощность по объектам ДПМ на оптовом рынке (ОРЭМ) выросли в прошлом году на 16,2%, до средней фактической цены реализации на уровне 546,598 руб./МВт/мес. В прошлом году в России удалось ввести почти 11 ГВт мощности, хотя три года назад ставилась цель по вводу новой генерации в 2012 году на уровне 8 ГВт. Вводы новой генерации по ДПМ продлятся до 2017 года, но основные стройки, согласно прогнозу, утвержденному Минэнерго в прошлом году, завершатся уже к 2015 году.

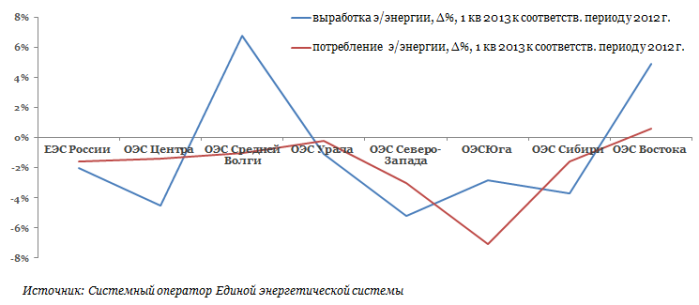

После 2015 года должен начаться период «добровольного» инвестирования. Он предполагает, что компаниям придется самим «договариваться», например, с частным бизнесом о соинвестировании проектов строительства новых объектов генерации, если в таковых будет потребность. Хотя, с учетом действующих правил работы энергорынка, у инвесторов мало стимулов инвестировать в эффективную генерацию. Примером такого сотрудничества стало строительство Богучанской ГЭС (результата СП Русгидро и ОК Русал), которая выйдет на полную мощность уже в этом году. Но нужно помнить, что Богучанская ГЭС являлась еще советским «долгостроем». Установленная мощность электростанций ЕЭС России на конец 1-го квартала 2013 года уже составила 223,330 ГВт. С учетом реализованных на данный момент вводов новых объектов и завершенных ремонтов, особенно с учетом восстановления работы Саяно-Шушенской ГЭС, тот дефицит, которого так стремились избежать регуляторы в начале реформы, уже превращается в профицит, а «излишки» необходимо куда-то сбывать. Особенно это актуально для энергосистемы Сибири. В противном случае, частные энергокомпании, та же Иркутскэнерго, могут сильно пострадать в конкуренции с государственным энергогигантом Русгидро. Однако не только объем вводов, но и темп роста энергопотребления пока действует в пользу энергобаланса. В частности, прошлый глава Минэнерго Сергей Шматко заявлял о том, что потребление электроэнергии в России выйдет на докризисный уровень 2008 года, составлявший 265,7 млрд кВт/ч, в 2012−2013 годах. Судя по данным января-марта этого года, энергопотребление в ЕЭС России составило 281,5 млрд кВт/ч, что на 5,9% превышает установленный экс-министром уровень, но равно при этом значению 2010 года. Также если посмотреть на динамику спроса по регионам, то его неоднородность очевидна.

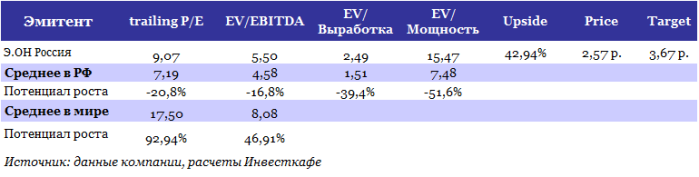

Пока вся надежда на сохранение высоких темпов роста потребления в центральной России. Однако даже если они сохранятся, частные инвесторы пока не готовы даже делать предварительные прогнозы по строительству новых энергообъектов. Пока расходы по техприсоединению и передаче электроэнергии (тарифы сетевых монополистов) все больше заставляют отказываться от крупных проектов в пользу строительства частным бизнесом собственных объектов генерации. Хотя и в этой области из-за лоббирования интересов государственных энергогигантов малой генерации приходится довольно «туго». Доля объектов малой генерации сейчас не превышает 10% энергобаланса страны и едва ли заметно вырастет в ближайшие пять лет. Поэтому частные энергокомпании не планируют новых крупных инвестпроектов, в первую очередь игроков фондового рынка интересуют Энел и Э.ОН. Тем более что новая модель энергорынка не предполагает продление ДПМ. А без нее частные инвесторы готовы вкладываться лишь в реновацию действующих мощностей. По мнению энергокомпаний, экономические условия для возврата на инвестированный капитал за пределами ДПМ пока не созданы. Значит, роста капитальных затрат и обременения долгом Э.ОН Россия в ближайшее время ждать не стоит, так что акционеры могут надеяться на рост дивидендов. Можно рассчитывать почти на двукратное повышение свободного денежного потока акционеров (FCFE). Думаю, при реализации умеренного сценария компания может нарастить дивиденд на одну акцию — до 0,116 руб., что предполагает дивидендную доходность около 5%. Если же руководство компании реализует намек на выплату 100% чистой прибыли по РСБУ за прошлый год в виде дивидендов, то дивидендная доходность по обыкновенным акциям Э.ОН достигнет 10%. Обновленная цель по акциям Э.ОН Россия, рассчитанная с учетом последней отчетности и текущего бизнес-плана компании, составила 3,67 руб. Это предполагает потенциал роста в 43%.

|

| ||||

Поиск котировок:Например: Газпром

|

|