|

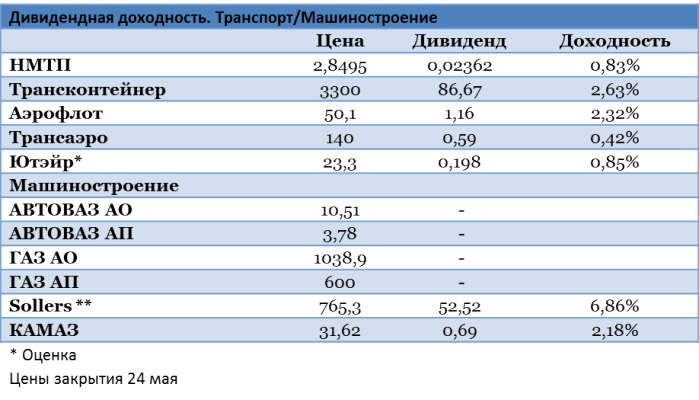

У транспортных и машиностроительных компаний подошел к концу сезон объявления дивидендов по итогам 2012 года. В транспортном секторе завершают его авиаперевозчики. Еще 17 мая совет директоров Трансаэро рекомендовал ГОСА утвердить дивиденды в размере 90,8 млн руб. или 0,59 руб. на акцию. Следом, 21 мая, Аэрофлот объявил о повышении коэффициента выплат до 26,2% чистой прибыли по РСБУ, что подразумевает размер рекомендованных к выплате дивидендов в 1,164 руб. на акцию. Наконец, сегодня, 27 мая вопрос о выплате дивидендов за 2012 год рассмотрит совет директоров Ютэйр. Среди публичных машиностроительных компаний отличился КАМАЗ, акционерам которого 23 мая было предложено утвердить выплаты в размере 10% чистой прибыли, что сулит первые за последние 20 лет дивидендные выплаты. Таким образом, можно подвести итоги дивидендного сезона. Вывод таков: в транспортном секторе дивидендных идей не прибавилось, как видно из представленной ниже таблицы. Средняя доходность по сектору составила 1,4%. А вот в машиностроении ситуация с дивидендами улучшилась хотя бы потому, что до последнего времени ни одна из анализируемых мной автомобилестроительных компаний не делилась прибылью с акционерами.

Главная ставка на дивидендную доходность в транспортном секторе была на Аэрофлот. Повышение коэффициента дивидендных выплат ожидалось в соответствии с поручением правительства (с традиционных 15-20%), а также с расчетом на улучшение финансовых показателей компании. Напомню, чистая прибыль Аэрофлота по РСБУ за 9 месяцев 2012 года выросла более чем на 20% год к году. Первое оправдалось, а вот чистая прибыль по РСБУ за весь год сократилась у компании почти на 50% из-за неожиданного появления в ее отчетности расходов по резервам на сомнительные долги ряда дочерних подразделений. С поправкой на статью прочих расходов дивиденды составили бы около 4 руб. на акцию, что подразумевает дивидендную доходность в 7,8%. Фактический показатель — 2,3% — выглядит неплохо для транспортного сектора, однако привлекательным его назвать нельзя. Однако есть основания полагать, что дивиденды Аэрофлота за этот и следующие годы будут выше за счет улучшения финансовых результатов региональных авиаперевозчиков и снижения расходов на интеграцию этих активов. От компании Ютэйр, итоги заседания совета директоров которой будут известны позднее, также впечатляющих доходностей ожидать не стоит. По моим оценкам, дивидендная доходность этой бумаги не превышает 1%. Исторически Ютэйр направляет на выплаты акционерам около 30% чистой прибыли по РСБУ. Этот уровень был сохранен даже в тяжелый для компании 2008 год, когда ее финансовый результат сократился на 83%. По итогам 2012 года чистая прибыль авиаперевозчика по РСБУ выросла на 42%, до 369,8 млн руб., так что рекомендованный размер дивидендных выплат должен составить около 111 млн руб. или 0,198 руб. на акцию. Рекомендация по бумаге — «покупать», с потенциалом роста на уровне 19% до целевой цены в 27,81 руб.

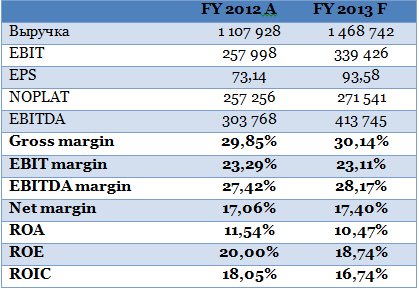

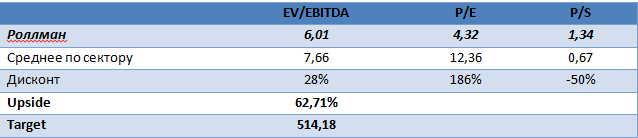

*Оценка Таким образом, среди компаний транспортного сектора приличную дивидендную доходность имеют только бумаги эмитентов, торгуемых на зарубежных площадках. Так, размер дивидендов Globaltrans по итогам 2012 года увеличился на 9,5%, до $0,7 на ГДР. На дату отсечки (10 мая) дивидендная доходность бумаги составляла 4,5% против 2,1% годом ранее. Совокупные выплаты Global Ports с учетом выплаченных промежуточных дивидендов и одобренных ГОСА дивидендов по итогам 2102 составляют $0,54 на ГДР, что подразумевает годовую дивидендную доходность около 4%. Между тем в машиностроительном секторе впервые со времен кризиса 2008-2009 годов появилась привлекательная дивидендная бумага. Речь идет об акциях Группы СОЛЛЕРС, которая в предыдущие 4 года, как и АВТОВАЗ и Группа ГАЗ, отказывалась от выплат дивидендов. Однако 16 мая ГОСА утвердил рекомендованный размер дивидендов за 2012 год в 52,52 руб. на акцию. Коэффициент дивидендных выплат составил 30% чистой прибыли по МСФО. Таким образом, на дату отсечки дивидендная доходность бумаги составляла 6,9%. В перспективе на автомобильном рынке возможно ухудшение конъюнктуры, что будет сопровождаться падением выручки и снижением рентабельности СОЛЛЕРСа. Однако, принимая во внимание тенденцию к снижению долговой нагрузки компании по итогам 2012 года по МСФО (за второе полугодие чистый долг сократился на 28%) и относительно невысокую потребность в капиталовложениях, можно ожидать от компании сохранения высоких дивидендов в будущем. По итогам 2012 года среди компаний машиностроительного сектора дивиденды может также выплатить КАМАЗ, причем, впервые за последние 20 лет. Напомню, 23 мая совет директоров КАМАЗа рекомендовал направить на выплату дивидендов за 2012 год 10% своей чистой прибыли по РСБУ, а это 0,69 руб. на акцию. Это решение было принято на фоне роста чистой прибыли за 2012 год в 73 раза с уровня годичной давности. Однако в среднесрочной перспективе КАМАЗу понадобится наращивать уровень долга, учитывая запланированный объем инвестиций ($2 млрд за 5 лет), необходимый для сохранения конкурентоспособности. Вполне вероятно, что СОЛЛЕР останется единственной компанией в машиностроении, делящейся прибылью с акционерами. Целевая цена по акциям СОЛЛЕРС составляет 847, рекомендация — «держать». Цель по бумагам КАМАЗа — 61,1, рекомендация — «покупать». Цель по акциям Аэрофлота и Трансаэро — 65,1 руб. и 219 руб. соответственно, рекомендация по обеим бумагам — «покупать». |

| ||||

Поиск котировок:Например: Газпром

|

|