|

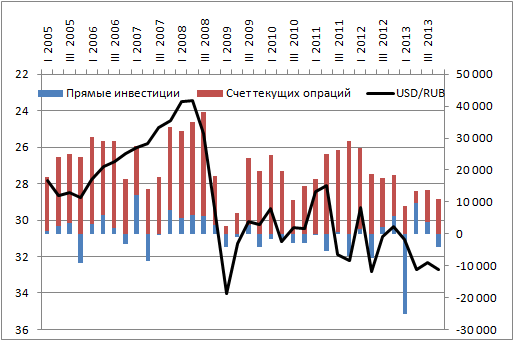

Феноменальные достижения российской валюты, в мае укрепившейся на 4,3% к доллару и показавшей тем самым лучший результат среди 24 валют развивающихся стран, которые отслеживает Bloomberg, связывают со снижением геополитических рисков. Надежда на стабилизацию отношений РФ и Украины после президентских выборов позволила паре USD/RUB на некоторое время опуститься ниже отметки 34, чего не наблюдалось с конца января. Эмоции, конечно, важный драйвер изменения котировок, однако их влияние на курсы валют ограничено временными рамками. Среднесрочные же перспективы той или иной денежной единицы определяются потоками капиталов инвестиционного и торгового характера. В этом отношении предпосылки для девальвации «деревянного» в январе-феврале были заложены еще в 2013 году. Динамика счета текущих операций, прямых инвестиций и котировок USD/RUB

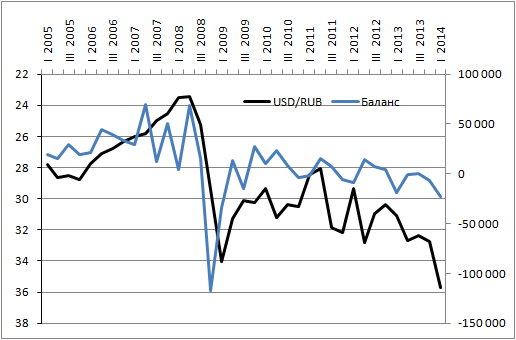

Источник: Банк России. Скромная динамика внешней торговли и провал прямых инвестиций серьезно ослабили российскую валюту и придали силы спекулянтам, сделавшим ставки на ее дальнейшее проседание. Именно с ними приходилось бороться Банку России в 1-м квартале 2014 года. Сколько бы ни говорили, что Россия по итогам прошлого года заняла третье место в мире по притоку прямых инвестиций, их сальдо свидетельствует не в пользу рубля. Основные проблемы возникли в январе-марте, когда вложения прочих секторов отечественной экономики в капитал иностранных субъектов хозяйствования превысили $60 млрд. Если говорить об оттоке капитала, как о факторе, влияющем на среднесрочные перспективы рубля, то следует учитывать не только прямые, но и портфельные инвестиции. В этом отношении баланс счета текущих операций и потоков инвестиционного характера позволяет понять и спрогнозировать дальнейшую динамику USD/RUB.

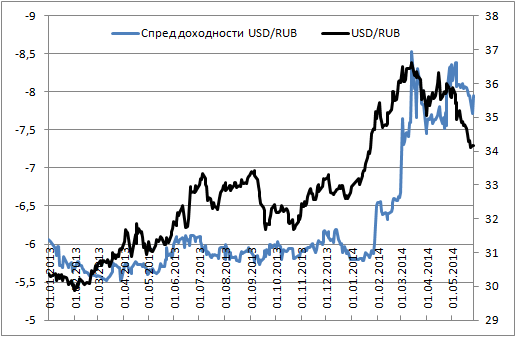

Источник: Банк России. В январе-марте впечатляющий рост профицита внешней торговли не смог компенсировать фактор оттока капитала. Однако во 2-м квартале ситуация коренным образом меняется. И главной причиной этого выступают, как ни странно, санкции со стороны ЕС и США, которые позволяют приостановить негативную динамику потоков капитала инвестиционного характера. Такое ощущение, что Запад решил ослабить отечественную экономику не разрывом отношений по ряду направлений, а ревальвацией рубля, причины которой идут изнутри. Чем больше санкций, тем меньше желания выводить капитал за рубеж. При этом слабость «деревянного» в начале года — позитивный сигнал для роста экспорта и профицита счета текущих операций, что закладывает мощный фундамент под укрепление российской валюты. Стабилизация геополитической ситуации — лишь сигнал для потоков спекулятивного характера, значимая доля которых принадлежит нерезидентам. Выборы на Украине стали катализатором спроса на суверенные бонды, что отразилось в снижении их доходности. С точки зрения дифференциалов ставок американских и российских двухлетних долговых обязательств текущий курс рубля к доллару выглядит несколько завышенным.

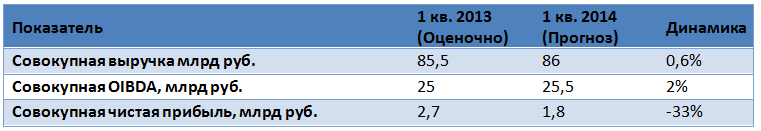

Источник: Bloomberg. В дальнейшем поддержку «деревянному» будет оказывать жесткая монетарная политика Банка России и приток капитала в рамках операций carry trade. Эмоции, связанные с эскалацией или, напротив, деэскалацией конфликта, способны определять тенденцию в краткосрочном периоде, однако фундаментальные факторы в виде сокращения оттока капитала и роста профицита счета текущих операций, особенно с учетом сильной нефти и расширения российско-китайских отношений, играют на руку рублю. Наиболее вероятным торговым диапазоном для пары USD/RUB в июне является 33-35,5, что создает предпосылки для покупок от нижней границы и для продаж при движении в направлении верхней. По мнению аналитика ГК TeleTrade, Михаила Поддубского, все верхние цели по паре USD/RUB сохраняют свою актуальность. Для продолжения укрепления рубля необходим существенный приток капитала на российские площадки, что вряд ли возможно при текущих показателях. На горизонте в несколько месяцев более рационально занимать короткие позиции по российской валюте. |

| ||||

Поиск котировок:Например: Газпром

|

|