|

Эмитент продолжил восстанавливать объемы производства и реализации продукции после вынужденного сокращения в конце 1 квартала. За 9 месяцев ООО ПК «СМАК» удалось добиться положительной динамики по чистой прибыли и EBITDA LTM. Показатели выросли на 32,6% и 36,5% к АППГ соответственно. Напомним, что в марте под влиянием неопределенности, наблюдавшейся на рынке, эмитент вынужден был сократить объемы производства и реализации. Повлияло также и то, что в тот же период значительно выросли стоимость сырья и затраты на логистику, однако сейчас ситуация стабилизировалась. На текущий момент ООО ПК «СМАК» продолжает работу по расширению каналов сбыта. Например, линейка мясных консервов, которую компания не так давно ввела в производство и продажу, появилась на полках федеральной торговой сети X5 Group. Также эмитент подписал контракт на поставку продукции с торговой сетью «Магнит».

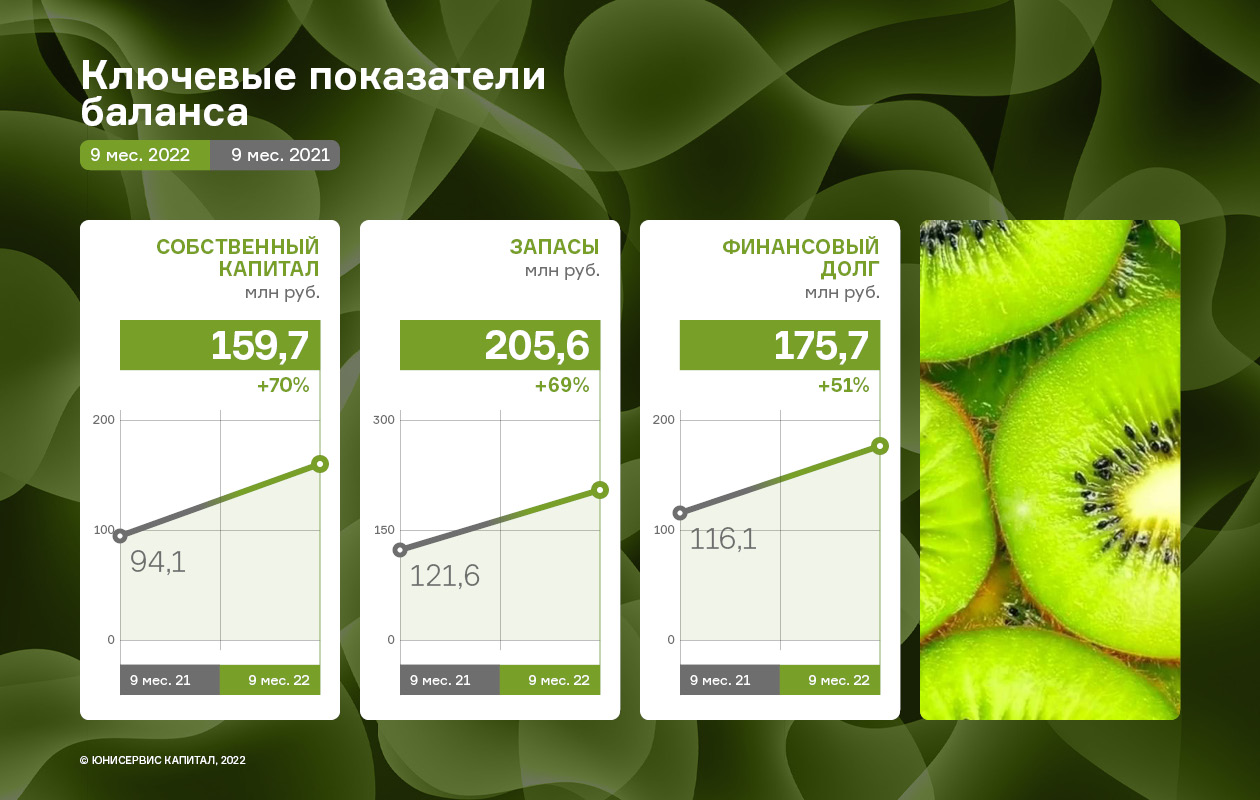

По итогам работы за 9 мес. 2022 года компания замедлила отрицательный темп по ключевым финансовым показателям, однако разнонаправленная динамика все-таки продолжает сохраняться. Так, объем выручки составил 283,8 млн руб. (-10,6% к АППГ), при сокращении валовой прибыли на 15,5% за те же сравниваемые периоды. На валовую прибыль повлиял рост себестоимости, возникший из-за существенного роста цен на закупаемое сырье. При этом компании удалось оптимизировать прочие затраты, что положительно сказалось на чистой прибыли, которая в отчетном периоде была зафиксирована на уровне 7 млн руб. (рост составил +32,6% к АППГ). Долговая нагрузка компании по-прежнему состоит из внешнего долга и долга перед собственником. На конец отчетного периода общая сумма задолженности составила 225,3 млн руб., увеличившись на 10,1% к АППГ за счет привлечения дополнительного внешнего финансирования.

По причине роста финансового долга все долговые коэффициенты увеличились по сравнению с данными на 30.09.2021 г., однако продолжают находиться на приемлемом уровне. Таким образом, операционного потока компании достаточно для своевременного обслуживания своих обязательств. По прогнозам эмитента, в 4 квартале 2022 года положительная динамика ключевых показателей сохранится, а финансовые результаты будут сопоставимы с уровнем прошлого года. В 4 квартале торговые сети (клиенты ООО ПК «СМАК») начнут постепенно увеличивать число заявок. Пик этого процесса придется на декабрь. Традиционно в преддверии новогодних праздников магазины смогут увеличить объемы продаж, как следствие, доходы компании также будут расти. |

| |||||

Поиск котировок:Например: Газпром

|

|