|

10 июля на Московской бирже был размещен за один день дебютный выпуск облигаций ООО «Электрорешения» объемом 1 млрд рублей. Еще до размещения в апреле 2023 г. АКРА повысило кредитный рейтинг компании до BBB со стабильным прогнозом. Ставка купона установлена на уровне 12,3% годовых на весь период обращения. Несмотря на невысокую премию за дебют, выпуск оказался интересен розничным инвесторам и был размещен в течение одного дня за 2 633 сделки. Организаторами выступили БКС КИБ и Газпромбанк. Аналитики Boomin решили подробно рассмотреть деятельность компании и выяснить, всё ли так действительно радужно в отчетности эмитента. ООО «Электрорешения» — производитель и поставщик электротехнического оборудования. Работает на рынке с 2003 г. под брендом EKF. Компания производит:

Также эмитент предоставляет готовые типовые электротехнические решения в сферах жилищного и коммерческого строительства. Компания планирует активно развивать свою работу и с промышленным сектором. На текущий момент продукция EKF реализуется в 20 странах мира. В ассортименте — более 17 тыс. позиций. Производственная база EKF включает заводы во Владимирской области, семь логистических центров в России и странах СНГ, испытательную лабораторию и конструкторское бюро. По заявлению компании, привлеченные на долговом рынке средства будут направлены на наращивание и модернизацию производственных мощностей, развитие и внедрение цифровых инструментов. В качестве особенно важной задачи эмитент выделяет локализацию собственного производства в России. Сейчас 70% компонентов для продукции «Электрорешений» производится за рубежом, однако в рамках импортозамещения в ближайшей перспективе планируется сокращение импортных составляющих до 30%. Структура группы

Учредителем ООО «Электрорешений» со 100-процентной долей является компания с ограниченной ответственностью «Ревана Альянс ЛТД» (Республика Кипр). Генеральным директором является Александр Андреевич Иванов.

В 2022 г. большая часть деятельности EKF приходилась на сферу строительства. Компания ведет сотрудничество с крупными девелоперами: «Самолет», «Группа ЛСР», ФСК, ПИК, «Эталон» и др. 17% в структуре сбыта «Электрорешений» занимает промышленный сектор. Компания рассчитывает на существенный прирост своей деятельности в этом направлении. Также компания активно сотрудничает с ведущими сетями и маркетплейсами. Анализ финансовых показателей

По данным МСФО на конец 2022 г., активы компании выросли на 26% год к году и составили 10,11 млрд рублей. Ключевая доля активов, как и в прошлом году, была сосредоточена в «запасах» — 4,47 млрд рублей (44% активов) и дебиторской задолженности — 2,22 млрд рублей (22% активов). Объем денежных средств на счетах снизился с 389 до 349 млн рублей. Для определения реальной стоимости чистых активов, доступных инвесторам в случае негативного развития сценария, аналитики Boomin провели оценку активов и обязательств компании по данным отчетности МСФО за 2022 г. Полугодовая отчетность по МСФО за 2023 г. эмитентом пока не раскрыта. Оценка чистых активов компании по данным отчетности по МСФО за 2022 год

В целом, на текущий момент активы компании практически полностью покрывают ее обязательства. В пассивах собственный капитал по итогам 2022 г. составил 2,3 млрд рублей, увеличился он преимущественно за счет роста нераспределенной прибыли. Финансовый долг в 2022 г. не подвергся существенному изменению и составил 2,4 млрд рублей без учета обязательств по аренде. На кредиторскую задолженность приходилось 3,3 млрд рублей (что на 18% больше, чем в предыдущем году).

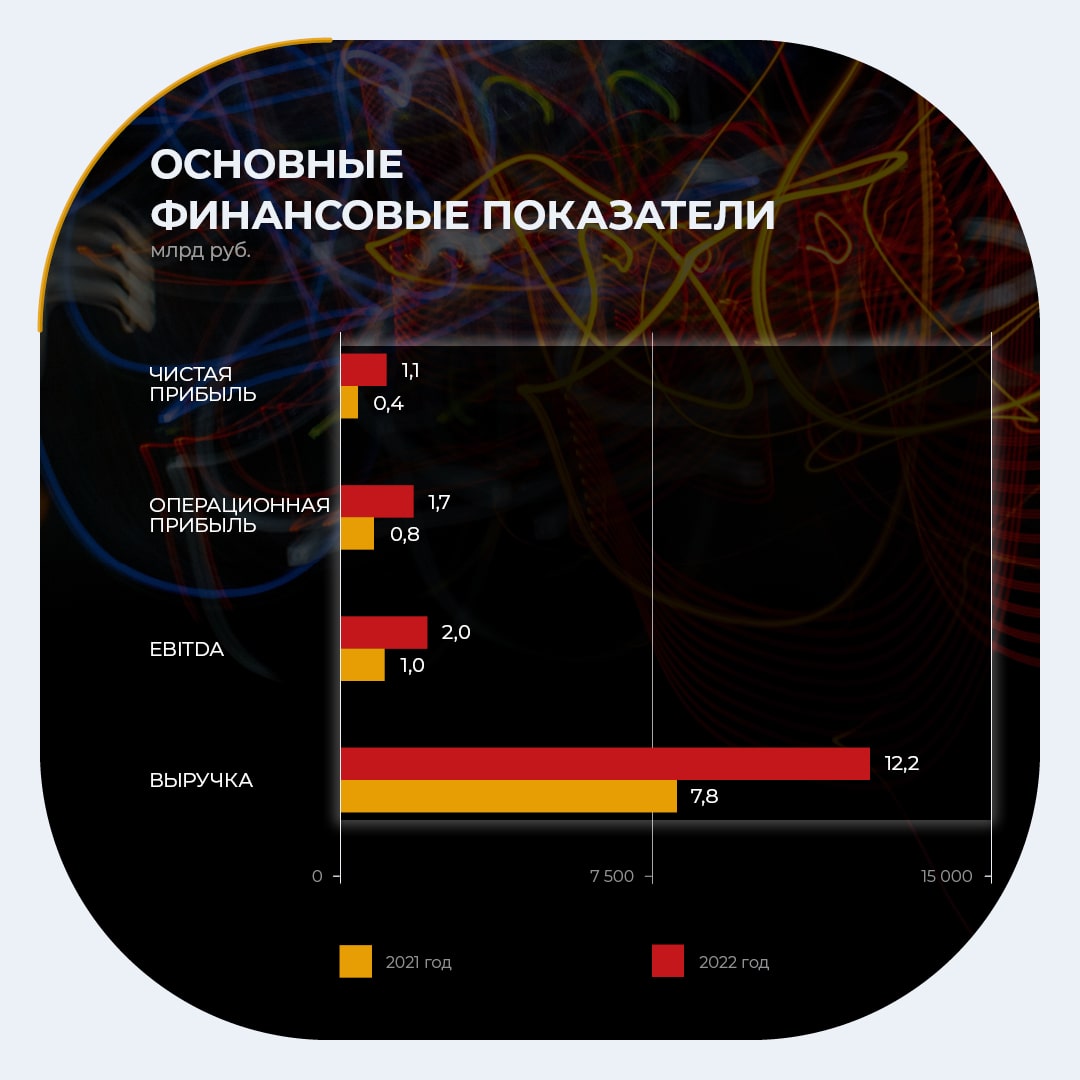

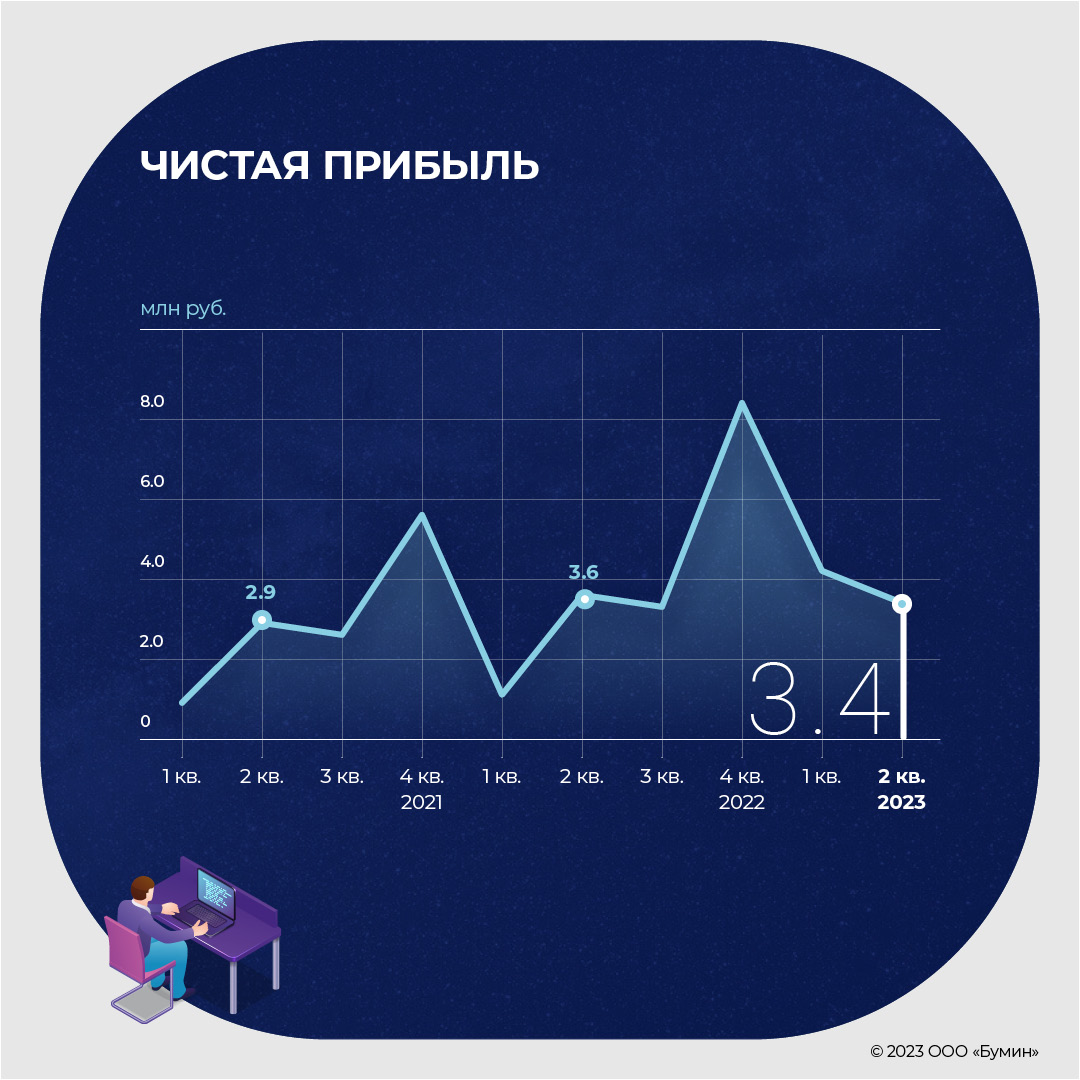

Выручка растет на протяжении пяти лет подряд. За 2022 г. она увеличилась на 57,3% и составила 12,2 млрд. По прогнозам компании, к концу 2023 г. этот показатель должен достигнуть 20 млрд рублей. EBITDA выросла вдвое — до 2 млрд рублей, что на 993,4 млн рублей превышает итог предыдущего года. Соотношение EBITDA/Выручка в 2022 г. составило 16,45%. Чистая прибыль за год составила 1,1 млрд рублей по сравнению с 407 млн рублей в 2021 г. Долговая нагрузка в терминах чистый долг/EBITDA за 2022 г. составила 1,6х с учетом обязательств по аренде.

Динамика рентабельности продаж положительная. Показатель ROS за 2022 г. указывает на эффективное функционирование компании. За последние три года наблюдается устойчивый рост рентабельности собственного капитала (ROE), а высокая рентабельность активов (ROA) указывает на эффективность менеджмента в управлении ресурсами компании. Кредитный портфельНа конец 2022 г. кредитный портфель подвергся несущественным изменениям. Годовой прирост составил менее 1%: с 2 407,2 млн до 2 428,4 млн рублей. Основная доля кредитных займов по-прежнему приходится на краткосрочные обязательства, которые за 2022 г. увеличились вдвое и составили 1,7 млрд рублей. Долгосрочные обязательства за год не подверглись изменениям. Пятая часть кредитного портфеля приходится на государственные фонды: 477 млн рублей с фиксированной ставкой 1%.

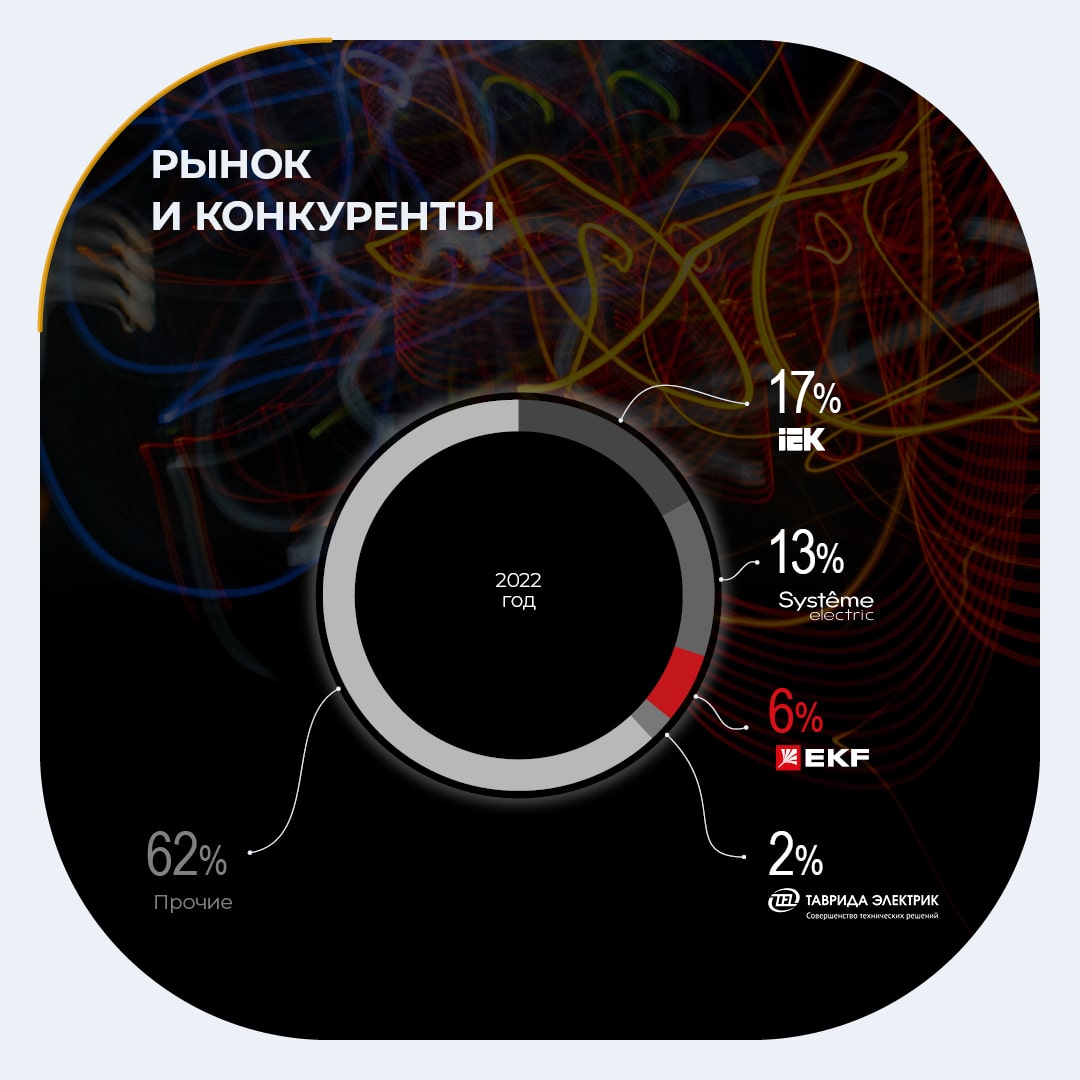

Основную долю в кредитном портфеле составляют кредиты Альфа-Банка — около 1,7 млрд рублей, или 70% от всего портфеля. Рынок и конкурентыЗа последние два года многие крупнейшие международные компании покинули российский рынок электрооборудования и тем самым создали потенциал для развития отечественных производителей. EKF занимает 5,7% рынка и входит в тройку лидеров продаж низковольтового оборудования.

Основным конкурентом «Электрорешений» является отечественный производитель IEK GROUP, занимающий 17% рынка. IEK также является действующим эмитентом долгового рынка. Дебютный выпуск облигаций был размещен в декабре прошлого года объемом 2 млрд рублей и купонной доходностью 12,7%, при этом уровень кредитного рейтинга компании A- (от «Эксперта РА»).

РискиАналитики Boomin отмечают следующие риски при анализе текущего состояния компании:

ЗаключениеEKF является сильным игроком на рынке электрооборудования и входит в тройку лидеров своего сегмента. Повышение кредитного рейтинга аналитики Boomin считают обоснованным. Компания действительно имеет хорошие финансовые показатели. Расчет стоимости чистых активов показал, что даже при худшем сценарии компания способна покрыть свои текущие долговые обязательства. При этом все-таки стоит отметить слабую диверсификацию кредитного портфеля, основная доля (70%) займов приходится на один банк. По мнению аналитиков Boomin, основным риском в работе компании является зависимость от импортных комплектующих для производимого электрооборудования. Эмитент планирует нивелировать этот риск за счет локализации и наращивания собственных производственных мощностей. Для реализации этой задачи, а также для реструктуризации долговых обязательств EKF планирует использовать привлеченные на бирже средства. 10 июля 2023 г. состоялось размещение дебютного выпуска облигаций на сумму 1 млрд рублей с погашением через три года. Первая выплата купона с фиксированной годовой ставкой 12,3% состоится 9 октября 2023 г. С момента размещения цена на бумагу не опускалась ниже номинала и торгуется с премией, не превышающей 2,5%. |

| ||||

Поиск котировок:Например: Газпром

|

|