|

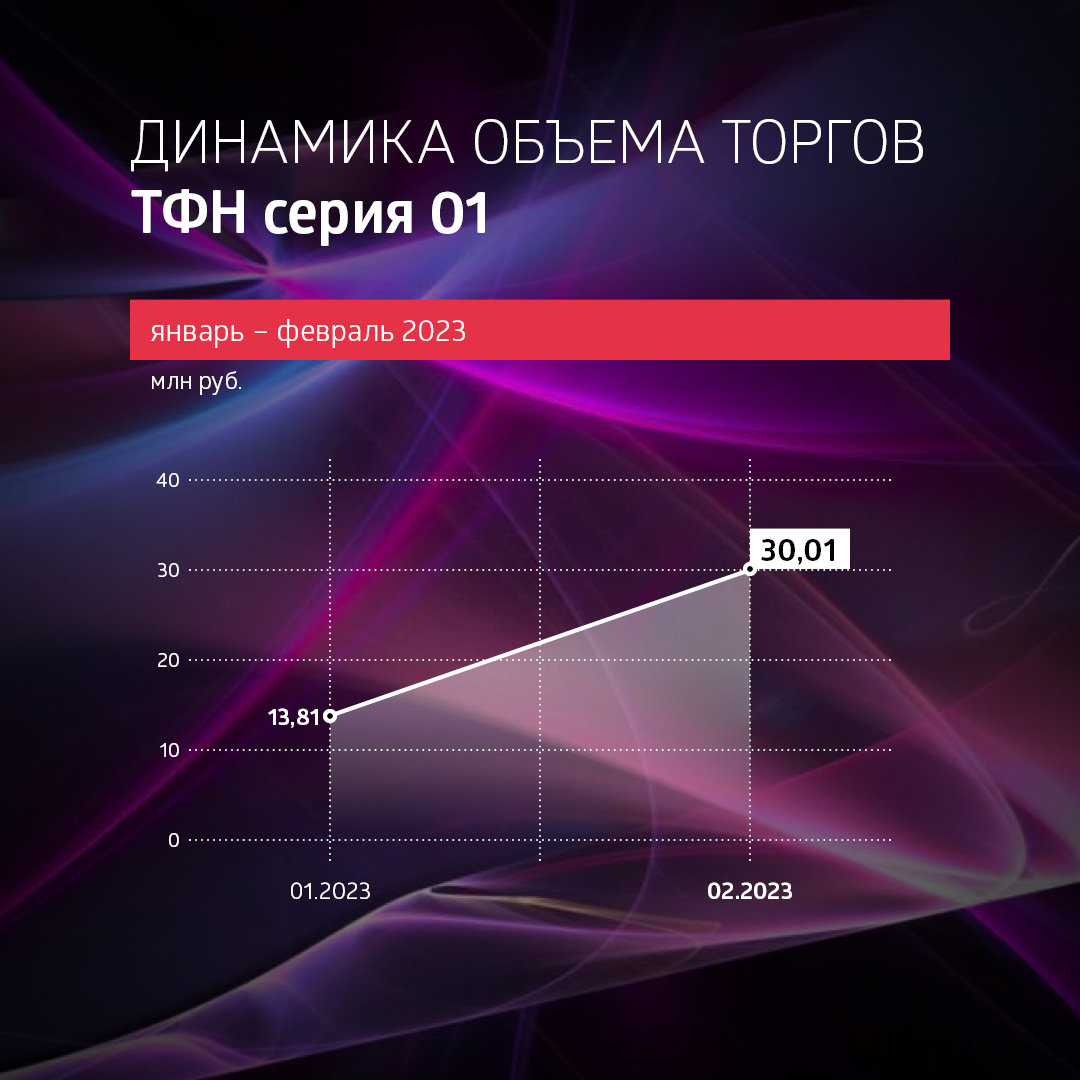

Объем торгов на вторичном рынке по биржевому выпуску компании серии 01 составил 30 млн рублей. Средняя цена — 98,3% от номинала. Владельцы облигаций получили купонный доход в размере 25,4 млн рублей. Итоги торговВ феврале ТФН порадовал инвесторов как существенным ростом объемов торгов (ликвидность выросла с 14 до 30 млн рублей), так и ценой, которая достигала 99,3% от номинала.

В ноябре 2022 г. началась амортизация выпуска: по 15% от общего объема эмиссии ежеквартально. Частичным досрочным погашением активно пользуются инвесторы, получая к купону в 12% годовых еще и премию за покупку облигаций на вторичных торгах ниже номинала. Объемы торгов ТФН 01 активны и превышают 2 млн рублей в день. В качестве бумаги с высокой волатильностью для дополнительной торговой прибыли она не подойдет, но для получения дополнительного дохода под амортизацию — хорошая идея.

Выпуск биржевых облигаций серии 01 объемом 1 млрд рублей был размещен эмитентом по открытой подписке в феврале 2021 г. сроком на три года. Номинал одной облигации — 1000 рублей. В настоящее время в обращении находится 700 тыс. ценных бумаг выпуска. По выпуску предусмотрено 12 ежеквартальных купонов. Купонные выплатыКупонные выплаты по выпуску серии 01 начисляются из расчета 12% годовых. Общая сумма выплат по выпуску составляет 25 430 000 рублей, по одной бумаге — 25,43 рублей. В феврале ТФН осуществил частичное досрочное погашение облигаций серии 01 в объеме 150 млн рублей (15% от объема эмиссии). Это уже вторые амортизационные выплаты по выпуску: такую же сумму эмитент перевел держателям бумаг в ноябре 2022 г. Всего в течение 2023 г. компании предстоит исполнить обязательства по четырем плановым частичным досрочным погашениям на 600 млн рублей, суммарный объем выкупа достигнет 75%. В настоящее время в обращении находится один выпуск биржевых облигаций.

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. |

| ||||

Поиск котировок:Например: Газпром

|

|

.jpg)

.jpg)