|

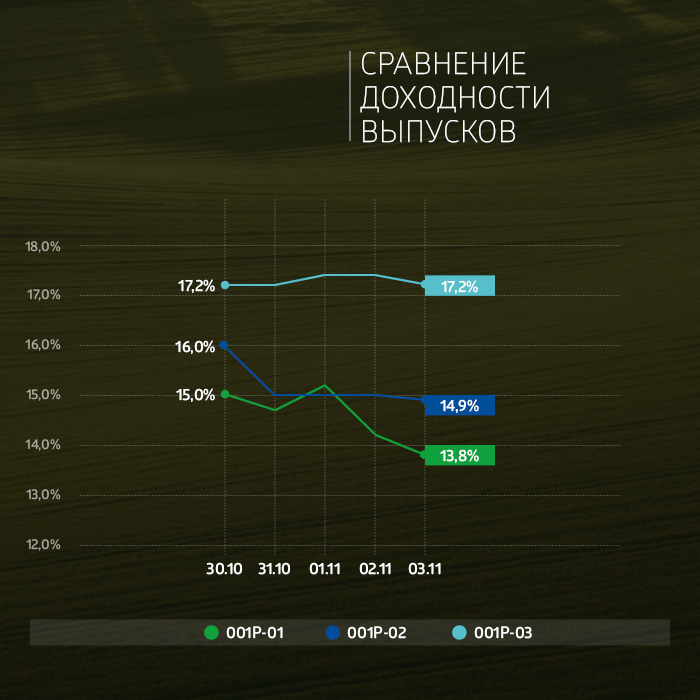

Суммарный объем торгов по трем биржевым выпускам эмитента составил 17,7 млн рублей. Сравнение выпусков за неделю

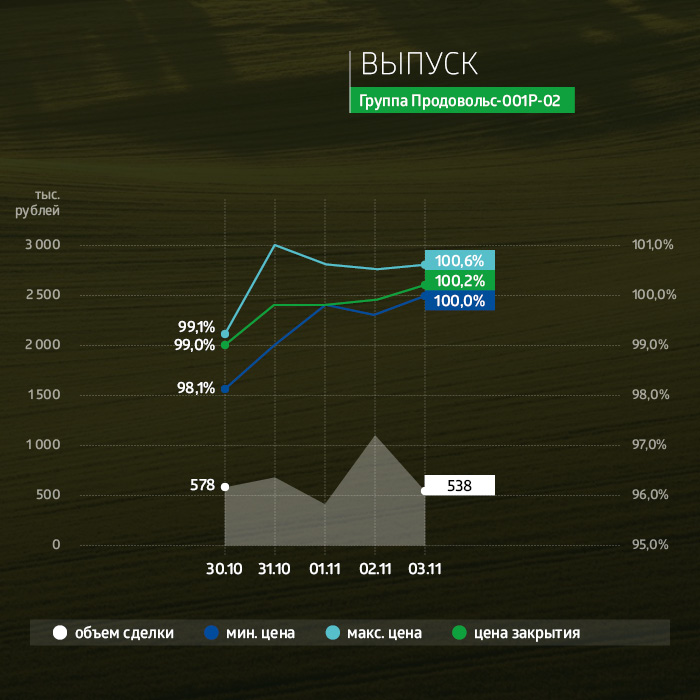

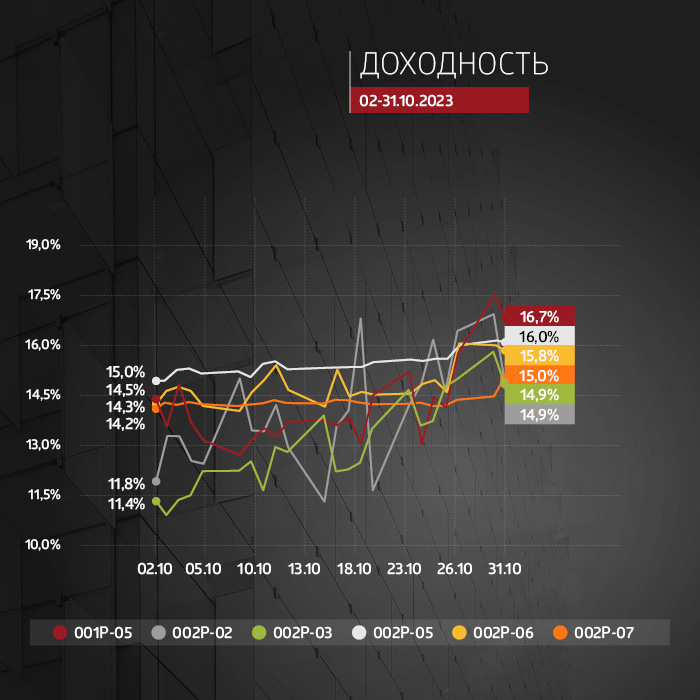

На прошлой неделе «Группа «Продовольствие» опубликовала финансовые результаты за девять месяцев 2023 г. По отношению к предыдущему периоду валовая прибыль компании увеличилась на 44,7% до 536,5 млн рублей, чистая прибыль — в три раза. Хорошая отчетность положительно сказалась на свежем выпуске компании серии 001P-03. С 30 октября по 3 ноября было выкуплено облигаций на 11,7 млн рублей. Максимальный объем выкупа за день — 5,3 млн рублей. Эмиссия выпуска состоялась на 31%. На вторичном рынке объем торгов по выпуску серии 001Р-03 за неделю составил 13,3 млн рублей, что на 81% больше показателя предыдущей недели и максимальное значение всего периода. Цена выпуска остается выше номинала, пятничные торги были закрыты с котировкой на уровне 100,6% от номинала. По выпуску серии 001P-01 за прошлую неделю средняя доходность составила 14,6%. Недельный объем торгов (1,3 млн рублей) остается ликвидным и держится выше 1 млн рублей. За неделю цена выросла с 98,7% до 100,2% от номинала. 10 ноября по выпуску пройдет ежемесячная выплата купона. По облигациям эмитента серии 001P-02 7 ноября предстоит погашение 12-го купона, следующая выплата пройдет 5 декабря. Средний показатель доходности за неделю составил 15,2%. Недельный объем торгов по выпуску стабильно держится выше 3 млн рублей. С 30 октября по 3 ноября суммарная ликвидность составила 3,3 млн рублей. В пятницу торги облигациями были закрыты по цене 100,2% от номинала. В целом мы видим достаточно стабильные котировки и доходности по всему рынку ВДО, несмотря на жесткую риторику и действия Банка России: инвесторы, видимо, оценивают долгосрочно оптимально стратегию поведения ЦБ по стабилизации инфляции, которая уже в 2024 г. должна позволить начать снижение ставок, а плата за риск — достаточная, ведь рост ставок до критического уровня для корпоративных эмитентов только увеличит риски по этим бумагам. Видимо, баланс доходностей на рынке с учетом новой ставки регулятора найден. Если сравнивать доходности с другими эмитентами отрасли АПК, то в рейтинге В доходности схожи: по коротким бумагам 14,5–15,5% годовых, например, по выпускам «Урожая» или «Центр-Резерва», но даже в более широкой выборке рейтинга BB доходности сопоставимы и по выпускам с дюрацией от 1,5 лет доходят даже до 18% годовых. А вот в рейтинге ВВВ, который представлен бумагами «Авангард-Агро» доходности сейчас около 13% годовых. Инвесторы явно не готовы фиксировать убытки (по долгосрочным бумагам даже 2% годовых за два года — это убыток 4% от номинала), ввиду отсутствия достаточного количества хороших и более доходных альтернатив, а значит, оптимальная стратегия — держать бумагу, тем более, надежного эмитента.

Пятилетний выпуск биржевых облигаций серии 001Р-01 (4B02-01-00013-L-001P) объемом 100 млн рублей был размещен эмитентом в мае 2021 г. По выпуску предусмотрено 36 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

Трехлетний выпуск биржевых облигаций серии 001Р-02 (4B02-02-00013-L-001P) объемом 170 млн рублей был размещен эмитентом в ноябре 2022 г. По выпуску предусмотрено 36 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей.

Трехлетний выпуск биржевых облигаций серии 001Р-03 (4B02-03-00013-L-001P) объемом 300 млн рублей начато размещение эмитентом в сентябре 2023 г. По выпуску предусмотрено 36 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения. Календарь выплат

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. |

| ||||||||||||||||

Поиск котировок:Например: Газпром

|

|