|

После введения санкций со стороны Запада в 2022 г. у российских эмитентов возникла проблема обслуживания выпусков облигаций, номинированных в «недружественных» валютах и выпущенных с первичным листингом в иностранных депозитариях, которые прекратили обслуживать счета НРД. Одним из способов исполнения обязательств перед инвесторами стал выпуск замещающих облигаций, рынок которых так или иначе демонстрирует определенный рост. Помимо защиты от девальвации рубля этот финансовый инструмент интересен еще и сохранением относительно высоких доходностей. Подробнее о рынке замещающих облигаций — в первой статье цикла публикаций на эту тему инвестора, предпринимателя, соавтора каналов CORPBONDS, CORPBONDS_BOT Дмитрия Куракина.

Еврооблигации российских компаний до февраля 2022 г. представляли собой долговые бумаги, номинированные в долларах США или в одной из европейских валют. Выпускались такие бумаги в европейской юрисдикции с первичным листингом в депозитариях Euroclear или Clearstream. После начала специальной военной операции европейские депозитарии прекратили обслуживание счетов российского Национального расчетного депозитария (НРД), в результате чего владельцы еврооблигаций потеряли возможность получать выплаты (купон, амортизацию, погашение) от эмитентов. Возникла ситуация, когда российские инвесторы перестали получать платежи по долгам фактически российских компаний, которые (в большинстве своем) продолжали по ним платить. Первыми крупно пострадали владельцы еврооблигаций Роснефть-2022 (объем выпуска — $2 млрд). Эмитенту 6 марта 2022 г. предстояло погашение выпуска, сумма на погашение и последний купон были переведены в Euroclear, но дальнейшего перевода денежных средств в сторону НРД не состоялось: владельцы ценных бумаг с правами учета в российском депозитарии остались ни с чем. Некоторое время такая ситуация продолжалась, однако по мере усиления санкционного давления у российских компаний стали возникать новые сложности: иностранные банки-корреспонденты и агенты стали отменять или замораживать платежи. В результате эмитенты, пусть и технически, но рисковали оказаться в ситуации дефолта по отдельным выпускам, что могло грозить в большинстве случаев кросс-дефолтами (правом требования погашения по всем долгам). Дефолт российского госдолга Сложности испытывал не только корпоративный сектор, но и внешний российский госдолг. 4 апреля 2022 г. Минфину РФ предстояло погашение выпуска Россия-2022 XS0767472458. Нельзя было допустить того же, что случилось с облигациями Роснефти, стояла задача сделать так, чтобы российские инвесторы получили положенные им выплаты. В результате Минфин в отношении владельцев бумаг, учитываемых в НРД, успешно произвел все выплаты в рублях по официальному курсу ЦБ РФ. Это было первым опытом исполнения обязательств по еврооблигациям в валюте, отличной от той, в которой бумага была номинирована. Эксперты тогда отмечали, что подобную практику смогут применить и другие эмитенты в отношении своих евровыпусков. Интересно, что и в сторону иностранных держателей Минфин сперва направил рубли, но иностранный банк-корреспондент отказал в исполнении поручений. Минфин заявлял: «Денежные средства в рублях зачислены на счета типа «С». Говорить о конвертации рублей в иностранную валюту можно будет после восстановления доступа РФ к ее валютным счетам». 2 мая, за день до истечения предельного срока, отведенного на выплату, видимо, проанализировав все риски, Минфин все-таки изменил валюту выплаты на «правильную», перевел положенную по выпуску сумму для погашения и выплаты купона, но просчитался. По условиям выпуска эмитент должен был начислять процент по купону — до даты фактического погашения. Если это погашение состоялось 2 мая, а не 4 апреля, то эмитент обязан был доначислить проценты за этот период, чего сделано не было. Комитет по кредитным деривативам (Credit Derivatives Determinations Committees) признал, что этого достаточно для исполнения кредитных дефолтных свопов (CDS). Так и случился дефолт госдолга в 2022 г. В конце мая 2022 г. Министерство финансов США сообщило, что после 25 мая больше не станет продлевать финансовым организациям лицензию OFAC, которая позволяла получать денежные средства за обслуживание внешнего долга России. В это время для российских инвесторов владение еврооблигациями превратилось в рулетку: ряд эмитентов платили «своим» в рублях, большинство же продолжали отправлять доллары и евро «чужим» в европейские депозитарии, оставляя российского инвестора не у дел. Долго так продолжаться не могло. Замещающие облигации: становление 5 июля 2022 г. президентом Российской Федерации был подписан Указ №430, предписывающий российским компаниям, которые имеют обязательства по еврооблигациям, исполнять их перед держателями бумаг с учетом прав в российских депозитариях одним из двух способов: - совершая раздельные платежи в адрес держателей в российских и иностранных депозитариях; - выпустив замещающие облигации. Замещающие облигации (ЗО) — новый тип долговых бумаг, который должен был по всем параметрам (сроки выплаты купонов, амортизации, оферты и погашения, размер дохода, номинальная стоимость, валюта номинала, объем выпуска) совпадать с замещаемым выпуском. Все выплаты должны происходить в рублях по официальному курсу ЦБ на день платежа.

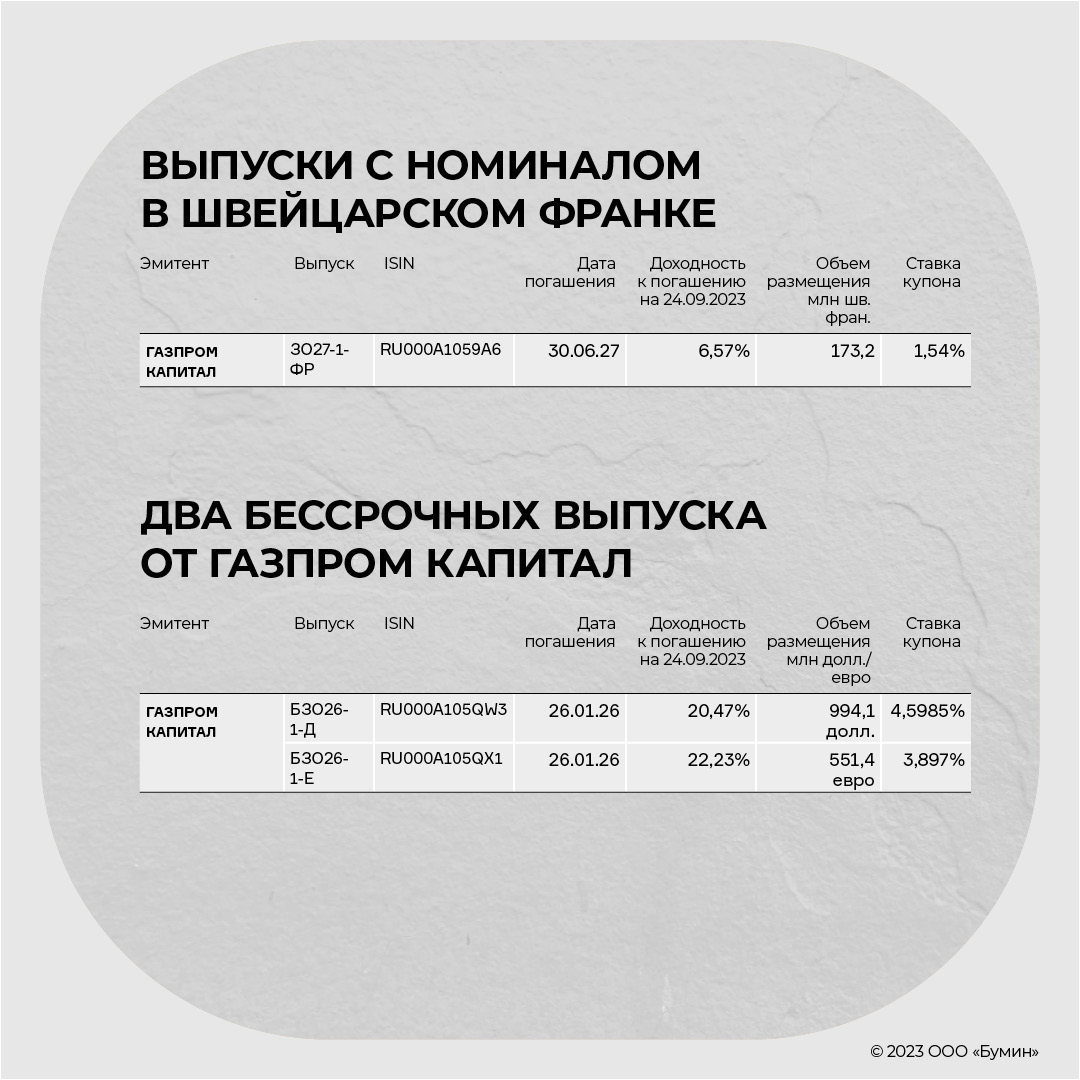

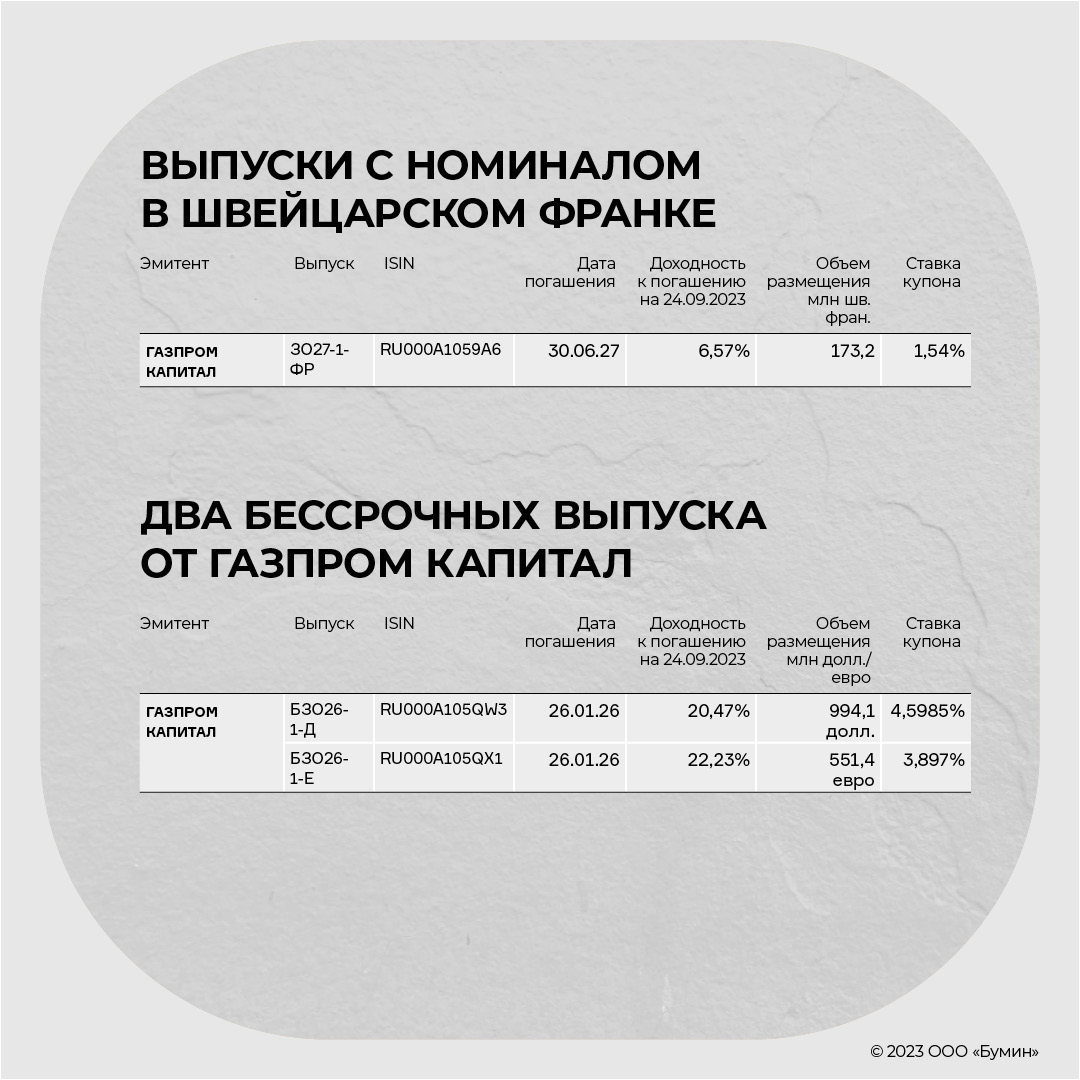

В августе 2022 г. девелопер ПИК стал первым эмитентом, кто объявил о замещении своего выпуска евробондов. Позже за ним последовали Лукойл, Газпром, «Совкомфлот», «Металлоинвест», «Борец», ММК. В то же время многие компании перешли по своим выпускам еврооблигаций на выплаты купона в рублях, не обменивая при этом сами выпуски на замещающие. Некоторые из этих выпусков возобновили обращение на бирже. 22 мая 2023 г. Указом президента №364 были внесены изменения в Указ №430: российские компании, имеющие обязательства, связанные с еврооблигациями, должны будут окончательно выпустить замещающие облигации до 1 января 2024 г. Аналитики прогнозировали рост рынка «замещаек» почти в 1,5 раза, однако, несмотря на установленные предельные сроки по замещению, рынок пополнился лишь одним новым эмитентом: «Фосагро» заместил два своих выпуска. Объем рынка вырос в большей степени за счет дополнительных замещений по уже выпущенным бумагам. Многие компании заявляли о своем нежелании выпускать замещающие облигации, объясняя это рисками для осуществления платежей в западной инфраструктуре, а также дополнительными организационными затратами. Рынок замещающих облигаций сегодня На текущий момент приняли решение, либо обсуждают выпуск замещающих облигаций: - Альфа-Банк - ГТЛК - Домодедово - Минфин России - МКБ - Тинькофф Между тем некоторые компании планируют запустить или уже запустили опрос о сохранении прямых выплат владельцам. При количестве голосов 75% и более за сохранение прямых выплат от общего числа еврооблигаций, имеющих учет права в российских депозитариях, эмитент сможет претендовать на разрешение от правительственной комиссии не замещать свои евробонды. Сегодня рынок замещающих облигаций включает в себя 32 выпуска, которые номинированы в четырех валютах.

Возможности и риски Большинство участников рынка рассматривает замещающие облигации как возможность защитить свой портфель от рисков девальвации рубля. Кроме этого, на рынке «замещаек» всё еще сохраняются относительно высокие доходности, которые на несколько процентов превосходят аналогичные по уровню надежности еврооблигации на мировых рынках. В последнее время во многих выпусках появились маркетмейкеры, которые повысили ликвидность и снизили волатильность рыночных цен. Также важным для российского инвестора является фактор отсутствия инфраструктурных рисков, возможность получить налоговую льготу при долгосрочном владении от трех лет и распространение на замещающие облигации введенного не так давно механизма «справедливого» удержания НДФЛ с купонов. Замещающим облигациям свойственны те же риски, что и рублевым: 1. Кредитный риск связан с надежностью эмитента. Несмотря на то, что большинство эмитентов, выпустивших замещающие облигации, имеют высокий кредитный рейтинг, ухудшение финансового состояния компании может приводить к распродаже ее бумаг и снижению цен на них. 2. Риск процентных ставок, при котором на цену облигаций влияют текущие и прогнозируемые особенности денежно-кредитной политики ФРС и ЕЦБ. 3. Привязка к валютному курсу добавляет замещающим облигациям еще один риск — курсовой. В случае укрепления рубля рублевая доходность замещающих облигаций может значительно снижаться, при значительном укреплении существует риск получения убытка. Как сформировать портфель из замещающих облигаций? Что влияет на изменение рыночных цен? Какие стратегии можно использовать при торговле ЗО? В чем разница между замещающими облигациями и облигациями в юанях? Рассмотрим подробно в следующей статье.

|