Среди российских энергокомпаний ИРАО традиционно занимает особое положение. Во многом это объясняется многопрофильностью холдинга и особой структурой его активов в России, а также исключительным статусом экспортера, производителя и трейдера электроэнергии на зарубежных рынках. По установленной мощности в России Интер РАО пока уступает Газпром энергохолдингу и Русгидро.

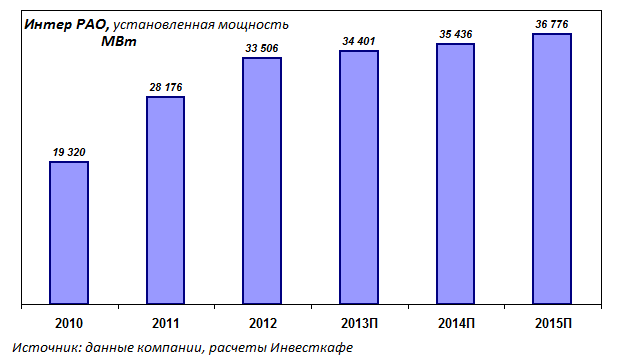

Однако в настоящее компания реализует долгосрочную стратегию развития своего внутреннего генерирующего сегмента и через три года может опередить Русгидро по объему мощностей, ведь уже сейчас ИРАО является самой быстрорастущей энергокомпанией России.

Напомню, что долгосрочная стратегия Интер РАО ЕЭС предполагает увеличение общей установленной мощности к 2015 году до 40 ГВт. С учетом реализации текущих планов ввода генмощностей по ДПМ планка в почти 37 ГВт через три года будет уверенно взята. Однако не исключено, что экспансия ИРАО на внутреннем рынке продолжится, а это может привести к росту конкуренции среди «мегагенераторов», особенно в случае если Газпром получит контроль над стратегическими активами в российской энергетике. Пока речь здесь идет о потенциальных сделках по приобретению контрольных пакетов в Квадре и МОЭСК, рассматривается и возможность покупки активов в сбытовом сегменте.

Повышение установленной мощности в ходе реализации проектов ДПМ позволит ИРАО за счет роста энергоэффективности увеличить не только выручку и EBITDA, но и рентабельность. Однако по итогам 2012 года выручка и EBITDA окажутся хуже показателей 2011 года из-за снижения объемов экспорта, а также ограничений доходов сбытовых компаний, обусловленных новыми правилами установления надбавок.

Финансирование проектов ДПМ к 2015 году должно снизиться более чем втрое — с порядка 61 млрд руб. по итогам 2012 года примерно до 18,5 млрд. Несмотря на продолжение программы ввода новых мощностей, затраты на CAPEX в этом году снизятся на 25%, до $2,186 млрд, причем данная тенденция продолжится и усилится в последующие годы. Прирост установленной мощности в 2013 году может составить почти 1 ГВт.

Затраты ИРАО на инвестиции в российские генерирующие активы вплоть до 2017 года в среднем превысят 70% от общего объема пятилетней инвестиционной программы генератора. Отмечу, что итоги реализации инвестпрограммы уже должны сказаться на росте показателей операционной эффективности за 2012 год, поскольку средний КИУМ по объектам, введенным в прошлом году (Ивановские ПГУ, Уренгойская ГРЭС, Харанорская ГРЭС и Томская ГТУ), составил 72%, в то время как средний КИУМ российских активов ИРАО в 2011 году находился на уровне 59%.

ИРАО в ушедшем году удалось также сократить топливные издержки за счет заключения договора на поставку газа с Новатэком, в результате чего доля этого независимого поставщика газа в топливном балансе ИРАО выросла с 17% по итогам 2011 года до 29% в прошлом году, а экономия составила порядка 2% общих затрат на топливо. Кроме того, высокая доля угля в топливном балансе ИРАО (45-50% у ОГК-3 иТГК-11) ведет к сокращению операционных рисков в условиях ожидаемого опережающего роста цен на газ по отношению к углю.

Все же пока экспортно-импортные операции формируют порядка 10% выручки и примерно 12% EBITDA компании. Интер РАО также присутствует на рынках передачи электроэнергии (Армения и Грузия), инжиниринга (Латинская Америка, Юго-Восточная Азия и Африка) и генерации за границей. Недавно компания приобрела генерирующий актив в Турции. Тем не менее в ближайшие годы не планируется приобретение крупных активов за границей — компания собирается сосредоточиться на внутреннем рынке.

Если намеченная стратегия развития генерации в России и за рубежом будет успешно реализована, что не вызывает сомнений благодаря господдержке и значительному объему денежных средств, Интер РАО войдет в десятку крупнейших мировых энергетических компаний.

Безусловно, ИРАО, как и остальным представителям российской энергетики, придется столкнуться с регуляторными изменениями в генерирующем и сбытовом сегментах. Рисками для инвестирования в активы ИРАО остаются сдерживание темпов роста тарифов из-за наличия станций в неценовой зоне, ухудшение конъюнктуры на зарубежных рынках электроэнергии, а также ограничение маржи сбытового бизнеса в РФ.

Акции Интер РАО являются высоколиквидными, однако расчетный потенциал роста пока небольшой — 16%. После выхода финансовой и операционной отчетности за 2012 год у самой компании и ее аналогов таргет по бумагам ИРАО будет пересмотрен. А пока целевая цена для акций холдинга определена на уровне 0,0291 руб.