В секторе черной металлургии и добывающий промышленности помимо крупных эмитентов интерес для долгосрочных инвестиций могут представлять менее известные компании, которые пока еще не вышли на рынок. В перспективе двух-трех лет их акции могут стать доступными для приобретения на российской бирже. Одним из таких эмитентов выступает группа Кокс, которая специализируется на производстве чугуна и коксующегося угля.

У группы есть четыре дивизиона, которые разделяют бизнес компании на соответствующие направления: добыча угля и выпуск угольного концентрата, производство кокса, производство чугуна и дивизион порошковой металлургии. Такое разделение позволяет контролировать бизнес-процессы и подстраивать объемы производства под рыночную конъюнктуру. Компания обладает довольно большой ресурсной базой, которая позволяет вертикально интегрировать процесс производства. В частности, по классификации JORC, запасы коксующегося угля составляют 462 млн тонн, а запасы железной руды 698 млн тонн.

В 2011 группа произвела около 2,7 млн тонн кокса и 2,2 млн тонн чугуна. Чугун в основном поставлялся за рубеж, а кокс — на внутренний рынок. В 2012 году я ожидаю небольшого ухудшения производственных результатов вследствие неблагоприятной рыночной конъюнктуры. Подобная динамика уже прослеживается по итогам девяти месяцев текущего года. За этот период омпания сократила объемы производства кокса и чугуна. Однако уже в 1-м квартале 2013 года спрос может начать расти.

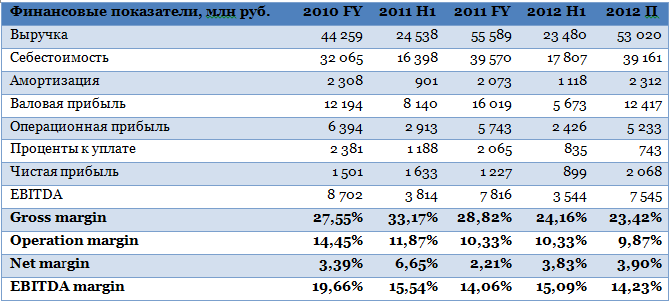

Что касается финансового положения компании, то его можно назвать вполне устойчивым. Впрочем, как и многие другие ресурсодобывающие и металлургические компании, Кокс отражает ухудшение финансовых показателей в течение этого года. Выручка за 1-е полугодие стала ниже на 4,3%, и эта тенденция продолжится во 2-м. Показатели эффективности находятся на довольно высоком для отрасли уровне. При этом наблюдается некоторая отрицательная динамика в увеличении операционных издержек, что негативно влияет на EBITDA компании.

Долговая нагрузка Кокса находится на приемлемом уровне с учетом того, что компания активно реализует инвестиционную программу. Соотношение NetDebt/EBITDA по результатам 1-го полугодия равнялось 1,25х. При этом стоит отметить довольно комфортную для компании структуру долга, в которой около 42% приходится на выпущенные в долларах США еврооблигации, срок погашения которых наступит только в 2016 году.

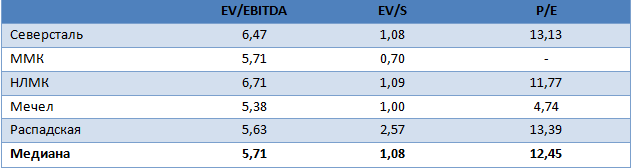

Основываясь на прогнозных значениях мультипликаторов крупных эмитентов сектора на конец текущего года, я оценил справедливую стоимость компании Кокс. Правда, в ней не учитывается, что в 2013 году будет произведен запуск шахты «Бутовская», что позволит увеличить объем производства кокса. EV компании по прогнозу на 2012 год составит 57,26 млрд руб., что предполагает рыночную капитализацию в размере 47,81 млрд руб., а стоимось акции в 144,86 руб. К сожалению, на данный момент бумаги компании не обращаются на бирже, однако в среднесрочной перспективе руководство группы рассматривает варианты выхода на рынок, поэтому стоит следить за новостями группы. Для инвесторов, интересующихся долговыми инструментами, в обращении находятся рублевые облигации.