Как я уже писал, Вторресурсы обладают высоким потенциалом роста, как, в принципе, и любой венчурный бизнес. Однако еще одна отличительная черта компаний сектора венчурных инвестиций — высокие риски, и на этом аспекте хочется остановиться поподробнее.

Фактически Вторресурсы не занимаются производством: деятельность компании заключается в сборе и перепродаже сырья с невысоким уровнем переработки. В этой связи основными рисками выступают макроэкономические факторы. Компания в своем бизнес-плане прогнозирует существенное укрепление позиций на рынке, а также рост объемов сбора и реализации лома. Очевидно, что именно от конъюнктуры рынка лома, который, в свою очередь, сильно зависит от рынка стали, в ближайшие пять лет и будет зависеть успех бизнес-проекта.

По прогнозам МЭР, потребление стали в период 2013-2015 годов увеличится в среднем на 5,5% в год, при условии, что экономический спад в странах ЕС замедлится. Кроме того, в данный сценарий закладываются довольно невысокие темпы роста потребления со стороны Китая, несмотря на реализацию в этой стране программы стимулирования экономики, которая будет способствовать росту спроса на металлы. Производство стали из лома обходится дешевле, чем ее выпуск по технологии полного цикла, поэтому при спаде потребления для рынка лома негативный эффект будет слабее, чем для рынка стали.

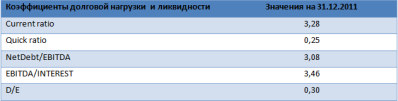

Вторым по важности для Вторресурсов, на мой взгляд, выступает кредитный риск. Бизнес-план предполагает интенсивное развитие, которое, в частности, будет обеспечено крупными инвестициями в собственные точки, а также заключением сделок по слиянию и поглощению. Для реализации данной стратегии потребуется много денег, поэтому, вероятнее всего, компания будет вынуждена прибегнуть к заимствованиям. С одной стороны, сегодняшний уровень долговой нагрузки по соотношению NetDebt/EBITDA достаточно высок. Однако, на мой взгляд, при оценке венчурного бизнеса данный показатель не отражает реальной картины, так как на данном этапе доходы компании невысоки, а банки и другие инвесторы будут давать деньги в надежде на рост прибыли в будущем.

В данном случае важно обратить внимание на платежеспособность компании, в частности на возможность обслуживать долги за счет текущих доходов. В данном случае платежеспособность можно назвать высокой: коэффициент ликвидности составляет 3,28, и это говорит о том, что компания сможет погасить краткосрочные кредиты за счет ликвидных ресурсов. Текущее соотношение EBITDA/INTEREST говорит о том, что уровня денежных поступлений достаточно для обслуживания долга, и у Вторресурсов не возникнет проблем с рефинансированием текущих займов.

Естественно, помимо описанных рисков существуют и другие, однако именно рыночная конъюнктура и способность привлекать и возвращать заемные средства, на мой взгляд, являются основой для успешной реализации инвестиционной программы. На данный момент я оцениваю эти риски как умеренные. Однако в дальнейшем планирую вернуться к этой теме и рассмотреть ряд рисков, связанных с инвестированием в акции Вторресурсов.