Перегруженность рынка пшеницы короткими позициями фондов позволяет открывать лонги по апрельскому фьючерсу с целью $4,8 за бушель к июню

Пожалуй, впервые, приступая к созданию материала по пшенице, я не знаю, какую рекомендацию дам в конце обзора. После неудачной попытки начать традиционное весеннее ралли в начале апреля котировки ближайшего фьючерса СВОТ обвалились до годового минимума и грозят продолжить снижение. Откровенно говоря, я не понимаю, что происходит. Но давайте разбираться.

Апрельский прогноз USDA по пшенице однозначно стал негативным, хотя и не критически.

Прогноз мирового потребления и экспорта в 16/17 МГ был снижен на 0,58 млн тонн, к 740,84 млн и на 0,34 млн тонн, к 180,68 млн, соответственно. Одновременно на 1 млн тонн в сторону повышения были пересмотрены начальные остатки. В результате прогнозируемые в текущем сезоне глобальные конечные остатки пшеницы выросли на 2,32 млн тонн, к 252,26 млн, превысив средние ожидания аналитиков.

Источник: данные USDA и ADM Investor Services.

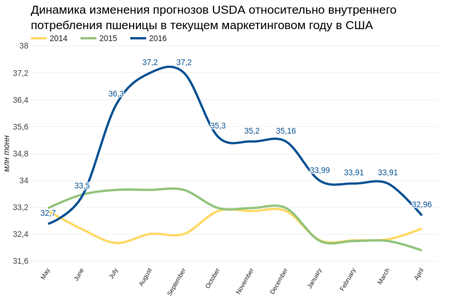

По США USDA снизил прогноз внутреннего потребления пшеницы практически до уровня 2015 года. Причиной этого послужило сокращение потребления в кормовых целях.

Источник: данные USDA

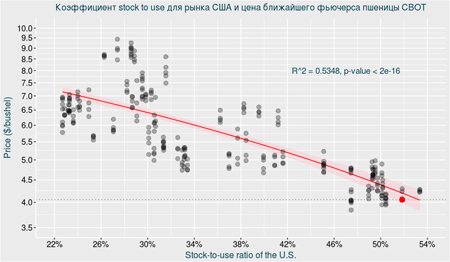

В результате прогноз конечных остатков пшеницы в США в 16/17 МГ повышен на 0,82 млн тонн, до 31,55 млн против 26,55 млн в прошлом году. Коэффициент stocks-to-use для местного рынка оказался равен 51,84%, и это максимум с 1986/87 МГ. Но стоит отметить, что текущее значение коэффициента соответствует установившейся цене фьючерса на пшеницу. Из этого можно заключить, что фундаментально цены более-менее сбалансированы.

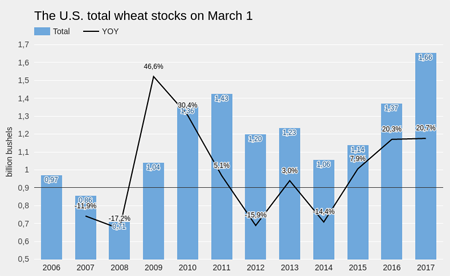

Основная причина неспособности котировок разогнаться — это рекордные запасы пшеницы в США. По данным USDA, ее остатки на 1 марта составляли 1,66 млрд бушелей (+20,7 г/г). Учитывая, что остатки кукурузы также существенно выше среднего уровня, на внутреннем рынке США пшеница подвержена высокой конкуренции.

Источник: данные USDA.

По подсчетам Минсельхоза, посевные площади под пшеницей в США в 17/18 МГ составят 46,1 млн акров, что соответствовало предварительным оценкам. Я уже детально рассматривал эту ситуацию и по-прежнему считаю, что при средней урожайности сокращение площадей приведет к падению урожая пшеницы в США новом сезоне на 20%. Но, учитывая текущие остатки, очевидно, это не приведет к дефициту, возникновение которого возможно лишь при наличии погодных проблем, пока не оказавших существенного воздействия на цену.

С наступлением весны USDA начало публиковать результаты осмотров состояния озимых. Доля посевов в хорошем и отличном состоянии составляет 54%, что выше среднего уровня. Посевная кампания по яровым завершена на 22% при среднем уровне за последние пять лет 34%. Впрочем, это отставание может быть наверстано без ущерба для урожайности.

Источник: данные USDA.

Центральные районы США по-прежнему подвержены засухе, хотя она уменьшилась по сравнению с уровнями месячной давности. В ближайшую неделю на этой территории прогнозируются осадки, их реализация ослабит соответствующие риски.

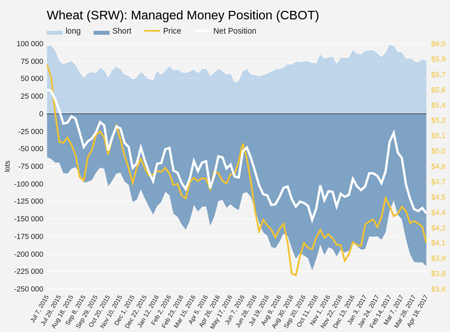

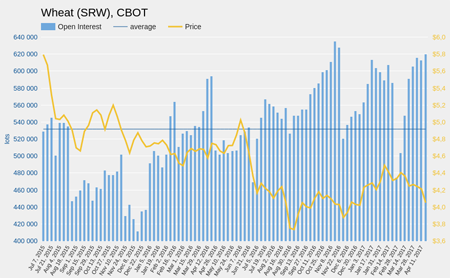

Действия фондов пугают своей стремительностью и решимостью. В марте они продали 83,575 тыс. контрактов на пшеницу CBOT, доведя объем нетто-шортов до рекордных показателей с сентября 2016-го. В апреле активные продажи прекратились, но и признаков начала фиксации прибыли нет. Интересно отметить, что ликвидность рынка держится стабильно выше среднего уровня. Последнее не характерно для рынков, которые грозят обвалиться: сколько бы фонды ни продавали, количество желающих купить не снижается.

Источник: COT.

Высокие текущие запасы пшеницы не позволят появиться дефициту на рынке США в условиях сокращения посевных площадей и при сохранении средней урожайности. Но как бы там ни было, самый опасный в плане погоды период еще впереди. На мой взгляд, это поддержит рынок, тем более что засушливая погода в регионах культивирования пшеницы в Штатах сохраняется. Кроме того, явная перепроданность фондов создает эффект вулкана, готового к извержению в любую минуту. Любая погодная аномалия повлечет за собой массовое закрытие коротких позиций фондов, что вызовет взлет цен к новым пикам.

Итак, я считаю, что текущая ситуация больше подходит для покупки в расчете на реализацию погодных рисков, чем для продажи со ставкой на идеальную погоду. Занимать «медвежью» позицию по пшенице уже поздно. Но, если ваш счет позволяет рискнуть — самое время для открытия длинной позиции по июльскому фьючерсу CBOT с целью $4,80 к июню.

Альтернативой вложениями в сельхозтовары может стать приобретение бумаг специализированного ETF, торгуемого на Московской бирже.