В последние годы количество эмитентов из российского ИТ-сектора существенно выросло, а некоторые из них провели очень крупные IPO на зарубежных площадках. Попробуем понять, бумаги каких эмитентов из данного сектора наиболее привлекательны для российского инвестора.

Прежде всего, я бы хотел отметить, что эмитентов ИТ-сектора следует разделять на поставщиков ИТ-услуг и решений и компании, чей бизнес связан с интернетом. Различия в бизнесе этих компаний довольно велики: в первом случае он более ориентирован на услуги по оптимизации бизнес-процессов и разработку разнообразного программного обеспечения; во втором случае, как правило, бизнес связан с рекламой и медийной составляющей.

Соответственно, совершенно различны драйверы роста на тех рынках, где присутствуют компании: для России в первом случае это государство, госкомпании и крупные корпоративные клиенты; во втором — это корпоративный сектор, притом как малый и средний бизнес, так и крупный, однако не менее важную роль играют и физические лица. Итак, в соответствии с предложенной классификацией я предлагаю рассмотреть таких эмитентов как Армада, IBS Group, Яндекс и Mail.ru Group. Начнем с поставщиков ИТ-решений.

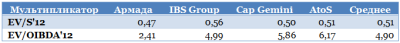

Как я писал ранее, в России ИТ-рынок очень сильно фрагментирован и большую роль на нем играют государство, госкомпании и крупный бизнес, кроме того во многом он формируется закупками оборудования. Есть положительные тенденции: в госзакупках в ближайшие годы доля ИТ-услуг должна расти, однако сам рынок постепенно замедляет свою динамику. К примеру, Армада приводит в своей презентации прогнозные данные, что в 2012 году он достигнет 740 млрд руб., прибавив 14% по сравнению с 2011 годом. К примеру, в 2011/2010 г. прирост составил более 25%, а в 2010/2009 г. — 27%. Тем не менее, Армада прогнозирует рост своей выручки в 2012 году на 28% до 5,8-6 млрд руб. Прогноз IBS Group на финансовый год, заканчивающийся 31 марта 2013, несколько скромнее, и составляет 9-15% по выручке. Рассмотрим текущую оценку бумаг компаний сектора и отраслевых аналогов.

Как мы видим, по основным мультипликаторам бумаги Армады выглядят более перспективно, однако низкая ликвидность говорит не в их пользу. Напомню, что целевая цена по ним составляет 380,75 руб., что подразумевает потенциал роста в 46,4%. Кроме того, 55% и 17% выручки Армады генерируются, соответственно, государственными организациями и компаниями, спрос на ИТ-услуги которых во многом зависит от доходов бюджета и конъюнктуры рынка нефти.

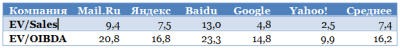

Теперь рассмотрим крупнейшие российские интернет-компании — Яндекс и Mail.ru. Основным источником дохода первого, и крупным для второго является интернет-реклама. Это сегмент показывает очень динамичный рост, постепенно выйдя на второе место по объемам после рекламы на ТВ. При этом высокие темпы роста сохранятся и в ближайшие годы: в первом полугодии, по данным АКАР, объем рекламы в Интернете в России увеличился на 45% г/г, достигнув 24 млрд руб. При этом наилучшую динамику — 51% г/г — показывает сегмент контекстной рекламы, крупнейшим игроком в которой является Яндекс. Следует отметить, что технологии размещения рекламы в интернете постоянно развиваются, а количество пользователей растет, что, например, в кризисный для российского рекламного рынка 2009 год обусловило переход части рекламных бюджетов в интернет. Это позволило сегменту интернет-рекламы вырасти, даже несмотря на кризисные явления. С точки зрения темпов роста данный рынок, на мой взгляд, выглядит интереснее, чем ИТ-рынок. Рассмотрим оценку бумаг компаний сектора:

Как мы видим, бумаги российских компаний выглядят переоцененными: целевая цена по Яндексу составляет $21,96, что подразумевает потенциал снижения от текущих уровней. Однако кажущаяся переоцененность Mail.ru обусловлена наличием на ее балансе долей в Groupon, Zynga и Facebook, при продаже которых компания может получить высокий доход. Напомню, что, получив большой доход от участия в IPO, Facebook в качестве продающего акционера Mail.ru не поскупилась и выплатила большие специальные дивиденды. С учетом сохраняющейся возможности получения большого инвестиционного дохода я предполагаю, что такая практика продолжится. Целевая цена по ГДР компании составляет $38,95, что подразумевает потенциал роста в 10%. Я рекомендую держать бумаги компании.

Однако и для Яндекса, и для Mail.ru есть такой специфический фактор как возможность выхода их капитала крупных миноритариев. Например, новость о конвертации акционером Mail.ru Григорием Фингером своего пакета акций в обыкновенные, торгующиеся на бирже, были восприняты как признак их будущей продажи и на днях обвалила котировки последней. Тем не менее, я не рассматриваю данный фактор как говорящий о неверии в перспективы компании: многие фонды и крупные частные инвесторы ориентируются на молодые, быстрорастущие компании, для которых Mail.ru уже слишком велик, а прогнозируемый прирост выручки на 40% — слишком мал, что и предопределяет продажу акций.

В целом бумаги интернет-компаний, на мой взгляд, фундаментально более привлекательны, чем бумаги эмитентов-поставщиков ИТ-решений.