Опубликованная компанией СОЛЛЕРС отчетность показала довольно-таки сильные результаты. В частности, компании удалось увеличить показатели экономической эффективности. В целом отчетность оправдала ожидания инвесторов, и закрепила за компанией звание лидера в секторе машиностроения.

Выручка компании сократилась на 1,8%, что произошло вследствие прекращения продаж автомобилей Fiat, однако продажи остальных моделей существенно выросли по отношению год к году, рост в первом полугодии составил 23%. При этом операционная прибыль компании выросла на 72,21%, в первую очередь за счет оптимизации расходов. Значение операционной прибыли составило 3,4 млрд руб. Чистая прибыль компании выросла практически в 3 раза, однако стоит отметить, что такой результат обусловлен эффектом низкой базы в 2011 году. EBITDA компании увеличилась на 37% по отношению к аналогичному периоду в прошлом году, составив 3,9 млрд руб. Operation margin составил 11,1% по результатам первого полугодия, увеличившись на 4,78 п.п. Net margin достигла рекордного значения, составив 8,43%, что на 5,58 п.п. выше, чем год назад. EBITDA margin вырос на 3,63% по отношению к результату за первое полугодие 2011 года и оказался на уровне 12,7%.

В первом полугодии компании удалось сократить долговую нагрузку: чистый долг сократился на 15% по отношению к значению начала года. Показатель NetDebt/EBITDA находится на уровне 1,49х. руб.

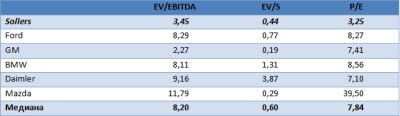

Акции СОЛЛЕРСа существенно недооценены по сравнению с аналогами на мировом рынке. Значение EV/EBITDA составляет всего 3,45х, в то время как среднее значение по рынку равняется 8,2х. Соотношение EV/S ближе к среднему значению среди аналогов, нежели предыдущий показатель, однако все равно подразумевает существенный дисконт. Об этом также говорит соотношение P/E, которое более чем в два раза меньше, чем среднее по отрасли. Результаты сравнительного анализа показывают высокий потенциал роста у акций компании.

В долгосрочной перспективе бумаги компании обладают высоким потенциалом к росту за счет прогнозируемого увеличения спроса на автомобили во втором полугодии: ожидается, что рынок вырастет на 17% по отношению к значению за предыдущий год. Также компания запустила ряд проектов во Владивостоке, в том числе СП с Mazda, что позволит существенно увеличить выпуск автомобилей. Но не стоит забывать о некоторых рисках, связанных с низкой ликвидностью бумаги, которая влияет на коэффициент «бета», делая бумагу в значительной степени зависимой от рыночных колебаний. Эти риски делают акции непривлекательными для спекулянтов, и поэтому акции стоит приобретать только для долгосрочных капиталовложений. Обновленная целевая цена обыкновенной акции компании составляет 847,4 руб. за бумагу.