С 9 по 18 января фьючерсы на сою прибавили в цене более 7%, потянув за собой весь масличный сегмент рынка. За этот же период, по данным СОТ, фонды на 37,2% увеличили длинные позиции по данной культуре, а ликвидность рынка (число открытых контрактов) выросла на 10,5%. Таким образом, налицо начало ралли по данному товару. Наиболее интересный вопрос в этой связи, продолжится ли оно.

Основной причиной наблюдаемой динамики стали погодные проблемы в Аргентине, где обильные осадки затопили часть посевных площадей под соей в центральных регионах страны, угрожая сократить урожай в текущем маркетинговом году по предварительным оценкам на 10% (~3 млн тонн).

Важно отметить, что первые сообщения об ущербе урожая сои поступили от местных фермеров, которые, как правило, настроены пессимистично, то есть необъективны в своих оценках. В качестве примера можно вспомнить ситуацию весны 2016-го, когда в Аргентине интенсивные дожди в апреле угрожали сократить урожай на 10 млн тонн. Однако урожай оказался ниже мартовской оценки USDA лишь на 2 млн тонн. Кроме того, оперативные прогнозы погоды в Аргентине предполагают снижение осадков и повышение средней температуры воздуха в период с 23 по 30 января, что поможет снизить влажность почвы за подтопленных регионах. Однако с начала февраля вновь ожидаются осадки и похолодание. От интенсивности и продолжительности периода плохой погоды будет зависеть и вероятность ожиданий сокращения урожая, а также очередной этап ралли.

На данный момент рынок толкают вверх только слухи, однако, как известно, это вполне достаточный повод для покупки. Вместе с тем стоит оценить, насколько возможный ущерб в Аргентине угрожает балансам сои в мире и в США.

Согласно данные январского отчета WASDE, отношение прогнозного объема конечных остатков сои в мире в 16/17 МГ к объему потребления составляет 24,92%, что соответствует среднему уровню последних шести лет. В январе USDA повысило прогноз урожая сои в Бразилии в 16/17 МГ на 2 млн тонн. Так что по крайней мере частично возможное сокращение урожая в Аргентине компенсирует Бразилия.

Источник: USDA, графика и расчеты Инвесткафе.

В США ситуация с балансами благоприятнее, чем по миру в целом. По последним данным USDA, отношение прогнозного объема конечных остатков сои в США в 16/17 МГ к объему экспорта и потребления составляет 10,23%, что намного выше среднего значения данного показателя за последние шесть лет. Это означает, что в Штатах нет даже намека на дефицит сои, который мог бы вызвать напряженность баланса в случае ускорения темпов экспорта в связи с ослаблением позиции Аргентины на мировой арене.

Источник: USDA, графика и расчеты Инвесткафе.

Как видим общий взгляд на балансы сои как в мире, так и в США, указывают на отсутствие серьезных рисков в случае сокращения аргентинского урожая на предполагаемые 3 млн. тонн. Но сейчас рынок во власти неопределенности, и как минимум до середины февраля эта ситуация сохранится. Это означает возможность продолжения ралли в краткосрочном временном промежутке.

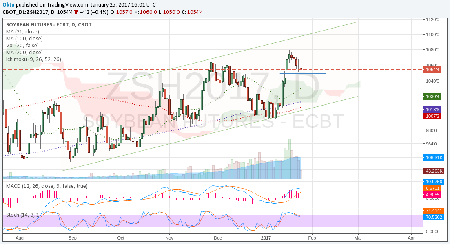

Технический взгляд на рынок сои указывает на возвращение цены мартовского фьючерса в границы восходящего канала, начавшегося с сентября 2015-го. Если цена удержится над уровнем $10,50, вполне вероятно движение к верхнему каналу этого уровня и достижения ценового уровня $11.

Итак, если в течение ближайших торговых сессий цена мартовского фьючерса на сою не опустится ниже $10,50, стоит рассмотреть вариант покупки с целью $11. Стоп-приказ выставляем на $10,40. Горизонт прогноза — месяц.

Альтернативой вложениями в сельхозтовары может стать приобретение бумаг специализированного ETF, торгуемого на Московской бирже.