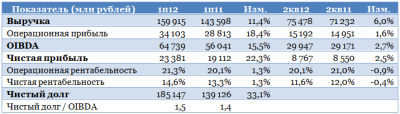

Ростелеком представил свои результаты за второй квартал и первое полугодие 2012 года: результаты можно назвать неплохими, хотя некоторые неразрешенные проблемы у компании все еще присутствуют. Кроме того, эта отчетность примечательна тем, что она впервые позволяет без корректировок сравнить результаты, в которых уже учтено присоединение НТК и МРК.

Отчетность Ростелекома можно назвать умеренно позитивной. Выручка за второй квартал выросла на 6%, что существенно ниже показателей других крупных российских операторов: к примеру, у МТС выручка в России за квартал выросла на 9% г/г, у Вымпелкома — на 8% г/г, у Мегафона — на 14% г/г. Тем не менее, такой темп можно считать приемлемым для Ростелекома, учитывая большую долю стагнирующей фиксированной телефонной связи в его выручке.

OIBDA, операционная и чистая прибыль показали меньшие темпы прироста — лишь 3%, 2% и 3%, соответственно. Это обусловило некоторое снижение показателей рентабельности. Впрочем, за полугодие динамика финансовых показателей выглядит намного лучше, однако это во многом объясняется реализацией проекта «Веб-выборы» в первом квартале. Рассмотрим динамику выручки компании в посегментной разбивке:

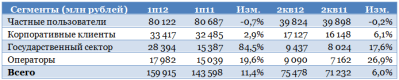

Как мы видим, ожидаемо слабую динамику показывают услуги фиксированной телефонной связи, а наилучшими темпами растут услуги операторам и госорганам, включенные в прочую выручку. ШПД, платное ТВ и мобильная связь пока растут скромными темпами, однако в последнем случае ситуация должна существенно измениться с присоединением Скай Линка, и, говоря более точно, с началом оказания услуг мобильного интернета по технологии 3G. На конференц-звонке была затронута тема появившихся сообщений о возможном объединении мобильного бизнеса Ростелекома и Tele2, однако президент российского оператора Александр Провоторов сказал, что пока никаких официальных переговоров не велось.

Также были раскрыты некоторые цифры по Скай Линку: результаты оператора будут консолидированы в отчетности, как будто бы он был присоединен с начала года. Менеджмент Ростелекома сообщил, что по итогам 6 месяцев добавление Скай Линка повысило бы выручку на 2,4 млрд руб., OIBDA сократилась бы на 2 млрд, а долг вырос бы на 10 млрд.

Также довольно интересно было бы взглянуть на разбивку выручки Ростелекома по группам клиентов.

Принципиальным моментом для Ростелекома сегодня является балансирование размера выпадающей выручки по услугам традиционной телефонной фиксированной связи приростом выручки по другим направлениям бизнеса, в особенности B2C. В первом квартале была отмечена тревожная тенденция сокращения выручки в сегментах B2C и B2B, и ситуацию вытянули лишь клиенты-операторы и госорганы. Однако надеяться на эти категории нельзя: их спрос более волатилен, чем спрос клиентов-физлиц и компаний. Во втором квартале тенденция немного улучшилась: снижение выручки в B2C было сведено к минимуму, а в B2B был отмечен неплохой рост. По итогам полугодия, впрочем, по выручке от частных пользователей было зафиксировано снижение на 1%.

Следует отметить, что у Ростелекома есть все возможности в скором времени полностью переломить тренд: компания активно инвестирует в развитие сетей, в том числе мобильных, и вскоре сможет предложить своим клиентам услуги 3G, что должно быстро нарастить среднюю выручку в мобильном сегменте. Говоря об инвестициях Ростелекома, следует обратить внимание на двукратный рост CAPEX во 2кв 2012 по сравнению с аналогичным периодом прошлого года: компания объясняет это среди прочих факторов отсроченными затратами на организацию веб-наблюдения за выборами. С ними же частично связан рост операционных затрат компании.

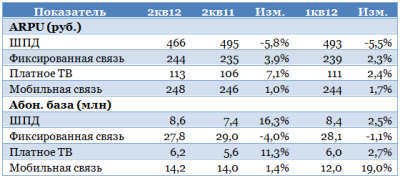

Неплохо дела обстоят и с операционными результатами.

За исключением фиксированной связи, практически по всем сегментам положительную динамику показывает и средняя выручка с абонента (ARPU) и абонентская база. Единственное, в глаза бросается сокращение ARPU по ШПД, однако на конференц-звонке менеджмент объяснил это различными акциями для привлечения абонентов. В дальнейшем предполагается оценить ситуацию на рынке, и принять решение: сохранить пониженные цены или повысить. С другой стороны, такие инвестиции в цены позволили продемонстрировать мощный рост абонентской базы по сравнению с прошлым годом.

Следует также отметить существенный прирост чистого долга: по расчетам компании соотношение «чистый долг / OIBDA» по итогам второго квартала составило 1,5х. Пока это комфортный уровень, однако рост долговой нагрузки может оказать давление на показатели рентабельности.

Отмечу, что обыкновенные акции Ростелекома в настоящий момент остаются недооцененными. Целевая цена по ним составляет 149,58 рублей, что подразумевает потенциал роста — 19%. Рекомендация — держать.