Сообщения о возможном создании альянса между Ростелекомом как мобильным оператором и российской Tele2 обрастают новыми подробностями: сообщается, что скандинавские инвесторы скупают акции российского оператора. Сообщения должны послужить дополнительным фактором роста для котировок Ростелекома.

Ранее я писал о возможной конфигурации предполагаемой сделки: на мой взгляд, наиболее вероятным является вариант создания совместной компании, в которую войдут активы со стороны Tele2 и Ростелекома. При этом я предполагаю, что последнего интересует доля не ниже контрольной — в противном случае результаты этой компании не будут консолидированы в отчетности Ростелекома. Еще раз отмечу, что официального подтверждения подобным сообщениям не было, однако такая сделка имеет очень четкую логику: активы Tele2 являются идеальным дополнением к уже существующему бизнесу Ростелекома, не пересекаясь с ним территориально, и к его лицензиям, которыми компания пока не пользуется в полной мере, из-за неполного географического покрытия.

Кроме того, анализируя результаты Ростелекома в первом квартале этого года, я обращал внимание на то, что выпадающая выручка по услугам традиционной телефонной связи лишь с небольшим превышением компенсируется ростом выручки по другим услугам. Возможное присоединение Tele2 позволит быстро решить эту проблему.

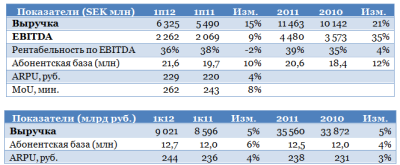

Рассмотрим результаты мобильного подразделения Ростелекома в сравнении с результатами российской Tele2:

Как мы видим, финансовые и некоторые операционные показатели мобильного подразделения Ростелекома существенно меньше, чем у российского подразделения Tele2 (курс SEK/RUB Банка России на 9 августа составил 4,70503). Впрочем, финансовые показатели мобильного подразделения Ростелекома пока не включают результаты Скай Линка. Как сообщается, выручка оператора в 2011 году составила 6,7 млрд руб.

Кроме того мобильные активы Ростелекома выгодно отличаются от Tele2 наличием большого пула различных лицензий, включая CDMA, UMTS, LTE, тогда как услуги Tele2 пока ограничены связью 2G. Эти активы дают дополнительную ценность мобильному подразделению, и я предполагаю, что при условии внесения их в совместную с Tele2 компанию, Ростелеком может смело рассчитывать на долю свыше контрольной.

Однако в этом случае результаты российского Tele2 придется деконсолидировать шведской компании. Впрочем, вполне возможен вариант, при котором при достойном вознаграждении шведский оператор может уступить контроль в российском подразделении. Вообще в российских телекомах иностранные компании, как правило, имеют неконтрольные доли: к примеру, TeliaSonera владеет 35,6% акций Мегафона, а Telenor — 39,5% акций Vimpelcom Ltd. Впрочем, очень важной причиной этого также является специфика российского законодательства об инвестициях в стратегические отрасли при том, что и TeliaSonera, и Telenor контролируются иностранными государствами.

Наконец, нельзя исключать вариант, что Ростелеком может просто купить пакет в Tele2, либо получить контроль над компанией за счет внесения в ее капитал различных активов; в таком случае создание новой компании может и не потребоваться. Есть сообщения о том, что различные зарубежные инвесторы скупают акции Ростелекома, предположительно в интересах Tele2. Уже высказано предположение, что шведы могут намереваться ввести с СД Ростелекома своего представителя.

Так или иначе, по Ростелекому накопилось уже два серьезных долгосрочных драйвера роста. Во-первых, грядет присоединение Связьинвеста, в результате которого финансовые показатели компании должны вырасти, а количество акций – уменьшиться: в результате должна вырасти акционерная стоимость, приходящаяся на одну акцию. Во-вторых, свою прибавку к финансовым показателям должен внести Скай Линк. Правда, реализуются эти факторы лишь в следующем году в случае со Связьинвестом и ближе к концу текущего — со Скай Линком.

В этой связи я подтверждаю рекомендацию «держать» по бумагам оператора и целевую цену в 149,58 руб. Потенциал роста составляет 24%.