Норильский никель опубликовал производственную отчетность за 1-й квартал текущего года. Представленный документ продемонстрировал снижение объемов производства основных металлов.

Выпуск никеля составил 63,6 тыс. тонн, что ниже показателей как 1-го квартала 2015 года (67,4 тыс. тонн), так и его 4-го квартала (72,7 тыс. тонн). Аналогичная картина и с медью, производство которой сократилось до 87,3 тыс. тонн.

Стоит отметить, что Норникель на протяжении нескольких лет подряд демонстрирует устойчивый тренд к снижению объемов производства основных своих металлов — никеля и меди. В этом смысле 2015 год не стал исключением.

Источник: данные компании, расчеты Инвесткафе.

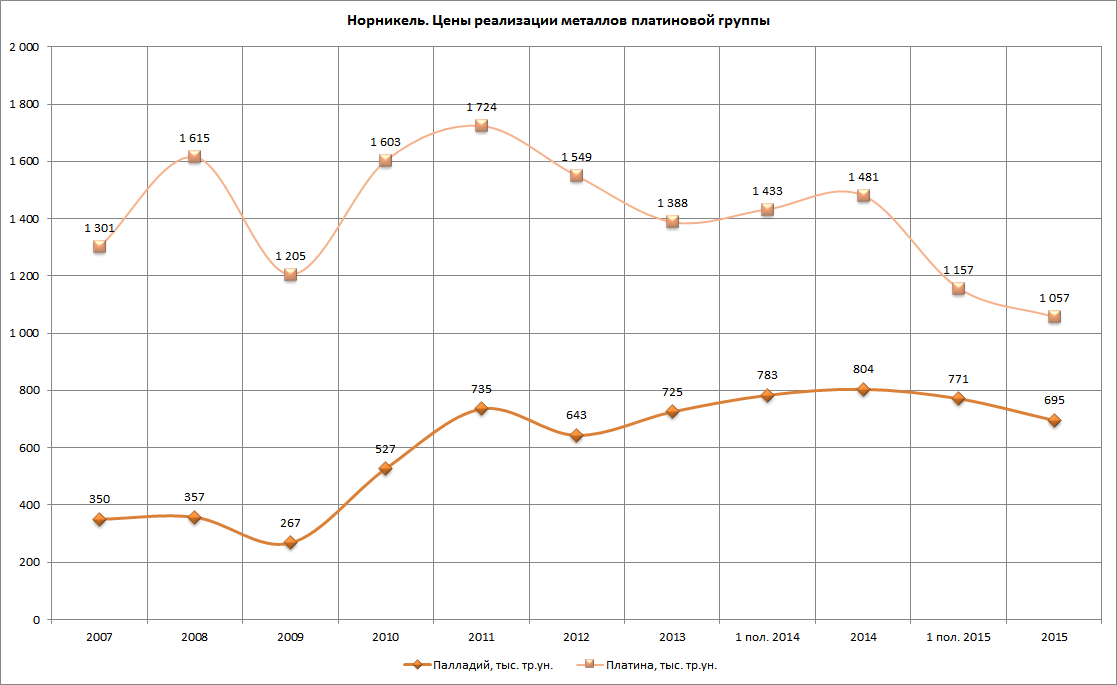

В сегменте металлов платиновой группы ситуация несколько иная: здесь результаты за последние годы довольно стабильны. В 1-м квартале ГМК увеличил выпуск палладия до 642 тыс. и платины до 171 тыс. тройских унций.

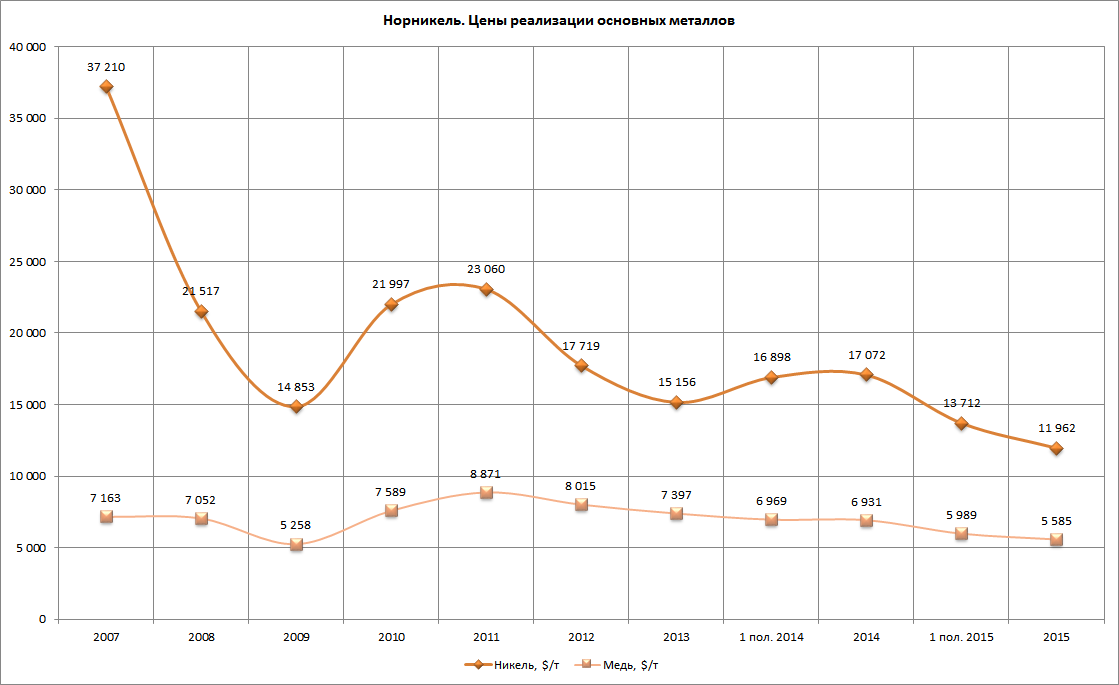

Вместе с этим негативным фактором для Норильского никеля является и длительное снижение мировых цен на цветные металлы, который он продает. В частности, с максимумов 2011 года средние цены реализации никеля у российского монополиста упали примерно в два раза (на 48%), а меди — почти на 37%.

Источники: данные компании, расчеты Инвесткафе.

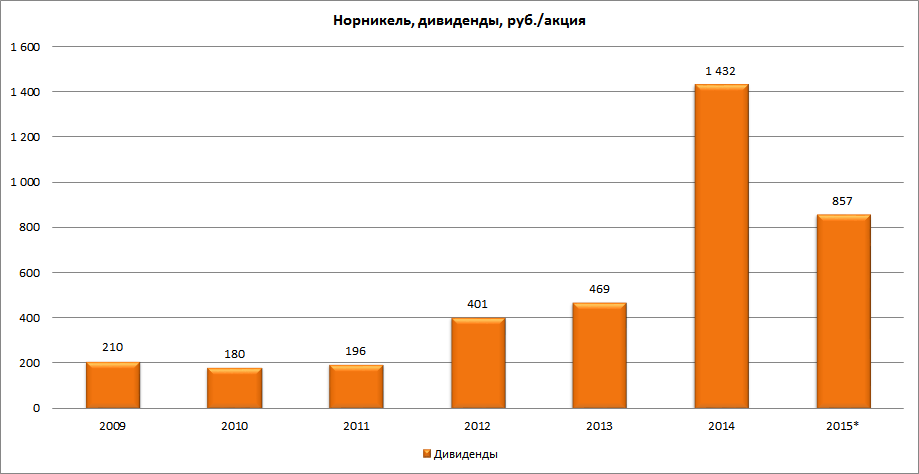

При этом одним из основополагающих факторов стоимости ценных бумаг на фондовом рынке в последние годы выступает завидная дивидендная доходность, явившаяся следствием заключенного между мажоритарными акционерами соглашения.

Источник: данные компании, расчеты Инвесткафе.

* на приведенном графике учтены финальные дивиденды за 2015 год в размере 230,14 руб. на акцию, однако стоит отметить, что они пока лишь рекомендованы советом директоров, но еще не утверждены общим собранием акционеров (хотя, на мой взгляд, они практически наверняка одобрят рекомендацию совдира).

Напомню, что после финальных выплат по итогам 2015 года начнет действовать новая дивидендная политика, уже утвержденная компанией. Ее суть заключается в привязке совокупного размера выплат в диапазоне от 30% до 60% EBITDA к уровню долговой нагрузки. При этом установлен минимальный объем выплат в размере $1 млрд в год, начиная с финансовых результатов за 2017 год. Причем в самом 2017 году по результатам года текущего минимальный уровень дивидендов составит $1,3 млрд. При нынешнем курсе доллара этот будет означать минимум около 410 руб. выплат на одну акцию (и 535 руб. по результатам 2016 года).

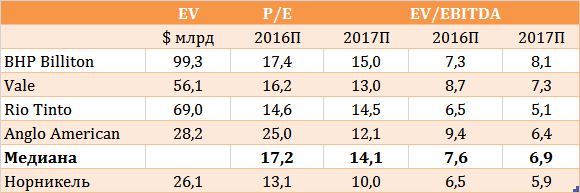

По сравнению с международными аналогами Норильский никель в некоторой степени недооценен.

Источники: данные компании, moex.com, bloomberg.com, расчеты Инвесткафе.

Целевая цена составляет 11 411 руб., что предполагает потенциал роста с текущих уровней в 27%. Потенциальная дивидендная доходность может составить от 5% до 10% в течение нескольких ближайших лет. Таким образом, акции Норильского никеля можно рекомендовать к покупке.

Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. У него же вам предложат выгодные условия с открытием ИИС.