Потребность в лифтовом оборудовании в России растет — до 100 тыс. лифтов в многоквартирных домах и общественных зданиях нуждаются в замене. Отечественные же производители подъемного оборудования испытывают ряд серьезных проблем: рост стоимости металла, дефицит специалистов, нехватку оборотных средств. Последнее призван решить рынок облигаций, доступ к которому уже в этом году может быть открыт участникам отрасли.

Лифтовая стагнация

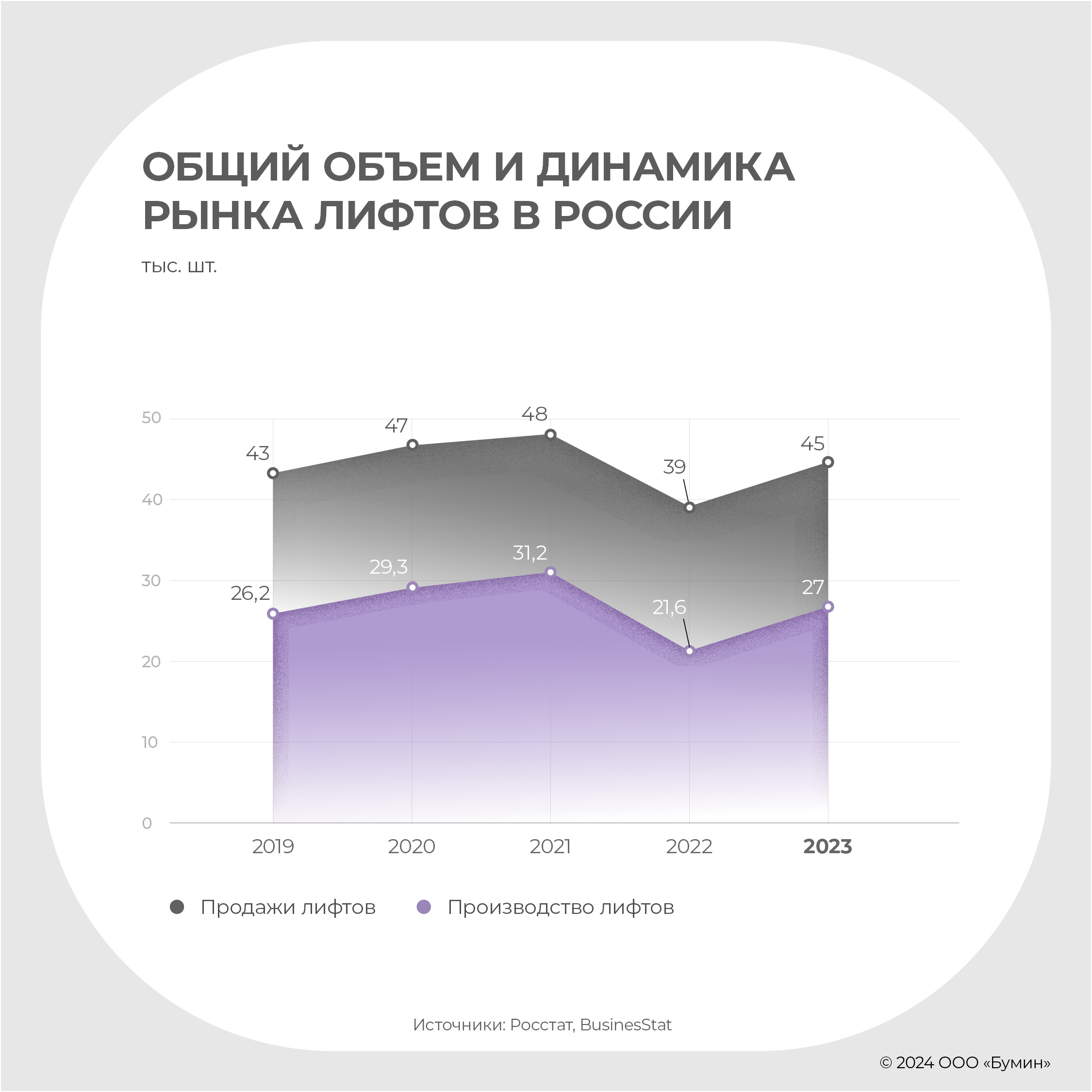

Если посмотреть на динамику развития российского лифтового рынка в течение последних пяти лет, то его объем фактически не изменился, несмотря на турбулентности внутри периода. На конец 2023 г. производство лифтов в стране составило 27 тыс. единиц, что на 25% больше, чем годом ранее, но лишь на 3% превышает показатель 2019 г. Рост выпуска подъемных машин во многом вызван эффектом низкой базы 2022 г., когда во многих сферах экономики наблюдался спад основных показателей, в том числе и в лифтовой отрасли.

Для российской промышленности 2022 г. оказался во многом переломным. В стране прошла череда приостановок работы заводов с иностранным представительством. Лифтовый рынок не стал исключением. В марте 2022 г. американская компания OTIS Elevator, которую в России представлял «Отис лифт», заявила о прекращении приема заказов на новые лифты. И уже летом 2022 г. российские активы OTIS Elevator приобрел холдинг S8 Capital.

Финский производитель лифтов и эскалаторов Kone также в 2022 г. ушел из России, продав бизнес всё тому же S8 Capital. Покинули рынок и Schindler и ThyssenKrupp Elevator. По данным Forbes, в 2021 г. на долю этих четырех зарубежных игроков приходилось 21% российского рынка производства лифтов. По итогам 2022 г., объем выпуска подъемных машин в стране сократился на 31%.

Участники отрасли столкнулись и с другими вызовами, которые до сих пор оказывают влияние на их бизнес.

Во-первых, рост стоимости материалов. Повышение цен на металл привело к увеличению себестоимости лифтов и срывам контрактов по установке лифтов в многоквартирных домах. Производители были вынуждены ограничивать объемы выпуска лифтов, так как оплата комплектующих у большинства поставщиков стопроцентная, а собственных средств не хватало для внесения оплаты за подорожавшие комплектующие. В 2022 г. средняя стоимость лифта в России выросла на 30%, а в 2023 г. превысила 2 млн рублей.

Во-вторых, нехватка квалифицированной рабочей силы в условиях СВО.

В-третьих, нехватка оборотных средств. С подъемом ключевой ставки Банка России пополнять оборотные средства для производителей лифтов и монтажных организаций становится всё тяжелее.

Строительный драйвер

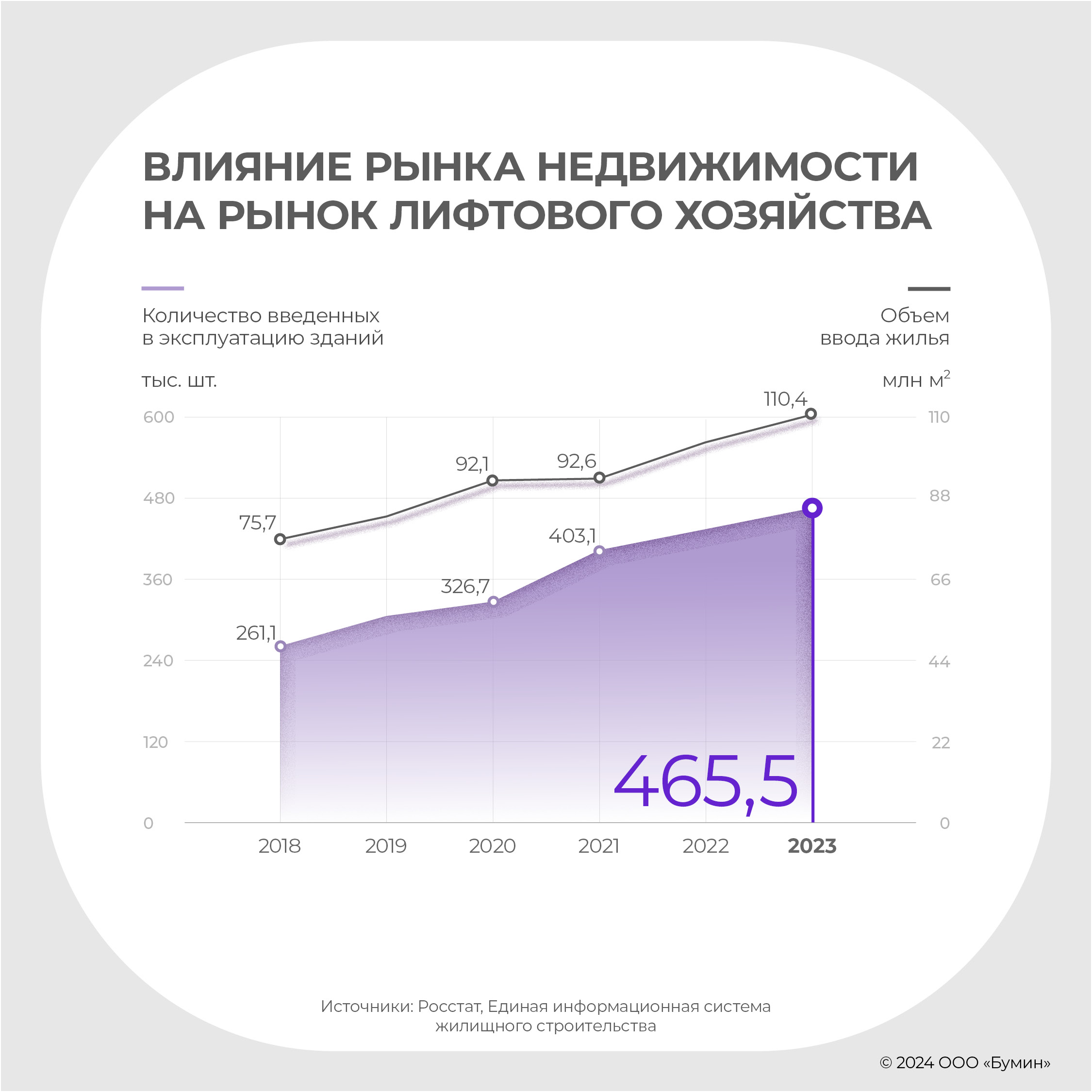

Также влияние на российский лифтовый рынок оказала и продолжает оказывать неоднозначная динамика в сфере жилищного строительства.

Судя по приведенным данным, геополитический шок конца зимы 2022 г. не сказался на объемах ввода в эксплуатацию объектов недвижимости. В количественном выражении в 2022 г. было введено на 8% больше зданий, чем годом ранее. Прирост в квадратных метрах составил 11%, достигнув 102,7 млн кв. м. Однако пертурбации были внутри 2022 г., когда с сентября (за месяц, год к году) динамика изменила вектор направления. В сентябре 2022 г. объем ввода жилья оказался на 8% ниже, чем за тот же период годом ранее, в октябре спад достиг 10,6%, ноябре — 27,4%.

Просел 2022 г. и в отношении числа заключенных договоров ДДУ — 703,4 тыс. против 898,6 тыс. годом ранее.

В 2023 г. ввод в эксплуатацию жилья стал рекордным — 110,4 млн м2, что на 7,5% больше 2022 г. И надо отметить, что начало 2023 г. сопровождалось некой нисходящей динамикой, которая началась еще в конце 2022 г., а вот конец 2023 г. оказался прорывным и рекордным: только в декабре было введено 17,2 млн м2.

Увеличилось в 2023 г. и число заключенных договоров долевого участия, их количество достигло 1 млн (+43,5%).

Про предварительные итоги 2024 г. говорить тяжело ввиду изменений льготного ипотечного кредитования с 1 июля. В правительстве ожидают, что объем ввода жилья в эксплуатацию будет на уровне 2023 г. (110 млн кв. м), как и число ДДУ. По итогам I квартала 2024 г., портфель строящегося многоквартирного жилья в России достиг 108,1 млн кв. м — плюс 10% к тому же периоду прошлого года. С января по март 2024 г. в стране было введено в эксплуатацию 10,9 млн кв. м (+13%).

Опора на фондовый рынок

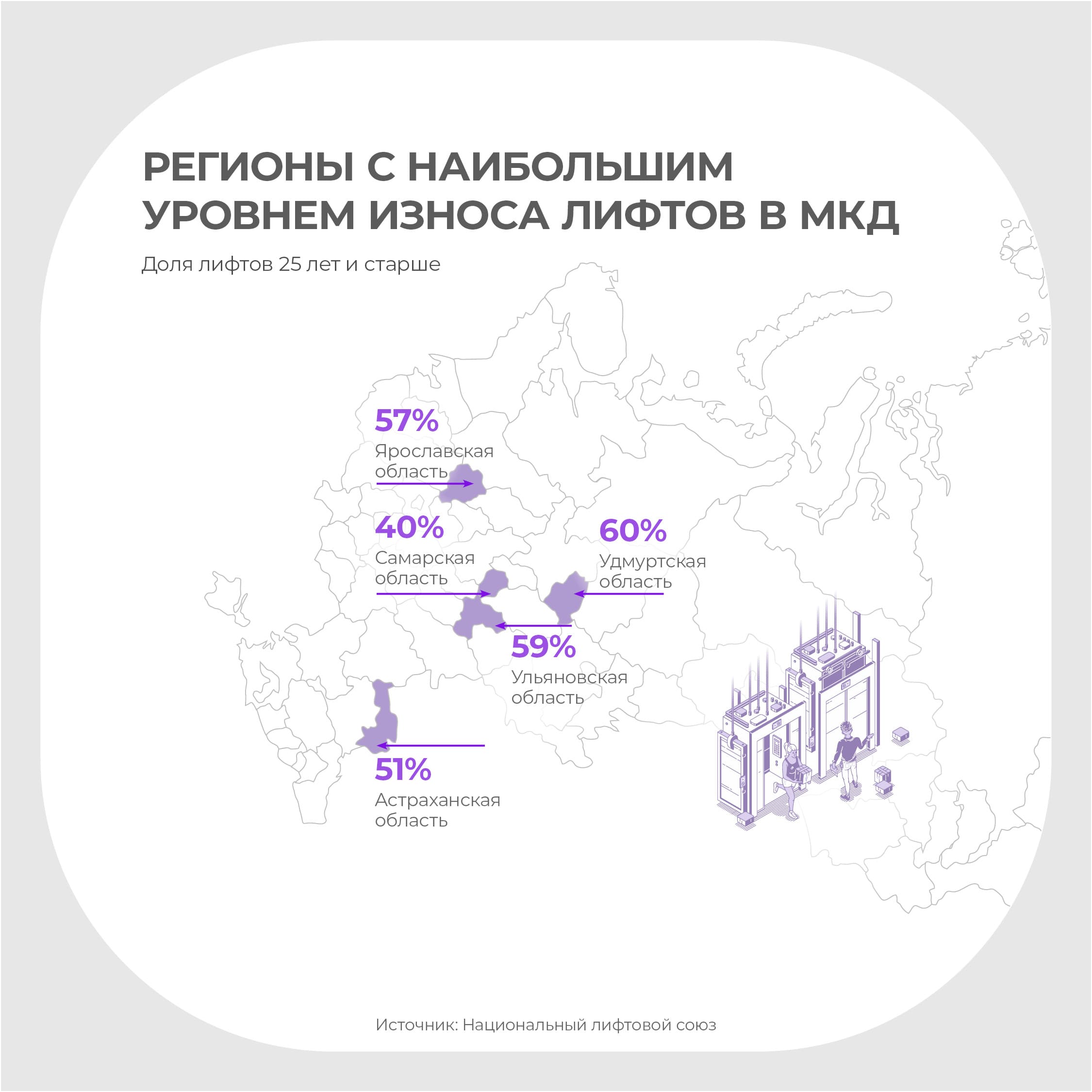

Возвращение объемов производства и продаж лифтов в 2023 г. к прежнему уровню вызвано в том числе мерами государственной регуляторики. В частности, по требованиям технического регламента Таможенного союза все лифты, отслужившие 25 лет, должны быть заменены до 15 февраля 2025 г.

Согласно данным Минстроя России, в стране нуждаются в замене 15% от общего числа стоящих на учете лифтов. Речь идет о 78,5 тыс. подъемных машин в многоквартирных домах. А если включить сюда больницы, поликлиники и другие спецучреждения, то потребность в замене вырастет и вовсе до 100 тыс. лифтов. Только вот денег из фонда капремонта в лучшем случае хватит на обновление 50% лифтов. 45 тыс. лифтов не включены в план капремонта. В 2023 г. стране было заменено 16,3 тыс. машин, в текущем году планируется достичь той же цифры.

Замена лифтов в многоквартирных домах финансируется двумя способами: из общего котла — когда жильцы накапливают средства на замену оборудования, отчисляя взносы в фонд капремонта, и со спецсчетов — когда жильцы откладывают средства на ремонт именно своего дома.

Российское лифтовое объединение (РЛО) семь лет назад запустило проект по ускоренной замене лифтов, в котором участвует 28 регионов. Программа была разработана для региональных фондов капитального ремонта. Ее условия предполагают комфортный порядок оплаты: авансирование в размере 30% от стоимости лифта за счет собственных средств жителей многоквартирного дома, после ввода в эксплуатацию лифта вносится еще 20%, а на оставшиеся 50% предоставляется беспроцентная рассрочка сроком до пяти лет.

Чтобы ускорить темпы обновления лифтов, РЛО выступило с инициативой выпуска облигаций, ориентированных как на частных, так и институциональных инвесторов. Облигационный заем будет обеспечен ежемесячными платежами со спецсчетов капремонта многоквартирных домов. Пилотный выпуск планируется разместить до конца 2024 г. В качестве эмитента выступит ООО «Специализированное финансовое общество «РЛО замена лифтов», сокращенно — СФО РЛО. Инвесторами будут в том числе выступать подрядные организации. Тем самым производители лифтов смогут загрузить свои мощности и, как следствие, приблизиться к плану по замене лифтов.

Взамен ушедших

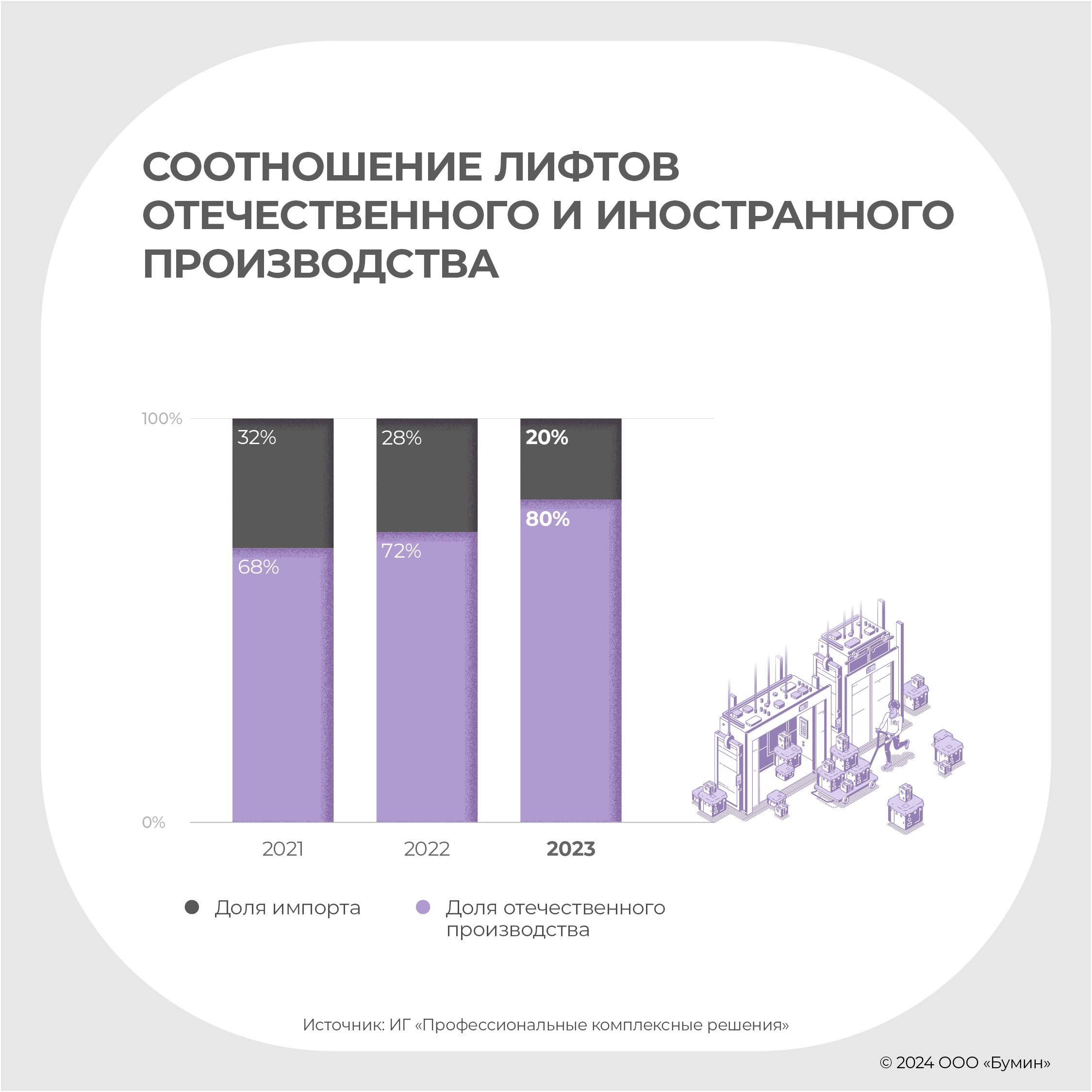

Как мы видим, потребность в лифтах в России существенная. Спрос формируется как девелоперами и первичным рынком недвижимости, так и региональными операторами капитального ремонта. Спрос на лифты удовлетворяется отечественным производством, удельный вес которого при этом год от года растет.

Доля внутреннего производства растет в том числе как следствие ухода зарубежных представителей. К началу 2024 г. доля отечественного производства достигла 80%, в то время как еще пару лет назад она была менее 70%. Лидером по объему производства лифтов в России по территориальному распределению выступает Центральный федеральный округ (около 60% от всего объема произведенной продукции).

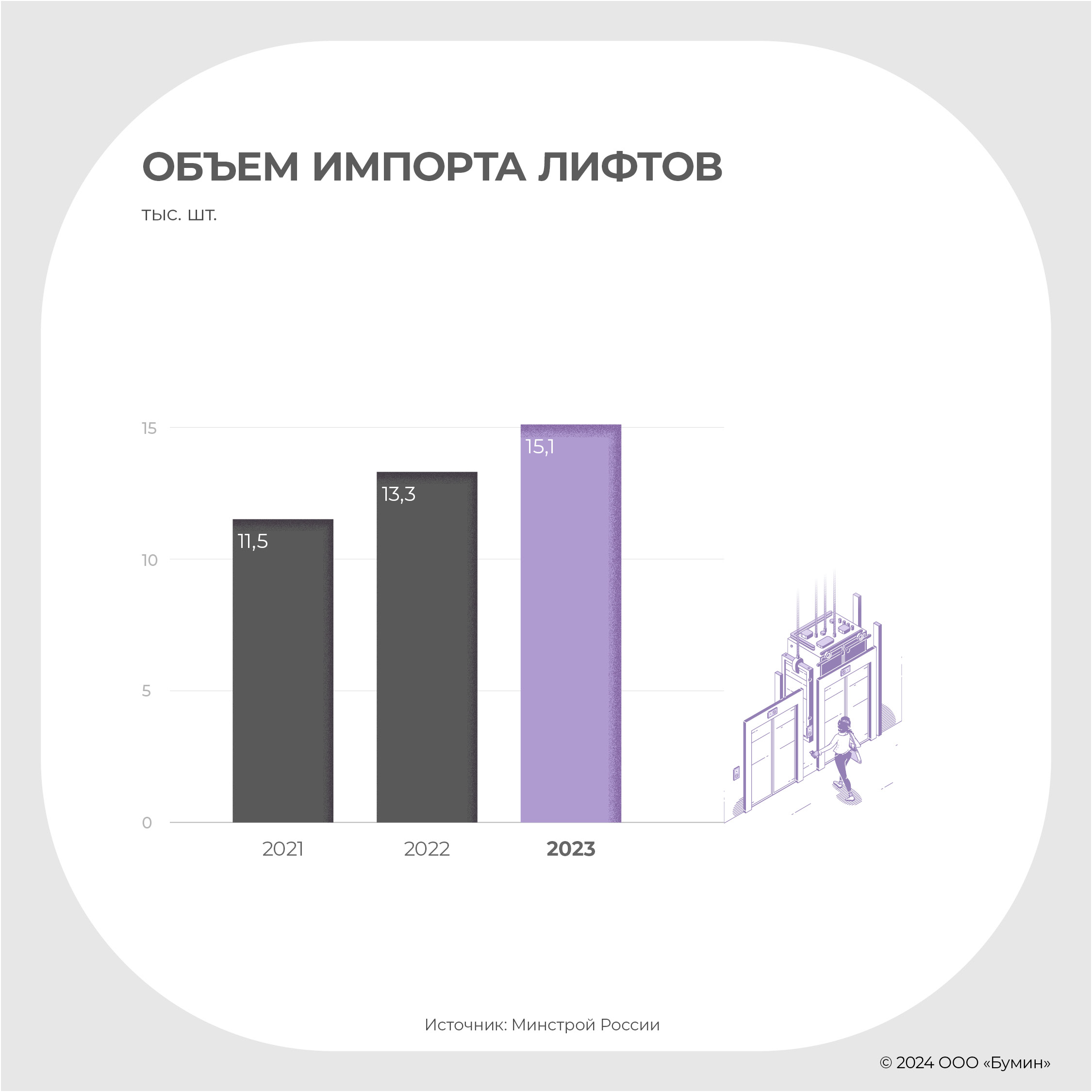

Несмотря на сокращение доли импорта в процентном соотношении, его число в количественном выражении растет. В 2023 г. в страну было ввезено 15 186 лифтов (+14%), главным образом из Китая и Индии.

Итог

Рынок лифтов можно условно разделить на первичный и вторичный. Недвижимость — как новостройки, так и дома «энных» годов — нуждается в лифтовом оборудовании: объем ввода жилья в эксплуатацию растет, у лифтов в старых многоэтажках заканчивается (или закончился) срок эксплуатации. Однако существует ряд стоп-сигналов, которые не позволяют в полной мере удовлетворить растущий спрос, в частности, это внутренние проблемы производителей и недостаточный размер денежных накоплений в фонде капитального ремонта. Чтобы решить эти вопросы, был создан пилотный проект по выпуску облигаций для финансирования работ по замене лифтов. Выйти на долговой рынок планируется до конца 2024 г.