Об основных результатах операционной деятельности компании, итогах торгов на вторичном рынке по пяти биржевым выпускам облигаций и выплате купонов за прошедший месяц — в обзоре Boomin.

Ключевые события

АО «Коммерческая недвижимость ФПК «Гарант-Инвест» находится в преддверии технического открытия комьюнити-центра WESTMALL, расположенного на улице Лобачевского в Москве. Для девелопера — это уже 19-й объект. Площадь здания составляет 28 тыс. кв. м, объем вложенных инвестиций — 4,5 млрд рублей. Комьюнити-центр рассчитан на 70 арендаторов, акцент сделан на общественном питании и сфере услуг.

Одновременно ФПК «Гарант-Инвест» начинает реализацию другого масштабного проекта — комьюнити-центра в Люберцах. Его площадь составит 20 тыс. кв. м, стоимость — 3 млрд рублей. Этот проект компания планирует полностью реализовать на деньги фондового рынка. Сейчас эмитент готовит выпуск «зеленых» облигаций на 1 млрд рублей. Привлеченные инвестиции девелопер намерен направить на закупку ресурсосберегающего оборудования, системы управления отходами и выбросами загрязняющих веществ, организацию инфраструктуры для экологических видов транспорта. Собственный реестр «зеленых» технологий ФПК «Гарант-Инвест» включает 62 разработки.

По мнению экспертов, высокие ставки по банковским кредитам будут побуждать девелоперов привлекать инвестиции на фондовом рынке.

ФПК «Гарант-Инвест» заявила о планах в ближайшие пять лет возвести десять комьюнити-центров в Москве и Московской области. Дальше — возможен выход в другие регионы, крупные города.

Итоги торгов

Объем выкупленных облигаций свежего выпуска АО «Коммерческая недвижимость ФПК «Гарант-Инвест» серии 002Р-09 в июне составил 303,8 млн рублей (7,6%). За весь период размещения (с 22 мая 2024 г.) выкупленный объем составил 870 млн рублей (21,7%). Учитывая рыночную конъюнктуру, эмитент решил повысить доходность по выпуску. Компания объявила о рублевой и валютной офертах — к рублевой оферте доходность составит 19% годовых, к валютной — 9%. Для покупателей облигаций ФПК «Гарант-Инвест» через систему Boomerang предусмотрено вознаграждение в размере 0,5% от приобретенного объема.

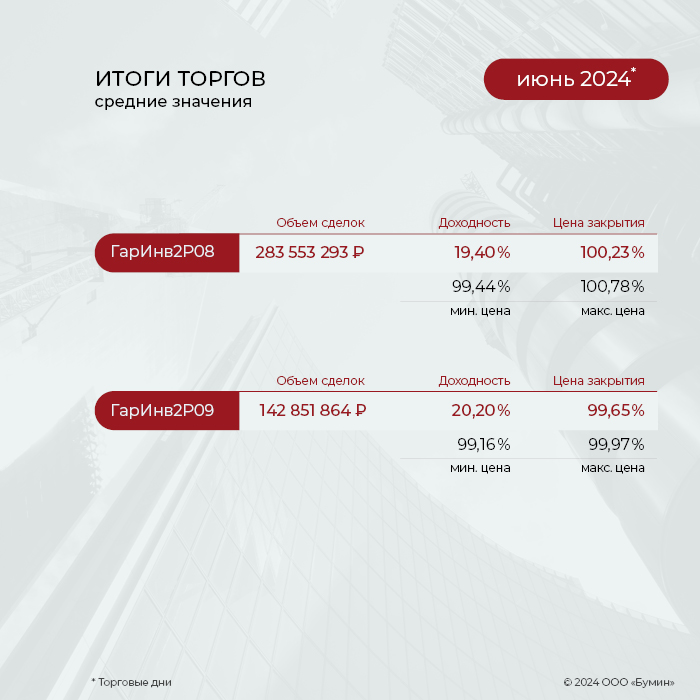

На вторичном рынке по выпуску серии 002Р-09 сохраняется высокая ликвидность. За июнь объем торгов составил почти 143 млн рублей, что на 70% выше показателя предыдущего месяца. Выпуск торгуется в основном по цене вблизи номинала.

Выпуск облигаций серии 002Р-08 второй месяц подряд остается наиболее ликвидным среди бумаг эмитента. В июне месячный объем торгов составил 283,6 млн рублей, на 8,3% ниже показателя мая. Выпуск практически не подвергся негативному фону на российском долговом рынке, и цена облигаций остается вблизи номинала.

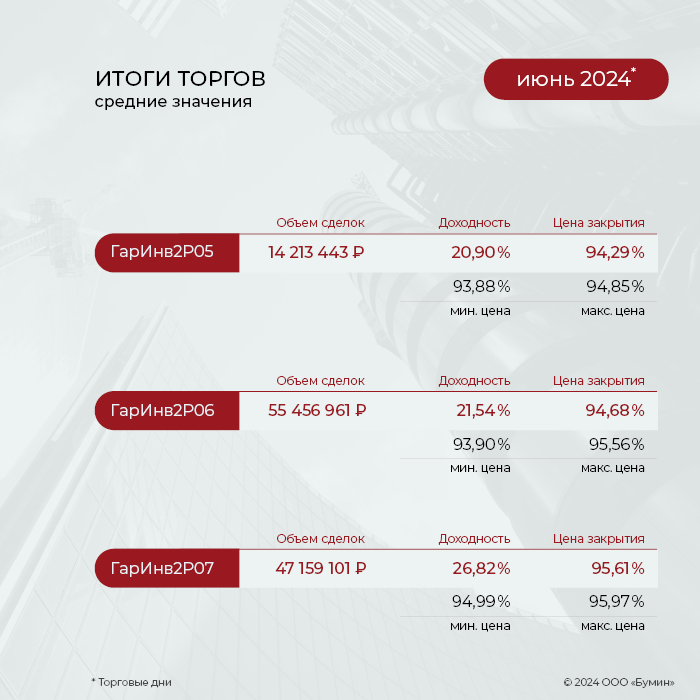

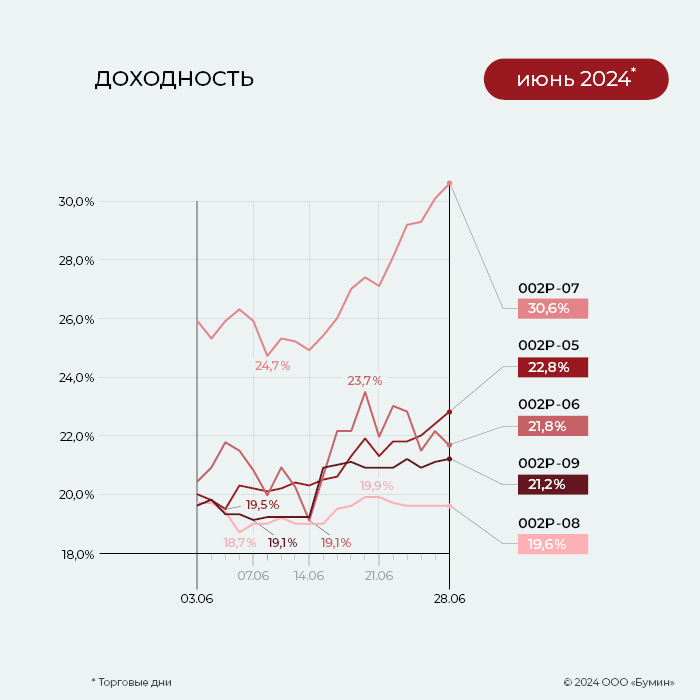

Средняя доходность (26,82%) облигации серии 002Р-07 в июне оказалась максимальной среди всех выпусков ФПК «Гарант-Инвест». А по итогу торгов за 28 июня доходность выпуска увеличилась до 30,6%. За месяц котировки облигаций снизились с 96,2 до 94,1% от номинала.

Доходность также подросла и по выпуску серии 002Р-06: за июнь показатель увеличился с 20,5 до 21,8% годовых. Ликвидность выпуска остается стабильно высокой. Объем торгов за июнь составил 55,5 млн рублей, что всего на 3,1% выше майских объемов. За месяц котировки облигации не опускались ниже отметки 93% от номинала, средняя цена за июнь — 94,7%.

На текущий момент наиболее «старым» выпуском эмитента, до сих пор остающимся в обращении, являются бумаги серии 002Р-05, размещение которых прошло в 2022 г. За июнь объем торгов по займу составил 14,2 млн рублей. Показатель средней доходности увеличился с 18,1 до 20,9% годовых. Цена выпуска в конце июня зафиксирована на отметке 92,7% от номинала.

Купонные выплаты

Купонные выплаты по выпуску серии 002Р-06 начислены из расчета 13% годовых. Общая сумма выплат по выпуску составила 21 млн 360 тыс. рублей (13-й купон), по одной бумаге — 10,68 рублей.

Купонные выплаты по выпуску серии 002Р-07 нначислены из расчета 14,5% годовых. Общая сумма выплат по выпуску составила 47 млн 680 тыс. рублей (10-й купон), по одной бумаге — 11,92 рублей.

Купонные выплаты по выпуску серии 002Р-08 начислены из расчета 18% годовых. Общая сумма выплат по выпуску составила 44 млн 370 тыс. рублей (4-й купон), по одной бумаге — 14,79 рублей.

Купонные выплаты по выпуску серии 002Р-09 начислены из расчета 17,6% годовых. Общая сумма выплат по выпуску составила 11 млн 454 тыс. 842 рубля 69 копеек (2-й купон), по одной бумаге — 14,47 рублей.

Таким образом, общая сумма выплат по четырем выпускам эмитента составила 124,9 млн рублей.

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.