В 2023 г. объем российского рынка упаковки достиг 1,47 трлн рублей, показав прирост в денежном и натуральном выражении в 5% к предыдущему году. При этом к 2025 г. рынок может вырасти до 1,6 трлн рублей. Такие выводы приводят эксперты инвестиционной компании «Юнисервис Капитал» в исследовании, результаты которого были озвучены на международном отраслевом форуме «RosUpack 2024». О главных тенденциях рынка упаковки — в аналитическом обзоре на нашем сайте.

Общий объем и динамика рынка

Общий объем рынка упаковки в 2021 г. оценивался в 1,2 трлн рублей, в 2022 г. он увеличился до 1,4 трлн рублей (+16%). В этом немаловажную роль сыграл рост цен в связи с перебоями поставок от иностранных поставщиков с началом СВО. За прошедший 2023 г. рынок вырос на 5% как в натуральном, так и в денежном выражениях. Его общий объем в 2023 г., по оценке авторов исследования, достиг 1,47 трлн рублей.

Темпы роста могли быть еще выше, однако прошлый год был отмечен рядом стресс-факторов, среди которых продолжающаяся напряженная геополитическая обстановка, жесткая денежно-кредитная политика Банка России и, как следствие, дорогое финансирование. Тем не менее, ожидается, что в ближайшие пару лет рынок сможет показать положительную динамику и вырасти к концу 2025 г. до 1,6 трлн рублей.

Ключевыми драйверами роста станет в первую очередь активизация импортозамещения, а также увеличение на 8-10% в год интенсивности производства упаковки для пищевых продуктов. Кроме того, среди ключевых факторов, оказывающих положительное воздействие на развитие рынка, выделяют развитие сегмента e-commerce, переход на перерабатываемые составы.

Стоит отметить, что с 2022 г. усилился тренд на производство как отечественной, так и экологичной упаковки. По прогнозам экспертов Россельхозбанка, к концу 2025 г. доля экоупаковки достигнет более 50% от всего объема и составит более 800 млрд рублей.

Если говорить о рынке упаковки в целом, то основной объем между собой делят пластик (38%) и упаковка из бумаги или картона (36%), стеклянная тара занимает 12% от всего рынка, оставшиеся 14% — прочие виды упаковки.

Картонная и бумажная упаковка: рынок гофротары

Экспорт и импорт сырья в Россию для производства гофроупаковки

Производство гофротары ориентировано на импортозамещение и развитие внутреннего рынка, в связи с чем доля экспорта падает. В количественном выражении динамика выглядит так: экспортные отгрузки целлюлозно-тарного картона в 2023 г. составили 710 тыс. тонн против 959 тыс. тонн годом ранее.

Изменился и перечень государств, в которые наши производители поставляют свою продукцию. Рассмотрим на примере макулатурного тарного картона (МКТ) и целлюлозно-тарного картона (ЦТК). В 2022 г. экспортное направление было ориентировано больше на страны Латинской Америки, Африки, сейчас основные рынки сбыта — страны ближнего зарубежья, Китай и Турция.

Однако, несмотря на ориентирование на внутренний рынок, Минпромторг РФ всё же рассчитывает, что строительство транспортно-логистических коридоров позволит увеличить показатели по объему экспорта и вернуться к 2026 г. к цифрам как минимум 2022 г.

Объем производства сырья для упаковки из картона и гофрокартона в натуральном выражении

2022 г. действительно стал вызовом в том числе для упаковочной индустрии. В конце февраля 2022 г. объемы производства сократились на 25%. Изменение вызвано как внешними факторами, спровоцированными санкционными кампаниями, так и решением самих производителей снизить на четверть объемы выпуска сырья для упаковки. Такой «выход из ситуации» связан с возможными негативными последствиями, которые потенциально мог спровоцировать демпинг, когда в погоне за привлечением дополнительных заказов производители намеренно снижали бы цены, оставаясь без должного уровня прибыли.

Однако по итогам года ждать 25%-го уменьшения рынка не пришлось. Изменение было весьма небольшим — по данным компании Alto Consulting Group на основе официальной статистики, рынок сырья для упаковок из картона и гофрокартона потерял в 2022 г. лишь 2,8% в сравнении с 2021 г. и составил 5 436 тыс. тонн. В этом случае стоит отметить скорее тот факт, что если в 2021 г. к АППГ прирост был на уровне 13,5%, то кризисный 2022 г. не смог удержать положительную динамику и в абсолютных величинах разница «укатилась вниз».

Объем выпуска тарного картона в 2023 г. был оценен в 5 300 тыс. тонн, что менее чем на 1% ниже результата 2022 г. На рынке отмечалась нестабильность обеспечения сырьем: производители тарных картонов, утилизировав мощности в конце 2022 г. и в первом полугодии 2023 г. из-за пониженного спроса, не смогли быстрыми темпами нарастить объем производства во втором полугодии и закрыть заново выросший спрос.

Детально структуру рынка сырья для производства гофротары можно представить следующим образом:

При этом внутри рынка динамика была разнонаправленная. Если тарный картон снижался год к году, то объем производства бумаги для гофрирования, наоборот, рос, хоть и меньшими темпами в последние годы.

Стоимость сырья

В начале 2023 г. наблюдалось снижение средней стоимости на сырье: I квартал показал значение средней стоимости на уровне 35 тыс. рублей за тонну.

Однако, если до сентября цены колебались в ту или иную сторону, то с октября произошел внушительный рост цен на сырье для готовой продукции. По итогу отдельные виды по стоимости приросли более чем в двукратном значении.

Объем производства упаковки из гофрированного картона

За 5 лет рынок упаковки из гофрированного картона активно развивался и вырос на треть: с 6 201 млн м2 в 2017 г. до 8 222 млн м2 в 2021 г. Ежегодные темпы прироста в среднем составили 7%, но в 2022 г. он оказался ниже. А вот в 2023 г. темп вернулся вновь к своему привычному значению — +6,5% или +547 тыс. м2. На положительную динамику прежде всего повлияли рост ВВП и реально располагаемых доходов населения, которые были направлены непосредственно на потребительский рынок. В 2024 г. прогнозируется рост рынка в 4,3%.

Рост рынка был оценен и в других единицах измерения. Согласно аналитическому агентству «ТК Solutions», в 2023 г. российскими предприятиями было выпущено 3 523,4 тыс. тонн коробок и ящиков из гофрокартона, что на 4% выше по сравнению с результатами 2022 г. Среднегодовой прирост производства (CAGR) коробок и ящиков из гофрокартона за период 2017-2023 гг. составил 8%. А согласно данным аналитического агентства BusinesStat, производство тары и упаковки в России за 2023 г. выросло на 11% и составило 196 млрд единиц продукции.

Также произошло заметное увеличение загрузки производственных мощностей предприятий, активно переключившихся на выпуск продукции, замещающей товары ушедших из страны международных компаний.

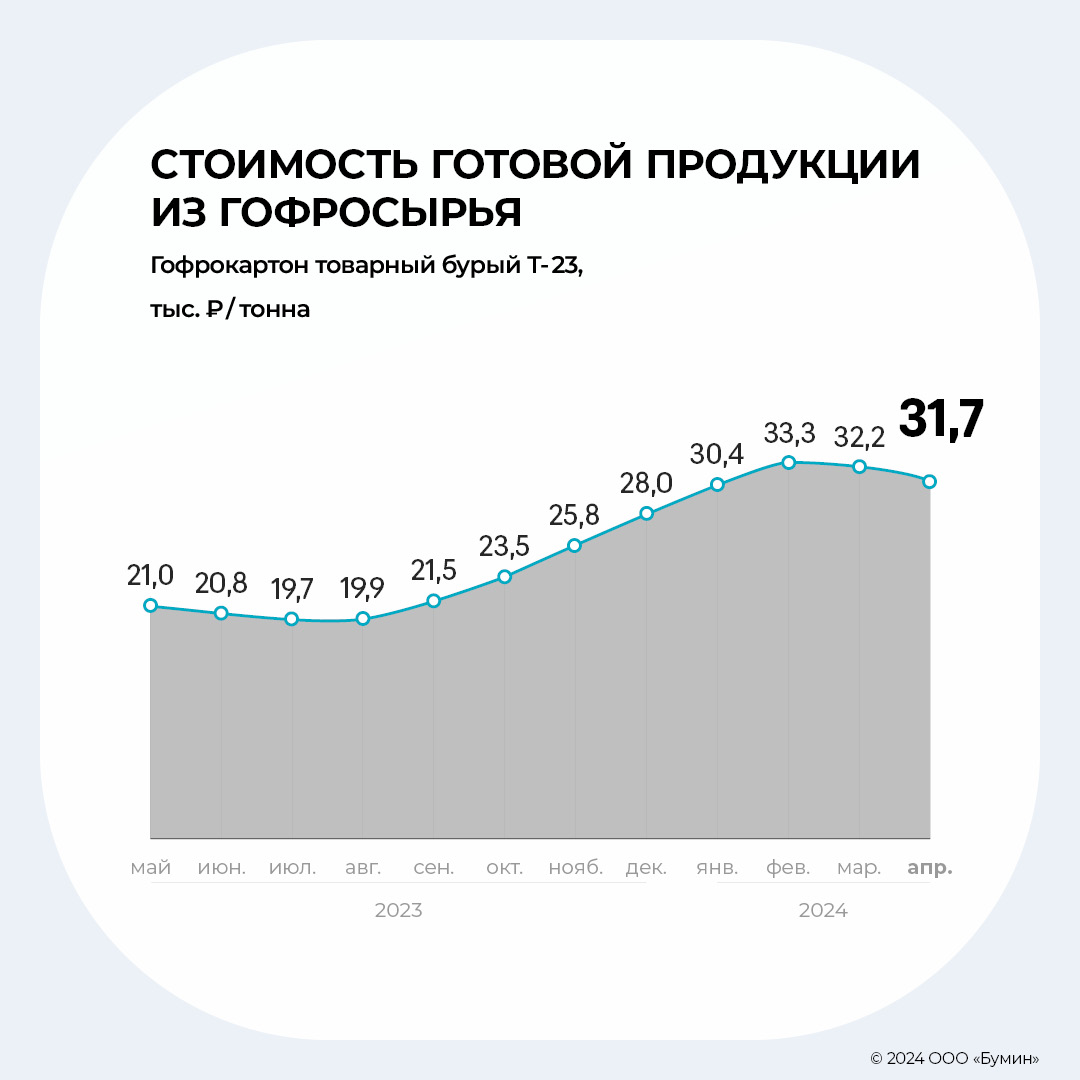

Что касается стоимости производства, то за последние 12 месяцев ценовые индексы выросли почти на 50%. Если точнее, то гофрокартон подорожал на 51%, гофроящик — на 44%. При этом наибольший скачок цен от месяца к месяцу наблюдался с сентября по ноябрь, когда активными темпами свою мощь стала наращивать денежно-кредитная политика ЦБ РФ. В марте и апреле уже текущего года цены показали отрицательную ежемесячную динамику и сейчас стоимость гофрокартона товарного составляет 31,7 тыс. рублей/тонна, а индекс гофроящика достиг 34,7 тыс. рублей/тонна.

Стоимость на основную продукцию из гофросырья, а также адаптация компаний на внутреннем рынке, наращивание производства отдельных видов продукции способствовали тому, что ряд ведущих компаний на рынке сохранили и/или увеличили выручку в 2023 г.

Картонная и бумажная упаковка: рынок пищевой упаковки для жидких продуктов и одноразовой посуды

Жидкая продукция упаковывается в четыре основных вида упаковки: картон (неасептический и асептический), ПЭТ-бутыли, гибкая пленка. Объем рынка пищевой упаковки для жидких молочных продуктов, соков и иных жидких продуктов из картона занимает небольшую долю в общем объеме рынка пищевой упаковки — около 5-8% (или около 100 млрд рублей), при этом объем неасептической упаковки (gable top) — до 4%.

Упаковка для молока

Что касается молочной продукции, то несмотря на популяризацию асептической упаковки, бóльшую часть занимают всё же ПЭТ-бутылки (52%), неасептическая упаковка и асептическая принимают на себя 18% и 14% рынка соответственно, остальная часть отводится гибкой пластиковой таре.

Если раньше бóльшая часть производства пищевой упаковки приходилась на иностранных (европейских) производителей, то с 2022 г. наблюдалось плавное переориентирование в иные направления — развитие внутреннего рынка, импорт из «дружественных» государств.

На текущий момент структура поставок всей картонной пищевой упаковки выглядит следующим образом:

Можно констатировать факт, что рынок смог преодолеть кризис и сформировать свою внутреннюю базу.

Объем рынка пищевой упаковки из картона — одноразовая посуда

Рынок пищевой упаковки из картона (одноразовая посуда) занимает 30-35% всего рынка пищевой упаковки, что в денежном выражении составляет 450-500 млрд рублей. Весь рынок можно разделить на три части:

- обезличенная упаковка (стаканы, салатницы, wok) разного качества и разной потребности;

- промышленная пищевая упаковка для пищевых производителей и HORECA;

- упаковки для крупнейших производителей («Доширак», торговые сети, крупные ресторанные сети).

Полимерная упаковка: основные тенденции и показатели

Структура рынка полимерной упаковки

Полимерная упаковка на рынке упаковочных изделий занимает порядка 38%. В свою очередь сам рынок полимерных упаковок можно представить следующим образом:

Если говорить о структуре рынка по отраслям, то с большим отрывом в жесткой полимерной упаковке преобладает сегмент пищевой промышленности: на долю полимерной пищевой упаковки приходится 65% валового потребления жесткой полимерной упаковки в РФ. Второе место принадлежит сегменту медицины и фармацевтики — 13%, а третье — сегменту химической продукции (8%).

Как и в случае с жесткой полимерной упаковкой, бóльшая часть рынка гибкой полимерной упаковки приходится на пищевые продукты, а также фармацевтику.

Объем рынка полимерной упаковки

В период с 2021-го по 2023 гг. ежегодный прирост российского рынка полимерной упаковки составлял от 1,7 до 2,0% в натуральном выражении.

В 2023 г. в натуральном выражении рынок насчитал около 3 млн тонн, в денежном — порядка 1,3 трлн рублей. Прогнозируется, что в 2024 г. потребление полимерной тары в России составит 3 033 тыс. тонн. По более позитивным прогнозам экспертов, к 2025 г. рынок и вовсе может достичь объема 3,5 млн тонн.

Среди факторов, влияющих на динамику рынка полимерной упаковки, можно выделить развитие сегмента e-commerce, тренд на замещение стеклянной и жестяной тары, рост располагаемых доходов населения и увеличение объемов доставки еды. При этом сдерживающим фактором могут стать регуляторные меры по использованию полимерной упаковки.