НЛМК 19 января опубликовал операционные результаты за 2015 год. Судя по представленным данным, объем выпуска стали в отчетном периоде снизился до 15,85 млн тонн по сравнению с 15,92 млн годом ранее, а загрузка производственных мощностей сократилась на 3% г/г, до 93%.

Несмотря на снижение производственных показателей, НЛМК удалось нарастить объем консолидированных продаж на 5% г/г, благодаря повышению реализации полуфабрикатов (+24%) и запасов. В результате общий объем продаж достиг 15,86 млн тонн.

Что касается географического распределения выручки, то экспортные поставки увеличились на 4 п.п. при сокращении продаж на внутреннем рынке на ту же величину. Учитывая последнюю девальвацию рубля, неудивительно, что компания сконцентрировалась на наращивании продаж за рубеж с целью повысить валютную выручку. Кроме того, ослаб спрос на внутреннем рынке. Структура заказчиков географически изменилась незначительно. Основными потребителями остались рынки Европы, США и Ближнего Востока.

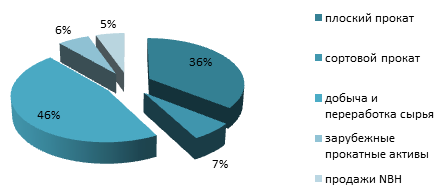

Как и годом ранее, плоский прокат обеспечил 35-36% общего объема продаж, а сегмент переработки и добычи сырья дал 45-46%.

Что касается плоского проката, то в 2015 году НЛМК увеличил операционную эффективность липецкой площадки (один из ключевых производственных активов), и производство стали поднялось на 3%, приблизившись к 13 млн тонн. Общие продажи в сегменте выросли на 6%, до 13 млн тонн, благодаря экспорту.

Компания на 2% г/г, почти до 4 млн тонн, нарастила производство железорудного концентрата в результате завершения модернизации конвейерного оборудования. Кроме того, на 4% г/г, до 15,24 млн тонн, увеличились продажи железорудного концентрата.

На мой взгляд, НЛМК продемонстрировал нейтральные операционные результаты. Компания не сумела нарастить общие объемы производства, но ей удалось переориентировать географию продаж, перенеся акцент на внешние рынки. Общая программа повышения операционной эффективности, принятая во второй половине 2014 года, уже дала плоды. За счет ее реализации выросло производство на липецкой площадке. Также компания успешно наращивает сегмент переработки и добычи сырья, что позволяет продавать готовую продукцию с более высокой, чем дает реализация сырья, маржой. За счет увеличения объемов экспорта, доходы от которого номинированы в твердой валюте, компания в состоянии продемонстрировать рост выручки и EBITDA margin по итогам 2015-го.

Основными конкурентами НЛМК остаются китайские металлурги. Однако российским компаниям оказывает поддержку ослабление рубля, дающее конкурентное преимущество отечественной продукции. Более того, рост цен на китайский прокат позволил российским экспортерам побороться за рынки Ближнего Востока. По последним данным London Metal Exchange, рынок в начале текущего года демонстрирует восстановление цен после просадки, наблюдавшейся в июне-октябре, когда цена опустилась ниже $125 MT. На данный момент цена зафиксирована на уровне $210 MT.

По различным прогнозам в текущем году цены на сталь продолжат следовать в негативном тренде, но не упадут ниже $185 MT.

Нейтральные операционные результаты вкупе с негативной динамикой в ценах на металлургическую продукцию и оценкой EV/EBITDA компании в 3,8х при медианном значении по аналогам 5,4x рекомендация по бумагам НЛМК — «по рынку».

Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны.