В марте «Группа «Продовольствие» закончила размещение третьего биржевого выпуска объемом 170 млн рублей, стабильно привлекая (как и планировала) по 3-7 млн рублей ежедневно. Сразу после публикации финансовой отчетности организации за 2022 г. стоимость ее облигаций увеличилась со 100,6% до 101,1%. Но действительно ли итоги года компании отвечают ожиданиям инвесторов — разбираемся в аналитическом обзоре.

Портрет эмитента

«Группа «Продовольствие» специализируется на оптовой торговле сахаром (объем в выручке эмитента 52%), зерновыми и масличными культурами (37%) и крупами (8%). Компания развивает экспорт (25 стран) и наращивает поставки продукции внутри страны. У группы есть собственный парк из 21-го ж/д вагона, который позволяет ей оптимизировать расходы на транспортировку.

Как эмитент «Группа «Продовольствие» дебютировала в сентябре 2020 г. с двухлетним биржевым выпуском объемом 70 млн рублей. Выпуск был успешно погашен в октябре 2022 г. В мае 2021 г. компания вышла на биржу с облигациями серии 001P-01 уже объемом 100 млн рублей, которые полностью разместила за один день торгов. Сейчас бумаги торгуются по цене выше номинала — 100,94% (*на 22 марта 2023 г.) с эффективной доходностью в 11,7%. С последним на сегодня выпуском серии 001P-02 номинальным объемом 170 млн рублей эмитент стартовал в ноябре 2022 г., реализовав последнюю бумагу 10 марта текущего года. Цена по выпуску на 22 марта 2023 г. составила 101,48%, эффективная доходность — 14,58%.

Таблица 1. Основные параметры биржевых облигаций, на 22.03.2023

| Наименование | ISIN | Дата начала размещения | Цена, % | Объем эмиссии, тыс. шт. | Заявленный объем эмиссии, тыс. рублей | Объем эмиссии в обращении, тыс. рублей | Ставка купона, % | Доходность эффективная, % |

|---|---|---|---|---|---|---|---|---|

| Группа Продовольс-001P-02 | RU000A105EP3 | 10.11.2022 | 101,48 | 170 | 170 000 | 170 000 | 16 | 14,58 |

| Группа Продовольс-001P-01 | RU000A103455 | 24.05.2021 | 100,94 | 100 | 100 000 | 100 000 | 12 | 11,69 |

Оборотный капитал

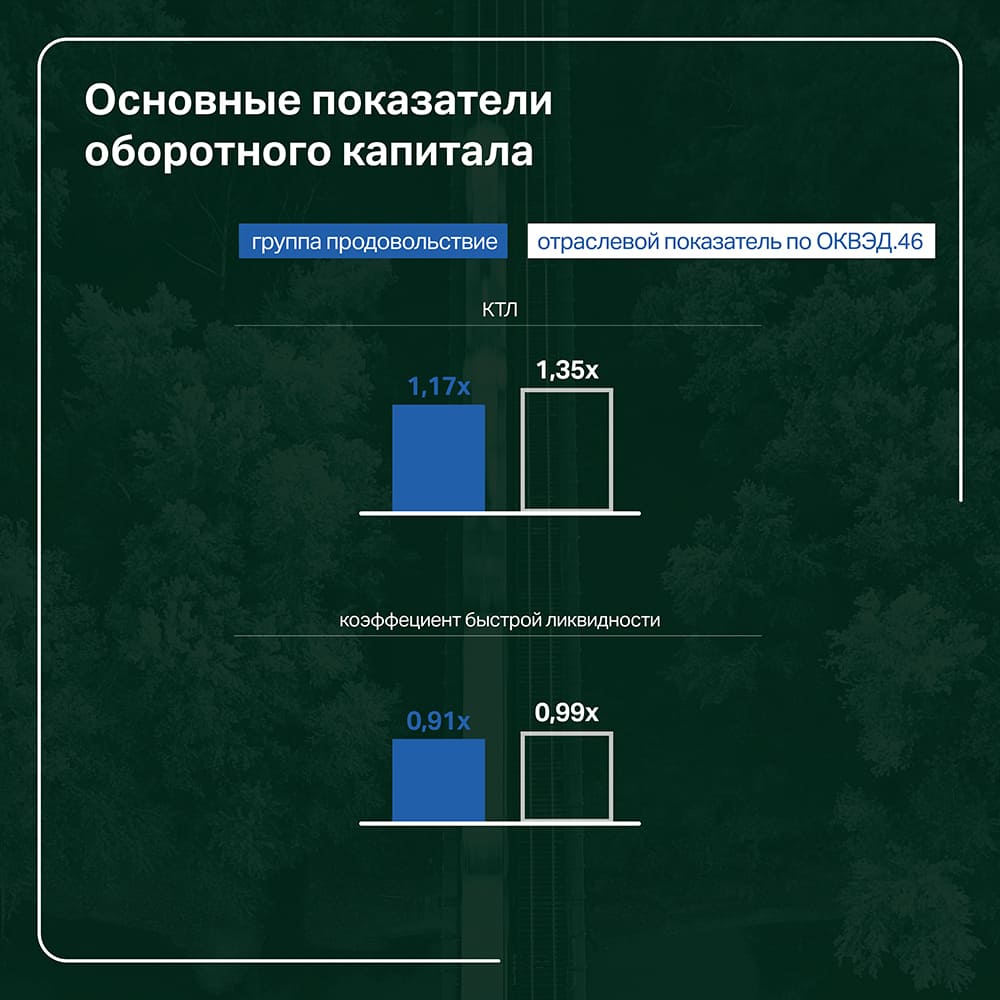

Основу оборотного капитала ООО «Группа «Продовольствие» составляют дебиторская задолженность с удельным весом в оборотных активах на 31 декабря 2022 г. в 74% и запасы (21%). Коэффициент текущей ликвидности (КТЛ) остается на относительно стабильном уровне на протяжении трех последних лет — чуть выше 1 (на 31 декабря 2022 г. — 1,17). При сравнении с отраслевыми показателями по ОКВЭД (торговля оптовая, кроме оптовой торговли автотранспортными средствами и мотоциклами) КТЛ в целом соответствует отрасли, в которой осуществляется основная деятельность компании.

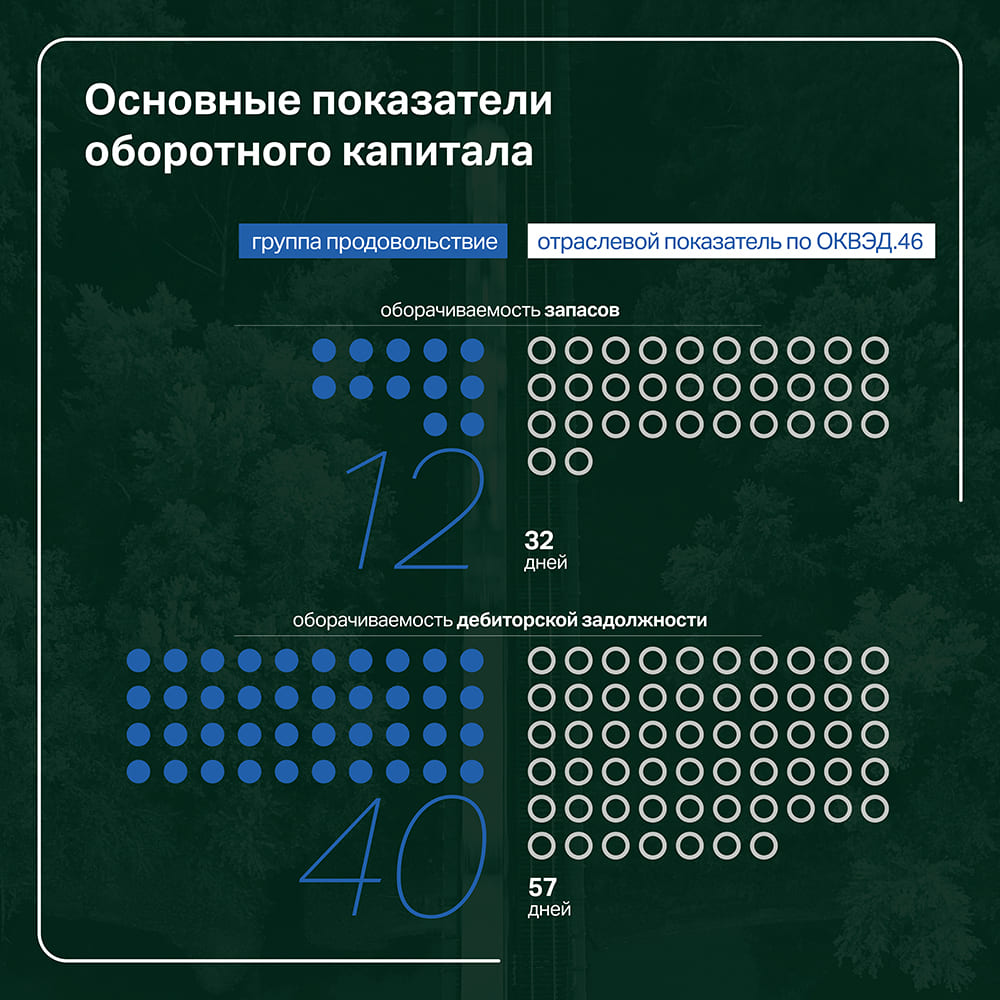

За счет того, что «Группа «Продовольствие» в основном осуществляет доставку продукции покупателю напрямую, минуя стадию хранения запасов на складе, компания показывает высокий уровень оборачиваемости запасов — 12 дней, что почти в три раза превышает среднеотраслевой показатель. Аналогичная тенденция наблюдается и в отношении дебиторской задолженности, где в среднем организация получает оплату за свой товар в течение 40 дней.

Дебиторская задолженность «Группы «Продовольствие» в основном представлена задолженностью покупателей и заказчиков (55%) и авансами поставщикам (31%). Среди дебиторов ООО «ВСГЦ, ООО «ГК «Солтон». Однако наиболее существенным фактором, в будущем способным оказать влияние на оборотный капитал организации, является возможное возникновение просроченной дебиторской задолженности, которая потенциально может быть зарезервирована, а возникший прочий расход в связи с ее обесценением — повлиять на финансовый результат группы.

В настоящее время просроченной задолженности у компании нет, но в декабре 2022 г. «Группа «Продовольствие» подала исковые требования о неисполнении или ненадлежащем исполнении обязательств по договорам поставки в адрес ООО «Агроэлита» на общую сумму более 90 млн рублей. Судебные заседания назначены на апрель 2023 г.

Долговая нагрузка

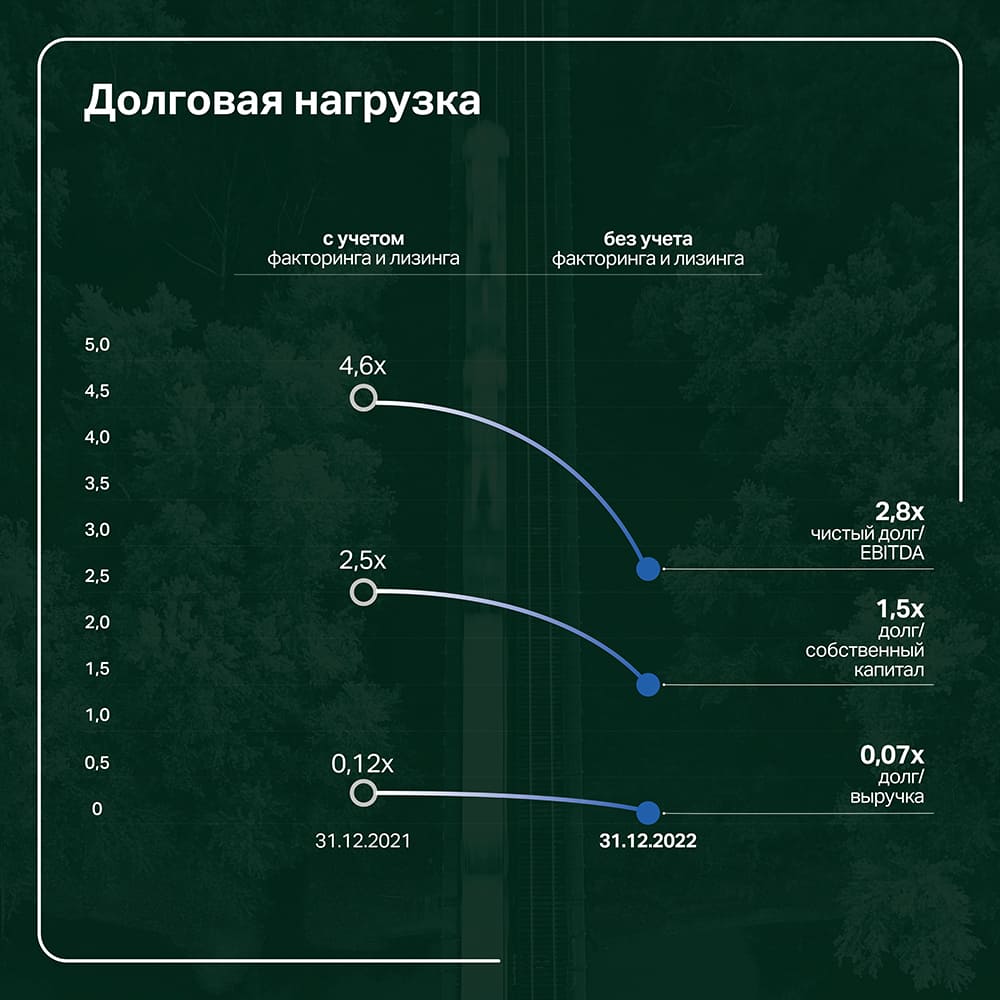

Долговая нагрузка «Группы «Продовольствие» представлена как краткосрочными, так и долгосрочными заимствованиями. Структура кредитного портфеля на конец 2022 г. существенно изменилась: банковское финансирование увеличило свое долговое влияние на компанию с 20% до 45% — в первую очередь, за счет выдачи денежных средств ПАО «Совкомбанк» по договорам возобновляемой кредитной линии. Доля факторинга в общей долговой нагрузке организации за год уменьшилась с 56% до 36%.

При оценке долговой нагрузки и возможности финансирования компании надо учитывать не только «затерявшийся» в кредиторской задолженности факторинг, но и обязательства по лизингу, которые за год существенно выросли.

На текущий момент показатели долговой нагрузки с учетом факторинга и лизинга показывают критические значения, что осложняет привлечение дополнительного финансирования.

«Ссудная задолженность компании представлена в основном краткосрочными кредитами в форме ВКЛ и овердрафта. Высокие показатели долга сложились именно на конец года. Сразу после длинных январских выходных группа погасила значительную часть кредитного портфеля. Банки по-прежнему заинтересованы в работе с нашей компанией и рассматривают текущие кредитные заявки», — прокомментировал директор «Группы «Продовольствие» Дементий Глухов.

Денежные потоки

Каждый, кто хоть раз видел пресс-релиз рейтингового агентства о присвоении рейтинга кредитоспособности эмитенту, встречал такие аббревиатуры, как CFO, FFO, FCF. Это коэффициенты, которые показывают текущее состояние денежного потенциала эмитента. Давайте разберемся, что это всё значит, на примере отчетности ООО «Группа «Продовольствие».

CFO — общий поток денежных средств от основной деятельности, которые компания получает в процессе функционирования. Формула его сводится к следующему: чистая прибыль корректируется на амортизацию и прочие единовременные корректировки, после чего учитывается изменение оборотного капитала.

«Группа «Продовольствие» на 31 декабря 2022 г. показала отрицательный операционный поток, что видно также из составленного по РСБУ Отчета о движении денежных средств. Как указано в аудиторском заключении по результатам проверки отчетности 2022 г., в текущем году компания намерена показать положительный операционный поток, так как объема заключенных контрактов достаточно для стабилизации ситуации.

«Отрицательный денежный поток связан с началом реализации крупного инвестиционного проекта — строительства завода по производству рапсового масла в Красноярском крае на базе нашего элеватора в Ачинске. В настоящее время проект реализуется за счет оборотных средств компании. Как раз сейчас рассматривается наша заявка в банке ВТБ на получение семилетнего инвестиционного кредита. Денежные средства, которые мы вложили в строительство, будут учтены как собственная доля в инвестпроекте», — отметил Дементий Глухов.

Объективно оценить результаты деятельности компании можно, используя показатель FFO, который отражает непосредственно объем денежных средств, генерируемый организацией в ходе операционной деятельности. Иначе говоря, FFO — операционный поток до изменения оборотного капитала, выплаты процентов и налогов, рассчитанный косвенным методом. В 2022 г. FFO до чистых процентных платежей эмитента равен 167,5 млн рублей, что в целом говорит об эффективном использовании денежных средств.

Наконец, FCF — это операционный денежный поток за вычетом CAPEX. Из-за увеличения суммы основных средств на 94 млн рублей FCF ООО «Группа «Продовольствие» в три раза меньше FFO (50,5 млн рублей). Изменение капитальных затрат — следствие роста и масштабирования бизнеса, расширения производственных мощностей при стандартном финансовом цикле. Низкие показатели FCF отражаются на рентабельности бизнеса.

Финансовый результат

Динамика основных показателей результативности деятельности компании «Группа «Продовольствие» за 2022 г. в сравнении с аналогичным периодом прошлого года: выручка увеличилась на 21% (с 5,83 млрд рублей до 7,08 млрд), валовая прибыль — на 31% (с 421 млн рублей до 553 млн), чистая прибыль — на 66% (с 48 млн рублей до 79,8 млн).

Наибольший объем продаж в структуре выручки компании приходится на сахар (52%). Его реализация в 2022 г. в количественном выражении составила 3,68 тыс. тонн (+5% к уровню 2021 г.) В суммарном выражении наблюдалась бóльшая динамика —+30%, что связано с удорожанием сахара на рынке из-за дисбаланса после ограничений со стороны государств, а также ажиотажного спроса потребителей как следствие кризисных явлений. С аналитическим обзором рынка зерновых и масличных культур, а также рынка сахара можно ознакомиться по ссылке.

Увеличение выручки также произошло за счет реализации зерновых культур. Прирост как в натуральном, так и в денежном выражении год к году составил около 25%. На зерновом рынке «Группа «Продовольствие» в 2022 г. преуспела благодаря открытию новых направлений, усовершенствованию технологического процесса, а также тесному сотрудничеству с покупателями продукции: были отправлены партии зерновых и масличных культур в Сербию (новое экспортное направление), увеличена отгрузка сельскохозяйственных культур в Китай. Приросту объемов продаж способствует также диверсификация клиентского портфеля.

Отметим также, что в 2022 г. фактор сезонности не повлиял на выручку эмитента, как это происходило в прошлых периодах: распределение выручки было равномерным в течение года. Менялась лишь внутренняя структура реализации. Если объемы продаж зерновых культур в III квартале показали спад, то для сахара этот период оказался наиболее маржинальным.

Несмотря на рост объемов продаж, рентабельность компании остается на достаточно низком уровне: валовая рентабельность по состоянию на 31 декабря 2022 г. составила 7,8%, операционная — 2,4%, рентабельность по чистой прибыли — 1,1%. Но и отрасль в целом отличается низкими показателями доходности в силу высокого уровня затрат: по ОКВЭД 46 отраслевая операционная рентабельность немногим опередила показатель эмитента и составляет 3%.

Вывод

Судя по основным показателям эффективности, «Группа «Продовольствие» успешно преодолела удары непростого 2022 г. Положительная динамика зафиксирована в росте выручки (+21%), валовой прибыли (+31%) и чистой прибыли (+66%). Характерная для деятельности компании сезонность и, как следствие, спад объемов продаж в определенные периоды года не прослеживались в 2022 г. благодаря диверсификации как рынков сбыта, так и продаваемой продукции.

Несмотря на то, что коэффициенты рентабельности находятся на относительно низком уровне (рентабельность по чистой прибыли — 1,1%, операционная рентабельность — 2,4%), их значения в целом соответствуют отраслевой динамике.

Компания эффективно использует свой оборотный капитал: основные составляющие оборотного капитала — дебиторская задолженность и запасы — показывают высокую оборачиваемость, что говорит о грамотном использовании имеющихся активов.

В 2022 г. была погашена часть факторинговых обязательств, наряду с которыми наблюдался рост кредитов, выданных банками. С учетом факторинга, «зашитого» в составе кредиторской задолженности, долговые коэффициенты на конец года находились в предельных значениях (Чистый долг/EBITDA — 4,6; Долг/Собственный капитал — 2,5).

Отрицательный операционный денежный поток, посчитанный как по прямому, так и по косвенному методу, указывает на то, что компания не вполне эффективно генерирует полученный доход и денежных средств не хватает, чтобы справляться с текущими обязательствами. Однако контрактный портфель на 2023 г., сформированный за счет долгосрочных договоров поставки, оптимистически может повлиять на сложившуюся ситуацию и развернуть операционный поток в положительном направлении.

Кроме этого, группа, по словам Дементия Глухова, заключила договоры о намерении приобрести рапсовое масло с несколькими российскими и китайскими компаниями. Запуск первой очереди предприятия запланирован на 2023 г.

Автор: Екатерина Шалина, Финансовый аналитик портала Boomin