В первый день декабря на сайте Amazon появился пресс-релиз о рекордных продажах девайсов: за «черную пятницу» и последовавший за ней уик-энд было продано в три раза больше планшетов Fire tablet, чем годом ранее. Примечательно, что акции компании не отреагировали на эту новость ростом, более того в последующие дни капитализация Amazon снизилась на 5,8%. На мой взгляд, это первые признаки сокращения числа инвесторов, готовых покупать акции Amazon по нынешним заоблачным ценам.

В 2014 году глава Amazon Джефф Безос, описывая стратегию компании, сказал, что «есть два вида компаний: те, которые работают, чтобы увеличивать цены, и те, которые работают, чтобы снижать их». Этим подразумевалось, что Amazon однозначно относится ко второму типу.

И еще одна вводная ремарка. Пока я пишу этот пост, цена акции Amazon колеблется возле отметки $680. Соответственно, значение мультипликатора P/E равняется х980, а это в 17 раз выше, чем среднее значение мультипликатора для компаний данной индустрии.

Именно благодаря неуклонному следованию стратегии удержания минимальных цен Amazon добился феноменальных темпов роста. За последние 20 лет множество ритейловых компаний разной величины обанкротились из-за того, что не выдержали ценовой конкуренции с Amazon. Постоянные покупатели Amazon даже не задумываются о том, чтобы сравнивать цены этой площадки с другими предложениями. Они непоколебимо и, как правило, на полном основании убеждены, что на Amazon их ждут самые привлекательные цены и лучший сервис. Финансовые результаты компании это полностью подтверждают: даже при годовом объеме продаж равным $100 млрд темпы роста компании не снижаются менее 20%.

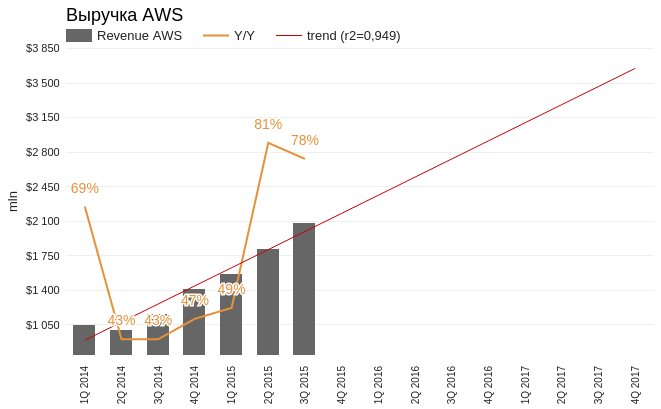

Источник: отчетность компании, графика и расчеты Инвесткафе.

Впрочем, у всякой медали есть оборотная сторона, как и у концепции Amazon. Постоянно минимизируя цены приходится минимизировать и рентабельность. Amazon хронически не приносит прибыли и не платит дивидендов. За последние 12 месяцев совокупный чистый финансовый результат компании составил $328 млн, что ни в какое сравнение не идет с его выручкой и капитализацией. По общему убеждению конечной финансовой целью любого бизнеса является прибыль, иначе какой смысл вкладывать в него деньги? Однако проблема даже не в этом. Минимальная рентабельность не может продолжаться вечно.

В сентябре 2013 года долгосрочные кредиты компании (Long-Term Debt) составляли $3,043 млрд, сейчас — $8,243 млрд, или в 2,7 раза больше. Соответственно, за два с лишним года расходы по оплате стоимости заемных средств увеличились приблизительно в 3,2 раза, до $116 млн к концу 3-го квартала. После принятия ФРС решения об ужесточении кредитно-денежной политики эта статья расходов неминуемо вырастет. Amazon приходится нести много капитальных затрат (Capital Expenditure). Отрицательный годовой cash-flow по данному направлению за последние пять лет вырос в 13 раз. Как видим, эти цифры превосходят средний 20-процентный темп роста выручки. Значит, никакой надежды на улучшение рентабельности ключевого бизнеса компании нет.

В последнее время очень много говорится о перспективном направлении Amazon Web Services. Особенное внимание при этом уделяется высокой операционной рентабельности «облачного» бизнеса, которая достигла 25% по данным за 3-й квартал 2015 года. С последним особо связываются надежды на будущее улучшение чистой рентабельности всей компании. На мой взгляд, подобные прогнозы не имеют под собой твердых оснований. Во-первых, даже если крутой рост AWS сохранится, к 2017 году итоговая выручка направления составит порядка $14 млрд. Даже при текущих общих продажах это составляет лишь 14%. Таким образом, «облачный» бизнес Amazon интересен сам по себе, но существенного влияния на результаты всей компании он не окажет. Во-вторых, в сегменте «облачных» услуг присутствуют и другие игроки. Здесь конкуренцию AWS составляют такие гиганты, как Alphabet inc. (Google) и Microsoft. Очевидно, что в борьбе за долю рынка Amazon прибегнет к своей стратегии наиболее низких цен, что неминуемо скажется на рентабельности и этого направления.

Источник: отчетность компании, графика и расчеты Инвесткафе.

И наконец, последний довод: 32% выручки Amazon получает на внешнем рынке. Упомянутое ужесточение кредитно-денежной политики, которое неминуемо влечет за собой долгосрочную ревальвацию доллара, окажет свое влияние на рентабельность международного направления бизнеса компании.

Amazon демонстрирует феноменальные темпы роста, однако к финансовой прибыльности это не относится и, вероятно, не будет относиться еще долгое время.

Сравнительный анализ ключевых мультипликаторов компании указывает на потенциал снижения капитализации компании.

Технический анализ указывает на сильную зону сопротивления в районе $680 за акцию.

График актуализирует котировки при каждом обновлении страницы. Цена на момент написания материала — $676,20.

Среднесрочная рекомендация по бумагам Amazon — «держать» с негативным прогнозом в связи с высокой вероятностью коррекции. Я не хочу сказать, что акции Amazon завтра рухнут, однако то, что они переоценены, — это факт.

Инвестировать в акции американских IT-компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже.