Ритейлер показал сильные результаты за счет экспансии на рынке, нарастив выручку на 20,5%, но получил чистую прибыль на уровне 2021 года. Компания оценивается рынком дороже X5 Group и Магнита, однако инвесторам стоит учитывать падение сопоставимых продаж в четвертом квартале 2022 года на 3,9%.

📕 Ключевые финансовые результаты Fix Price за 2022 год

-

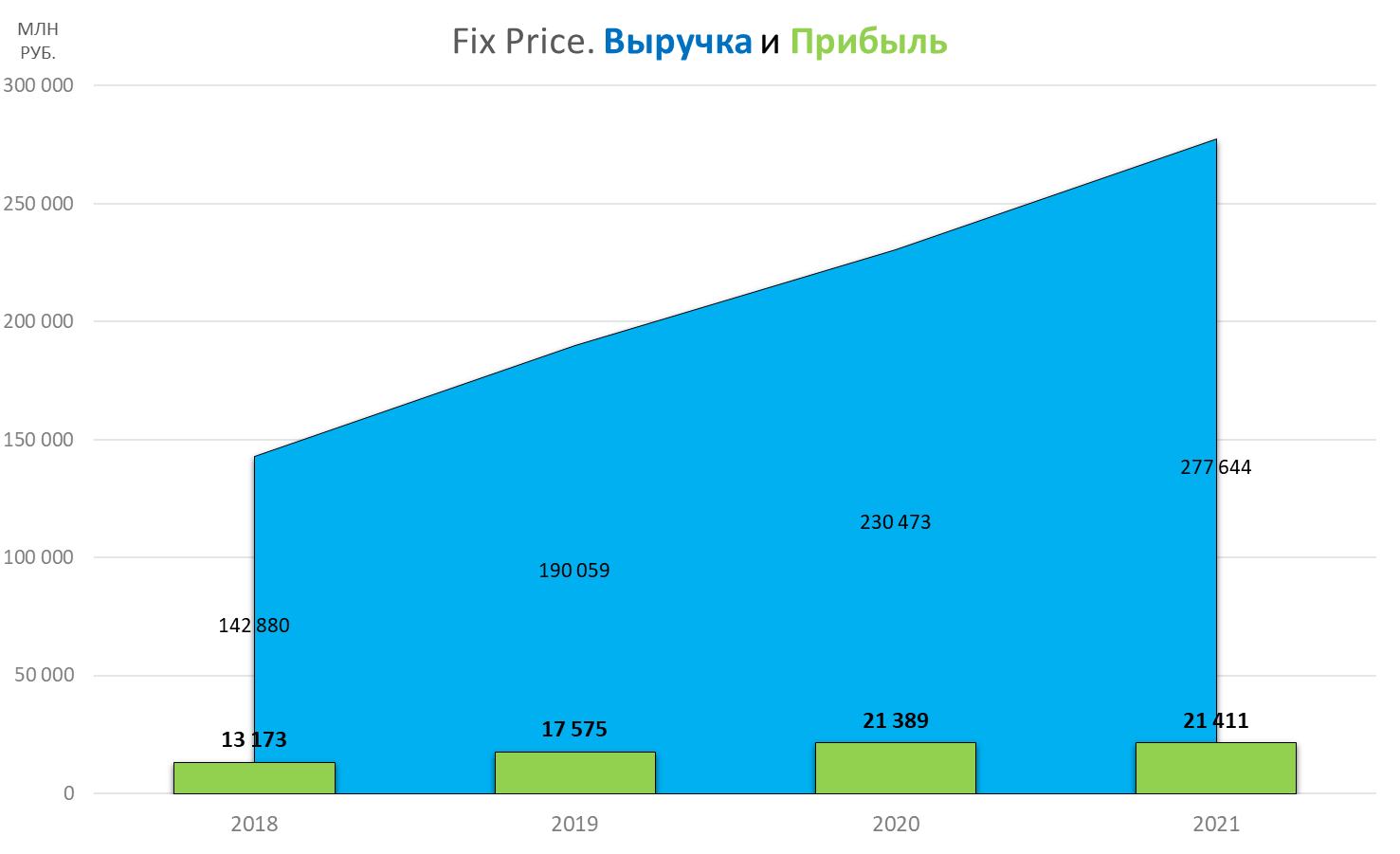

Выручка достигла 277,6 млрд рублей за счет экспансии на рынке (+20,5%).

-

Валовая маржа увеличилась до 33,1% (+129 б. п.).

-

EBITDA выросла на 54,2 млрд рублей (+22,7%) за счет роста валовой прибыли.

-

Чистая прибыль — 21,4 млрд рублей (сопоставимо с показателями 2021 года).

🧦 Почему не выросла чистая прибыль

Несмотря на рост выручки на одну пятую, чистая прибыль Fix Price не показала сопоставимого роста. Это произошло из-за решения менеджмента группы, который переоценил налоговые риски и направил часть денежного потока на резервы по налогу на прибыль за прошедший год.

🛒 Долги и инвестиции

Компания снизила чистый долг с 23,8 млрд рублей в 2021 году до 11 млрд рублей в 2022 году, преимущественно за счет роста денежных средств на счетах. Общий долг ритейлера, наоборот, увеличился на 2 млрд рублей — до 34,5 млрд. Основная причина — рост арендных обязательств.

Инвестиционные расходы по сравнению с минувшим годом выросли на 4,6 млрд рублей. Компания активно расширяет складскую инфраструктуру, чтобы зафиксировать выгодные условия строительства распределительных центров.

💵 Как Fix Price оценивает рынок

Fix Price оценивается рынком дороже других ритейлеров — соотношение по мультипликатору EV/EBITDA у компании 5,8 по сравнению с 3,6 у X5 Group и 4,4 у Магнита. Инвесторы видят преимущество Fix Price за счет популярного формата магазинов низких фиксированных цен. Тревожным сигналом для рынка может стать снижение сопоставимых продаж на 3,9%, которое ритейлер зафиксировал в четвертом квартале 2022 года. На этом фоне перспективнее могут смотреться менее дорогие по мультипликаторам, но более устойчивые по бизнесу ритейлеры.