По итогам работы с января по сентябрь 2022 года основные показатели финансово-хозяйственной деятельности ООО «Сибирское стекло» (крупнейший производитель стеклотары за Уралом, актив РАТМ Холдинга) демонстрируют положительную динамику. В сравнении с аналогичным периодом 2021 года выпуск продукции увеличился на 19,8% до 606 млн штук, а выручка на 23%.

В настоящее время доля отечественной стеклотары на отраслевом рынке составляет 100%. В РФ ее изготавливают более 50 заводов: совокупная мощность их стекловаренных печей равна 17 тыс. тонн стекломассы в сутки. Со 2 квартала экспорт стеклянной упаковки в страны Евросоюза был ограничен, однако спрос на тару стимулируют российские производители напитков, взяв курс на импортозамещение.

Для ООО «Сибирское стекло» — одного из ведущих производителей стеклотары в РФ — целевыми рынками компании являются СФО и ДВФО. Широкий ассортимент обеспечивает устойчивость ООО «Сибстекло» — завод производит 120 видов бесцветной и цветной стеклотары, а также использует передовые технологии по изготовлению облегчённой бутылки для повышения конкурентоспособности.

Вышеперечисленные факторы позволили эмитенту выйти на положительную динамику основах показателей как в натуральном, так и в стоимостном выражении. В частности, выпуск тарного стекла в анализируемом периоде в сравнении с аналогичным периодом 2021 года увеличился на 19,8% — с 506 млн до 606 млн шт. Отметим, что исторически наибольшую долю в номенклатурной линейке занимают бутылки для пива: в отчетном периоде их доля составила 85%.

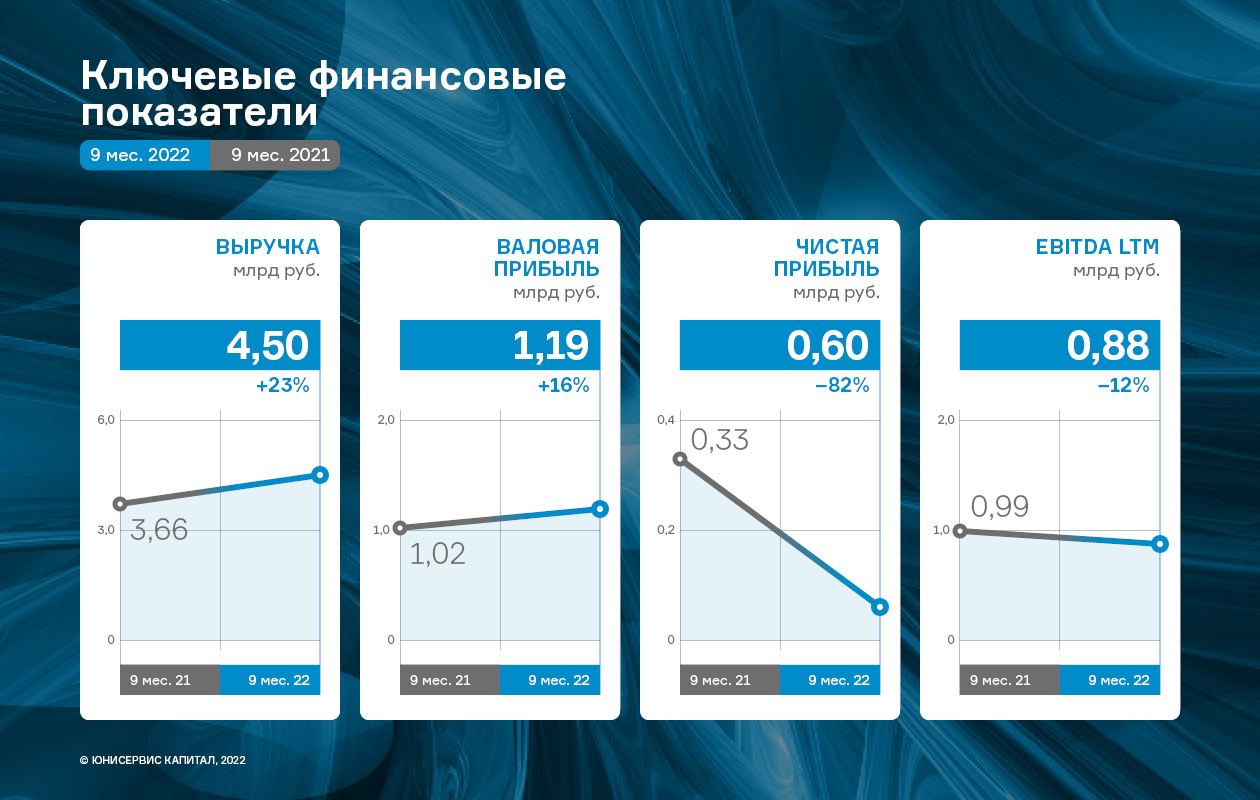

Увеличение объемов производства позитивно отразилось на выручке компании за 9 мес. 2022 г., рост которой составил 23,2% к аналогичному периоду предыдущего года. Положительную динамику демонстрирует и показатель валовой прибыли: +16,3 % относительно данных 9 мес. 2021 года.

Чистая прибыль компании на 30.09.2022 г. составила 60,1 млн рублей — на 81,8% меньше, чем показатель за три квартала 2021 года, что связано с увеличением процентных расходов: 461,1 млн против 195,7 млн рублей. Напомним, в марте 2022 года ЦБ существенно поднял ключевую ставку, как следствие, процентные ставки повысили и банки-кредиторы. Однако уже со 2 квартала 2022 г. началось постепенное снижение ключевой ставки ЦБ, что стабилизирует данную статью расходов.

На показатель EBITDA LTM, сложившийся на уровне 877,3 млн рублей (минус 11,5% к периоду с января по сентябрь 2021 года), повлияли изменения в законе о бухгалтерском учете в части списания специальной оснастки, рост цен на сырье и материалы, увеличение расходов в связи с ростом вспомогательных служб для обеспечения бесперебойной работы.

Финансовый долг на 30.09.2022 г. составил 3 129,8 млн рублей, существенно не изменившись по сравнению с тем же периодом 2021 года (рост — 7,6%). У показателей долговой нагрузки разнонаправленная динамика: «Финансовый долг/выручка LTM» улучшился за счет роста выручки и составил 0,53х. «Чистый финансовый долг/EBITDA LTM» изменился на 0,67х за счет снижения показателя «EBITDA LTM», однако продолжает оставаться в пределах допустимых значений.