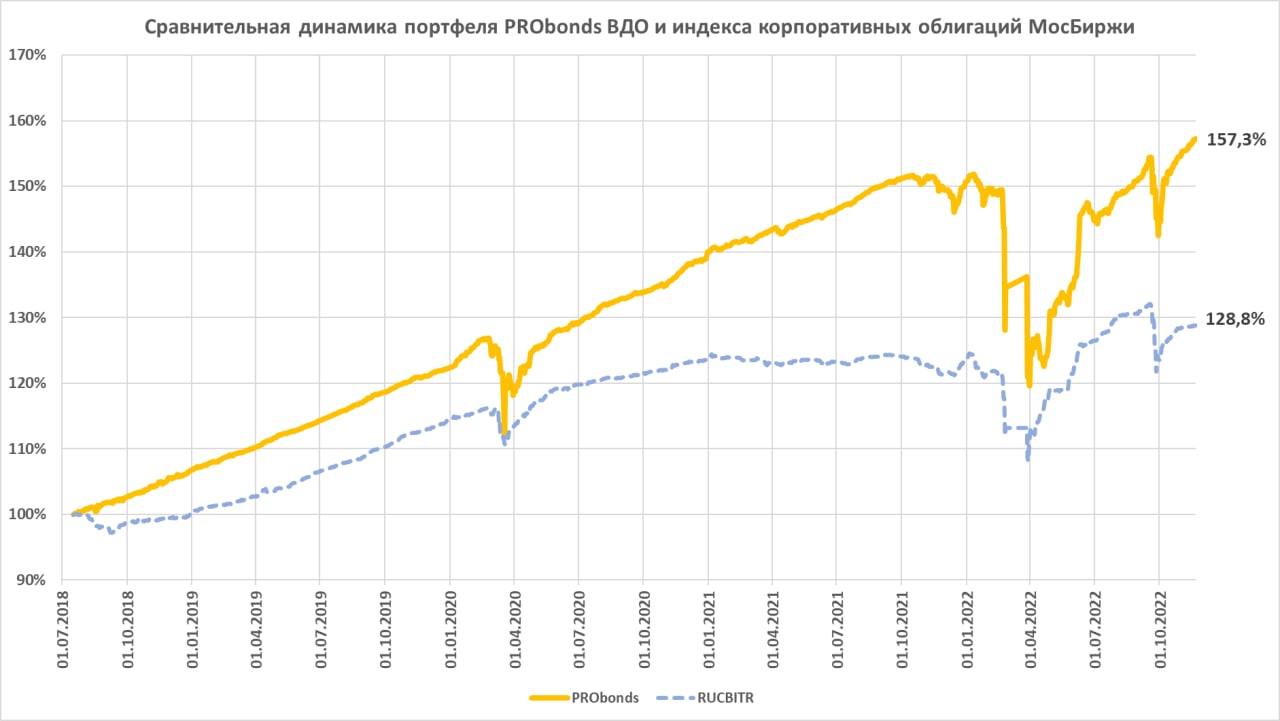

Портфель ВДО, по меньшей мере, в нашей интерпретации стал лучше высококлассных облигаций и в нынешнем проблемном году. С начала года портфель PRObonds ВДО вырос уже на 4,4%, а индекс корпоративных облигаций МосБиржи RUCBITR – на 4,1%.

Так что, несмотря на критику высокодоходных бумаг, их покрытие риска доходностью продолжает оставаться лучше, чем в среднем на облигационном рынке.

До конца года портфель, по нашей оценке, дотянется примерно до 6,3% совокупного дохода. Худший годовой результат. Хоть и положительный.

В последнее время проводилось несколько изменений позиций, все они скромные, их можно отследить по тегу #сделки в нашем телеграм-канале. Их целью было повышение доходности портфеля при сохранении и даже повышении его формального кредитного качества.

О кредитном качестве. Мы оцениваем средний рейтинг портфеля на уровне BBB-. Притом, что держим и бумаги вовсе без рейтинга, и свободные деньги, которые размещаются в сделках РЕПО с ЦК, с наивысшим рейтингом от НКЦ (ААА). Распределение рейтингов внутри портфеля приведено на иллюстрации. Одним из векторов ведения портфеля становится сохранение премии между доходностью портфеля и средней доходностью облигаций того же кредитного рейтинга и аналогичной дюрации. Сейчас премия составляет примерно 2% годовых. Т.е. облигации с кредитным рейтингом BBB- и примерно однолетней дюрацией дадут сегодня доходность вблизи 15,3% годовых. А портфель PRObonds, он с теми же рейтингом и длиной – уже примерно 17,3%.

К слову, на эти 17,3% и рассчитываем в ближайшие 12 месяцев.

.jpg)

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой. Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Андрей Хохрин, генеральный директор ИК "Иволга Капитал"

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK | Smart-lab.ru